টাইকুন আলগোরিদিম ট্রেডিং প্রকাশ করেছে: এফএমজেড কান্ট প্ল্যাটফর্ম মার্কেট মেকার কৌশল

লেখক:এফএমজেড-লিডিয়া, তৈরিঃ 2023-01-29 11:41:22, আপডেটঃ 2024-12-24 20:24:25

ডিজিটাল মুদ্রা অ্যালগরিদম লেনদেন গাইড

এই নিবন্ধে, আমরা কানাডিয়ান মুদ্রায় ট্রেডিং অ্যালগরিদমের নকশা এবং বাস্তবায়ন নিয়ে আলোচনা করব। বিশেষত, আমরা কার্যকরকরণ অ্যালগরিদম, মার্কেট মেকার অ্যালগরিদম এবং বেশ কয়েকটি মার্কেট মাইক্রোস্ট্রাকচার বিবেচনাগুলিতে মনোনিবেশ করব। আমরা তত্ত্ব থেকে অনুশীলনের বিচ্যুতিও অধ্যয়ন করেছি, বিশেষত ক্রিপ্টোকারেন্সি বাজারের বৈশিষ্ট্যগুলির সাথে মোকাবিলা করার ক্ষেত্রে।

অ্যালগরিদম চালান

এক্সিকিউশন অ্যালগরিদমের লক্ষ্য হ'ল পোর্টফোলিও রাজ্যকে বিভিন্ন রাজ্যে রূপান্তর করা, এটি করার ব্যয়কে হ্রাস করা। উদাহরণস্বরূপ, আপনি যদি বিটিসিইউএসডি এক্সপোজার রেট 1000 বৃদ্ধি করতে চান তবে আপনি অবিলম্বে বিটিএমইএক্স ট্রেডিং চ্যানেলে বাজার অর্ডারগুলি প্রবেশ করতে চাইতে পারেন না, যার ফলে প্রচুর সংখ্যক স্লাইডিং পয়েন্ট রয়েছে। বিপরীতে, আপনি একাধিক বিভিন্ন এক্সচেঞ্জের বাজার এবং সীমা অর্ডার সংমিশ্রণের মাধ্যমে ধীরে ধীরে আপনার পছন্দসই অবস্থানটি পেতে বিবেচনা করতে পারেন।

এক্সিকিউশন অ্যালগরিদমের সাধারণত তিনটি স্তর থাকেঃ মাইক্রোট্রেডার, মাইক্রোট্রেডার এবং স্মার্ট রাউটার।

ম্যাক্রোট্রেডার স্তর বড় প্রাথমিক আদেশ বা প্যারেন্ট অর্ডারগুলিকে ছোট অর্ডারে বিভক্ত করে যা সময়কে স্প্যান করে। প্রকৃতপক্ষে, এটি পুরো অ্যালগরিদমের সময়সূচী অংশ। ভিডাব্লুএপি, টিডাব্লুএপি এবং পিওভি ম্যাক্রোট্রেডার অ্যালগরিদমের সাধারণ এবং সহজ উদাহরণ। সাধারণভাবে, অনেকগুলি বিভিন্ন বাজার প্রভাব মডেল রয়েছে যা জটিল ম্যাক্রোট্রেডার স্তরগুলি ডিজাইন করতে ব্যবহার করা যেতে পারে। বাজারের প্রভাব মডেলের নকশা কার্যকরকরণের প্রতিক্রিয়াতে মনোনিবেশ করে। বাস্তবায়নের পরে বাজারটি অপরিবর্তিত থাকবে? বা আরও এগিয়ে যাবে? অথবা এটি কিছুটা ফিরে আসবে? দুটি সবচেয়ে যুগান্তকারী বাজার প্রভাব মডেল হল আলমগ্রেন-ক্রিসস (1999, 2000) স্থায়ী বাজার প্রভাব মডেল এবং ওবিজু-ওয়াং (2013) অস্থায়ী বাজার প্রভাব মডেল। এর উপর ভিত্তি করে, অনুশীলনে, বাজার স্থায়ী নয়, তাই ওবিজাভা-ওয়াং আরও বাস্তবসম্মত বলে মনে হয়, এবং তারপর থেকে এর ত্রুটিগুলি সমাধানের জন্য অনেকগুলি নতুন

সম্প্রসারিত পাঠঃ অ্যালগরিদমিক ট্রেডিং বাস্তবায়নের পর বাজার প্রভাব হ্রাস পেতে শুরু করেঃhttps://arxiv.org/pdf/1412.2152.pdf.

মাইক্রোট্রেডার স্তর নির্ধারণ করে যে প্রতিটি উপ-অর্ডারকে বাজার অর্ডার বা সীমা অর্ডার হিসাবে কার্যকর করা উচিত কিনা এবং যদি এটি একটি সীমা অর্ডার হয় তবে কোন দাম নির্দিষ্ট করা উচিত। মাইক্রোট্রেডার ডিজাইনের বিষয়ে খুব কম সাহিত্য রয়েছে, কারণ সাব-অর্ডারের আকার সাধারণত পুরো বাজারের একটি ছোট অংশ, তাই এটি কীভাবে বাস্তবায়ন করা যায় তা গুরুত্বপূর্ণ নয়। তবে ডিজিটাল মুদ্রা বাজার আলাদা, কারণ তরলতা খুব ছোট, এবং এমনকি সাধারণ আকারের উপ-অর্ডারের জন্য অনুশীলনে, স্লাইডিং পয়েন্টটি খুব সুস্পষ্ট। মাইক্রোট্রেডারের নকশা সাধারণত সময় এবং গভীরতা, সারি অবস্থান এবং বাজারের মাইক্রোস্ট্রাকচারের অন্যান্য বৈশিষ্ট্যগুলিতে মনোনিবেশ করে। বাজার অর্ডার (যা বিলম্বকে উপেক্ষা করলে সীমা অর্ডারটির মতোই) কার্যকর হওয়ার গ্যারান্টিযুক্ত হতে পারে তবে সীমাবদ্ধ অর্ডারের কোনও গ্যারান্টি নেই। যদি আপনি কার্যকর করতে না পারেন তবে আপনি ম্যাক্রোট্রেডার দ্বারা নির্ধারিত ট্রেডিং পরিকল্পনার পিছনে পড়তে পারেন।

স্মার্ট রাউটার স্তরটি বিভিন্ন এক্সচেঞ্জে অর্ডারগুলি কীভাবে পরিচালনা করবে তা সিদ্ধান্ত নেয়। উদাহরণস্বরূপ, যদি ক্র্যাকেনের 60% তরলতা থাকে এবং জিডিএএক্স (কয়েনবেস প্রোপ্রাইম) এর নির্দিষ্ট মূল্য স্তরে 40% তরলতা থাকে তবে মাইক্রোট্রেডারকে ক্র্যাকেন এবং জিডিএএক্স এক্সচেঞ্জে যথাক্রমে 60% এবং 40% এ অর্ডার আমদানি করতে হবে।

এখন আপনি বলতে পারেন যে মার্কেটমেকাররা এবং মার্কেটমেকাররা এক এক্সচেঞ্জ থেকে অন্য এক্সচেঞ্জে তরলতা স্থানান্তর করে, সুতরাং আপনি যদি ক্রকেনে অর্ডারগুলির অর্ধেক কার্যকর করেন এবং কয়েক সেকেন্ড অপেক্ষা করেন, তবে ক্রকেনে জিডিএক্সের তরলতার জন্য আর্বার এবং স্ট্যাট আর্বার থেকে কিছু তরলতা যোগ করা হবে, এবং আপনি অনুরূপ মূল্যে বাকি কাজটি সম্পন্ন করতে পারেন। তবে, এই ক্ষেত্রেও, আর্বারগুলি আপনার নিজস্ব মুনাফার জন্য অতিরিক্ত ফি চার্জ করবে এবং এর হেজিং ব্যয়গুলি ক্রকেনের মার্কেট মেকিং ফিতে স্থানান্তর করবে। এছাড়াও, কিছু মার্কেট পার্টনারদের দ্বারা জারি করা অর্ডারগুলির সংখ্যা একাধিক এক্সচেঞ্জে পরিচালনা করতে চান এমন স্কেল ছাড়িয়ে যায় এবং ক্ষতি বন্ধ হয়ে গেলে অতিরিক্ত স্কেলটি বাতিল হয়ে যাবে।

অবশেষে, আপনার নিজস্ব স্থানীয় স্মার্ট রাউটার থাকা ভাল। এই স্থানীয় স্মার্ট রাউটারটির তৃতীয় পক্ষের স্মার্ট রাউটার পরিষেবাগুলির জন্য বিলম্বের সুবিধাও রয়েছে। প্রথম ক্ষেত্রে, আপনি সরাসরি এক্সচেঞ্জে রুট করতে পারেন, যখন দ্বিতীয় ক্ষেত্রে, আপনাকে প্রথমে তৃতীয় পক্ষের রাউটার পরিষেবাতে একটি বার্তা পাঠাতে হবে, এবং তারপরে তারা আপনার অর্ডারটি এক্সচেঞ্জে প্রেরণ করবে (এছাড়াও, আপনাকে তৃতীয় পক্ষকে রাউটার ফি দিতে হবে) । একটি ত্রিভুজের যে কোনও দুটি পায়ে যোগফল তৃতীয় পা থেকে বড়।

মার্কেট মেকার অ্যালগরিদম

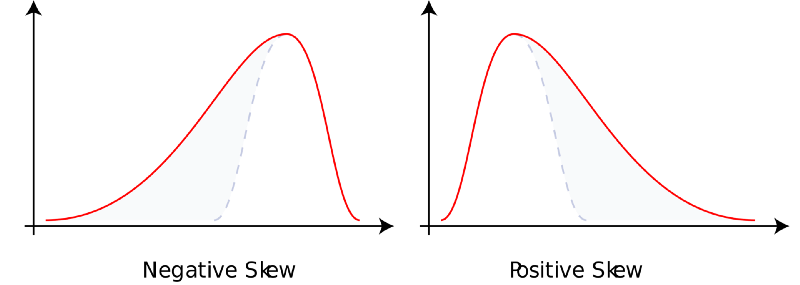

মার্কেট মেকিং মানে হল অবিলম্বে লিকুইডিটি প্রদান করা এবং অন্যান্য মার্কেট পার্টনারদের জন্য ক্ষতিপূরণ প্রদান করা। আপনি ইতিবাচক প্রত্যাশিত মূল্যের বিনিময়ে ইনভেন্টরি ঝুঁকি গ্রহণ করেন। শেষ পর্যন্ত, মার্কেট মেকাররা কেন ক্ষতিপূরণ পান তার দুটি কারণ রয়েছে। প্রথমত, মার্কেট প্রাপকদের সময় পছন্দ রয়েছে এবং তাদের তাত্ক্ষণিকতার প্রয়োজন। বিনিময়ে, লিকুইডিটি সহজতর করে এমন মার্কেট মেকাররা তাদের কম সময় পছন্দ এবং ধৈর্যের জন্য ক্ষতিপূরণ দিতে পারে। দ্বিতীয়ত, মার্কেট মেকারদের পিএনএল মুনাফা বাম-অনুগত, এবং বেশিরভাগ ব্যবসায়ীদের সাধারণত ডান-অনুগত পছন্দ থাকে। অন্য কথায়, মার্কেট মেকাররা জুয়া বাজারে জুয়া কোম্পানি, ক্যাসিনো, বীমা সংস্থা এবং জাতীয় লটারির মতো। তারা প্রায়শই ছোট অংশ জিতে, তবে তারা সাধারণত বড় অংশ হারাবে না। অপ্রত্যাশিত রিটার্নের ক্ষতিপূরণ হিসাবে, মার্কেট মেকারদের প্রত্যাশিত মূল্যের জন্য ক্ষতিপূরণ দেওয়া হয়।

প্রসারিত পাঠ্যঃ অসঙ্গতি:https://en.wikipedia.org/wiki/Skewness.

একটি উচ্চ স্তরের দৃষ্টিকোণ থেকে, সীমা আদেশগুলি অন্যান্য বাজারে বিনামূল্যে বিকল্প। বাকি বাজারগুলির সীমাবদ্ধ আদেশের সীমা মূল্যে সম্পদ কেনার বা বিক্রির অধিকার রয়েছে তবে বাধ্যবাধকতা নেই। এমন একটি বাজারে যেখানে তথ্য সম্পূর্ণরূপে পরিচিত, কেউ বিনামূল্যে বিকল্প বিক্রি করবে না। এটি কারণ পুরো বাজারটি সম্পূর্ণরূপে পরিচিত তথ্য সহ একটি বাজার নয় এবং বিনামূল্যে বিকল্পগুলি বিক্রি করার কোনও অর্থ হবে না। অন্যদিকে, যদি বাজার তথ্য সম্পূর্ণ অজানা হয় তবে ঝুঁকি-নিরপেক্ষ বাজার নির্মাতারা এই বিনামূল্যে সীমা আদেশ বিকল্পগুলি একটি ছোট দামের পার্থক্যের সাথে বিক্রি করতে ইচ্ছুক, কারণ সমস্ত লেনদেন গোলমাল। স্পষ্টতই, বাস্তব বাজারের অংশগ্রহণকারীরা মিশ্রিত, এবং প্রতিটি অংশগ্রহণকারীর একটি অনন্য ডিগ্রি রয়েছে পরিচিত এবং অজানা তথ্য।

মার্কেট মেকারদের অ্যালগরিদম ডিজাইন করার সময়, তিনটি দৃষ্টিভঙ্গি বিবেচনা করা উচিতঃ মার্কেট মেকার, মার্কেট পার্টনার এবং অন্যান্য মার্কেট মেকার।

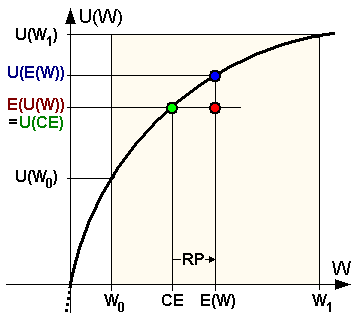

বাজার নির্মাতাদের নিজস্ব মতামত তাদের ইনভেন্টরি দ্বারা প্রতিনিধিত্ব করা হয়। যদি আপনার ইতিমধ্যে খুব বেশি সম্পদ ঝুঁকি থাকে তবে আপনি আপনার উদ্ধৃতি হ্রাস করতে পারেন এবং বিপরীত। আপনি দুটি ভিন্ন কারণে এটি করেন। প্রথমত, একটি সংস্থা হিসাবে, আপনার একটি নির্দিষ্ট ডিগ্রি ঝুঁকি বিদ্বেষ রয়েছে (সম্ভবত ব্যক্তিদের তুলনায় কম, তবে আপনার মুদ্রা উপযোগিতা বক্ররেখা এখনও কনকভ) ।

এই ইউটিলিটি ফাংশনের আকৃতিতে অনেকগুলি কাঠামো রয়েছে (যেমন সিএআরএ, সিআরআরএ এবং হারা ইত্যাদি) । দ্বিতীয়ত, বাজারে প্যাসিভ তরলতা সরবরাহকারী হিসাবে, আপনি প্রতিকূল নির্বাচনের ঝুঁকির মুখোমুখি হবেন। ইতিবাচক তরলতা প্রাপকরা আপনার যা নেই তা জানতে পারে বা আপনার চেয়ে স্মার্ট হতে পারে। এটি মূলত বাজারে বিনামূল্যে বিকল্প বিক্রয় করার বিষয়।

এছাড়াও, এমনকি যান্ত্রিক অপারেশনের স্তরেও, বাজার মূল্য অর্ডার সহ বাজার মূল্যের অর্ডারও বাজার মূল্যে মূল্য নির্ধারণের পথে দাম হ্রাস করবে এবং উচ্চতর উদ্ধৃতি সহ বাজার অর্ডারটি বাজার মূল্যে মূল্য নির্ধারণ করা হবে। যে কোনও লেনদেনের সঠিক মুহুর্তে আপনি সর্বদা ভুল দিকে থাকেন। এছাড়াও, বাজার নির্মাতাদের উদ্ধৃতির একটি প্যাসিভ বাজার প্রভাব থাকবে। অন্য কথায়, অর্ডারগুলিকে অসম্পূর্ণ অর্ডার বইয়ে পাঠানোর কাজটি কমপক্ষে বাজারকে আপনার কাছ থেকে দূরে রাখবে।

বিস্তৃত পাঠ্যঃ ঝুঁকি প্রতিরোধের ফাংশনঃhttps://en.wikipedia.org/wiki/Risk_aversion.

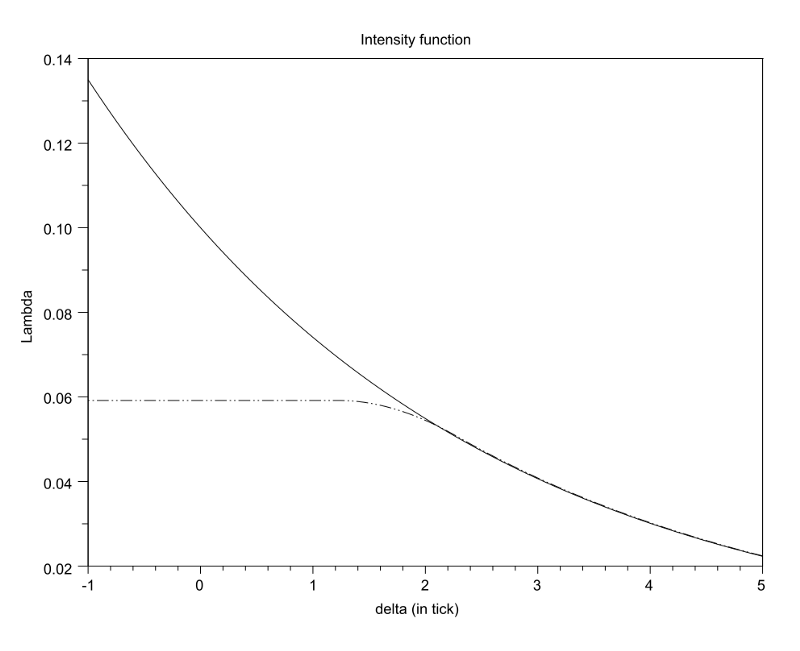

মার্কেট রিসিভারের দৃষ্টিভঙ্গি অর্ডার প্রবাহ দ্বারা প্রকাশিত হয়। গভীরতার ফাংশন হিসাবে অর্ডার আগমনের ভলিউম ওজনযুক্ত ফ্রিকোয়েন্সিতে কিছু মূল বৈশিষ্ট্য থাকা উচিত।

ফাংশনটি হতে হবেঃ

-

- কমছে,

-

- কনভেক্স আকৃতি (এটা স্বজ্ঞাতভাবে ব্যাখ্যা করা কঠিন, কিন্তু এটা অভিজ্ঞতার মধ্যে স্পষ্ট),

-

- যেমন গভীরতা অসীম হয়ে যায় এবং অসাম্যভাবে শূন্য হয়ে যায়, কিছু সূত্রের সাথে সহজেই মোকাবিলা করার জন্য এই শক্তি ফাংশনটি দুটি ধারাবাহিক সময় ডিফারেনশিয়েবল হওয়া দরকার। এটি একটি সূক্ষ্ম এবং যুক্তিসঙ্গত অনুমান, তবে এটি শেষ পর্যন্ত প্রয়োজনীয় নয়। এছাড়াও, অর্ডার বইয়ের শীর্ষ থেকে

গভীরতা বা দূরত্ব গণনা করার বিষয়ে বিভিন্ন সূত্র রয়েছে। আপনি সাধারণত কিছু যুক্তিসঙ্গত মধ্যম মূল্য বা প্রতিটি সংশ্লিষ্ট ট্রেডিং পক্ষের সেরা উদ্ধৃতি ব্যবহার করতে পারেন। দুটি পদ্ধতির মধ্যে বিভিন্ন বাণিজ্য-বন্ধ রয়েছে এবং আমরা এখানে তাদের নিয়ে আলোচনা করব না।

- যেমন গভীরতা অসীম হয়ে যায় এবং অসাম্যভাবে শূন্য হয়ে যায়, কিছু সূত্রের সাথে সহজেই মোকাবিলা করার জন্য এই শক্তি ফাংশনটি দুটি ধারাবাহিক সময় ডিফারেনশিয়েবল হওয়া দরকার। এটি একটি সূক্ষ্ম এবং যুক্তিসঙ্গত অনুমান, তবে এটি শেষ পর্যন্ত প্রয়োজনীয় নয়। এছাড়াও, অর্ডার বইয়ের শীর্ষ থেকে

এছাড়াও, আরেকটি অজানা কারণ হল

এছাড়াও, একই অর্ডার বুকের আকারের দুটি ক্ষেত্রে বিবেচনা করে, পরের অর্ডার বুকের সেরা বিডটি ইঙ্গিত দেবে যে আগের অর্ডার বুকের সেরা বিডের চেয়ে ন্যায্য মূল্য কম। আরেকটি প্রশ্ন হ'ল অর্ডার বুকের ইতিহাসটি গুরুত্বপূর্ণ কিনা। যদি তাই হয় তবে আমাদের মূল্যের সময় বা লেনদেনের পরিমাণের সময়টির প্রতি ঘনিষ্ঠ মনোযোগ দেওয়া উচিত? সুতরাং বাজারের প্রবাহের বৈশিষ্ট্যগুলি বিবেচনা করে, মার্কেট মেকারদের সেরা মূল্য সীমা অর্ডারটি কোথায় স্থাপন করা উচিত? আপনি যদি অর্ডার বইয়ের শীর্ষে গভীরতা শক্ত করেন তবে আপনার গভীরতার অর্ডারগুলি অনেক হবে তবে সেগুলি প্রতিবার খুব কম। আপনি যদি অর্ডার বইয়ের নীচে গভীরতা শক্ত করেন তবে আপনার গভীর অর্ডারগুলি কয়েকটি হবে তবে প্রতিবার অনেকগুলি রয়েছে।

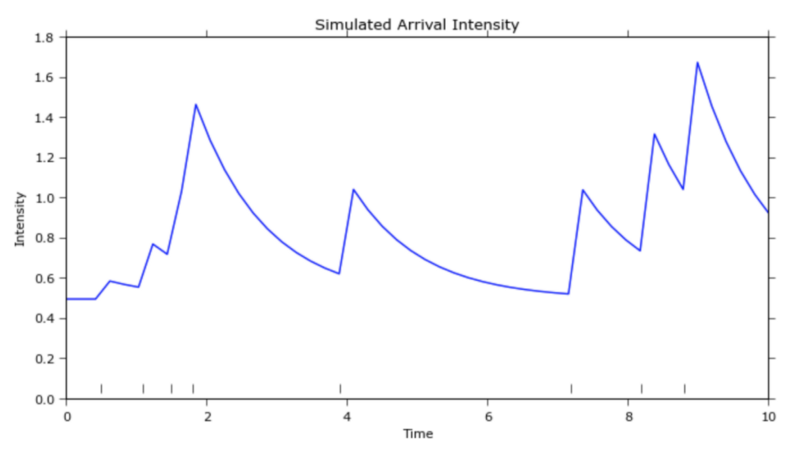

এটি আসলে একটি অনন্য গ্লোবাল সর্বাধিকের সাথে একটি কনভেক্স অপ্টিমাইজেশন সমস্যা। বিবেচনা করার আরেকটি কারণ হ'ল অর্ডার প্রবাহ সময়ের সাথে সাথে আসে, যা একটি

প্রসারিত পাঠ্যঃ গভীরতার সাথে অর্ডার আগমনের তীব্রতা (https://arxiv.org/pdf/1204.0148.pdf).

সম্প্রসারিত পাঠঃ হকস প্রসেস (http://jheusser.github.io/2013/09/08/hawkes.html)

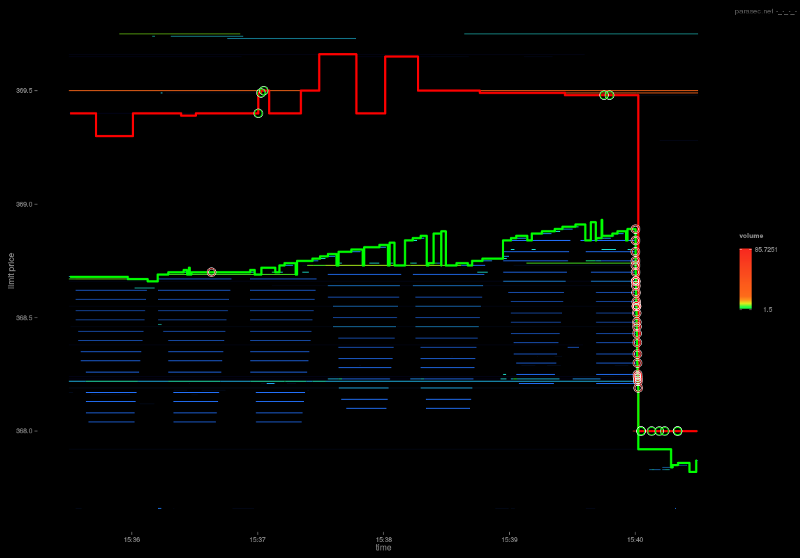

অন্যান্য মার্কেট মেকারদের মতামত অর্ডার বই দ্বারা প্রতিনিধিত্ব করা হয়, যা অন্যান্য মার্কেট মেকারদের কিছু তথ্য প্রকাশ করে। অর্ডার বইয়ের শীর্ষে থাকা ক্রয় মূল্য বিক্রয় মূল্যের চেয়ে বেশি, যা ইঙ্গিত করে যে অন্যান্য মার্কেট মেকাররা কেনার চেয়ে বিক্রি করতে বেশি ইচ্ছুক। এই মার্কেট মেকারদের ইতিমধ্যে প্রচুর পরিমাণে ভারসাম্যহীন স্টক ব্যাকলগ থাকতে পারে, অথবা তারা কেবল মনে করে যে স্বল্পমেয়াদে দাম বাড়ার পরিবর্তে দাম কমার সম্ভাবনা বেশি। উভয় ক্ষেত্রেই, মার্কেট মেকার হিসাবে, আপনি চার্ট অর্ডার বইয়ের বিচ্যুতি অনুযায়ী উদ্ধৃতি সামঞ্জস্য করতে পারেন।

এছাড়াও, আপনি প্রায়শই এই

সম্প্রসারিত পাঠঃhttp://parasec.net/transmission/order-book-visualisation/

অবশেষে, দীর্ঘমেয়াদী দৃষ্টিভঙ্গির সংকেতটি মার্কেট মেকিং অ্যালগরিদমকে কভার করতে পারে, যেখানে মার্কেট মেকিং অ্যালগরিদমের লক্ষ্য এখন স্টক স্তর বা অপরিবর্তিত রাখা নয়, তবে এটি বাস্তবায়নের জন্য কিছু দীর্ঘমেয়াদী লক্ষ্য এবং সংশ্লিষ্ট বিচ্যুতি বিবেচনা করা।

গতি

গতি দুটি প্রধান কারণে গুরুত্বপূর্ণ। প্রথমত, আপনি বাতিল করার আগে অর্ডার বইয়ের অর্ডারটি বন্ধ করতে পারেন। দ্বিতীয়ত, এটি পূরণ হওয়ার আগে আপনি অর্ডার বইয়ের অর্ডারটি বাতিল করতে পারেন। অন্য কথায়, আপনি সর্বদা অর্ডার পূরণ এবং বাতিলকরণে উদ্যোগ নিতে চান। সালিস অ্যালগরিদম (সক্রিয়) এবং সম্পাদন অ্যালগরিদম (সক্রিয়) প্রথমটির বিষয়ে বেশি যত্নশীল, যখন বাজার তৈরির অ্যালগরিদমগুলি (প্যাসিভ) পরেরটির বিষয়ে বেশি যত্নশীল।

সাধারণভাবে, নীতিগতভাবে, গতি থেকে সর্বাধিক উপকৃত হওয়া কৌশলগুলি হ'ল সহজতম বিচারের যুক্তিযুক্ত। যে কোনও জটিল যুক্তি অনিবার্যভাবে ওভার-ট্রিপ সময়কে ধীর করে দেবে। এই জটিল ধরণের অ্যালগরিদমিক কৌশলগুলি ট্রেডিং বিশ্বে ফর্মুলা 1 রেসিং গাড়ি। ডেটা বৈধতা, সুরক্ষা চেক, হার্ডওয়্যার সেটিংস এবং বিন্যাস পদ্ধতিগুলি হ্রাস করা যেতে পারে, সবই গতির স্বার্থে। ওএমএস, ইএমএস এবং পিএমএস (পোর্টফোলিও ম্যানেজমেন্ট সিস্টেম) এড়িয়ে যান এবং জিপিইউতে গণনার যুক্তিটি একই এক্সচেঞ্জের বাইনারি এপিআই ইন্টারফেসে সরাসরি সংযুক্ত করুন। একটি দ্রুত এবং বিপজ্জনক গেম।

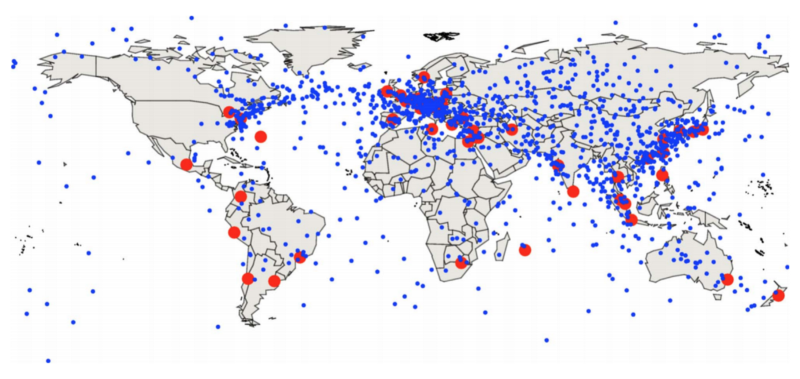

অন্য ধরনের গতি-সংবেদনশীল কৌশল, পরিসংখ্যানগত সালিশ কৌশল সম্পর্কিত, সার্ভারটি আসলে একাধিক এক্সচেঞ্জে অবস্থিত, বরং একটি একক এক্সচেঞ্জের সাথে সহাবস্থান করার পরিবর্তে। যদিও তারা কোনও একক এক্সচেঞ্জ থেকে দ্রুততম ডেটা হবে না, তবে তারা দামগুলি পাবেন এবং তারা অন্য কোনও কৌশল আগে প্রাসঙ্গিক এবং সংযোগ ডেটাতে পদক্ষেপ নিতে পারে।

সম্প্রসারিত পাঠঃ বিশ্বের বৃহত্তম স্টক এক্সচেঞ্জের সেরা মধ্যবর্তী ট্রেডিং নোডের অবস্থান (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

স্পিড গেমে, বিজয়ী সবকিছু নেয়। সবচেয়ে সহজ উদাহরণে, যদি একটি সালিশের সুযোগ থাকে, তবে যে কেউ সালিশের সুযোগটি প্রথমে পেতে পারে সে মুনাফা অর্জন করবে। দ্বিতীয় স্থানটি টুকরো টুকরো পায় এবং তৃতীয় স্থানটি কিছুই পায় না। আয় পাওয়ার আইন অনুসারে বিতরণ করা হবে। (পাওয়ার আইন সম্পর্কেঃhttps://zh.wikipedia.org/wiki/冪定律)

স্পিড গেমটিও একটি প্রতিযোগিতা। একবার প্রত্যেকে অপটিক্যাল ফাইবার নেটওয়ার্ক থেকে মাইক্রোওয়েভ বা লেজার নেটওয়ার্কে আপগ্রেড করলে প্রত্যেকে একটি ন্যায্য প্রতিযোগিতামূলক পরিবেশে ফিরে আসবে, এবং যে কোনও প্রাথমিক সুবিধা বাণিজ্যিকীকরণ করা হবে।

দামের লাফের আকার, অগ্রাধিকার এবং কিউ পজিশন

বেশিরভাগ ইঞ্জিন যা অর্ডার মেলে তা প্রথমে দামের নীতি অনুসরণ করে এবং তারপরে সময় প্রথম (প্রোপোশনাল ম্যাচিং একটি কম সাধারণ বিকল্প, তবে আমরা এখন এগুলি বিবেচনা করব না) । খারাপ দামের সীমা অর্ডার কার্যকর হওয়ার আগে আরও ভাল দাম কার্যকর হবে। একই দামের সীমিত দামের অর্ডারের জন্য, পূর্বে প্রেরিত অর্ডারগুলি পরে প্রেরিত অর্ডারগুলির আগে কার্যকর হবে।

বাইনারেন্স অর্ডারটি 8 টি দশমিক স্থানে বিভক্ত করে। যদি লেনদেনের দাম.000001 হয় তবে.00000001 এর দাম লেনদেনের 1% হয়। যদি লেনদেনের দাম.0001 হয় তবে.00000001 এর দাম 1 বিপিএস (অর্থাৎ এক হপ) । এটি একটি বিশাল পার্থক্য। প্রথম ক্ষেত্রে, একটি বড় অর্ডার এড়িয়ে যাওয়া একটি সম্পূর্ণ বিন্দু নেয়, তাই সময়ের অগ্রাধিকার আরও গুরুত্বপূর্ণ। দ্বিতীয় ক্ষেত্রে, এটি 100 গুণ সস্তা, তাই দামের অগ্রাধিকার আরও গুরুত্বপূর্ণ।

অন্য কথায়, যদি আপনাকে লেনদেনের অগ্রাধিকার পেতে পুরো পরিমাণের 1% দিতে হয় তবে এটি মূল্যবান নাও হতে পারে, কারণ আপনি তুলনামূলকভাবে বড় পরিমাণে অর্থ প্রদান করেন এবং তুলনামূলকভাবে ছোট পরিমাণে বন্ধ হওয়ার সম্ভাবনা বাড়ান এবং লাইনে অপেক্ষা করা ভাল হতে পারে তবে যদি আপনাকে লেনদেনের অগ্রাধিকার পেতে কেবল 1 বিপিএস দিতে হয় তবে আপনি এটি করতে পারেন, কারণ আপনি তুলনামূলকভাবে ছোট মার্জিনাল ব্যয় হ্রাস করেন, এটি একই সাথে তুলনামূলকভাবে বড় সংখ্যক লেনদেনের সম্ভাবনা বাড়ায়। একটি ছোট দামের লাফ মূল্যের অগ্রাধিকারকে অনুকূল করে তোলে, যখন একটি বৃহত্তর মূল্য লাফ সময় অগ্রাধিকারকে অনুকূল করে তোলে।

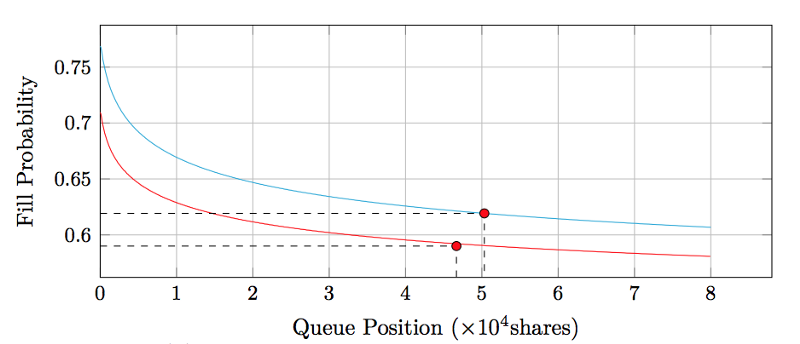

এটি স্বাভাবিকভাবেই পরবর্তী প্রশ্নের দিকে পরিচালিত করেঃ আপনার সারির অবস্থানের মান কী? (বিস্তারিত পাঠঃhttps://moallemi.com/ciamac/papers/queue-value-2016.pdf)

অর্ডার বুক ডেল্টাস

অর্ডার বুকের অর্ডার লেনদেনের সংখ্যা হ্রাস করার মাত্র দুটি উপায় রয়েছেঃ তারা স্বেচ্ছায় বাতিল হয় বা বন্ধ হয়। যদি হ্রাস ট্রেডিং প্রক্রিয়া দ্বারা সৃষ্ট হয়, তাহলে ট্রেডিং প্রক্রিয়াটির কারণে অন্যান্য সমস্ত দামও হ্রাস পাবে। আমরা এই লেনদেনের রেকর্ডগুলি সাজিয়ে সাজিয়ে চিহ্নিত করতে পারি এবং প্রতিটি হ্রাস লেনদেন বা বাতিলকরণের কারণে কিনা তা চিহ্নিত করতে পারি।

স্বজ্ঞাতভাবে, ট্রেডিং এর অর্থ হল যে উভয় পক্ষই একটি নির্দিষ্ট মূল্যে ট্রেড করতে সম্মত হয়, যখন বাতিলকরণ মানে হল যে একটি পক্ষ একটি নির্দিষ্ট মূল্যে কিনতে বা বিক্রি না করার সিদ্ধান্ত নেয়। অতএব, পৃষ্ঠের উপর, আমরা বলতে পারি যে সর্বোত্তম অফার সহ বাতিলকরণ একটি খুব শক্তিশালী সংকেত যে বাজার মূল্য স্বল্পমেয়াদে নেমে যাবে, তারপরে এর ঠিক পিছনে একটি বাণিজ্য মূল্য অনুসরণ করবে।

অন্যদিকে, অর্ডার বইয়ের দাম বাড়তে শুরু করে। কেবলমাত্র একটি সম্ভাবনা রয়েছেঃ অবশিষ্ট সীমা অর্ডারের সংখ্যা বাড়ানো।

অর্ডার বইয়ের বৃদ্ধি এবং হ্রাস বাজারের অংশগ্রহণকারীদের ব্যক্তিগত ইচ্ছা প্রকাশ করে, এইভাবে স্বল্পমেয়াদী মূল্য আন্দোলনের সংকেত প্রদান করে।

আরও ভাল মূল্য সূচক এবং সর্বোত্তম লেনদেনের খরচ

বর্তমানে, বেশিরভাগ মূল্য সূচকগুলি একাধিক এক্সচেঞ্জ থেকে ট্রেডিং ডেটা সংগ্রহ করে এবং ভলিউম-ওয়েটেড গড় মূল্য পেতে একত্রিত করে। বিশেষত ট্রেডব্লক সূচকটি এক্সচেঞ্জের ওজনকে শাস্তি দেওয়ার প্রক্রিয়াটিও বাড়িয়ে তুলবে, যা নিষ্ক্রিয়তা এবং এক্সচেঞ্জগুলির সাথে দৃ strongly়ভাবে সম্পর্কিত যা দাম থেকে খুব বেশি বিচ্যুত হয়। এর বাইরে, আমরা আর কী উন্নতি করতে পারি?

জিডিএএক্সে, মেকার ফি 0 বেসিস পয়েন্ট এবং টেকার ফি 30 বেসিস পয়েন্ট। উদাহরণস্বরূপ, লেনদেনের মূল্য দেখানো হয়ঃ\(4000/BTC, যা আসলে বিক্রেতার বিক্রয় মূল্য \)৪০০০/বিটিসি এবং ক্রেতা

সুতরাং, মূল্য আবিষ্কারের দৃষ্টিকোণ থেকে, লেনদেনের রেকর্ডগুলির দামগুলি এক্সচেঞ্জগুলির মধ্যে সরাসরি তুলনীয় নয় এবং দামের সূচকের নির্মাণের পরে উপরের শর্তগুলি বিবেচনা করার পরে মানসম্মত করা উচিত। অবশ্যই, কিছু জটিল কারণ রয়েছে যা লেনদেনের পরিমাণের উপর ভিত্তি করে বিভিন্ন কমিশনের দিকে পরিচালিত করে। উদাহরণস্বরূপ, কিছু এক্সচেঞ্জ লেনদেনের পরিমাণ অনুযায়ী নির্মাতা এবং নির্মাতা ফি সেট করে এবং চার্জ করে। এটি দুটি আকর্ষণীয় পরিণতিও বোঝায়।

সর্বোপরি, মূল্য আবিষ্কার সীমিত। কিছু উপায়ে, এটি নির্মাতা এবং নির্মাতা ব্যয়ের বিষয়ে এক্সচেঞ্জগুলির মধ্যে অসমতাকেও শক্তিশালী করে। অনুমান করা হচ্ছে যে জিডিএএক্সের বেশিরভাগ অ্যাকাউন্টগুলি নির্মাতা এবং গ্রহণকারীর ফিগুলির 0/30 বেসিস পয়েন্টের স্তরে রয়েছে এবং জিডিএএএক্সের সাধারণত তার বিটিসিইউএসডি অর্ডার বইয়ে একটি পয়সা পার্থক্য থাকে, প্রতিটি লেনদেনের জন্য বিডে প্রদর্শিত মূল্য প্রায়

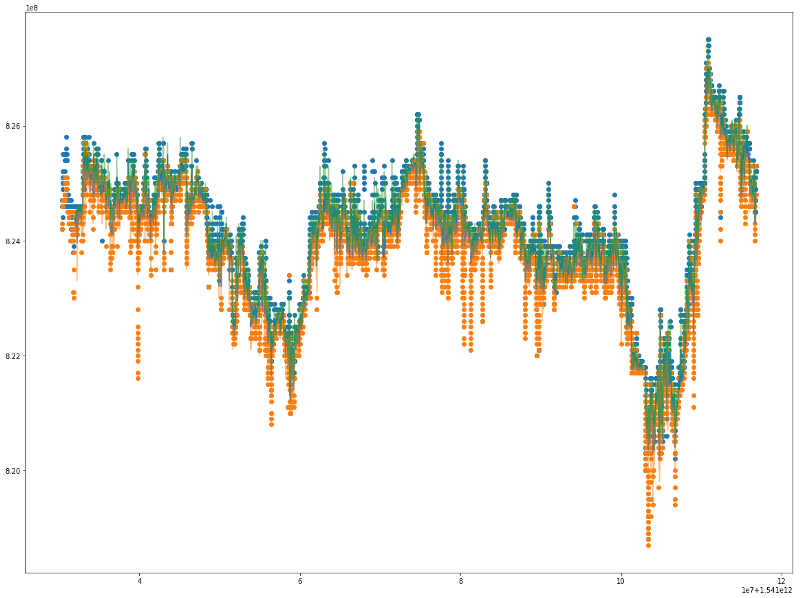

জিডিএক্স অর্ডার বুক

দ্বিতীয়ত, প্রযোজক এবং ভোক্তাদের মধ্যে করের সম্পর্কের মতো, ব্যয় প্রভাবের দিক থেকে নির্মাতারা এবং গ্রহণকারীদের মধ্যে একটি নির্দিষ্ট ডিগ্রি সমতুল্যতা রয়েছে। যদি আপনি নির্মাতাকে তুলনামূলকভাবে বেশি চার্জ করেন তবে তারা অর্ডার বুকটি প্রসারিত করবে এবং গ্রহণকারীর কাছে কিছু ফি পাস করবে। যদি আপনি গ্রহণকারীর জন্য তুলনামূলকভাবে বেশি চার্জ করেন তবে নির্মাতারা অর্ডার বুকটি শক্ত করে তুলবে এবং নির্মাতার কিছু ফি গ্রহণ করবে।

একটি চরম ক্ষেত্রে এখানে আপনি প্রস্তুতকারককে এত পছন্দ করেন যে অর্ডার বইটি দামের লাফাতে চাপিয়ে দেওয়া হয় (যেমন আমরা প্রায়শই জিডিএক্সে দেখি) এবং অর্ডার বইটি আর শক্ত করা যায় না। এর উপর ভিত্তি করে, কোনও অতিরিক্ত ব্যয় এখন আয়ের ক্ষতি হিসাবে এক্সচেঞ্জের নিজের উপর পড়বে।

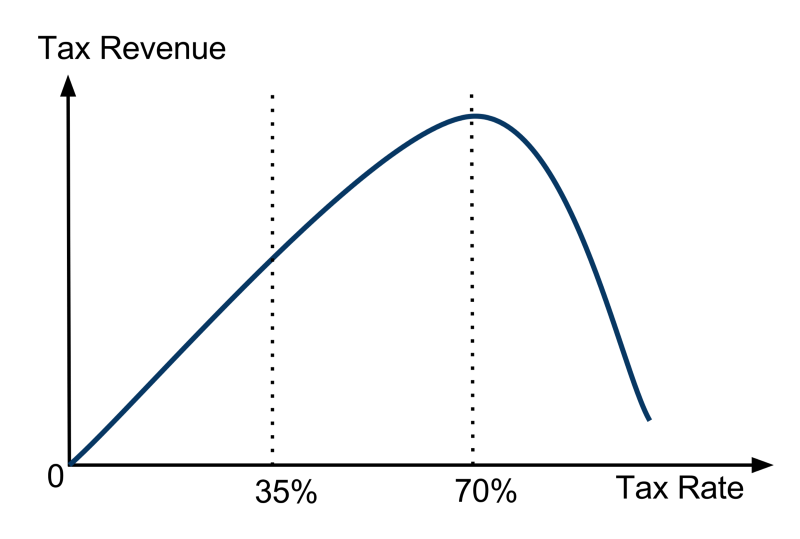

চরম উদাহরণ ছাড়াও, আমরা দেখতে পাচ্ছি যে কোন পক্ষ ফি সংগ্রহ করে তা গুরুত্বপূর্ণ নয়, তবে নির্মাতা এবং নির্মাতার ফিগুলির যোগফল। অবশেষে, ল্যাফার কার্ভাইন ট্যাক্স নীতির মতো, এক্সচেঞ্জটি চার্জিং নীতিতে রাজস্ব অপ্টিমাইজেশনের সমস্যার মুখোমুখি হয়। আমরা দেখতে পাচ্ছি যে লাভের আয় ট্যাক্স নীতির মতোই। যদি এক্সচেঞ্জ কোনও ফি চার্জ না করে তবে তারা আয় পাবে না। যদি এক্সচেঞ্জ ফি 100% চার্জ করে তবে কোনও লেনদেন নেই, সুতরাং তাদের কোনও আয় নেই। কিছু অতিরিক্ত গবেষণার মাধ্যমে এটি স্পষ্ট যে মোট ব্যয়ের স্তরে এক্সচেঞ্জের আয় একটি অনন্য সর্বাধিক ফাংশন।

শব্দটির ব্যাখ্যাঃ লাফারের বক্ররেখা (https://en.wikipedia.org/wiki/Laffer_curve)

এটা চালিয়ে যেতে হবে...

- ডিইএক্স এক্সচেঞ্জের পরিমাণগত অনুশীলন (2) -- হাইপারলিকুইড ইউজার গাইড

- DEX এক্সচেঞ্জের পরিমাণগত অনুশীলন ((2) -- Hyperliquid ব্যবহারের নির্দেশিকা

- ডিইএক্স এক্সচেঞ্জের পরিমাণগত অনুশীলন (1) -- ডিওয়াইডিএক্স ভি৪ ব্যবহারকারী গাইড

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (3)

- DEX এক্সচেঞ্জের পরিমাণগত অনুশীলন ((1)-- dYdX v4 ব্যবহারের নির্দেশিকা

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা (3)

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (2)

- ডিজিটাল মুদ্রায় লিড-ল্যাগ স্যুটের ভূমিকা (২)

- এফএমজেড প্ল্যাটফর্মের বাহ্যিক সংকেত গ্রহণ নিয়ে আলোচনাঃ কৌশলগতভাবে অন্তর্নির্মিত এইচটিটিপি পরিষেবা সহ সংকেত গ্রহণের জন্য একটি সম্পূর্ণ সমাধান

- এফএমজেড প্ল্যাটফর্মের বহিরাগত সংকেত গ্রহণের অন্বেষণঃ কৌশলগুলি অন্তর্নির্মিত এইচটিটিপি পরিষেবাগুলির সংকেত গ্রহণের সম্পূর্ণ সমাধান

- ক্রিপ্টোকারেন্সিতে লিড-লেগ আর্বিট্রেজের ভূমিকা (1)

- মার্জিত এবং সহজ! এফএমজেডে ইউনিস্যাপ ভি৩ এ 200 লাইন কোড দিয়ে অ্যাক্সেস করা হয়েছে

- যখন এফএমজেড চ্যাটজিপিটির সাথে দেখা করে, তখন পরিমাণগত ট্রেডিং শেখার জন্য এআই ব্যবহার করার চেষ্টা করা হয়

- ৯টি ট্রেডিং নিয়ম একজন ট্রেডারকে ১,০০০ ডলার থেকে এক বছরেরও কম সময়ে ৪৬,০০০ ডলার আয় করতে সাহায্য করে

- পরিমাণগত ট্রেডিং থেকে সম্পদ ব্যবস্থাপনা - পরম রিটার্নের জন্য সিটিএ কৌশল বিকাশ

- একটি বিটকয়েন ট্রেডিং রোবট তৈরি করুন যা অর্থ হারাবে না

- বেঁচে থাকার রহস্য: ডিজিটাল মুদ্রা ব্যবসায়ের বিষয়ে ১৯ জন পেশাদার তাদের পরামর্শ দিয়েছেন

- পরিমাণগত কৌশল - Go ফাংশনকে ক্যাপসুল করতে সমান্তরাল সম্পাদন বাস্তবায়নের জন্য জাভাস্ক্রিপ্ট ব্যবহার করুন

- ডিজিটাল মুদ্রায় "শ্যানন'স ডেমন" এর প্রয়োগ

- এলিগ্যান্ট এবং সংক্ষিপ্ত! এফএমজেডে 200 লাইনের কোড দিয়ে ইউনিস্যাপ ভি 3 অ্যাক্সেস করুন

- স্টপ-লস মডেলের নীতি ও সংকলন

- পরিমাণগত ব্যবসায়ের তিনটি সম্ভাব্য মডেল

- পিভট পয়েন্ট ইনট্রা ডে ট্রেডিং সিস্টেম

- ডিজিটাল মুদ্রা পরিমাণগত ট্রেডিংয়ে নতুনদের জন্য 6 টি সহজ কৌশল এবং অনুশীলন

- গড় প্রকৃত পরিসরের কৌশলগত কাঠামো

- FMZ Quant প্ল্যাটফর্মে থার্মোস্ট্যাট কৌশল অনুশীলন এবং প্রয়োগ

- বক্স তত্ত্বের উপর ভিত্তি করে ট্রেডিং কৌশল, পণ্যের ফিউচার এবং ডিজিটাল মুদ্রা সমর্থন করে

- দামের উপর ভিত্তি করে আপেক্ষিক শক্তি পরিমাণগত ট্রেডিং কৌশল

- ট্রেডিং ভলিউম ওয়েটেড ইনডেক্স ব্যবহার করে পরিমাণগত ট্রেডিং কৌশল

- এফএমজেড কোয়ান্ট ট্রেডিং প্ল্যাটফর্মে পিবিএক্স ট্রেডিং কৌশল বাস্তবায়ন ও প্রয়োগ

- বিলম্বিত শেয়ারিংঃ ২০১৪ সালে প্রতিদিন ৫% রিটার্ন সহ বিটকয়েন উচ্চ ফ্রিকোয়েন্সির রোবট