উচ্চ-নিম্ন দ্বিগুণ বিপরীত কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-03 13:56:04ট্যাগঃ

সারসংক্ষেপ

ডুয়াল রিভার্সাল হাই-লো কৌশল একটি পরিমাণগত কৌশল যা দ্বৈত সংকেতকে একত্রিত করে। এটি একটি বিপরীত ভিত্তিক ইনট্রা-ডে কৌশল এবং একটি প্রবণতা বিচার কৌশলকে একীভূত করে যা গতকালের সর্বোচ্চ মূল্য এবং একটি চলমান গড়ের মধ্যে পার্থক্য ব্যবহার করে। কৌশলটি আরও স্থিতিশীল ক্রয় এবং বিক্রয় সংকেত অর্জনের লক্ষ্যে ভুল সংকেত ইস্যু এড়াতে।

নীতিমালা

প্রথমত, বিপরীতমুখী কৌশল অংশ। এই কৌশলটি স্টোকাস্টিক সূচক ব্যবহার করে ওভারবয়ড এবং ওভারসোল্ড অবস্থার বিচারকে একত্রিত করে, যখন পরপর দুই দিনের জন্য বন্ধের দামের বিপরীতমুখী হয় তখন সংকেত গঠনকে বিচার করে। বিশেষত, এটি একটি বিক্রয় সংকেত যখন বন্ধের দামটি পরপর দুই দিনের জন্য বৃদ্ধি থেকে পতনের দিকে পরিবর্তিত হয় এবং দ্রুত স্টোকাস্টিক সূচকটি ধীর স্টোকাস্টিক সূচকের উপরে থাকে; এটি একটি ক্রয় সংকেত যখন বন্ধের দামটি পরপর দুই দিনের জন্য হ্রাস থেকে বৃদ্ধিতে পরিবর্তিত হয় এবং দ্রুত স্টোকাস্টিক সূচকটি ধীর স্টোকাস্টিক সূচকের নীচে থাকে।

দ্বিতীয়ত, উচ্চ-নিম্ন কৌশল অংশ। এই কৌশলটি প্রবণতা নির্ধারণের জন্য গতকালের সর্বোচ্চ মূল্য এবং 13 সময়ের এক্সপোনেন্সিয়াল চলমান গড়ের মধ্যে পার্থক্য ব্যবহার করে। এটি সর্বোচ্চ মূল্য চলমান গড়ের উপরে থাকলে এটি একটি ক্রয় সংকেত উত্পন্ন করে; এটি সর্বোচ্চ মূল্য চলমান গড়ের নীচে থাকলে এটি একটি বিক্রয় সংকেত উত্পন্ন করে।

অবশেষে, এই কৌশল দুটি সংকেত একত্রিত করে। এটি একটি ক্রয় কর্ম নেয় যখন উভয় সংকেত একই সময়ে একটি ক্রয় সংকেত দেখায়; এটি একটি বিক্রয় কর্ম নেয় যখন উভয় সংকেত একই সময়ে একটি বিক্রয় সংকেত দেখায়।

সুবিধা

এই দ্বৈত সংকেত কৌশলটি কার্যকরভাবে ভুল সংকেত এবং অপ্রয়োজনীয় ব্যবসায়গুলি হ্রাস করতে পারে। বিপরীত অংশটি উচ্চ এবং বিক্রয় নিম্নের পিছনে না যাওয়ার জন্য ওভারকুপ এবং ওভারসোল্ড শর্তগুলি নির্ধারণ করতে পারে। উচ্চ-নিম্ন অংশটি মিথ্যা ব্রেকআউট এড়াতে মূল্য প্রবণতার বিচ্যুতিগুলি নির্ধারণ করতে পারে। বিচারগুলি একত্রিত করার সময়, প্রকৃত ট্রেডিং সংকেতগুলি কেবল তখনই উত্পন্ন হয় যখন দ্বৈত সংকেতগুলি একই দিকে থাকে, যা সংকেতগুলির নির্ভরযোগ্যতা উল্লেখযোগ্যভাবে উন্নত করতে পারে এবং অকার্যকর ব্যবসায়গুলি হ্রাস করতে পারে।

এছাড়াও, বিপরীতমুখী এবং উচ্চ-নিম্ন অংশগুলি বিভিন্ন ধরণের সূচক এবং বিচারের মানদণ্ড ব্যবহার করে, যাতে তারা একে অপরকে বৈধতা দিতে এবং আরও ভুল সংকেত হ্রাস করতে পারে। যখন বাজারে বিশেষ পরিস্থিতি ঘটে তখন একটি একক সূচক ভুল সংকেতগুলির জন্য প্রবণ হয়, যখন সম্মিলিত বিচারগুলি কিছু ত্রুটিকে কমিয়ে দিতে পারে। এই ধরণের মাল্টি-সূচক সমন্বিত বিচারের কৌশল আরও নির্ভরযোগ্য এবং স্থিতিশীল ট্রেডিং সংকেত পেতে পারে।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির সবচেয়ে বড় ঝুঁকি হ'ল একটি শক্তিশালী ট্রেন্ডিং মার্কেটে স্থায়ী যুক্তিসঙ্গত একতরফা সংকেতগুলি উপেক্ষা করা যেতে পারে। যখন প্রবণতা খুব সুস্পষ্ট হয়, তখন বিপরীত অংশের সংকেত বিচার ভুল হতে পারে, যার ফলে উচ্চ-নিম্ন অংশের একতরফা সংকেতগুলি ব্যবসায় হিসাবে কার্যকর হতে ব্যর্থ হবে। এটি বিশেষত ট্রেন্ডিং ষাঁড় এবং ভালুকের বাজারে বিশিষ্ট।

এছাড়াও, অনুপযুক্ত প্যারামিটার সেটিংগুলিও কৌশলটিকে প্রভাবিত করতে পারে। বিপরীত অংশে প্যারামিটার সেটিংগুলিকে চক্র চলমান গড় সিস্টেমকে বিবেচনা করতে হবে এবং উচ্চ-নিম্ন অংশে চলমান গড় সময়ের সমন্বয় করা দরকার। যদি উভয় সময়ের অনুপযুক্ত হয় তবে মাঝারি মিথ্যা সংকেত বা কেবল কোনও সংকেত থাকবে না।

অপ্টিমাইজেশন

প্রথমত, উচ্চ-নিম্ন অংশে চলমান গড়ের দৈর্ঘ্য পরামিতি পরীক্ষা করা যেতে পারে যাতে এটি বিপরীত অংশে চক্রের সূচকগুলির সাথে আরও সমন্বয় করা যায়। উচ্চ-নিম্ন অংশে বর্তমান 13 পিরিয়ডের সূচকটি খুব সংবেদনশীল হতে পারে এবং দীর্ঘ সময়ের চেষ্টা করে আরও স্থিতিশীল রায় পেতে পারে।

দ্বিতীয়ত, বিপরীত অংশটি কেবলমাত্র বন্ধের মূল্য ব্যবহার করার পরিবর্তে কে-লাইন সত্তা ব্যবহার করে পরীক্ষা করতে পারে যা সহজেই প্রভাবিত হয়। বিবেচনা করে যে বৃহত্তর বাস্তব দেহের কে-লাইনের বিপরীতের শক্তিশালী সংকেত প্রভাব থাকতে পারে।

অবশেষে, এটি কেবলমাত্র সেশনের সময় বিপরীত সংকেত উপস্থিত হলে ট্রেড করার চেষ্টা করতে পারে, যেহেতু বর্তমান ইনট্রা ডে হোল্ডিং পদ্ধতিতে উচ্চতর ঝুঁকি রয়েছে। অস্থায়ী বিপরীত ট্রেডিং গ্রহণে পরিবর্তন করা কিছু হোল্ডিং ঝুঁকি এড়াতে পারে।

সিদ্ধান্ত

ডাবল বিপরীত উচ্চ-নিম্ন কৌশল একাধিক সূচক থেকে সংকেত একীভূত করে এবং ক্রয় এবং বিক্রয় সংকেত জারি করার আগে দ্বৈত যাচাইকরণ পরিচালনা করে। এই কঠোর সংকেত ফিল্টারিং প্রক্রিয়া কার্যকরভাবে প্রকৃত ব্যবসায়ের উপর অবৈধ এবং ভুল সংকেতগুলির প্রভাব হ্রাস করতে পারে। কৌশলটি কার্যকরভাবে অকার্যকর ব্যবসায়ের ফ্রিকোয়েন্সি নিয়ন্ত্রণ করে, প্রতিটি বাণিজ্যকে আরও নির্ভরযোগ্য করে তোলে এবং স্বল্পমেয়াদী বাজারের চলাচল অন্ধভাবে অনুসরণ করা এড়ায়। প্যারামিটার অপ্টিমাইজেশনের মাধ্যমে এটি নির্দিষ্ট বাজারে আরও ভাল পারফরম্যান্স অর্জন করতে পারে।

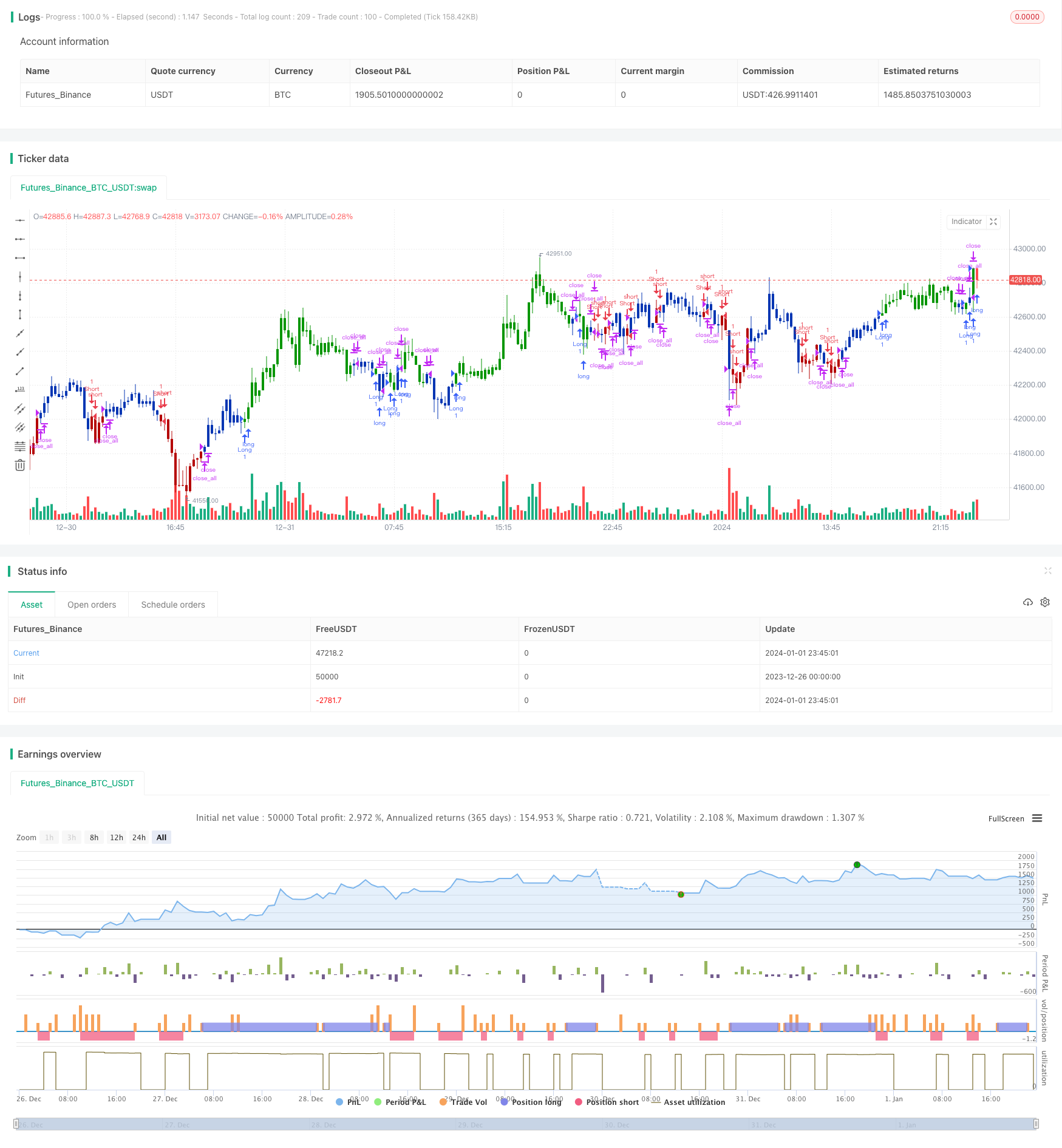

/*backtest

start: 2023-12-26 00:00:00

end: 2024-01-02 00:00:00

period: 15m

basePeriod: 5m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

////////////////////////////////////////////////////////////

// Copyright by HPotter v1.0 23/11/2020

// This is combo strategies for get a cumulative signal.

//

// First strategy

// This System was created from the Book "How I Tripled My Money In The

// Futures Market" by Ulf Jensen, Page 183. This is reverse type of strategies.

// The strategy buys at market, if close price is higher than the previous close

// during 2 days and the meaning of 9-days Stochastic Slow Oscillator is lower than 50.

// The strategy sells at market, if close price is lower than the previous close price

// during 2 days and the meaning of 9-days Stochastic Fast Oscillator is higher than 50.

//

// Second strategy

// This indicator plots the difference between the High (of the previous period)

// and an exponential moving average (13 period) of the Close (of the previous period).

// You can use in the xPrice any series: Open, High, Low, Close, HL2, HLC3, OHLC4 and ect...

// It buy if indicator above 0 and sell if below.

//

// WARNING:

// - For purpose educate only

// - This script to change bars colors.

////////////////////////////////////////////////////////////

Reversal123(Length, KSmoothing, DLength, Level) =>

vFast = sma(stoch(close, high, low, Length), KSmoothing)

vSlow = sma(vFast, DLength)

pos = 0.0

pos := iff(close[2] < close[1] and close > close[1] and vFast < vSlow and vFast > Level, 1,

iff(close[2] > close[1] and close < close[1] and vFast > vSlow and vFast < Level, -1, nz(pos[1], 0)))

pos

HEMA(Length) =>

pos = 0.0

xPrice = close // You can use any series

xEMA = ema(xPrice, Length)

nRes = high[1] - nz(xEMA[1])

pos:= iff(nRes > 0, 1,

iff(nRes < 0, -1, nz(pos[1], 0)))

pos

strategy(title="Combo Backtest 123 Reversal & High - EMA Strategy", shorttitle="Combo", overlay = true)

Length = input(14, minval=1)

KSmoothing = input(1, minval=1)

DLength = input(3, minval=1)

Level = input(50, minval=1)

//-------------------------

Length_HEMA = input(13, minval=1)

reverse = input(false, title="Trade reverse")

posReversal123 = Reversal123(Length, KSmoothing, DLength, Level)

posHEMA = HEMA(Length_HEMA)

pos = iff(posReversal123 == 1 and posHEMA == 1 , 1,

iff(posReversal123 == -1 and posHEMA == -1, -1, 0))

possig = iff(reverse and pos == 1, -1,

iff(reverse and pos == -1 , 1, pos))

if (possig == 1)

strategy.entry("Long", strategy.long)

if (possig == -1)

strategy.entry("Short", strategy.short)

if (possig == 0)

strategy.close_all()

barcolor(possig == -1 ? #b50404: possig == 1 ? #079605 : #0536b3 )

- ট্রেন্ড ট্র্যাকিং বিপরীত কৌশল

- AlexInc এর বার v1.2 অর্থপূর্ণ বার ফিল্টারিং উপর ভিত্তি করে ব্রেকআউট জমে কৌশল

- স্টক কোয়ান্ট ট্রেডিং কৌশল যা এক্সপোনেনশিয়াল মুভিং মিডিয়ার সাথে ট্রেলিং স্টপ লস এবং শতাংশ স্টপ লসের সাথে একত্রিত করে

- চলমান গড় ক্রসওভার সিস্টেম

- বন্ধ ক্রয় পরবর্তী খোলা মুনাফা গ্রহণ কৌশল

- স্টপ লস ট্র্যাকিং কৌশল সরানো

- গ্যান মে বিশ্লেষণ সূচক ভিত্তিক স্বল্পমেয়াদী ট্রেন্ড ট্র্যাকিং কৌশল

- গাউসিয়ান মুভিং এভারেজ ট্রেডিং কৌশল

- অ্যাডাপ্টিভ কাফম্যান মুভিং গড় প্রবণতা অনুসরণ কৌশল

- ব্যান্ডপাস ফিল্টারিং ট্রেন্ড এক্সট্রাকশন কৌশল

- হেইপিং মুভিং এভারেজ ট্রেন্ড কৌশল

- মাল্টি টাইমফ্রেম মুভিং এভারেজ এবং এমএসিডি ভিত্তিক লম্বা এবং সংক্ষিপ্ত খোলার কৌশল

- গতির সূচক RSI বিপরীত ট্রেডিং কৌশল

- ডাবল বোলিংজার ব্যান্ড ব্রেকআউট কৌশল

- T3 এবং ATR এর উপর ভিত্তি করে স্বয়ংক্রিয় ট্র্যাকিং ট্রেন্ড কৌশল

- এটিআর চ্যানেল ব্রেকআউট ট্রেন্ড অনুসরণকারী কৌশল

- এমএসিডি ২০০ ডে মুভিং এভারেজ ক্রসওভার ট্রেডিং কৌশল

- গোল্ডেন ক্রস আপট্রেন্ড ট্র্যাকিং কৌশল

- ডাবল ইএমএ ক্রসওভার ওসিলেশন ট্র্যাকিং কৌশল

- শক্ততা অগ্রগতি কৌশল