চলমান গড় এবং স্টোকাস্টিক আরএসআই সংমিশ্রণ ট্রেডিং কৌশল

লেখক:চাওঝাং, তারিখঃ 2024-01-16 15:46:11ট্যাগঃ

সারসংক্ষেপ

এই কৌশলটি ট্রেডিংয়ের সুযোগগুলি খুঁজে পেতে চলমান গড় এবং স্টোকাস্টিক আপেক্ষিক শক্তি সূচক (স্টোকাস্টিক আরএসআই) এর ব্যবহারকে একত্রিত করে। বিশেষত, এটি উভয় সংকেত প্রকাশের সময় ট্রেডিংয়ের সিদ্ধান্ত নেওয়ার জন্য একটি ঊর্ধ্বমুখী প্রবণতায় মধ্যমেয়াদী চলমান গড় এবং ওভারকোপড / ওভারসোল্ড স্টোকাস্টিক আরএসআই সূচকটি দেখায়। এই সমন্বিত ব্যবহার কিছু মিথ্যা সংকেত ফিল্টার করতে এবং কৌশলটির স্থায়িত্ব উন্নত করতে পারে।

কৌশল নীতি

এই কৌশলটির প্রধান উপাদানগুলি হল:

-

দুটি চলমান গড় গণনা করুন, MA1 এবং MA2, বিভিন্ন সময়ের সাথে।

-

স্টোকাস্টিক রিলেটিভ স্ট্রেনথ ইনডেক্স (স্টোকাস্টিক আরএসআই) গণনা করুন। এই সূচকটি আরএসআই এবং স্টোকাস্টিক নীতিগুলিকে অন্তর্ভুক্ত করে যাতে RSI অতিরিক্ত ক্রয় বা oversold হয় কিনা তা দেখায়।

-

স্টোকাস্টিক আরএসআই ওভারসোল্ড থ্রেশহোল্ড অতিক্রম করার সময় একটি ক্রয় সংকেত তৈরি হয়, যখন এটি ওভারসোল্ড থ্রেশহোল্ড অতিক্রম করে তখন একটি বিক্রয় সংকেত তৈরি হয়।

-

স্টোকাস্টিক আরএসআই সংকেতগুলি ধীর গতির উপরে দ্রুত চলমান গড়ের সাথে সারিবদ্ধ হলে দীর্ঘ প্রবেশ করুন। এটি বেশিরভাগ মিথ্যা সংকেতগুলি ফিল্টার করে।

-

ঝুঁকি পরিমাণ এবং অবস্থানের আকার গণনা করুন। একটি নির্দিষ্ট ঝুঁকি পরিমাণ কার্যকরভাবে একক ক্ষতি নিয়ন্ত্রণ করতে সাহায্য করে।

-

স্টপ লস সেট করুন এবং লাভের দাম নিন। লাভকে সর্বাধিক করার জন্য ট্রেইল স্টপ লাভ করুন।

সুবিধা বিশ্লেষণ

চলমান গড় এবং স্টোকাস্টিক আরএসআই একত্রিত করার কৌশল নিম্নলিখিত সুবিধাগুলি রয়েছেঃ

-

এটি ট্রেন্ডিং মার্কেটে ভাল রিটার্ন দিতে পারে। মাঝারি ও দীর্ঘমেয়াদী চলমান গড়ের সংমিশ্রণটি সামগ্রিক বাজারের প্রবণতার দিক নির্ধারণ করতে পারে।

-

স্টোকাস্টিক আরএসআই রিভার্সালের সুযোগগুলি ধরার জন্য অতিরিক্ত ক্রয় এবং অতিরিক্ত বিক্রয় পরিস্থিতি সনাক্ত করতে উপযোগী।

-

সংমিশ্রণ ব্যবহার মিথ্যা সংকেত ফিল্টার করে এবং স্থিতিশীলতা উন্নত করে।

-

ফিক্সড রিস্ক শতাংশ পদ্ধতির মাধ্যমে একক ক্ষতির পরিমাণকে অনুমোদিত স্তরের নিচে সীমাবদ্ধ করে ঝুঁকি পরিচালনা করা হয়।

-

স্টপ লস এবং লাভ নিন লাভে লক করুন এবং ডাউনসাইড ঝুঁকি সীমাবদ্ধ করুন।

ঝুঁকি বিশ্লেষণ

এই কৌশলটির কিছু ঝুঁকিও রয়েছেঃ

-

ব্যাপ্তি বাজারে, সমন্বিত চলমান গড়গুলি মিথ্যা সংকেত দিতে পারে। ঝুঁকি নিয়ন্ত্রণের জন্য স্টপ লস ব্যবহার করা উচিত।

-

স্টোকাস্টিক আরএসআই দামের অস্থিরতার প্রতি সংবেদনশীল এবং মাঝে মাঝে মিথ্যা সংকেতও দিতে পারে। চলমান গড়ের সাথে একত্রিত করে এটি হ্রাস করে।

-

স্থির ঝুঁকির বরাদ্দ বড় ক্ষতি সম্পূর্ণরূপে এড়াতে পারে না। পজিশনের আকার যথাযথভাবে নির্ধারণ করা উচিত।

-

চরম অস্থিরতার ক্ষেত্রে যুক্তিসঙ্গত স্টপ লস/লাভের মূল্য পাওয়া যায় না। তখন ম্যানুয়াল হস্তক্ষেপ প্রয়োজন।

অপ্টিমাইজেশান নির্দেশাবলী

কৌশলটি নিম্নলিখিত দিকগুলিতে আরও অনুকূলিত করা যেতে পারেঃ

-

সর্বোত্তম সময়সীমা খুঁজে পেতে আরও প্যারামিটার সমন্বয় পরীক্ষা করুন। বর্তমানগুলি সেরা নাও হতে পারে।

-

কেডিজে, এমএসিডি ইত্যাদির মতো অন্যান্য সূচকগুলির সাথে চলমান গড়গুলি একত্রিত করার চেষ্টা করুন। সেরা ম্যাচটি সনাক্ত করুন।

-

বিভিন্ন ট্রেডিং সরঞ্জাম পরীক্ষা এবং অপ্টিমাইজ করুন। বর্তমানে FX ট্রেডিং জন্য অপ্টিমাইজ করা.

-

পরিবর্তিত বাজারের বিরুদ্ধে সময়ের সাথে সাথে প্যারামিটারগুলিকে গতিশীলভাবে অপ্টিমাইজ করার জন্য মেশিন লার্নিং মডেলগুলি ব্যবহার করুন।

সিদ্ধান্ত

চলমান গড় এবং স্টোকাস্টিক আরএসআই সংমিশ্রণ কৌশলটি একটি শক্তিশালী কৌশল যুক্তি গঠনের জন্য স্টপ লস / লাভ এবং ঝুঁকি নিয়ন্ত্রণের সাথে ট্রেড সংকেত তৈরি করতে চলমান গড় এবং স্টোকাস্টিক আরএসআই সহ বিপরীত স্তরের সাথে প্রবণতা চিহ্নিত করে। এই সহজ এবং ব্যবহারিক সংমিশ্রণ কাঠামোটি আরও বেশি যন্ত্র এবং প্যারামিটার সেট জুড়ে আরও পরীক্ষা এবং অনুকূলিত করা যেতে পারে।

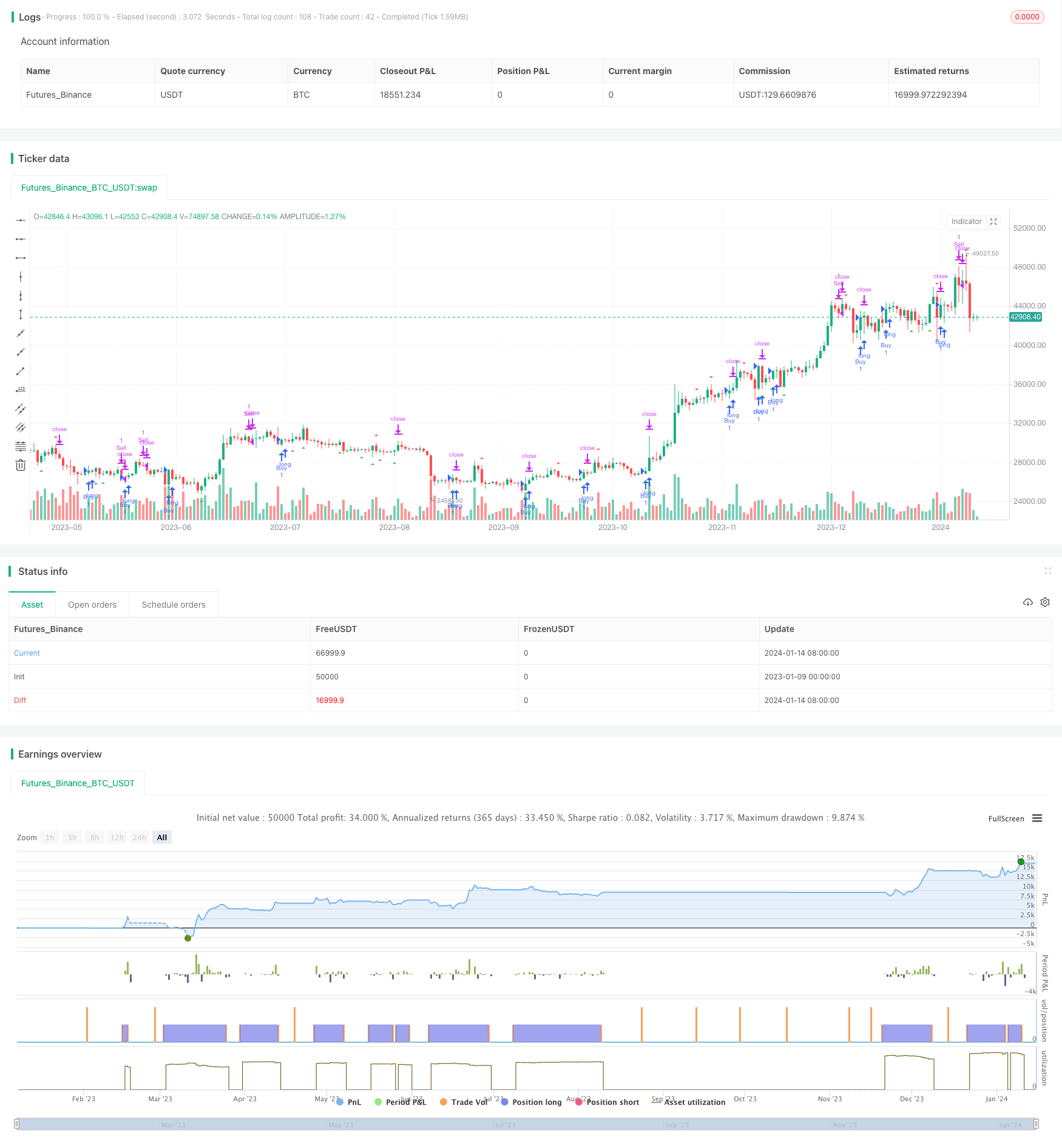

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- লিনিয়ার রিগ্রেশন চ্যানেল কৌশল

- ডাবল ইএমএ এবং ব্যান্ডপাস ফিল্টার ভিত্তিক সমন্বিত ট্রেডিং কৌশল

- ট্রেন্ড ট্র্যাকিং ট্রেলিং স্টপ কৌশল

- মূল বিপরীতমুখী ব্যাকটেস্ট কৌশল

- ত্রিভুজীয় চলমান গড় ক্রসওভার ট্রেডিং কৌশল

- চলমান গড়ের উপর ভিত্তি করে পরিমাণগত ট্রেডিং কৌশল

- দাম এবং ভলিউমের উপর ভিত্তি করে কৌশল অনুসরণ করে ট্রেন্ড

- ইচিমোকু কিঙ্কো হিও ব্রেকআউট কৌশল

- এডিএক্স গতির প্রবণতা কৌশল

- 123 বিপরীতমুখী এবং পিভট পয়েন্টের সংমিশ্রণ কৌশল

- গতিশীল প্রবণতা ট্র্যাকিং বিপরীত কৌশল

- ইএমএগুলিকে স্পর্শ করার সাথে দৈনিক ডিসিএ কৌশল

- প্রবণতা শক্তি নিশ্চিত করুন বার কৌশল

- সুপার ট্রেন্ড ডাবল মুভিং এভারেজ কৌশল

- ওয়েভট্রেন্ড এবং ডিইআর ভিত্তিক সুইং ট্রেডিং কৌশল

- হাল ফিশার অ্যাডাপ্টিভ ইন্টেলিজেন্ট মাল্টি-ফ্যাক্টর কৌশল

- মূলধন কার্ভের উপর ভিত্তি করে গতিশীল পজিশন সাইজিং কৌশল

- দ্বৈত প্রবণতা ট্র্যাকিং কৌশল

- অ্যাডাপ্টিভ ইন্টেলিজেন্ট গ্রিড ট্রেডিং কৌশল

- ট্রেন্ড ট্র্যাকিং বিপরীত কৌশল