Wie viel Bitcoin sollten wir unserem Portfolio zuweisen?

0

0

827

827

Einführung

Nach Jahren des Wartens markiert die jüngste Veröffentlichung eines Bitcoin Cash ETFs einen wichtigen Meilenstein, der die Akzeptanz von Bitcoin für Investoren erleichtert. Die Bitcoin Cash ETFs bieten eine bequeme und regulierte Möglichkeit, Bitcoin zu investieren, ohne die digitale Vermögenswerte direkt zu besitzen, was möglicherweise eine breitere Gruppe von Marktteilnehmern anzieht. Viele Investoren warten auf die langfristigen Auswirkungen dieser Veränderung auf die Preise von Kryptowährungen und glauben an die beträchtlichen Vorteile, die Bitcoin in ihren Portfolios bringen kann.

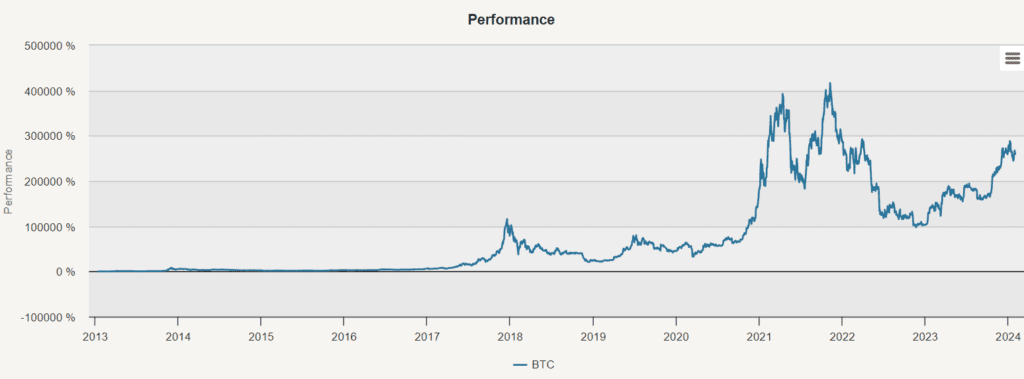

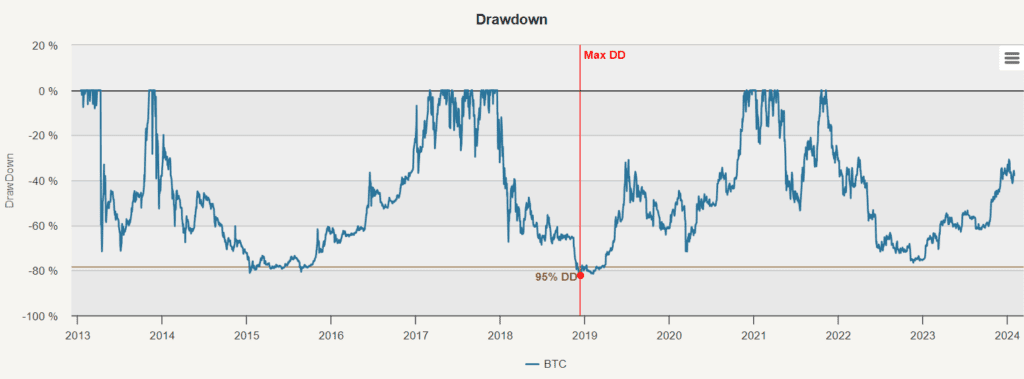

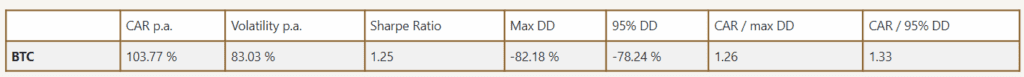

Betrachtet man die gesamte Grafik von 2013 bis 2023, so ist es leicht, dass man das Gefühl hat, ein Millionär zu sein, der in der Hand liegt. Die Strategie, BTC zwischen 2013 und 2023 zu halten, zeigt eine CAR (CPA) von 103,77%. Es ist jedoch irreführend, die gesamte 1 Grafik zu verwenden und irgendwelche langfristigen Schlussfolgerungen zu ziehen.

Finanzialisierung

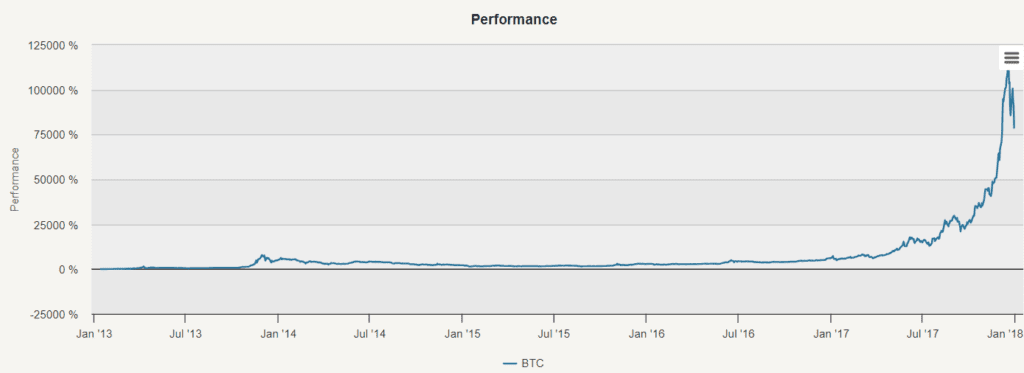

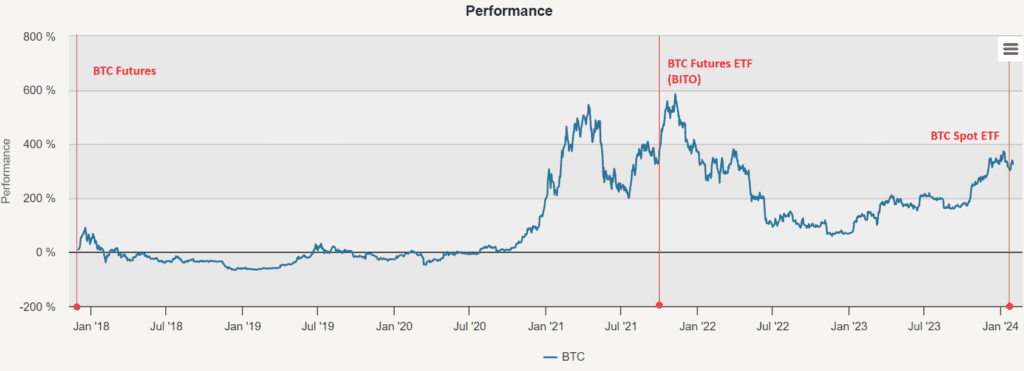

Die Einführung von Bitcoin-Futures am 10. Dezember 2017 durch die Chicago Board Options Exchange (CBOE) und anschließend am 18. Dezember 2017 durch die Chicago Mercantile Exchange (CME) markiert eine Meilensteinentwicklung im Bereich der Kryptowährungen. Die erste Legalisierung von Liquiditäts-Finanzinstrumenten, die es Fonds und Hedgefonds erlauben, Bitcoins in ihren Portfolios zu kaufen und zu verkaufen, ohne Konten an einer unregulierten (und oft sehr fragwürdigen) Kryptowährungsbörse zu eröffnen. Dieses Ereignis fördert die Finanzialisierung des Kryptowährungsmarktes, ein Begriff, der beschreibt, wie der Markt in das breitere Finanzsystem integriert wird und ähnliche Eigenschaften wie herkömmliche finanzielle Vermögenswerte erhält.

Die Finanzialisierung der Kryptowährungsmärkte spiegelt die Entwicklung von Emerging Markets und Commodities ähnlich wider. Emerging Markets und Commodities wurden einst als unbekannte Assetklassen angesehen, erlebten aber nun eine ähnliche Transformation. Zunächst handelten nur Spezialfonds in diesen Märkten, aber die Einführung von Indizes und ETFs in der Mitte der 2000er Jahre erleichterte es Mainstream-Investoren, in Commodities zu investieren.

Kryptowährungen werden voraussichtlich einen ähnlichen Weg einschlagen. Sie werden einen Finanzierungsvorgang durchlaufen, da Kryptowährungen zunehmend in das globale Finanzsystem integriert werden und institutionelle Anleger anziehen. Diese Evolution kann die Einführung von mehr Finanzinstrumenten wie Aktiven ETFs und breiten Indizes beinhalten, die es Kryptowährungen erleichtern, von einer breiteren Investorengemeinschaft angenommen zu werden.

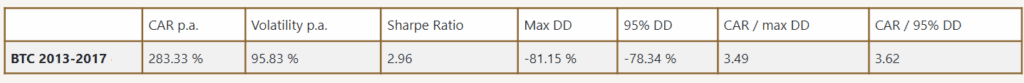

Zunächst einmal betrachten wir die erste Periode bis zum Jahr 2017. Die Kryptowährung erlebte ein außergewöhnliches Wachstum mit einer CAGR von 283,33%. Allerdings war auch in dieser Periode eine signifikante Volatilität zu verzeichnen, mit einer Preisfluktuation von bis zu 95,83%. Der größte Rückgang in dieser Periode betrug -81,15%.

Als nächstes wurde am 19. Oktober 2021 ein weiterer Meilenstein erreicht, mit der Einführung des ersten Bitcoin Futures Exchange Traded Fund (BITO). Die Einführung eines Bitcoin Futures ETFs stellt einen wichtigen Schritt in Richtung der Akzeptanz von Kryptowährungen durch die herkömmlichen Finanzmärkte dar. Schließlich markiert die Einführung eines Bitcoin Currency ETFs am 10. Januar 2024 einen wichtigen Meilenstein, der den Kryptowährungsmarkt vorantreibt.

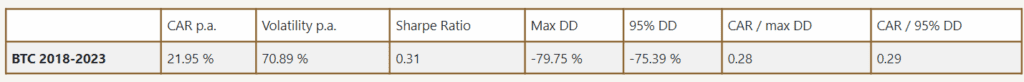

Im Vergleich zu den großen Anstiegen, die Bitcoin in den frühen Jahren erlebte, lag die CAGR zwischen 2018 und 2023 bei 21.95%. Die Volatilität blieb hoch, obwohl sie niedriger war als zuvor, bei 70.89%, was darauf hindeutet, dass Bitcoin möglicherweise stabiler wird, aber die maximale Rücknahme liegt bei -79.75%. Die riskante Rendite von Bitcoin in der Post-Finanzialisierungszeit ist nicht überraschend, mit einer Sharpe-Rate von nur 0.31 und einer Kalma-Rate von 0.28.

Natürlich stellt sich die Frage: Wie viele Bitcoins sollten wir in unsere Portfolios investieren?

Hauptanalysen

Die Hauptanalyse untersucht ein weltweit diversifiziertes Portfolio, das verschiedene Assetklassen umfasst und die verschiedenen Geographien und Anlageinstrumente abdeckt. Die wichtigsten Portfolios sind:

- SPY (SPDR S&P 500 ETF)

- EEM (iShares MSCI Emerging Markets ETF) ist ein

- EFA(iShares MSCI EAFE ETF)

- IYR (iShares US-Immobilien-ETF)

- IEF (iShares 7-10 Jahre Staatsanleihen ETF)

- LQD (iShares iBoxx $ Investment Grade Corporate Bond ETF)

- HYG (iShares iBoxx $ High Yield Corporate Bond ETF)

- DBC (Invesco DB Commodity Index Tracking Fund) - ein Investmentfonds, der sich auf die Entwicklung von DBC konzentriert.

- GLD (SPDR Gold Trust)

- Und dann ist da noch BTC.

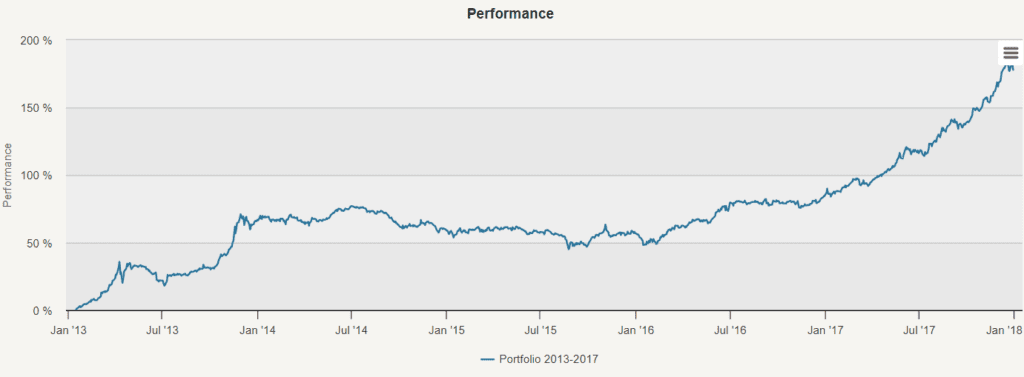

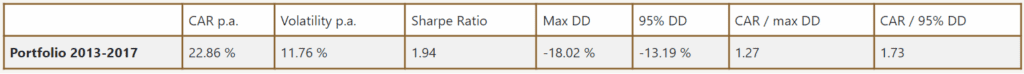

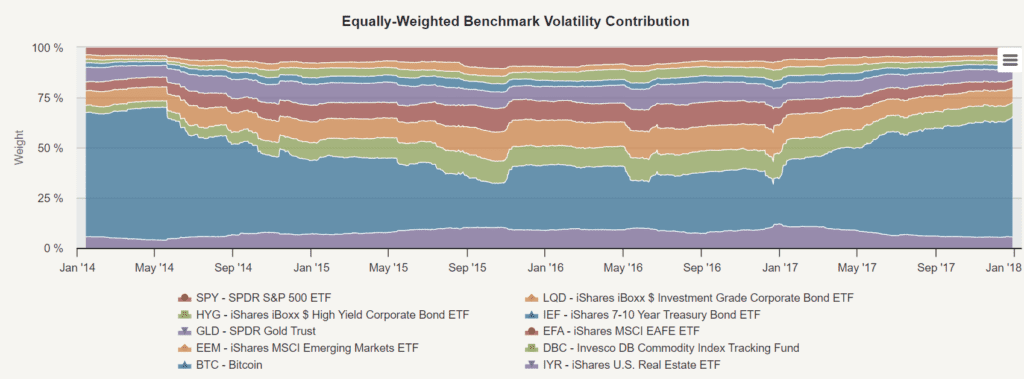

2013 bis 2017

In unserer vorläufigen Analyse untersuchten wir gleichgewichtete Portfolios zwischen 2013 und 2017. Diese Konfiguration ergab einen signifikanten Ertrag von 22,86% mit einer Volatilität von 11,76% und einer maximalen Rücknahme von -18,02%. Anschließend analysierten wir die Korrelation zwischen den verschiedenen Vermögenswerten und Bitcoin mithilfe der Portfolioanalyse, verwendeten das Markowitz-Modell, um die optimale Portfolio zu finden, um die höchstmögliche Sharpe-Ratio zu erzielen, und verwendeten die Risikoprechnung, um eine alternative Methode zu finden, um ein Portfolio mit einer niedrigeren Risikokonzentration zu konstruieren.

Verknüpfungstabelle

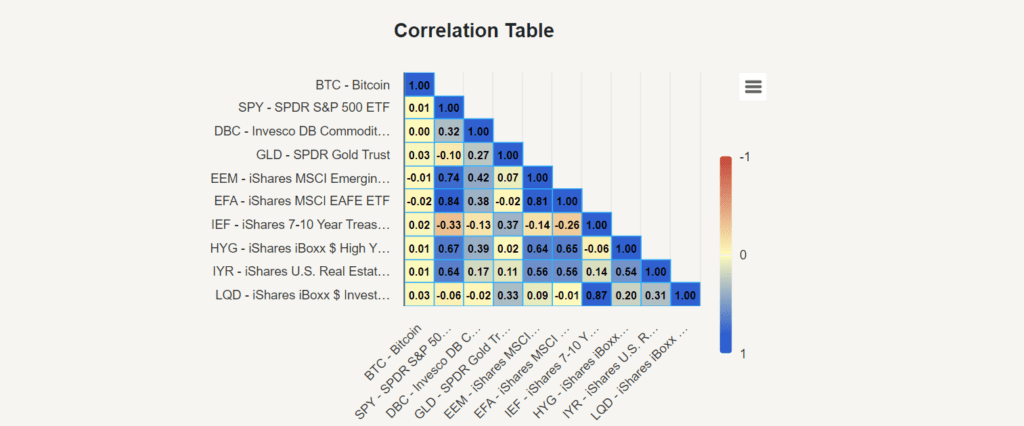

Zunächst untersuchten wir die Korrelationstabelle, um die Beziehung zwischen Bitcoin und anderen Vermögenswerten zu verstehen. Wir fanden heraus, dass die Korrelation von Bitcoin zu anderen Vermögenswerten in der Zeit von 2013 bis 2017 nahezu unbedeutend war, mit Werten zwischen -0.02 und 0.03. Diese geringe Korrelation unterstreicht die Diversifizierung, die Bitcoin in dieser Zeit bietet.

Markowitz-Modell

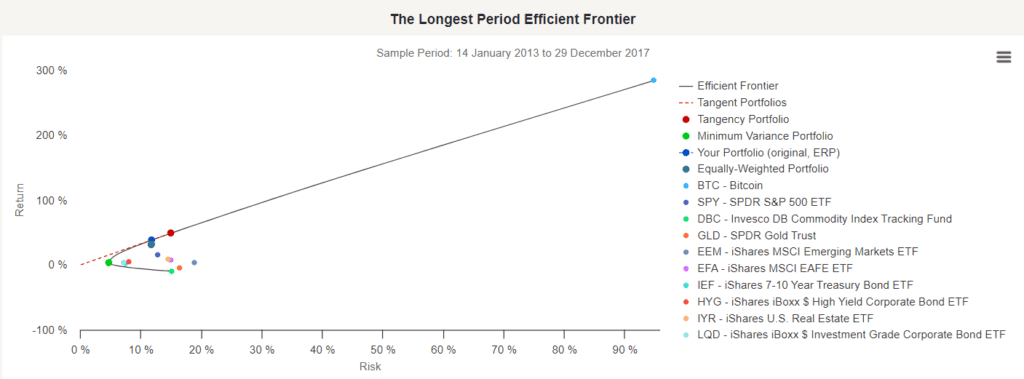

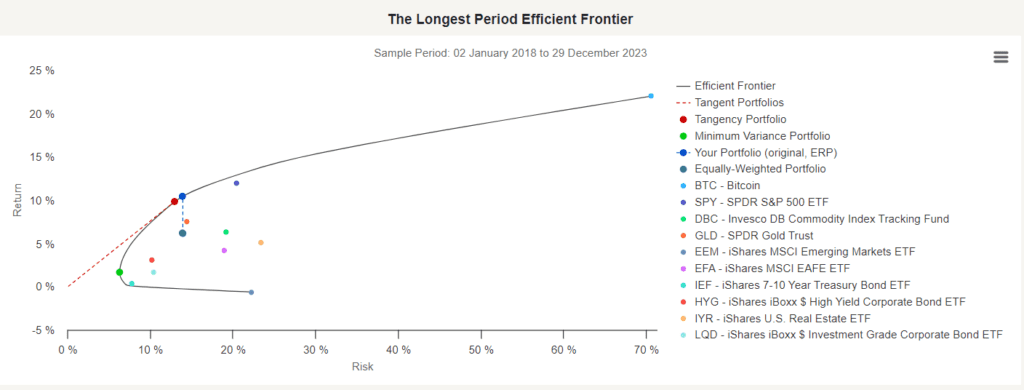

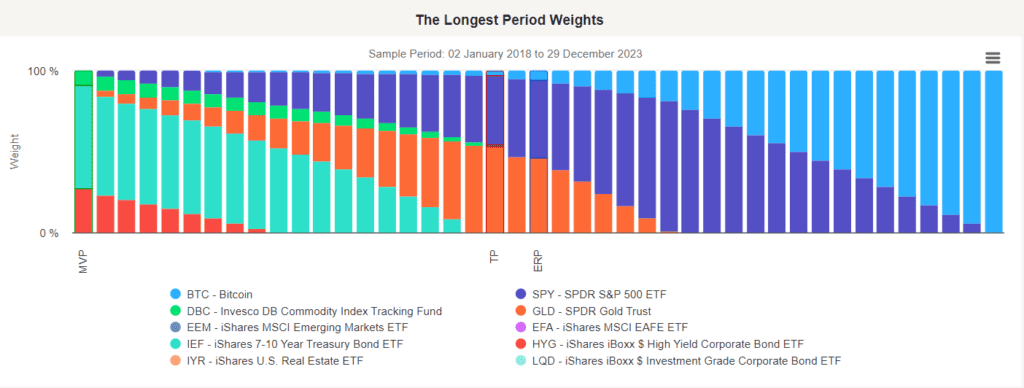

Anschließend analysieren wir mit dem Markowitz-Modell Portfolio-Portfolios nach erwarteten Erträgen und Standarddifferenz (Differenz). Die Grenzdiagramm mit der längsten Laufzeit zeigt Portfolios aus allen verschiedenen Vermögensportfolios, die zu einem effektiven Portfolio führen können (d. h. mit dem geringsten Risiko bei gleichem Ertrag und dem höchsten Ertrag bei gleichem Risiko). Das Risiko wird auf der X- und das Ertrag auf der Y-Achse dargestellt.

Die effektiven Grenzdiagramme zeigen auch die jeweils besten Portfolios mit den höchsten Sharpe Ratio, die Minimum Divergence Portfolios mit den geringsten Risiken und die ERP-Portfolios, um zu zeigen, wie Ihr Portfolio (in diesem Fall unser gleichgewichtetes Portfolio) bessere Erträge erzielt, wenn es das gleiche Risiko trägt.

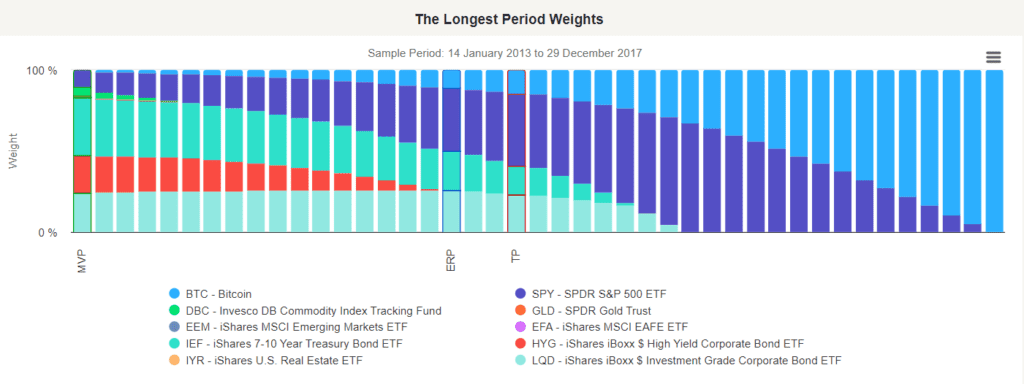

Das Cut-Line-Portfolio (TP) ist das beste Portfolio, das die höchste Sharpe-Ratio erzielt, was die höchste risikobereinigte Rendite darstellt, und es sagt uns, dass wir 14,42% auf Bitcoin verteilen. Dieses Cut-Line-Portfolio wird uns ungefähr 48,7% Rendite bringen, eine Schwankungsrate von 14,97% und eine Sharpe-Ratio von 3,25. Die außergewöhnliche Leistung dieses Portfolios ist auf seine Bitcoin-Profitionierung zurückzuführen.

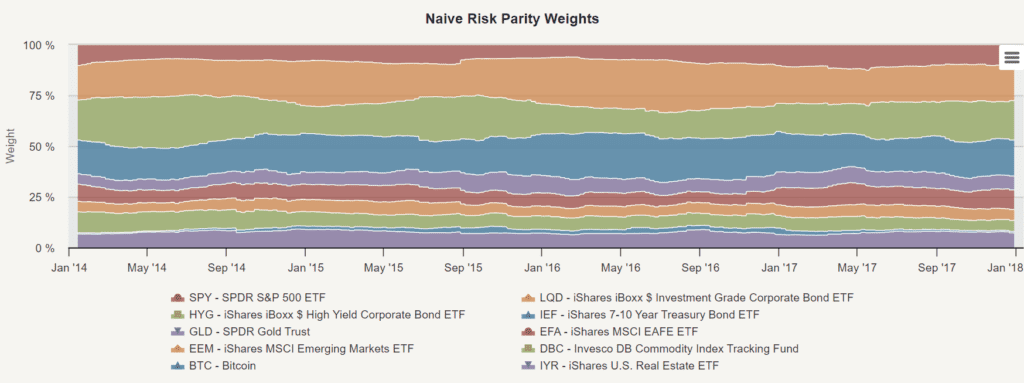

Risikogleichgewicht

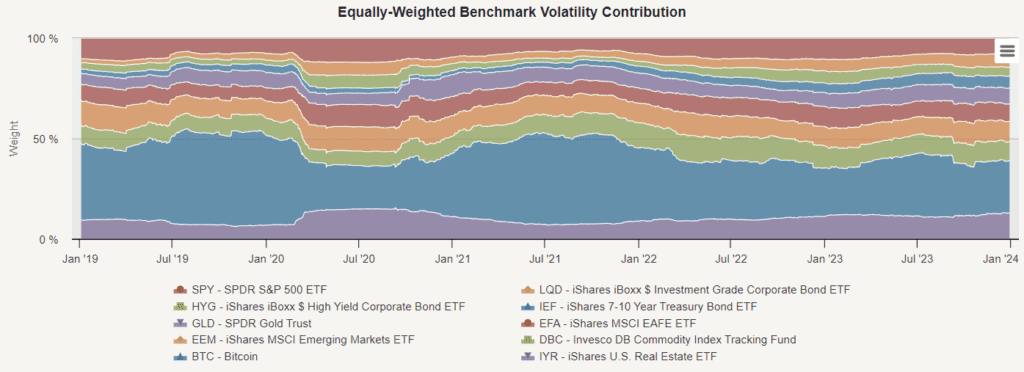

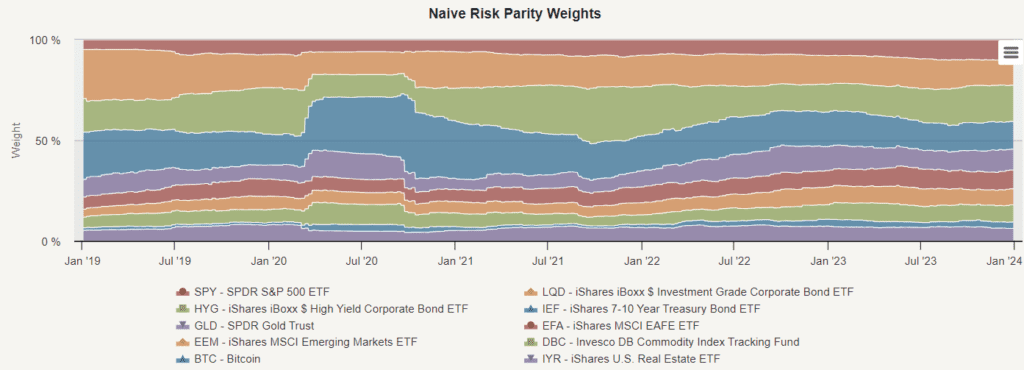

Anschließend untersuchen wir die Risikopräsenzierung, eine Investmentmanagement-Strategie, die sich auf die Risikoverteilung konzentriert. Der Hauptzweck ist es, die ausgewählten Vermögensgewichte in den Portfolio-Managern zu finden, um sicherzustellen, dass alle Vermögenswerte das gleiche Risiko aufweisen. Um die richtige Risikopräsenz für die Vermögensverteilung zu erhalten, müssen wir deren Risiken abwägen (z. B. die Fluktuation der 126-Tage-Historie).

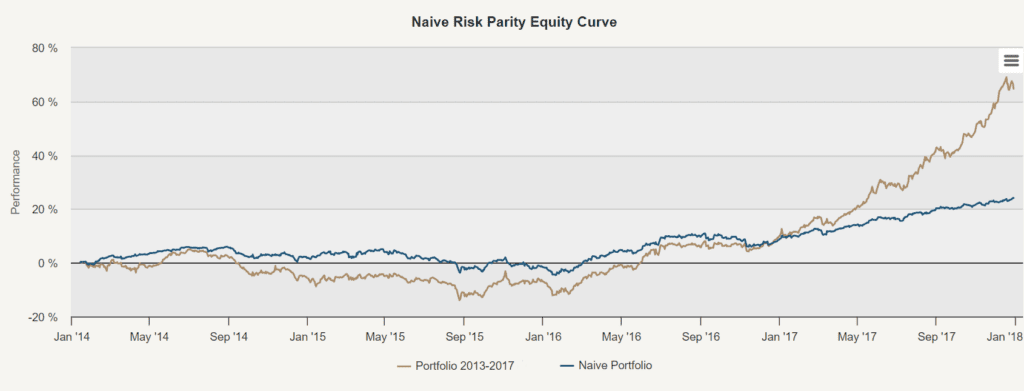

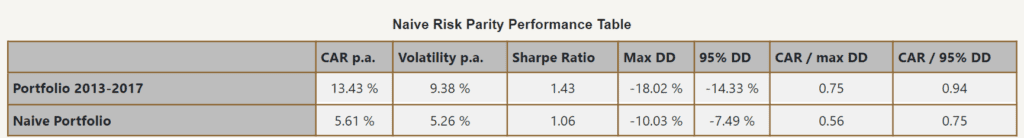

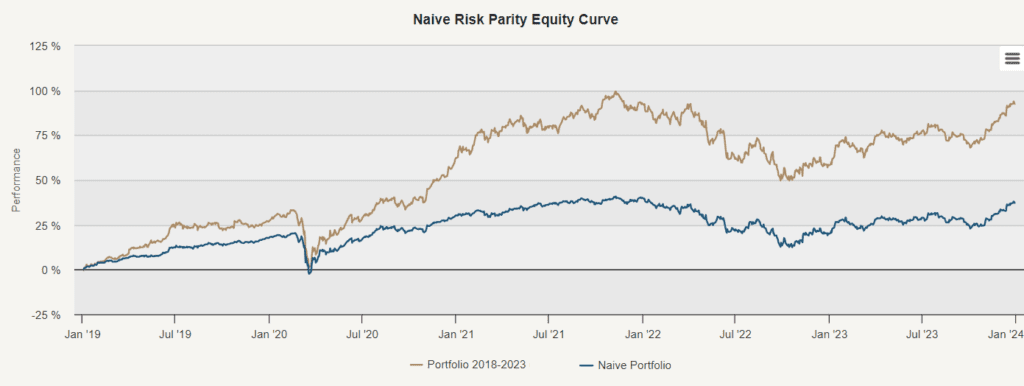

Im Folgenden sehen wir die Aktienkurve der naïve Risiko-Präzision-Strategie im Vergleich zu unserem gleichgewichteten Portfolio. Die naïve Risiko-Präzision oder die naïve Risiko-Präzision-Gewichtung verwendet die Gegengewichtsmethode und nicht die Gleichgewichtsmethode. Diese Methode gibt den risikoreicheren Vermögenswerten ein niedrigeres Gewicht und den risikoreicheren Vermögenswerten ein höheres Gewicht, um sicherzustellen, dass das Risiko für jedes Vermögen gleich ist.

Diese Methode gewährleistet, dass keine Risikothek besteht, in der ein einzelnes Asset (einschließlich Bitcoin) das Portfolio dominiert. Die hohe Volatilität von Bitcoin führt daher zu einer geringeren Auswahl an Risikopreisen in Portfolios, um das Gleichgewichtsrisiko aller Vermögenswerte zu halten. Wie hoch ist die durchschnittliche Auswahl an Risikopreisen gegenüber Bitcoin?

2018 bis 2023

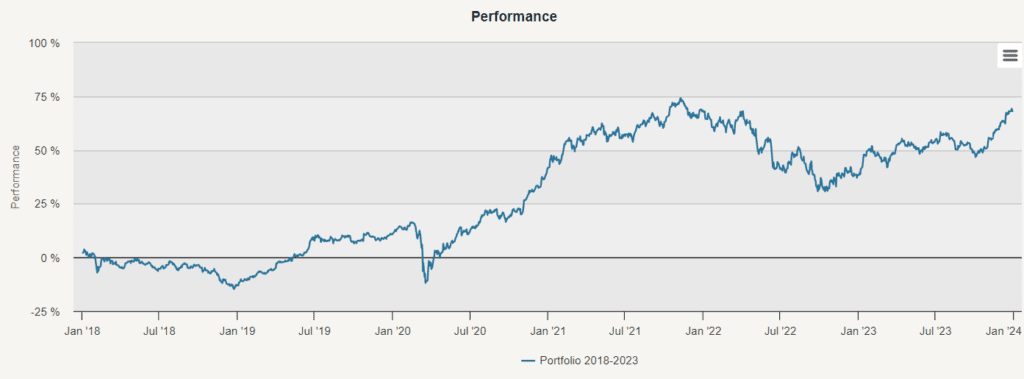

Im zweiten Teil der Analyse untersuchten wir ein gleichgewichtiges Portfolio von zehn Vermögenswerten einschließlich Bitcoin von 2018 bis 2023. Diese Konfiguration führte zu einer jährlichen Rendite von nur 9,05% (gegenüber 22,86% im Vorjahr), einer höheren Volatilität von 13,93% (gegenüber 11,76% im Vorjahr) und einem maximalen Rückzug von -24,92% (gegenüber -18,02% im Vorjahr). Ähnlich wie im ersten Teil unserer Analyse im Zeitraum 2018 bis 2023 führten wir eine Studie durch, studierten die Korrelationstabelle, verwendeten das Markowitz-Modell und führten eine einfache Risikopreisungsstrategie durch.Wie viele Bitcoins sollten wir in unsere Portfolios verteilen, basierend auf Daten aus der Zeit nach der Finanzialisierung?

Basiskomponentenanalyse

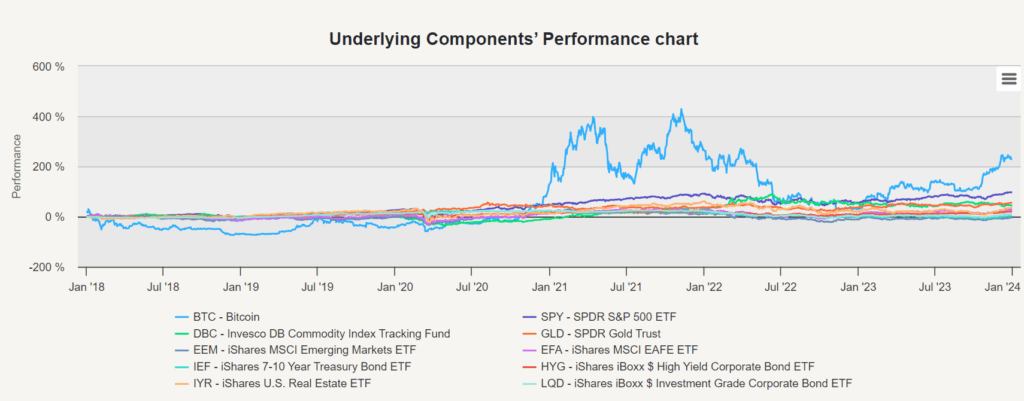

Darüber hinaus haben wir in dieser Phase der Analyse eine Basiskomponentenanalyse durchgeführt, um die individuelle Performance der verschiedenen Vermögenswerte in unserem gleichgewichteten Portfolio zu untersuchen. Dies ermöglicht uns, zu verstehen, wie jeder Vermögenswert über Jahre hinweg zur Performance des Portfolios beigetragen hat.

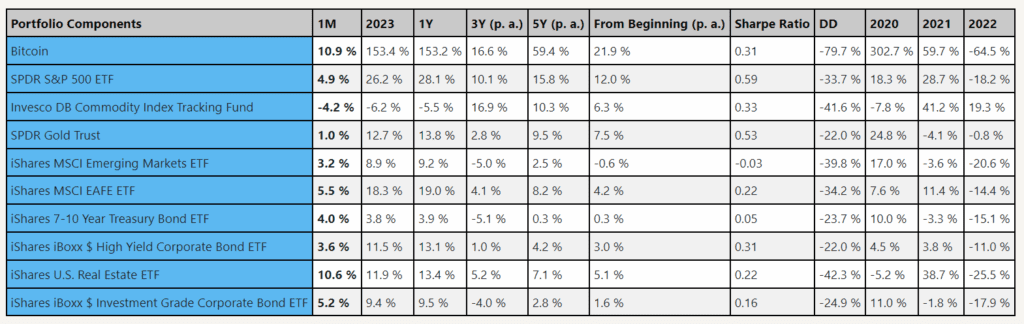

Der Sharpe-Ratio von Bitcoin nach der Finanzialisierung beträgt 0,31, was es zu einem durchschnittlichen Vermögenswert macht. Es schneidet weniger ab als der S&P 500, Waren und Gold, und ist in etwa in der gleichen Kategorie wie Hochzins-Anleihen, MSCI EAFE oder US-Immobilien-Investment-Trustfonds. Bitcoin schneidet besser ab, ist aber das riskante Vermögen in der gesamten Portfolio.

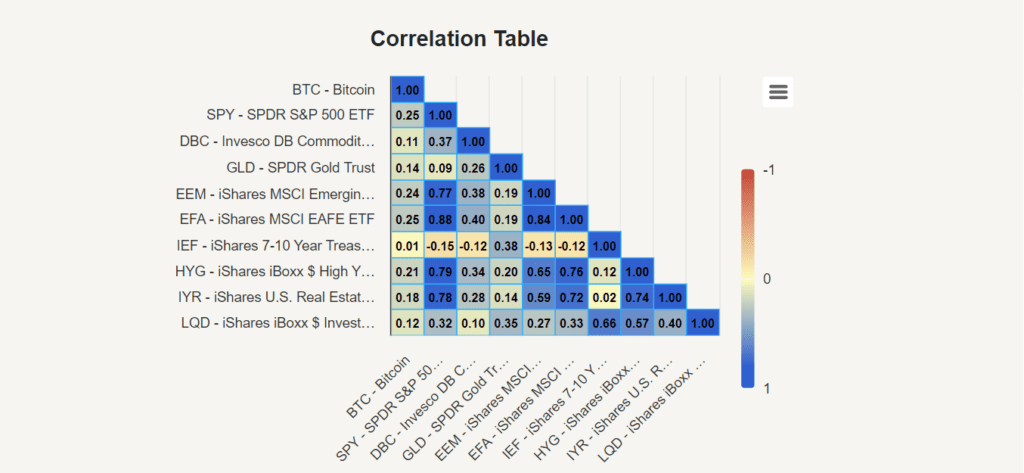

Verknüpfungstabelle

Im vorigen Abschnitt ((2013-2017) fanden wir die Korrelation von Bitcoin zu anderen Vermögenswerten in der Korrelationstabelle zwischen -0.02 und 0.03. Wir können sehen, dass sie sich von Zeit zu Zeit stark ändern. Bitcoin hat immer nur eine niedrige Korrelation zu IEF ((iShares 7-10 Jahre Staatsanleihen ETF)). Die höchste Korrelation zu SPY (SPDR S&P 500 ETF) und EFA (iShares MSCI EAFE ETF) ist 0.25.

Diese höhere Korrelation zeigt eine stärkere Synchronisation oder Abhängigkeit zwischen Bitcoin und diesen traditionellen Marktwerten. Solche Befunde sind nicht überraschend und unterstreichen die ständige Evolution der Beziehung zwischen Bitcoin und den Mainstream-Finanzinstrumenten. Die Korrelation zwischen den Großhandelsmärkten und den Emerging Markets war in der Vorphase der Finanzialisierung ebenfalls gering, während diese Korrelationen in der Nachphase der Finanzialisierung deutlich zunahmen.

Markowitz-Modell

Bei der Anwendung der Markowitz-Modell-Analyse auf Portfolios von 2013 bis 2017 empfiehlt die Tangency-Portfolio (TP), die für die bestmögliche Portfolio mit der höchsten risikobereinigten Rendite steht, die Zuweisung von rund 14,42% an Bitcoin, um die Sharp-Rate zu maximieren. Die Analyse von 2018 bis 2023 hingegen empfiehlt die Tangency-Portfolio nur eine Zuweisung von 2,94% an Bitcoin.

Risikogleichgewicht

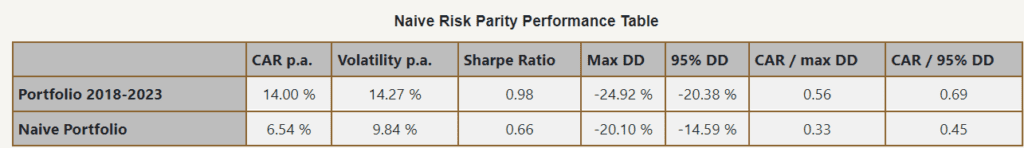

Wie wir in unserem Diagramm für den Beitrag der gleichgewichteten Referenzrate für die Fluktuation 2018-2023 sehen, ist Bitcoin nach wie vor ein wichtiger Beitrag zur Fluktuation des gesamten Portfolios in gleichgewichteten Portfolios. Was würde passieren, wenn wir in dieser Zeit einfache Risikopreisen betreiben würden?

Die einfache Risikopräsenzierung verringert einige Risiken, die Portfolio-Volatilität verringert sich von 14,27% auf 9,84% im Vergleich zu gleichgewichtigen Portfolios. Ebenso verringert sich das Risiko mit einem Rückgang der Erträge von 14,00% auf 6,54% [2].

Das Ergebnis der naïven Risiko-Präzision-Strategie war erneut eine erhebliche Reduzierung der Bitcoin-Bereitstellung (wiederum auf etwa 2%). Diese Anpassung spiegelt die Strategie wider, die darauf ausgerichtet ist, mehr Gewicht auf weniger riskante Vermögenswerte zu verteilen und den Zugang zu riskanteren Vermögenswerten zu verringern. Die Strategie zielt darauf ab, die Auswirkungen der Bitcoin-Volatilität auf das Risiko des gesamten Portfolios durch Reduzierung der Bitcoin-Bereitstellung zu verringern.

abschließend

Ein Vergleich der beiden Perioden 2013-2017 und 2018-2023 zeigt einen wesentlichen Wandel in der Bitcoin- und Kryptowährungs-Investmentstruktur. In den frühen Jahren könnten die angewandten Methoden (z. B. das Markowitz-Modell) empfehlen, einen beträchtlichen Teil des Portfolios auf Bitcoin zu verteilen, da es trotz seiner inhärenten Volatilität und seines hohen Risikos eine hohe Rendite hat. Gleichzeitig unterstreicht die mangelnde Korrelation zu anderen Vermögenswerten die Diversifizierungsvorteile, die Bitcoin in dieser Zeit bietet.

Bei der Optimierung des Portfolios für die Jahre 2018 bis 2023 wird Bitcoin nun als durchschnittlich betrachtet und ist relativ risikoreich im Vergleich zu anderen Assetklassen. Während Bitcoin daher zu Beginn außergewöhnliche Wachstums- und Ertragschancen aufweisen konnte, haben die sich verändernden Marktdynamiken und die Zunahme der institutionellen Beteiligung seine Risikogewinnsituation verändert. Unsere Analyse zeigt, dass es klug ist, Bitcoin (oder den gesamten Kryptowährungspool als Assetklasse) auf 2-3% des Portfolios zu beschränken.

Die Analyse unterstreicht die Notwendigkeit von vorsichtigen und realistischen Erwartungen bei der Interpretation historischer Daten und der Ableitung von langfristigen Schlussfolgerungen. Während die Vergangenheit wertvolle Einblicke bieten kann, ist sie keine Garantie für zukünftige Ergebnisse, insbesondere in einem sich schnell entwickelnden und unbeständigen Kryptowährungsmarkt. Für diejenigen, die daran interessiert sind, zu lernen, wie man Bitcoin kauft, ist es wichtig, die Risiken zu studieren und zu verstehen, um sicherzustellen, dass jede Investition ihren finanziellen Zielen und ihrer Risikobereitschaft entspricht.

Die Bitcoin-Beteiligung ist eine der wichtigsten Faktoren, die die Bitcoin-Beteiligung an der Börse beeinflussen.