Win-Win-Optionen aus einer dynamischen Perspektive

0

0

2028

2028

Win-Win-Optionen aus einer dynamischen Perspektive

Ausfluß von Liquidität und Diversifizierung der Nutzungsdimensionen Wenn Preisgestaltung eine Wissenschaft ist, dann ist Handel und Hedging eine Kunst. Die Notwendigkeit für dynamische Hedging und Adjusting entsteht aus allen Arten von Optionsstrategie-Risiken, unabhängig davon, welche Dimensionen und Perspektiven der Strategie bestehen, die nicht als potenzielle Gewinnquelle beseitigt werden können. Die Wissenschaftlichkeit von dynamischen Hedging und Adjusting entsteht aus dem Netzwerk der Options-Quantifizierung, unabhängig von der Dimension und Perspektive, die Risiken können quantifiziert gemessen werden, um eine quantitative Managementlösung abzuleiten.

- #### Eine Übersicht über Optionsrisiken

Optionskäuferrisiken

Der Optionskäufer, auch als Optionsberechtigter bezeichnet, muss den Anforderungen des Optionskäufers bedingungslos nachkommen, wenn der Optionskäufer am letzten Handelstag die Rechte ausübt, die angegebenen Vermögenswerte zu kaufen oder zu verkaufen.

Daher ist das maximale Risiko für den Optionskäufer auf die Rechte beschränkt, während der maximale Gewinn unbegrenzt ist. Trotzdem gibt es einige Risiken, auf die der Optionskäufer besonders achten muss.

- Die Gefahr der Rechte

Der Gewinn des Optionskäufers ergibt sich aus der Differenz zwischen den Ansprüchen beim Kauf und Verkauf von Optionen. Obwohl es keine unbegrenzte Möglichkeit für den Anleger gibt, Verluste zu erleiden, kann es sein, dass der Anleger die gesamten Ansprüche verliert, wenn sich der Preis des bezeichneten Vermögens in eine ungünstige Richtung ändert. Daher sollte der Anleger eine gute Stop-Loss-Bewusstheit aufbauen.

- Hochpreisrisiko

Der Zeitwert und der Wert der Wertpapieroption werden am Verfallsdatum auf 0 zurückgeführt. Vor der Verfallszeit kann es zu einem Preisanstieg kommen, der durch starke Schwankungen verursacht wird. Investoren, die zu diesem Zeitpunkt nachholen und Optionen kaufen, können am Verfallsdatum Verluste erleiden, wie Investoren, die während der Immobilienmarktblase nachholen.

- #### Optionsverkäuferrisiken

Ein Optionsverkäufer wird in der Regel als verpflichtete Partei einer Option definiert, bei der die verpflichtete Partei unbedingt den Anforderungen des Optionskäufers gerecht wird, wenn der Käufer der Option am letzten Handelstag die Rechte zum Kauf oder Verkauf der bezeichneten Vermögenswerte ausübt. Bei dem bloßen Verkauf der Option ist der größte Gewinn bereits in den Erlösen aus den Rechten gesperrt, während die Verluste möglicherweise groß sind.

- Sicherungsrisiko

Der Optionsverkäufer zahlt die Garantie während des Handels und passt diese entsprechend an die Änderung des Optionspreises an. Wie bei Futures ist eine entsprechende zusätzliche Garantie erforderlich, wenn die Garantie nicht ausreicht. Der Optionsverkäufer ist gefährdet, wenn die Garantie die Schwellenwerte erreicht.

- Die Gefahr großer Verluste

Da Optionsverluste nicht linear sind, wird der maximale Gewinn des Optionsverkäufers auf die Erträge aus den Ansprüchen gesperrt. Der Optionsverkäufer hat keine Maximalverlustkonzeption, wenn sich der Preis der bezeichneten Vermögenswerte in eine ungünstige Richtung bewegt. Dies stellt eine höhere Anforderung an die Risikokonzeption und Verlustbewusstsein des Optionsverkäufers dar.

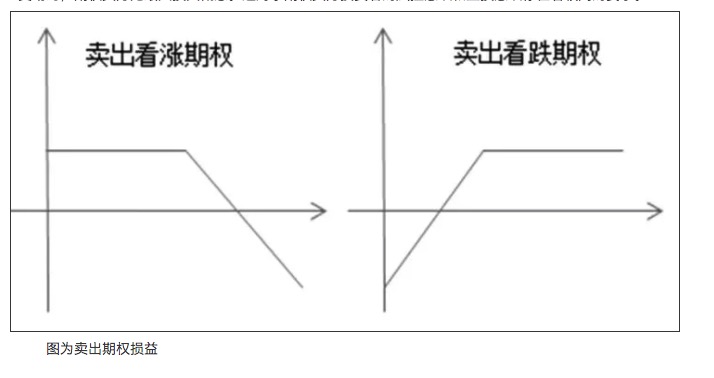

【1】

Graph für den Verlust bei der Veräußerung von Optionen

- Liquiditätsrisiken

Liquiditätsrisiko ist das Risiko, dass ein Investor nicht in der Lage ist, eine Option rechtzeitig zu einem bestimmten Preis zu verkaufen. Es ist ein Risiko, das von Optionskäufern und -käufern gemeinsam eingegangen wird und in den Finanzmärkten verbreitet ist.

- #### Optionsdynamische Sicherung

Von statischer Sicht betrachtet, sind Verkäuferstrategien wie breit gefächerte Verkäufe mit unbegrenztem Risiko verbunden, aber die Straße ist einfach und schnell, und mit kleinen Fähigkeiten wie Strategieanpassung, Positionsanpassung und dynamische Absicherung ist das Risiko nicht schwer zu kontrollieren.

- Delta-Definition

Option Delta misst die Veränderung des Optionspreises durch die Änderung des Kurses des Optionsindikators. In mathematischer Hinsicht ist es das Verhältnis der Optionspreisänderung zur Preisänderung des Optionsindikators oder die Derivative des Optionspreises zum Kurs des Optionsindikators. Zum Beispiel:

Bei einer Delta von 0,5 für eine Peanuts 1801-Option erhöht sich der Vertragspreis für diese Peanuts 1801-Option um 1 Yuan pro Tonne und der Optionspreis um 0,6 Yuan pro Tonne, wenn sich die anderen Faktoren nicht ändern.

- Gesetz der Verbindung

Die Option Delta + die Option Delta = 1。

- Die Gesetzmäßigkeit der Preiswirkung der Marke

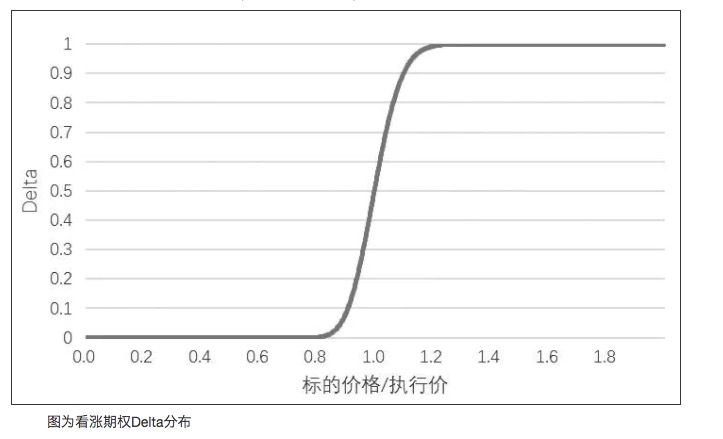

Der Delta-Bereich ist von 0 bis 1, die Tiefe ist von 1 und die Tiefe ist von 0.

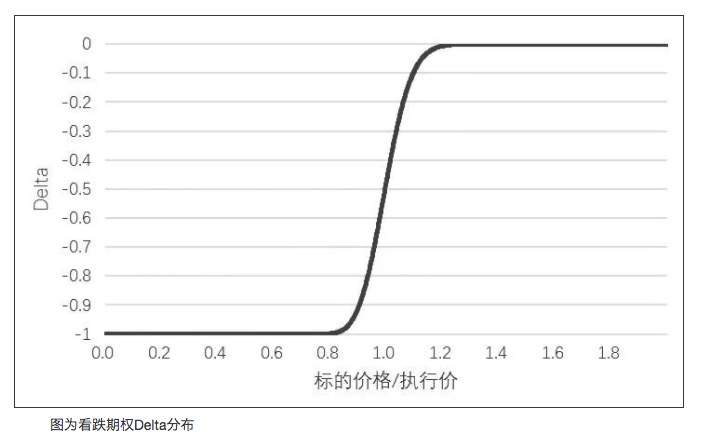

Der Delta-Bereich der Falloptionen ist von -1 bis 0, die Tiefe ist von -1 und die Tiefe ist von 0.

【2】

Diagramm zur Darstellung der Delta-Verteilung

【3】

Graph für die Delta-Verteilung bei Optionen nach unten

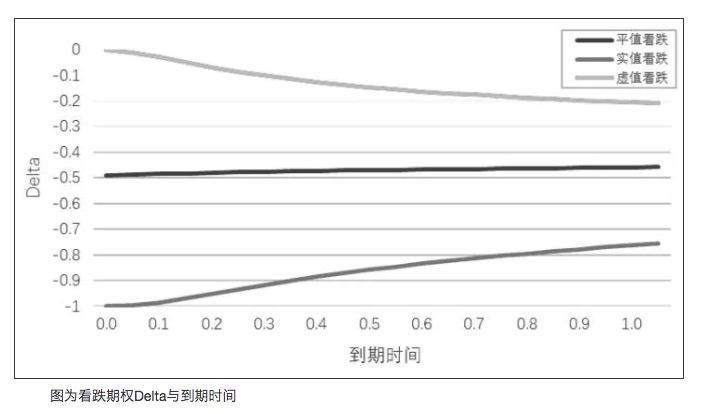

- #### 4. Die Gesetzmäßigkeit der Verfallszeit

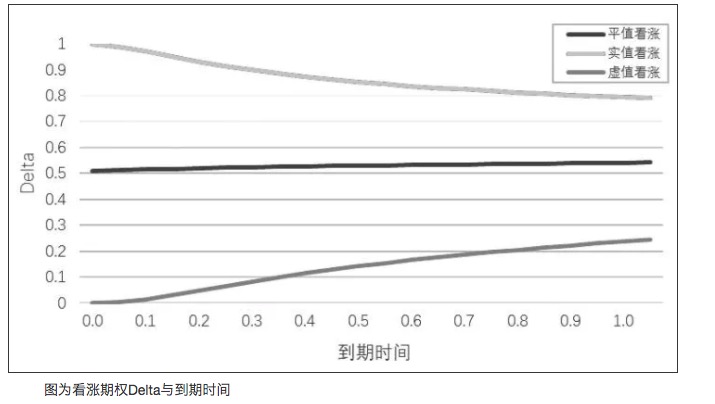

Die Delta-Absolute für Real-Value-Optionen neigt sich mit der Annäherung an den Verfallsdatum schrittweise auf 1, die Delta-Absolute für Equity-Optionen bleibt in der Nähe von 0,5 und die Delta-Absolute für Default-Optionen neigt sich auf 0.

【4】  Grafik zum Anzeigen von Delta-Optionen und Verfallszeiten

Grafik zum Anzeigen von Delta-Optionen und Verfallszeiten

【5】  Graph für die Abnahmeoption Delta und Verfallszeit

Graph für die Abnahmeoption Delta und Verfallszeit

- #### 5. Die Gesetzmäßigkeit der Schwankungen der Rate

Wenn die anderen Faktoren unverändert bleiben, wird der absolute Wert des Options-Deltas mit steigender Volatilität schrittweise auf 0,5 angehoben, d. h. der Wert des Options-Deltas steigt und der Wert des Options-Deltas sinkt. Wenn die Volatilität geringer wird, sinkt der Wert des Options-Deltas und der Wert des Options-Deltas steigt.

- #### 6. Delta-Neutralität und Hedging

Manchmal möchten Anleger, dass ihre Portfolios von den unbestimmten Preisschwankungen unberührt bleiben, was als delta-neutral bezeichnet wird. Um diese Wirkung zu erzielen, müssen die Portfolios delta-abgesichert werden. Zum Beispiel, bei einem M1801 Futures-Kontrakt mit einem Preis von 2860 Yuan / Tonnen, bauen die Anleger eine breit gefächerte Portfolio wie folgt auf:

Der Wert der M1801 Futures stieg um einen Punkt, der Anleger würde 300 US-Dollar verlieren. Um sein Portfolio neutral zu halten, musste er einen 30-Hand-Futures-Kontrakt kaufen. In der Tat veränderte sich Delta mit den Änderungen des Kurses, der Verfallszeit und der Volatilität. Delta war impulsiv neutral.

- #### 7. Schwierigkeiten und Überlegungen

Es ist zu beachten, dass die oben erwähnte Delta-Absicherung auch nur eine nachträgliche Anpassung ist, wobei es Schwierigkeiten gibt, sich nachträglich und passiv an den Märkten und Gebühren anzupassen. Verschiedene Absicherungsmechanismen, verschiedene Griechen berechnen, können verschiedene Gewinnkurven und Absicherungsergebnisse hervorrufen. Angesichts der verschiedenen Delta-Öffnungen und Handelsmerkmale können Anleger auch verschiedene Absicherungsinstrumente wählen.

Die Schwierigkeit der Sicherung von Optionen aus der Volatilitätsverteilung

Die Volatilität ist ein Maß für die Geschwindigkeit und Richtung der Kursschwankungen des Kurses, wobei der spezifische Wert die Annualitätsstandarddifferenz der Tagesrendite ist. Angenommen, der aktuelle Deep 300 Index liegt bei 2000 Punkten, und die Händler halten den aktuellen Markt für eine jährliche Volatilität von 20%, so liegt die tägliche Volatilität bei etwa 1,25% (~ 25 Punkte).

Die Optionspreisgestaltung hängt von der Messung der Volatilität ab, die eine bedeutende reale Bedeutung hat. Je höher die Volatilität ist, um zu zeigen, dass die Rendite-Standard von Null abweicht, desto größer ist die Schwankungsbreite von Null, und desto größer ist die Wahrscheinlichkeit, dass ein potenzieller großer Trend oder eine große Schwankung eintritt.

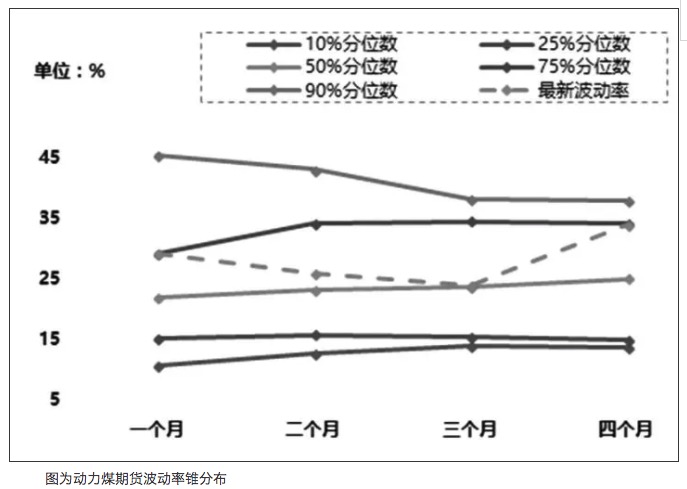

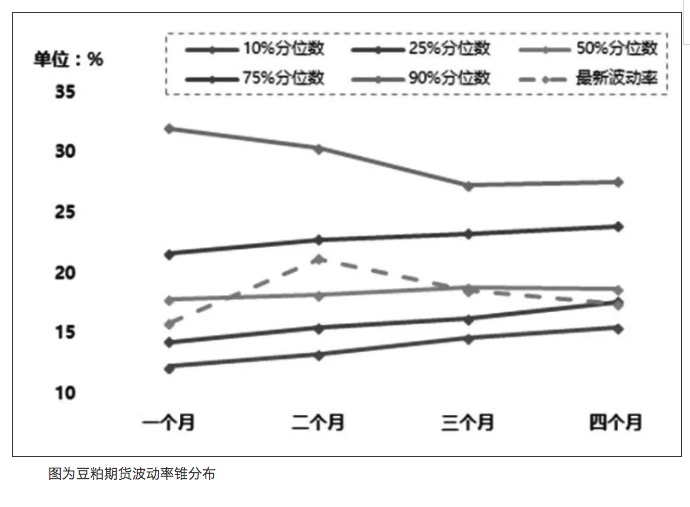

- Verteilung der Schwankungen

Wie bei der Basisdifferenz hat ein Wertpapier eine größere Sicherheitsmarge, wenn die Futures in der Index-Distribution konzentriert, regelmäßig wechseln, wenig störend sind und Optionssicherungen und Optionsstrategien eingesetzt werden. Die Fluktuationsrate-Reihe basiert auf der Theorie der Mean-Value-Regression, so dass die zukünftige Entwicklung der Fluktuationsrate und Extreme analysierbar sind. Wir haben die entsprechende Fluktuationsrate-Reihe anhand der historischen Daten der Kraftkohle- und Bohnenkraft-Kontrakte erstellt, wie in der Abbildung gezeigt:

【6】

Diagramm für die Kettenverteilung der Schwankungen der Futures für Kraftkohle

【7】

Diagramm für die Kettenverteilung der Futures-Rate-Schwankungen

2. Schwankungsrateprognose

Die GARCH-Modellfamilie führte die Ebenen der langfristigen Durchschnittsdifferenzen der erwarteten Antwort ein, um die Unfähigkeit der EWMA, die Mittelwertrückkehr der Volatilität zu erreichen, zu beheben. Die Ergebnisse der GARCH-Modellanalyse sind von Schätzungen, Sammelfrequenzen und Prognosemethoden beeinflusst und können wie die Volatilitätsdichte nicht zusammenfassend auf wichtige Ereignisse, grundlegende Informationen und finanzielle Informationen eingehen.

- #### Die Schwierigkeit der Optionssicherung in der Delta-Kurve

Dynamische Delta-neutrale Hedging-Strategie, obwohl sie weit verbreitet ist und die Risiken wirksam steuert, kann weder auf Delta-Bereich-basierte noch auf Delta-feste Varianten basierende Hedging-Strategie die Auswirkungen von Delta-Variablen auf die Performance von Paaren unter unterschiedlichen Laufzeitstrukturen und Optionsimplikationen ausgleichen. Der Grund ist, dass die Auswirkungen von Zeitverfallfaktoren auf die Gamma bei unterschiedlichen Optionslaufzeitstrukturen nicht effektiv berücksichtigt werden können, d.h. die Veränderung der Gamma in der Nähe des Brevity-Wertes wird umso stärker, je näher der Vertrag an der Fälligkeit ist. Wenn die automatische Absicherung einfach mit der gleichen Frequenz und Spannung erfolgt, wird das Problem der größeren Positionshöhe durch die niedrigere Absicherungsfrequenz gestellt.

Die Schwierigkeit, Optionen von der Basis abzusichern

Seit dem starken Rückgang der Aktienmärkte im Jahr 2015 tritt der Index-Futures-IH-Index auf 50, der einen starken Abschlag aufweist und eine allgemeine Tendenz zur schrittweisen Rücknahme aufweist. Das heißt, für Investoren, die ihre IH-Absicherung verkaufen, ist die schrittweise Rücknahme der Basisdifferenz ein potenzielles Risiko, das zu einer Nichteffektivität der Absicherung führen kann.

Bei Warenoptionen ist die Basisdifferenz für die einzelnen Monatsmonate entweder nicht konstant, oder es gibt eine stärkere Regelmäßigkeit oder es wird stärker von Fundamentaldaten beeinflusst. Wenn die Sicherung der Optionen über den Vertrag hinweg den Verbrauch der Basisdifferenzänderungen nicht effektiv abdeckt, werden die Sicherungseffekte und die Gesamtschäden erheblich reduziert.

- #### Die Schwierigkeit der Sicherung von Optionen durch die Art der Option

Amerikanische Optionen können jederzeit vor dem Verfallsdatum oder am Verfallsdatum ausgeübt werden. Die Inhaber von europäischen Optionen können nur am Verfallsdatum ausgeübt werden. Sowohl Weißzucker-Optionen als auch Bohnenoptionen gehören zu den amerikanischen Optionen.

- Optionen mit implizierter Volatilität Käufer von US-amerikanischen Optionen können am oder vor dem Verfalltag handeln. Derzeit verwenden Großhändler die BAW-Bewertung für Bohnenzuckeroptionen, und Händler verwenden die Binärbaum-Modell für Weißzuckeroptionen.

Für die meisten Anleger ist die intuitivste Wahrnehmung der Unterschiede in der impliziten Volatilität der Optionen unter den gleichen Bedingungen. Die amerikanischen Optionen unterscheiden sich geringfügig in der impliziten Volatilität im Vergleich zu den europäischen Optionen, da es einen Aufschlag auf die Vorlaufrechte gibt.

Die implizite Schwankungsrate bei der Abrechnung von Wareneinheiten wird mit dem Abrechnungspreis und nicht mit dem Schlusskurs berechnet. Gemäß der Berechnung steigt die implizite Schwankungsrate mit dem Schlusskurs geringfügig über dem Schlusskurs. 2. Vorlaufrechte

Der Käufer der amerikanischen Option hat das Recht, vorzeitig zu handeln. Es ist zu beachten, dass der Vorlauf den Zeitwert der Option und die potenziellen Gewinne aus der Erhöhung der Volatilität aufgibt.

Nach dem Kauf der Befugnis wird sich die Positionsaufstellung des Verkäufers ändern. Die Absicherung von passiven Positionsansprüchen beinhaltet Slip-Points, Gebühren und den Preis der Marke. Gleichzeitig hat der Optionskäufer das Recht, die Befugnis aufzugeben. Für den Optionsverkäufer muss die ungefähre Anzahl der Befugnispositionen, die möglicherweise vergeben werden, geschätzt werden.

-

Positive Prämieneffekte von Optionen

- Dimensionalisierung der Transaktionen

Der Optionspreis wird nicht nur durch den Wert der Marke beeinflusst, sondern auch durch die Laufzeit und die Schwankungsbreite der Marke. Die drei Hauptvorteile und Strategie-Dimensionen, die von der Richtung, der Zeit und der Schwankungsrate geprägt sind.

Auf der Richtungseite können Anleger nicht nur die Differenzgewinne aus traditionellen Futures-Preisschwankungen realisieren, sondern sich auch gut an die Schwankungen anpassen und die Gewinne mit Hilfe des Leverage-Effekts von Optionen effektiv vergrößern.

Zum Beispiel, am 13. Oktober 2017 legte die Futures-Fortune von Peanuts um 3% zu. Ein halber Futures-Käufer erzielte einen positiven Gewinn von 14%, während ein halber Futures-Käufer einen positiven Gewinn von 50% erzielte.

- Dimensionale Visualisierung der Windsteuerung

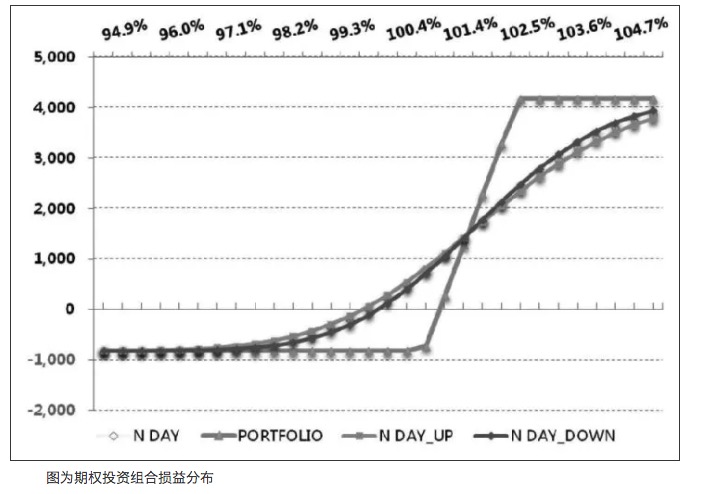

Auf der Grundlage der traditionellen Dimension der Risikokontrolle von Sicherheiten ermöglicht die Option ein System zur Quantifizierung der Risikokontrolle von Kontinuität. Die Verfallsprofitgrafik ermöglicht die grafische Darstellung und quantitative Definition des Verfallrisikos von Optionen, die griechischen Buchstaben ermöglichen die Messung und Anpassung des Kontinuitätsrisikos.

Wenn ein Investor beispielsweise ein Bull Market Spread-Portfolio mit einer 50 ETF Option aufbaut, das aus 50 ETFs mit 2,80 Oktober-Kontrakten und 50 ETFs mit 2,85 Oktober-Kontrakten besteht, ist die Verteilung der Gewinne und Verluste des Portfolios wie folgt:

【8】  Graph für die Verteilung der Gewinne und Verluste eines Optionsportfolios

Graph für die Verteilung der Gewinne und Verluste eines Optionsportfolios

Für dieses Portfolio, wenn die Futures des nächsten Handelstages 100 Punkte steigen, können die Portfolio-Interessen der Anleger im Wesentlichen den Rückgang des Zeitwerts ausgleichen. Wenn die Futures des Portfolios nicht stark schwanken, aber die Optionen implizieren eine steigende Tendenz, besteht eine große Chance, dass die Erosion des Zeitwerts ausgeglichen wird.

- Diversifizierung der Einkommensquellen

Traditionelle Futures-Markt-Trading-Teilnahme-Subjekte fixiert innerhalb der Futures-Markt, der Futures-Markt-Trading ist im Wesentlichen ein Nullsummenspiel. Für Optionen, die Welt der Absicherung öffnet die Verbindung zwischen Optionen und anderen Marken-Waren, bilden die Liquiditätsunterstützung für andere Waren.

Nach der Börsengang der Peanut Butter-Optionen Ende März war der Umsatz von Peanut Butter-1707 Futures als nicht-dominante Kontrakte deutlich höher als im Vorjahr und um fast das Drei- oder Vierfache größer, die Kauf- und Verkaufspreisdifferenz verringerte sich entsprechend und erhöhte die Liquidität erheblich.

Veröffentlicht von Option House