Denkmethode ist wichtiger als Hochfrequenzalgorithmus

1

1

2554

2554

Denkmethode ist wichtiger als Hochfrequenzalgorithmus

Was Programmierung wirklich in den Blickpunkt der Öffentlichkeit rückte, war der Vorfall mit dem großen Aktienhändler Ulong Finger, der vor zwei Jahren den gesamten Markt erschütterte, als der Finger in einer Minute um mehr als 5% anstieg, und zwar aufgrund eines Fehlers bei der Auftragsgenerierung und Ausführung des Hochfrequenz-Handelsprogramms des Brokers ETF-Baring.

Von der Neue-Regierungs-Reihe der chinesischen Finanz-Futures-Börse von 7. bis 31. Juli bis zu den Handelsbeschränkungen für drei Gruppen von Konten, die von der Shenzhen-Börse in Folge veröffentlicht wurden, bis hin zu den kürzlich erfolgten Transaktionen mit der Liquiditäts-Reihe T + 0 in die Reihe T + 1, die Aufsichtsbehörden haben den prozessualen Handel in Folge abgeschirmt.

Dieser Artikel stammt von der Frage, welche bekannten Algorithmen der Benutzer Liu Dongwei im August 2014 für den Hochfrequenzhandel von Liu Dongwei hatte. Die Antwort auf die Frage von Liu Dongwei ist heute genau ein Jahr alt.

Ich habe nur ein paar Informationen über die Eisberg-Algorithmen, die in der Überschrift erwähnt werden. Viele Menschen verstehen die Quantifizierung der Handelsmasse zu einseitig und gleichsetzen sie grundsätzlich mit einem Geldverdienen. Ich stimme dieser Ansicht nicht zu.

Ich denke auch nicht, dass Algorithmen selten sind, und gute Algorithmen sind auch tot, der wahre Kernwert muss der Mensch sein, der die Algorithmen beherrscht und benutzt.

Ich hoffe, dass diese Antwort Ihnen ein klareres Bild von Quantitative und Hochfrequenz-Handel gibt.

Zunächst einmal glaube ich, dass es sich bei vielen Menschen um Hochfrequenz-Transaktionen handelt:

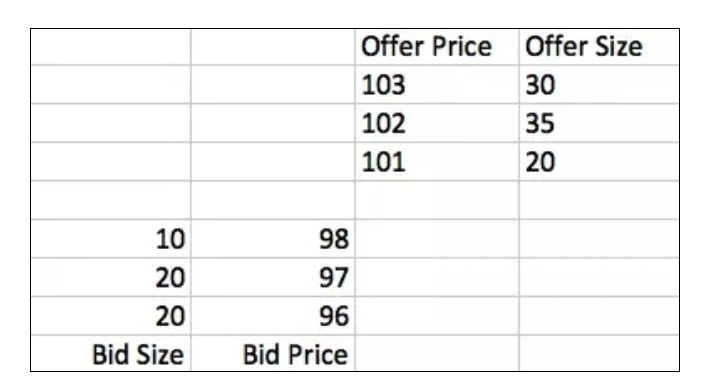

Aber für Hochfrequenz-Handel ist diese Information sehr grob. Also, hier ist eine Einführung in das sogenannte “Order Book” für die Schüler, die nicht mit dem Hintergrund vertraut sind.

Bei der Berechnung von Preisen ist der Wert der jeweiligen Preise, der jeweiligen Lieferanten und der jeweiligen Käufer angegeben. Bei der Berechnung von Preisen ist der Wert der jeweiligen Lieferanten und der jeweiligen Käufer angegeben.

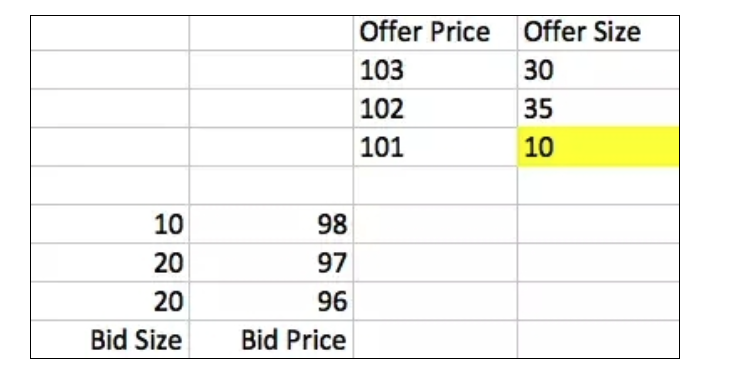

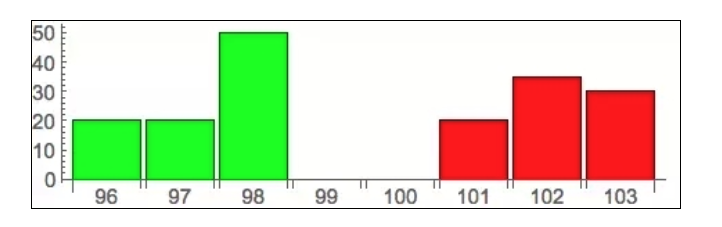

Wenn ein Käufer einen Marktbefehl mit einer Stückzahl von 10 herausgibt, kann er 10 Stück kaufen, die der Verkäufer zu 101 aufgehängt hat. Wenn der Handel erfolgreich ist, wird das Orderbuch wie folgt aussehen:

Zweitens, ein Angebot zu einem Preis, der dem besten Angebot der anderen Partei entspricht, führt zu demselben Ergebnis wie in der oben genannten Situation.

Es ist wichtig zu betonen, dass, obwohl das echte Order Book nur innerhalb der Börse existiert und alle Transaktionen innerhalb der Börse abgeschlossen werden, die Börse jedes Angebot und jede Marktpreisliste an alle weiterleitet, so dass alle Käufer und Verkäufer selbst eine identische Datenstruktur pflegen können, die dem Spiegelbild der Börse entspricht. Die Entwicklung einer Handelsstrategie durch die Verfolgung und Analyse der Veränderungen dieses Spiegelbildes in den Händen ist die Kernidee der Hochfrequenz-Handelsalgorithmen.

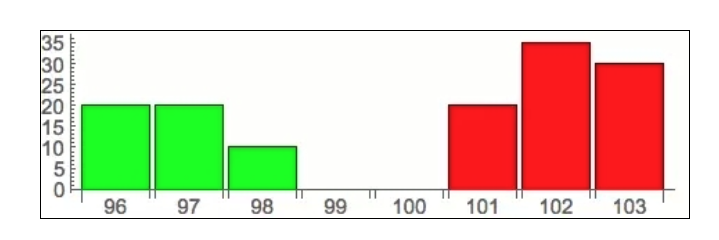

Nach der Einführung der Grundlagen beschreibe ich das Order Book in einer eher bildlichen Form, um es Ihnen zu erleichtern:

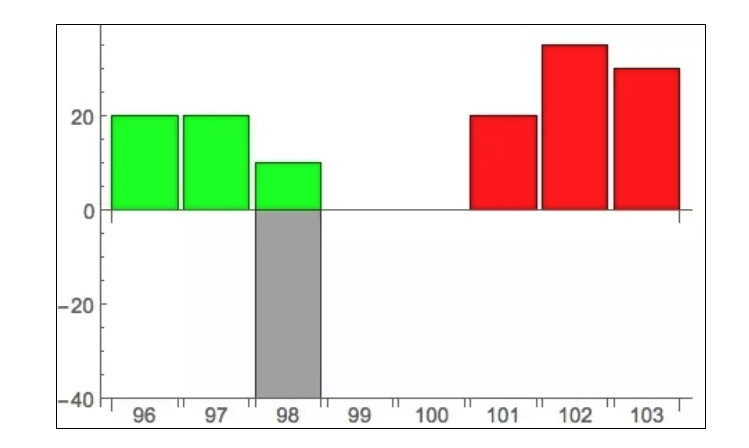

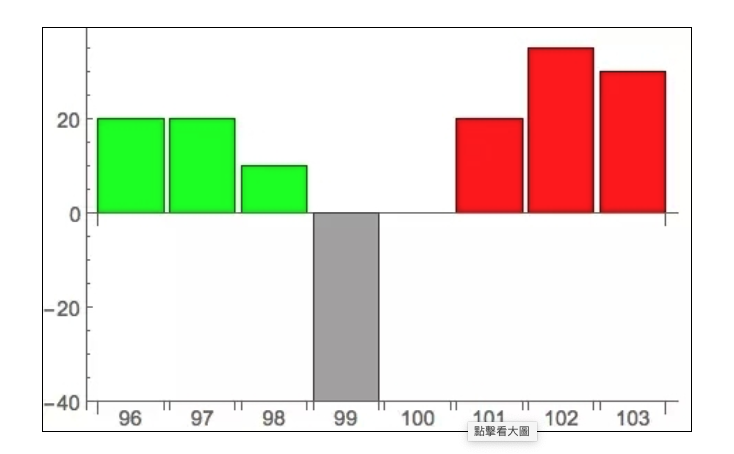

Es sollte klar sein, dass die Abbildung, die dem Orderbuch zu Beginn des Artikels entspricht, den Preis auf der Horizontalen und die Auftragsmenge auf der Vertikalen darstellt. Grün für den Käufer und Rot für den Verkäufer.

Durch die oben erwähnte grundlegende Analyse kann man sehen, dass die Transaktionsdaten innerhalb der Börse vollständig öffentlich sind, jederzeit auf dem Markt, wer will kaufen / verkaufen, alle auf einen Blick, kein Geheimnis. Dies ist von selbst wirtschaftlich sinnvoll, da nur die Darstellung der Kauf- und Verkaufsanforderungen potenzielle Händler zum Handel anzieht, so dass ein gewisses Maß an Öffentlichkeit der eigenen Anforderungen auf dem Markt notwendig ist.

Das ist sehr nachteilig für ihn, weil alle diese Informationen nutzen, um mit ihm in Ordnung zu kommen. Die Leute urteilen, dass es jetzt einen großen Kaufdruck auf dem Markt gibt, so dass es eine große Anzahl von Leuten gibt, die einkaufen, um Geld zu verdienen, und die Preise steigen schnell, so dass der Mann, der zu 98 kaufen konnte, bald zu einem höheren Preis kaufen muss. Um dieses Problem zu lösen, bieten die Börsen ein gezieltes Werkzeug, den sogenannten “Iceberg Order”. Diese Orders können sehr groß sein, aber nur ein kleiner Teil ist öffentlich, der größte Teil ist versteckt und niemand außer der Börse und dem Absender selbst sieht es.

Der graue Bereich ist der Teil, in dem die Eisberg-Order versteckt sind. Auf diese Weise informiert die Börse andere nur, wenn ein entsprechender versteckter Betrag getätigt wird, um zu verhindern, dass andere die Informationen über die angezeigten Aufträge für Front-Running nutzen.

Es gibt Vor- und Nachteile. Die Eisberg-Order schützen zwar die Interessen der Absender, aber sie werden zu einer unfairen Regel für andere Marktteilnehmer. Diejenigen, die wirklich handeln wollen, können durch Fehleinschätzung der Situation schweren Verlust erleiden.

Zuerst gibt es den einfachsten Weg. Manchmal hängen Eisberg-Order zwischen dem optimalen Kauf- und Verkaufspreis (spread), wie hier:

In diesem Fall gibt es eine sehr einfache Detektionsmethode, nämlich einen Mindestlimit-Order in einem Spread auszusenden, der dann annulliert wird. In diesem Fall beispielsweise wird ein Limit-Order mit einem Verkaufspreis von 99 ausgesendet, der dann annulliert wird. Da dieser Preis selbst nicht auf den offensichtlichen Kaufpreis angewiesen ist, würde es ohne das Vorhandensein eines Eisbergs nicht geschehen.

Um dieser Störung entgegenzuwirken, wird der Spread in der Regel nicht direkt in den Spread eingebunden. Er wird wie bisher mit einem normalen Limit-Order verbunden, so dass es nach dem Handel schwierig ist, zu erraten, ob ein normaler Limit-Order oder ein Eisberg-Order verbraucht wurde.

Zunächst einmal gibt es einen direkten Gedanke. Die Existenz von Eisberg-Ordern spiegelt zum Teil die Interpretation der Marktlage wider, die von den Händlern für notwendig erachtet wurde. Es muss betont werden, dass der Einsatz von Eisberg-Ordern nicht kostenlos ist, da Sie den tatsächlichen Bedarf verbergen und gleichzeitig potenzielle Angreifer abschirmen. Und es erhöht die Transaktionszeit erheblich - da niemand weiß, dass Sie so viel kaufen / verkaufen möchten, können Sie nur langsam warten, bis die Platte erscheint.

Was ist der richtige Zeitpunkt? Es gibt einige Daten, die relevant sein sollten, wie z.B. die Spread, der Verhältnis von Kauf- und Verkaufspreis, etc. Auf diese Daten können Sie eine Regressionsanalyse auf historischen Daten durchführen, um ein lineares / nicht-lineares Modell zwischen ihnen und Eisberg-Ordern zu erstellen. Dieses Modell, das mit historischen Daten trainiert wurde, kann als Eisberg-Order-Detektor verwendet werden, den Sie beim Echtzeit-Handel verwenden können.

Das Grundmodell kann definiert werden als: F (spread, bidSize/offerSize, …) = Probability (Iceberg)

Wenn man hoch und tief spielen will, kann man auch auf dieser Basis hochmodelle wie HMM, SVM, Neural Networks erstellen, aber die grundlegende Idee ist dieselbe: die Wahrscheinlichkeit eines Eisberg-Besetzens durch die Berechnungsanalyse zu berechnen.

Diese Methode, die oben beschrieben wurde, scheint sehr hoch entwickelt zu sein, aber wie funktioniert sie in der Praxis? Ich denke, Sie können sehen, dass diese Modellierung nicht sehr genau ist. Als nachträgliche Analyse, um zu zeigen, in welchen Situationen ein Eisberg-Auftrag auftreten kann, ist es gut, aber als Detektor für den Echtzeit-Handel ist es nicht sehr sicher.

Die Methode, mit der wir uns jetzt beschäftigen, ist eine der besten Methoden, die es für High-Frequency-Spieler gibt, und sie stammt aus dem Artikel Prediction of Hidden Liquidity in the Limit Order Book of GLOBEX Futures.

高频世界里,有一条永恒的建模准则值得铭记:先看数据再建模。如果你看了上面的介绍就开始天马行空的思考数学模型,那基本上是死路一条。我见过很多年轻人,

特别有热情,一上来就开始做数学定义,然后推导偏微分方程,数学公式写满一摞纸,最后一接触数据才发现模型根本行不通,这是非常遗憾的。

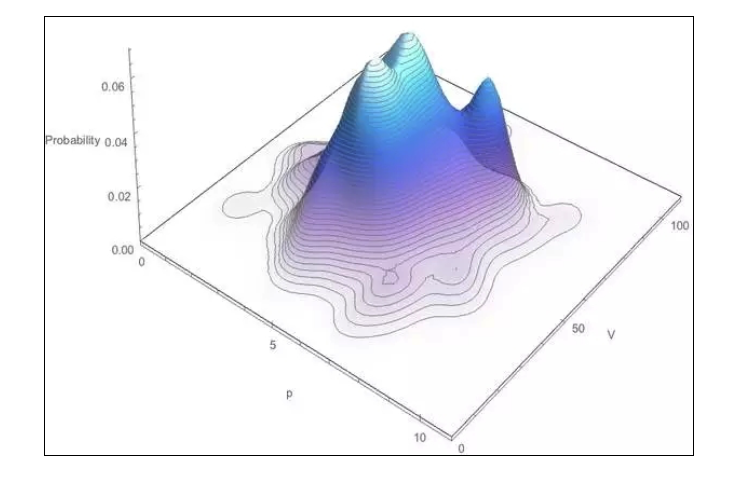

Einer der Börsen macht es so: Ein Eisberg-Auftrag enthält zwei Parameter, V steht für die Gesamtheit der Bestellungen, p für die öffentlich angezeigte Menge. Ein Eisberg mit V = 100, p = 10 ist beispielsweise ein Eisberg mit einer tatsächlichen versteckten Menge von 90. Wenn ein Handel für diesen Auftrag stattfindet, z. B. Handel mit 10, sendet der Handel drei Nachrichten in der Reihenfolge:

Veranstaltung 10

Top-Bid-Größe im Orderbuch -10

Neues Angebot +10

Diese drei Informationen müssen in Folge erscheinen, und der Zeitunterschied zwischen der dritten und der ersten ist sehr gering. Dies geschieht, weil trotz der Tatsache, dass es eine versteckte Menge an Eisberg-Bestellungen gibt, jeder Handel nur mit der angezeigten Menge (p) stattfindet, und nur dann, wenn p verbraucht ist, wird eine neue p-Menge aus der verbleibenden versteckten Menge erneuert. So kann jeder, der die Informationen von der Börse erhält, das Ordnerbuch logisch korrekt aktualisieren, als ob es keinen Eisberg-Bestellungen gäbe. Wenn wir diese Regel in den Daten beobachten, können wir also mit großer Sicherheit feststellen, dass es Eisberg-Bestellungen auf dem Markt gibt, und wir können den Wert von p feststellen. Die nächste entscheidende Frage ist, wie man den Wert von V feststellt, d.h. wie viel Restbestand dieser Eisberg-Bestellung ist. Diese Frage ist grundsätzlich nicht exakt zu lösen, da V und p von der einzelnen Person selbst bestimmt werden und beliebige Werte sein können. Sie können jedoch aus zwei Gründen betrachtet werden: Erstens sind beide Werte ganze Zahlen; Zweitens sind Menschen keine perfekten Zufallszahlengeneratoren, und die Entscheidung folgt bestimmten Regeln.

Von diesen beiden Punkten ausgehend kann ein Probabilitätsmodell für V und p erstellt werden, d.h. wie hoch die Wahrscheinlichkeit ist, dass eine gegebene Kombination von ((V, p) -Werten auftritt. Hier geht es nicht um die mathematische Analyse, interessierte Freunde können sich den Text selbst ansehen.

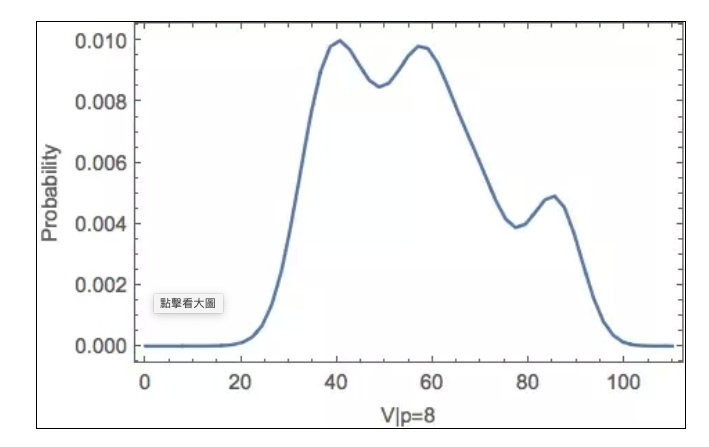

So kann man, wenn man einen Wert von p in Echtzeit-Daten beobachtet, die conditional-probability-Density-Funktion des entsprechenden V-Wertes erhalten, also eine Schnittfläche in der obigen Abbildung, z. B. (p = 8):

Die Funktionskurve spielt auch eine wichtige Rolle, um Ihnen bei der dynamischen Beurteilung des Restbestands zu helfen, z. B. wenn Sie beobachten, dass 5 p verbraucht wurden, können Sie aus der Grafik V> = 40 herausstellen, um einen neuen V-Wert und einen Restbestand zu erhalten (V-5p).

Insgesamt liegt der Kern des Algorithmus darin, die Existenz von Eisbergenordnungen durch die Überwachung von drei zusammenhängenden Aufzeichnungen in kurzer Zeit in Echtzeit zu beurteilen, während die Quantifizierung von Eisbergenordnungen durch ein Probabilitätsmodell durchgeführt wird, das von historischen Daten trainiert ist.

Ich bin sicher, dass Sie sehen werden, dass diese Algorithmus keine Art von Schwindel ist. Es ist nur eine Vermutung, die mit den offenen Daten des Marktes gemacht wird. Und diese Vermutung ist nur auf Wahrscheinlichkeit basiert, mehr sollte als eine Referenz sein.

Letztendlich ist dieser Algorithmus nur für bestimmte Börsen geeignet. Andere Börsen werden möglicherweise nicht die gleiche Eisberg-Auftragsbearbeitung anwenden. Daher ist es wirklich wertvoll, dass diese Modellierung von tatsächlichen Daten ausgeht, da die spezifischen Algorithmen nicht wertvoll sind.

Dieser kleine Algorithmus zeigt Ihnen die Spitze des Eisbergs im Bereich des Hochfrequenzhandels. Es sieht vielleicht nicht sehr komplex aus, aber ich mag es. Weil es klar zeigt, was man als erstes Denken und dann Quantifizieren bezeichnet.

Wenn man dagegen vorgeht, dann ist es, wenn man hochentwickelte Modelle an die Reihe bringt und erwartet, dass sie automatisch ein Handelssignal für einen erzeugen, was meiner Meinung nach nichts anderes ist als ein Traum für einen Narren. Und wir werden es schätzen.

Übertragung von Seven Heads Link