Der Kern des Fondsmanagements – die Wahl des Hebels

0

0

2202

2202

Auswirkungen von Leverage

- ### 1. Leverage ist das Kernstück eines stabilen Profits

Einige Anleger glauben vielleicht, dass es unumgänglich ist, Geld zu verdienen, solange die Erwartungen positiv sind.

Zuerst sehen wir uns ein einfaches Beispiel an:

Das erste Jahr um 60%, das zweite Jahr um 40%.

Der arithmetische Durchschnittsgewinn ist E = ((0.6-0.4) / 2 = 0.1 = 10%

Der geometrische Durchschnittsgewinn ist rg =[(1+0.6)×(1-0.4)]0.5-1=0.96 0.5-1=0.98-1=-2%

Zwei Jahre mit einem kumulierten Verlust von 4%. Durchschnittliche jährliche Verlust von 2%

Warum sollten die einfachen mathematischen Erwartungen nach dem Gewinnmodell einen gewinnbringenden Handel bedeuten, während der tatsächliche Handel einen Verlust bedeutet?

Aus den von uns berechneten Kennzahlen geht hervor, dass die Erträge von Investitionen von den geometrischen Durchschnittserträgen abhängen und nicht von den arithmetischen Durchschnittserträgen. Und die tiefere Ursache ist, dass die Anleger alle Gelder standardmäßig investieren.

- ### 2. Sind Aktien weniger riskant als Futures und relativ sicher?

Viele Anleger glauben, dass Futures riskanter sind als Aktien, und wenn es um den Aufschwung geht, ist es wie ein Tiger. Dies liegt daran, dass Futures ein Garantiegeldsystem verwenden, wobei der durchschnittliche Garantiegewinn nur etwa 10% beträgt. Das heißt, bei einer Börse mit einem Marktwert von 1 Million Dollar kann der Anleger nur 100.000 Dollar kaufen und verkaufen. Das bedeutet, Hebel zu erhöhen, und das ist ein 10-facher Hebel. Wenn der Preis der Börse um 10% schwankt, wird das Kapital von 100.000 Dollar des Anlegers entsprechend verdoppelt oder verdoppelt.

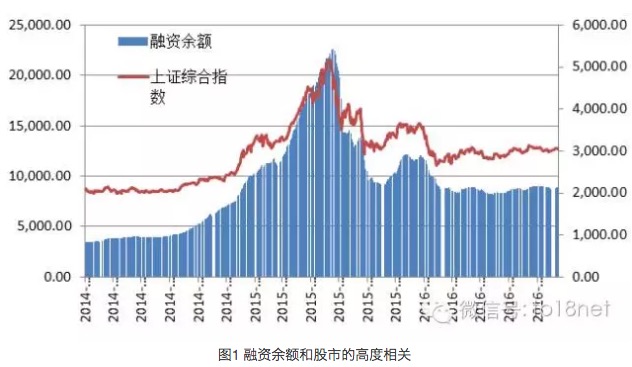

Diese Investoren halten die Aktien für relativ sicher und glauben, dass der schlechteste Ausgang der Aktienveräußerung ist, dass die Aktienveräußerung die Aktionäre verarscht, so dass die Aktien furchtlos mit vollen Positionen operieren. Die Börse im Jahr 2015 hat viele mutige und mutige Investoren erreicht. Sie sind nicht nur voll, sondern auch aktiv durch Finanzierungs-Leverage.

Doch im Juli 2015 begann der Börsensturz, die Liquidation der Kette von Finanzierungsbilanzkonten, die den großen Zusammenbruch der Börse auslöste. Es war schrecklich, zu sehen, wie viele Menschen einen Traum hatten, dass Hochhäuser nicht ausreichen. Was haben sie ignoriert, um eine solche Tragödie zu verursachen? Die Antwort ist offensichtlich: Finanzierungsbilanz, also die Hebel im Aktienhandel.

Wenn wir nun zurückblicken, um zu sehen, ob Aktien wirklich weniger riskant und sicherer sind als Futures?

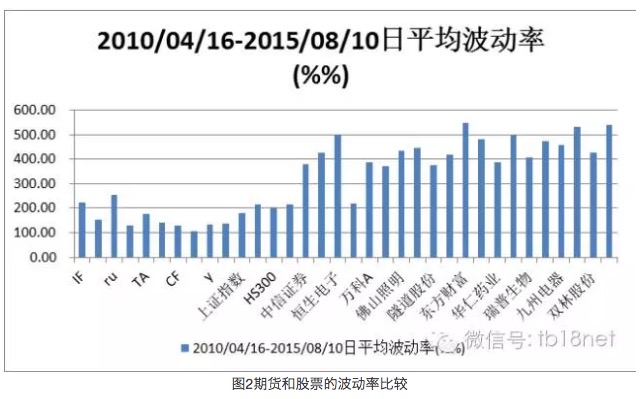

2.1 Aktien schwanken stärker als Futures Wir vergleichen die Schwankungen von Futures mit den Schwankungen von Aktien, und es ist klar, dass Aktien schwanken, als Futures schwanken. Die größte Schwankung von Futures ist RU, aber im Vergleich zu einer beliebigen Aktie einzeln ist es wirklich ein kleiner Wahnsinniger und ein großer Wahnsinniger.

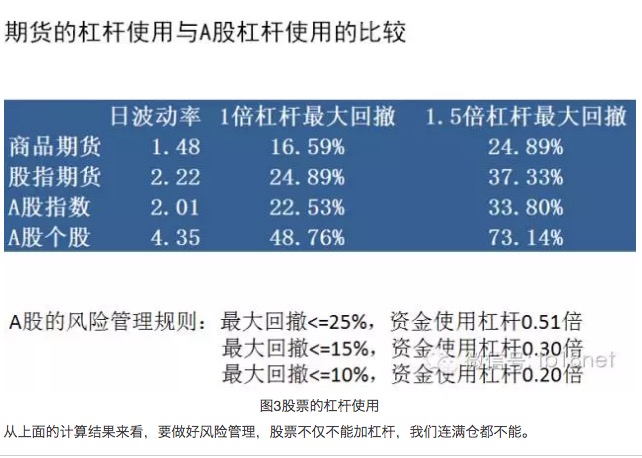

2.2 Aktienhandel erfordert ebenfalls Leverage Wir gehen weiter und berechnen, wie der jeweilige Leverage für die gleichen Kapitalkonten, die mit den gleichen Risikomanagementzielen in Aktien und Futures handeln, kontrolliert werden sollte. Können Aktien wirklich vollständig gehalten werden und sogar mit Leverage finanziert werden?

-

3. Die Wahl von Leverage steht im Mittelpunkt der Verwaltung von Konten

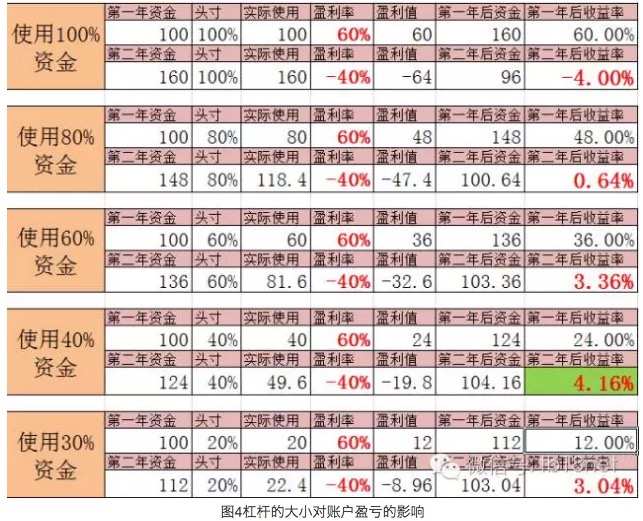

Da Leverage so wichtig ist, haben wir folgende Berechnungen über die Auswirkungen von Leverage auf Kontoerträge und -verluste gemacht:

Aus dieser Sicht ist der Einsatz von Leverage im Futures-Handel ein äußerst wichtiger Faktor für die Entscheidung über Verluste. Wenn ein Anleger nicht richtig mit Leverage umgeht, ist seine Wahrscheinlichkeit, langfristig zu profitieren, sehr gering. Es gibt einige Fälle von kurzfristigen Gewinne, die oft als Motivationsgeschichten für Anleger verwendet werden.

- ### 4. Der Mythos von hohem Leverage

Der Markt ist stets präsent, und die Ergebnisse sind mehrere Dutzend Mal so hoch wie im Jahr. Als risikobewusster Investor kann man sich von diesen Mythen ablenken und seine Kontrolle über das Leverage aufgeben.

4.1 Ein einzelnes Konto ist nicht unbedingt alle Vermögenswerte hoch. Wenn Anleger A mit einem Futures-Trading-Konto mit einer Größe von 1 Million vollpositioniert ist, erreicht der Leverage etwa das Zehnfache. Nach der Berechnung für ein einzelnes Konto ist dies sehr gefährlich. Aber wenn der Gesamtrisiko von Anleger A 100 Millionen beträgt, ist der Leverage für das Futures-Trading-Konto mit einer Größe von 1 Million nur 0,1 für den Gesamtrisiko von Anleger A, was kein hoher Leverage ist.

4.2 Untragbarkeit von hohen Leverage-Gewinnen Der Mythos, dass man mit hoher Hebelwirkung oder sogar mit voller Position Gewinne erzielen kann, ist oft nicht haltbar. Es gibt keine Handelssysteme mit hundertprozentiger Gewinnwahrscheinlichkeit, so dass alle Handelssysteme unter der Windschutzsteuerung von Leverage stehen. Überhöhte Hebelwirkung oder volle Position können Mythen hervorrufen, aber am Ende ist es oftmals eine Explosion.

4.3 Der hohe Leverage des Devisenmarktes ist eine gefährliche Waffe für Black-Platform-Investoren Eine schwarze Plattform auf dem Devisenmarkt bietet den Anlegern 400-fache Leverage, was kein Gewinn für die Anleger ist. Für die meisten Anleger ist der Leverage, der einer kleinsten Handelseinheit entspricht, möglicherweise sehr hoch, ganz zu schweigen davon, dass Anleger, die keine Risikokonzeption haben, möglicherweise ihre Positionen überschneiden.

Der Stab ist ein zweischneidiges Schwert.

Das ist eine sehr schwierige Aufgabe.