Algorithmische Handelsstrategien

2

2

7036

7036

Algorithmische Handelsstrategien

Der Kern des algorithmischen Handels liegt in der Konstruktion von Handelsstrategien, bei denen ein guter algorithmischer Handel die Kosten des Handels effektiv steuert und die Handelspreise optimiert. Im Folgenden werden wir einige der am häufigsten auf dem Markt verwendeten algorithmischen Handelsstrategien beschreiben.

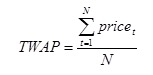

- ### (i) TWAP-Strategie

TWAP (Time Weighted Average Price) ist eine der einfachsten traditionellen algorithmischen Handelsstrategien. Das Modell teilt die Handelszeit gleichmäßig auf und überträgt an jedem Spaltungs-Node gleichmäßig aufgeteilte Aufträge.

Zum Beispiel hat der A-Börsenmarkt einen Handelstag von 4 Stunden, also 240 Minuten. Zuerst werden diese 240 Minuten durchschnittlich in N Teile aufgeteilt (oder ein Teil der 240 Minuten durchschnittlich aufgeteilt), wie z. B. 240 Teile. Die TWAP-Strategie verteilt die Bestellungen, die an diesem Handelstag ausgeführt werden müssen, gleichmäßig auf diese 240 Knoten, wodurch der Durchschnittspreis des Handels den TWAP verfolgt.

Das Ziel der TWAP-Strategie ist es, die Auswirkungen von Transaktionen auf den Markt zu minimieren und gleichzeitig einen niedrigeren durchschnittlichen Transaktionspreis bereitzustellen, um die Transaktionskosten zu senken. Das Modell erfüllt die grundlegenden Ziele des algorithmischen Handels besser, wenn die Stundenzahl nicht genau geschätzt werden kann.

Das größte Problem bei TWAP ist jedoch, dass bei einer großen Anzahl von Bestellungen die gleichmäßig verteilten Nachbestellungen auf jedem Knoten immer noch beträchtlich sind und möglicherweise einen gewissen Einfluss auf den Markt haben.

Auf der anderen Seite ist es offensichtlich nicht sinnvoll, alle Orders gleichmäßig auf jeden Knoten zu verteilen, da die tatsächlichen Markttransaktionen schwanken. Die VWAP-Modelle, die auf der Prognose von Transaktionsveränderungen basieren, wurden schnell erstellt. TWAP ist jedoch sehr einfach zu bedienen und zu verstehen, so dass es immer noch für Transaktionen in Märkten mit hoher Liquidität und geringer Auftragsgröße geeignet ist.

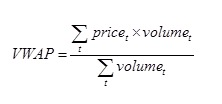

- ### (ii) VWAP-Strategie

VWAP (Volume Weighted Average Price) ist eine der beliebtesten algorithmischen Handelsstrategien auf dem Markt und der Prototyp für viele andere algorithmische Handelsmodelle. Zuerst definiert man VWAP als das durchschnittliche Volumen-Weighted-Price eines Wertpapiers über einen Zeitraum.

Der Preis und das Volumen sind der Kurs und das Volumen der Wertpapiere zu einem bestimmten Zeitpunkt.

Der Zweck der VWAP-Algorithmus-Trading-Strategie ist es, die VWAP-Märkte, in denen die Orders aufgeteilt werden, so weit wie möglich zu halten. Aus der Definitionsformel von VWAP geht hervor, dass, um den VWAP-Märkten zu folgen, die aufgeteilten Orders nach dem tatsächlichen Markt-Zeit-Zahlungsvolumen im Verhältnis eingereicht werden müssen, was die Markt-Zeit-Zahlungsvolumen prognostizieren erfordert.

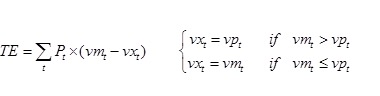

In der Regel verwendet die VWAP-Strategie den gewichteten Durchschnitt der Handelsabschnitte der letzten M Handelstage als Prognose für den Handel, wobei die Bestimmung der Summe von M und der Position zu berücksichtigen ist. Angenommen, dass eine bestimmte Anzahl von Aktien in einer bestimmten Zeit gekauft werden muss, wird der Algorithmus des Handels verwendet, um die Zeit in N Teilen zu teilen und den Handelsabschnittsanteil für jeden Teil der Zeit zu prognostizieren (Anteil der benötigten Handelsabschnitte) als VPi, während der tatsächliche Segmentierungsabschnittsanteil des Marktes (Anteil der tatsächlichen Handelsabschnitte des Marktes) als VPM ist, wobei der tatsächliche Handelspreis für jeden Marktpunkt als Pi definiert wird.

Aus der Definitionsformel von TE lassen sich zwei Punkte erkennen:

(1) Die Tracking-Errors sind eng mit den Volumenprognosen verknüpft, und die Ergebnisse der Prognosen beeinflussen direkt die Ergebnisse der VWAP-Algorithmus-Transaction.

(2) Wenn die VPt über die tatsächliche Markt-VMt für eine bestimmte Zeit hinausgeht, kann es dazu führen, dass die Bestellungen nicht vollständig ausgeführt werden können, was zu einer Verringerung der Effizienz der algorithmischen Handelsausführung führt. Daher wird die VWAP-Algorithmus-Trading-Strategie, die als Rückkopplung mit der Schleife bezeichnet wird, häufiger verwendet.

Die so genannte Feedback-VWAP-Algorithmus-Handelsstrategie bezieht sich auf die Verteilung der nicht abgeschlossenen Bestellungen in jeder Periode auf die nachfolgenden Perioden auf der Grundlage des ursprünglichen VWAP-Trackings, wodurch die Abwicklungsrate effektiv erhöht wird. Die zuvor diskutierte TWAP-Strategie kann auch diese Art von Feedbacktechnik anwenden, was die Ausführungseffizienz erheblich verbessert.

- ### (iii) MVWAP-Strategie

MVWAP (Modified Volume Weighted Average Price) ist ein Algorithmus zur Optimierung des durchschnittlichen Preises. VWAP hat viele Optimierungen und Verbesserungen, aber eine der häufigsten Strategien ist die Anpassung und Kontrolle der Auftragsgröße basierend auf der Beziehung zwischen dem Markt und dem VWAP-Markt. Daher nennen wir diese Algorithmen MVWAP.

Wenn die Marktpreise in Echtzeit niedriger sind als die VWAP-Marktpreise zu diesem Zeitpunkt, kann die Vergrößerung auf der Grundlage der ursprünglich geplanten Transaktionsmenge dazu beitragen, die VWAP-Transaktionen zu reduzieren, wenn die Vergrößerung zum Teil oder zum Teil abgeschlossen wird. Umgekehrt, wenn die Marktpreise in Echtzeit größer sind als die VWAP-Marktpreise zu diesem Zeitpunkt, kann die Verkleinerung auf der Grundlage der ursprünglich geplanten Transaktionsmenge dazu beitragen, die VWAP-Transaktionen zu reduzieren, um die Transaktionskosten zu kontrollieren.

In der MVWAP-Strategie ist neben der Methode der Vorhersage des Transaktionsvolumens (in der Regel auch nach dem historischen Transaktionsvolumengewichteten Durchschnitt) auch die quantitative Kontrolle der Vergrößerung oder Verkleinerung des Transaktionsvolumens wichtig. Ein einfacher Ansatz besteht darin, die Auftragsmenge für die nächste Zeitspanne in einem festen Prozentsatz zu vergrößern oder zu verkleinern, wenn der Markt in Echtzeit niedriger oder höher als der VWAP-Markt ist.

- ### (iv) VP-Strategie

VP (Volume Participation), eine Strategie mit einem festen Prozentsatz an Transaktionen, ist ähnlich der VWAP-Strategie, die die Veränderungen der tatsächlichen Transaktionen im Markt verfolgt, um eine entsprechende Auftragsstrategie zu entwickeln. Der Unterschied besteht darin, dass VWAP den Auftrag aufteilt, indem er die Anzahl der Transaktionen oder den Betrag, der an einem bestimmten Handelstag benötigt wird, bestimmt.

Zum Beispiel kann ein Handelstag durchschnittlich in 48 Segmente mit jeweils 5 Minuten Aufteilung unterteilt werden. Aufgrund des erwarteten Umsatzes werden die Bestellungen in einem festen Verhältnis von 10% durchgeführt. Die Folge einer solchen Strategie ist, dass bei geringerem Umsatz alle Geschäfte vor dem Ende der Handelszeit abgeschlossen werden können, was das Risiko einer Abweichung des Marktdurchschnitts verursacht.

Wir sind der Meinung, dass die Strategie für größere, mehrtägige Auftragsgeschäfte geeignet ist, bei denen ein geeigneter, fester Prozentsatz gewählt werden kann, um den Handel effizient abzuschließen. VP ist eine algorithmische Handelsstrategie, die den Marktpreis besser verfolgt.

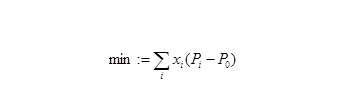

- ### (V) Strategie für die IS

IS (Implementation Shortfall), eine algorithmische Handelsstrategie, bei der der Ausführungsschwund als Entscheidungsgrundlage dienen soll. Der Ausführungsschwund wird definiert als die Differenz zwischen dem Ziel- und dem realisierten Portfolio in der Transaktionssumme. Das Ziel der IS-Strategie ist die Minimierung des Ausführungsschwundes, d. h. eine Strategie, bei der die Preiskriterien durch die Suche nach der optimalen Lösung, nach der Berücksichtigung von Schlagkosten und Marktrisiken, nachvollzogen werden müssen.

Um dieses Ziel zu erreichen, verläuft der grundlegende Prozess des IS wie folgt:

(1) Festlegung des Zielpreises P0 als Basis für den Handel, der sich aus dem Zielpreis, dem Eröffnungspreis, dem Tagesabschlusspreis usw. zusammensetzt. Anschließend wird ein Toleranzpreis Pr als Grenzwert für den Handel festgelegt.

(2) Kauf- oder Verkaufstransaktionen nach einer bestimmten Strategie, wenn der tatsächliche Marktpreis unter oder über P0 liegt.

(3) keine Kauf- oder Verkaufstransaktionen, wenn der tatsächliche Marktpreis höher oder niedriger als Pr ist.

(4) Wenn der tatsächliche Marktpreis zwischen P0 und Pr liegt, kann nach einer Strategie zwischen positiver und negativer Handelsstrategie gehandelt werden.

Die Vorteile von IS sind:

(1) Die IS-Strategie analysiert die einzelnen Teile der Transaktionskosten umfassender und erzielt eine bessere Balance zwischen Faktoren wie Schockkosten, Zeitrisiken und Preiserhöhungen, was dem Ziel einer optimalen Transaktionsoperation entspricht.

(2) Die IS-Strategie basiert auf der Optimierung des Transaktionsprozesses nach dem Zielpreis, um dem Investitionsentscheidungsprozess besser gerecht zu werden.

(3) Die IS-Strategie wird häufiger für Portfolio-Transaktionen verwendet, wobei die Algorithmen die Korrelation zwischen den Aktien auf der Handelsliste nutzen, um das Risiko besser zu steuern.

- ### 6. Die Schrittstrategie

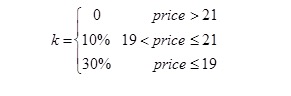

Die Step-Strategie ist in der Tat eine Strategie, bei der die Preise in Schichten gehandelt werden, mit dem Ziel, den Durchschnittspreis der Transaktionen so niedrig wie möglich zu halten. In einfachen Worten, Step ist eine Kompensation für verschiedene Transaktionsquoten in verschiedenen Preissegmenten. In der VWAP- oder TWAP-Strategie wird beispielsweise in der Regel ein bestimmter Prozentsatz der erwarteten Transaktionsmenge k tatsächlich bestellt.

Nach der Eröffnung auf der Grundlage von VWAP oder TWAP werden 10% des prognostizierten Umsatzes gehandelt, wenn der Preis zwischen 19 und 21 Yuan schwankt; keine Transaktionen werden durchgeführt, wenn der Preis über 21 Yuan liegt; 30% des prognostizierten Umsatzes werden gekauft, wenn der Preis weniger als 19 Yuan beträgt.

Eine noch radikalere Strategie ist der sogenannte Aggressive Step, bei dem alle Orders auf dem Markt ausgeschaltet werden, wenn der Preis unterhalb der Grenze der optimalen Handelszone liegt.

Die Aggressive-Step-Strategie wird auch bei Kauf- und Verkaufstransaktionen aufgeteilt. In den beiden vorherigen Bereichen bleibt die Strategie bei einem Preis von weniger als 19 Yuan gleich. Egal, wie viel der Marktpreis fällt, wird ein Angebot mit einem Limitpreis von 19 Yuan getätigt, bis der Preis wieder über 19 Yuan steigt oder der gesamte Handelsauftrag abgeschlossen ist.

- ### 7. Die Sniffers-Strategie

Die Sniffer-Suchstrategie ist eine umfassende Bezeichnung für eine Art von Strategie, bei der oft komplexe Algorithmen entwickelt werden, um die Börsen- und Transaktionsdaten zu überwachen, um festzustellen, ob es unter den Marktteilnehmern andere algorithmische Händler gibt.

Beispielsweise wird anhand einer kleinen Anzahl von Test-Ordern, in Verbindung mit bestimmten Algorithmen und Transaktionsbedingungen beurteilt, ob der Auftrag durch Algorithmen gehandelt wurde. Wenn andere Algorithmen an dem Handel beteiligt sind, wird durch Berechnung beurteilt, ob mit einer höheren Wahrscheinlichkeit ein absoluter Gewinn erzielt werden kann, indem diese Algorithmen gehandelt werden oder durch die umgekehrte Operation. Wenn die Gewinnwahrscheinlichkeit hoch ist, werden Bestellungen durch eine gezielte Algorithmenhandelsstrategie durchgeführt.

Diese Strategie unterscheidet sich von herkömmlichen Algorithmus-Trading, nicht mit der Ausführung von Aufträgen als Hauptzweck, sondern mit dem Gewinn, gehört zu den Algorithmus-Trading-Strategien, die für die Algorithmus-Trading-Markt bereits massiv verbreitet ist.

- ### (g) Die Strategie der Auszahlung

In den meisten hoch entwickelten algorithmischen Handelsstrategien sind die Anforderungen an die Daten nicht mehr nur auf den Umsatz und den Umsatzpreis beschränkt, sondern konzentrieren sich mehr auf die Mikrostruktur des Marktes, insbesondere auf einige wichtige Informationen, die in den Börsen erscheinen.

Ein Beispiel für ein einfaches Algorithmus ist die PEG-Strategie, bei der jederzeit nach den Börsenbedingungen der Zielaktien bestellt wird. Die PEG überwacht zuerst den niedrigsten Verkaufspreis oder den höchsten Kaufpreis in der Börse in Echtzeit und gibt nach einer bestimmten Strategie oder Proportion Kauf- und Verkaufspreis-Anweisungen.

Wenn die Handelsanweisung nicht abgeschlossen wird und der Marktpreis von dem Preis der Limit-Anweisung abweicht, wird der oben genannte Auftrag aufgehoben und der entsprechende Limit-Anweisung auf der Grundlage der neuesten Börseninformation neu ausgegeben. Wenn die Handelsanweisung vollständig abgeschlossen ist, wird der Kauf-Limit-Anweisung oder der Verkauf-Limit-Anweisung nach der oben genannten Strategie (in der Proportion) weiter ausgegeben, bis der Auftrag vollständig abgeschlossen oder die Handelszeit beendet ist.

Der Vorteil dieser Strategie besteht darin, dass die Marktausbrüche besser quantitativ kontrolliert werden können, während der Nachteil darin besteht, dass der Marktdurchschnittspreis leicht abweichend ist und der Umsatz pro Handelstag nicht kontrolliert werden kann.

- ### 9. W&P-Strategie

Die Workand Pounce-Strategie, kurz W&P-Strategie, ist eine Strategie zur weiteren Optimierung des Algorithmus-Handels durch Marktaufnahme und Liquiditätssituationen auf der Grundlage der allgemeinen Algorithmus-Handelsstrategie.

Konkret wird bei der Ausführung einer algorithmischen Handelsstrategie die Aufteilung der Aufträge zu einem bestimmten Zeitpunkt und zu einem bestimmten Preis aufgeführt. Wenn man die Börsengegebenheiten verfolgt, wird festgestellt, dass der eingereichte Auftragspreis möglicherweise aktiv gehandelt wird (z. B. in der VWAP-Strategie).

In diesem Fall kann beobachtet werden, ob der entsprechende Preis eine größere Anzahl von Aufschlüssen aufweist, d. h. ob der Markt überschüssige Liquidität in einem bestimmten Preisbereich aufweist. Wenn diese Liquidität vorhanden ist, kann die Anzahl der Geschäfte erhöht werden, die Marktliquidität ausgelöscht oder nur eine geringe Menge an Restliquidität erhalten werden.

Die W&P-Strategie eignet sich für Situationen, in denen eine große Anzahl von Bestellungen in kurzer Zeit abgeschlossen werden muss. Die Verwendung dieser Strategie kann die Ausführungseffizienz effektiv verbessern, aber auch die Preisverfolgung kann zu relativ großen Abweichungen führen, was die Unsicherheit der Transaktionskosten erhöht.

- ### 10. Die verborgene Strategie

Die Hidden Trading Strategie ist eigentlich eine Active-Trading-Algorithmus-Trading-Strategie. Bei traditionellen Strategien wie TWAP oder VWAP kann es zu einer Mischung aus Active-Trading und Passive-Trading kommen, da die Bestellungen oft zu Marktpreisen getätigt werden.

Aber wenn die Anzahl der passiven Auflagen und Abhebungen höher ist, insbesondere in den entwickelten Finanzmärkten, sind die algorithmischen Händler und sogar die algorithmischen Handelsstrategien selbst leicht für andere Konkurrenten zu beobachten und zu überwachen, was es den Konkurrenten ermöglicht, gezielte Strategien für die Algorithmen selbst zu entwickeln.

Eine Hidden Strategy ist eine Anti-Spionage-Algorithmus-Trading-Strategie, bei der ein Auftritt mit einem gewünschten Kaufpreis in der Börse erfolgt und eine bestimmte Menge erreicht wird.

Insgesamt ist die Hidden Strategie eine Optimierung der ursprünglichen algorithmischen Handelsstrategie, die hauptsächlich in den entwickelten Finanzmärkten wie Europa und den USA angewendet wird. Sie verbirgt ihre Handlungen und zahlt zugleich einen Teil der Preise für die Marktpreisgenauigkeit.

- ### 11. Die Guerilla-Strategie

Die Guerrilla-Strategie ist eine weitere Optimierung auf einige der ursprünglichen algorithmischen Handelsstrategien, die wie die Hidden-Strategie dazu dienen, ihre eigenen Strategien und Handelspraktiken zu verbergen.

Im Gegensatz zu Hidden, bei dem die Anzahl der Bestellungen als primär und passiv betrachtet wird, geht die Guerrilla-Strategie nur von der Anzahl der Bestellungen aus. Die Guerrilla-Strategie verteilt die Anzahl der Bestellungen, die zu jedem Zeitpunkt eingereicht werden sollten, durch eine bestimmte Art von Zufallsalgorithmus auf Teile unterschiedlicher Größe, so dass andere Wettbewerber die Existenz des algorithmischen Händlers und der entsprechenden Algorithmen nicht leicht erkennen können.

- ### 12. Andere Strategien

Abgesehen von den oben beschriebenen Strategien für den Algorithmus-Handel gibt es derzeit noch eine Vielzahl von Strategien auf dem ausländischen Markt, z. B. kann eine Algorithmus-Handelsstrategie, die nur auf VWAP basiert, aus Dutzenden oder sogar Hunderten von Strategien abgeleitet werden. Zum Beispiel gibt es eine Reihe von Algorithmus-Handelsstrategien auf dem Markt, die auf diesem Handelssystem basieren, wie z. B. die garantierten VWAP- und SOR-Strategien.

Alles in allem sind viele algorithmische Handelsstrategien nach einer gewissen Zeit oft nicht mehr anwendbar, weil Informationen ausgeschieden sind oder sich die Marktmikrostruktur verändert hat, und Investoren müssen neue Strategien weiterentwickeln. Daher erscheinen die verschiedenen algorithmischen Handelsstrategien immer wie die Regen- und die Frühlingsträhne auf dem Markt, dann verschwinden sie und drehen sich um.

Die Entwicklung von algorithmischen Trading-Strategien ist jedoch darauf ausgerichtet, die Kosten der Transaktionen effektiv zu kontrollieren. In der heutigen Zeit, in der die Computer- und Netzwerktechnologie rasant voranschreitet, werden diese Trading-Strategien zunehmend den gesamten Marktanteil des Handels einnehmen.

Im Inland, mit der kontinuierlichen Entwicklung der Finanzindustrie und der zunehmenden Internationalisierung, sowie der Einführung von Aktienindex-Futures und Finanzierungs-Liquidations-Regeln, verbessert sich die einseitige und relativ geschlossene Situation des chinesischen Wertpapiermarktes und der Entwicklungsrückstand, um den fortschrittlichen Wertpapiermärkten der Welt aufzuholen.

Algorithmische Handelsstrategien sind daher ein Trend, der sich in der Zukunft rasant entwickeln wird. Sie sind nicht nur für Investoren geeignet, die Kosten für den Handel zu senken, sondern auch für eine Fülle und Innovation von Investitionsmitteln und -strategien, die den Markt zu einer stärkeren Regulierung und Effizienz führen.

Übertragung von Super-Jane Transactions