Geld und Kredit im Währungs- und Bankensystem

0

0

2001

2001

Geld und Kredit im Währungs- und Bankensystem

Jojin träumt davon, eines Tages ein Top-Trader zu werden, und ein qualifizierter Trader sollte auch über eine gewisse Makro-Fähigkeit verfügen. An jedem nächsten Wochenende wird Jojin mit Ihnen zusammen die Makro-Trading-101-Serie lernen, um Ihnen außer der konkreten Strategie etwas zu vermitteln.

- #### Makro-Händler

Makro-Händler sind Händler, die nach einer makroökonomischen Perspektive auf Wachstum, Inflation, Währungspolitik und Finanzpolitik nach Chancen in Vermögenswerten wie Anleihen, Devisen, Aktienindizes und Waren suchen. Sie setzen eher auf die Über-/Unterbewertung einer Assetkategorie im Verhältnis zu anderen Vermögenswerten als auf den Rückgang einer Assetkategorie selbst. Insbesondere ist zu erwähnen, dass wir nicht glauben, dass Makro-Händler im Allgemeinen Wertpapierauswahlstrategien wie die Aktienwahl bei Aktieninvestitionen oder die Emittenten-Briefstudie bei Anleiheninvestitionen anwenden müssen.

Was sind die am häufigsten verwendeten Techniken für Makro-Händler? Im Gegensatz zu dem, was viele Leute glauben, denke ich, dass der Makro-Händler kein Makro-Economist ist, sondern nicht in der Lage ist, die Makro-Ökonomie vorherzusagen. Makro-Ökonomie umfasst viele sehr breite und tiefgreifende Bereiche, aber für den Trader sind wir nur daran interessiert, wer mit dem Geld meine Position kauft und wie man die Angebote des Gegners misst.

- #### 1. Flow-Chart der Währungskreditsysteme von Geschäftsbanken

Zur Erinnerung: Das grundlegendste Konzept des Geldbankensystems ist der Kredit. In einem Transaktionsmarkt ohne Kreditmechanismus, wie z. B. dem Wohnungsmarkt, kann nur so viel gekauft und verkauft werden, wie viele Häuser es gibt. In einem Markt mit Kreditmechanismus, z. B. im Bereich des Geldbankens, können Banken, auch wenn sie derzeit nur relativ wenig Bargeld haben, den Depotkunden der Banken große Zahlungen versprechen.

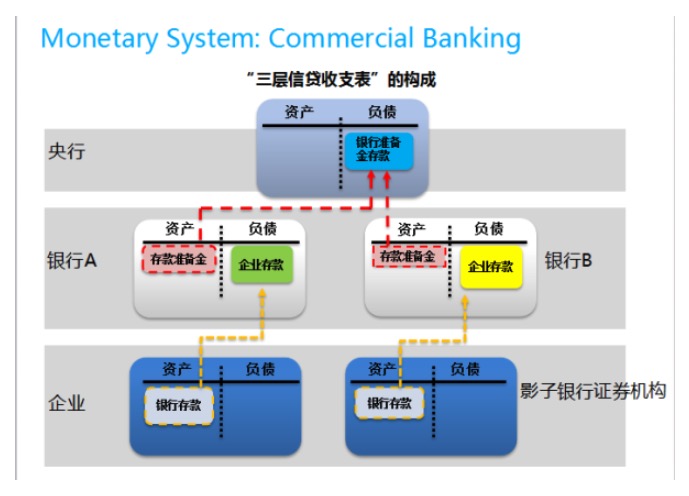

Das Diagramm, das der Panda-Liebling ist, wurde von Herrn Wang Chao von der Bank of China erstellt und beschreibt, wie man die Kreditflüsse von Fiat Money anhand der Kreditbilanz versteht. In einem Fiat-Geld-System sind alle Basiswährungen Verbindlichkeiten der Zentralbank. Wenn die Zentralbank der Meinung ist, dass ein Risiko von Inflation, Liquiditätspanik oder Bankenkrise besteht (oder aus welchem Grund auch immer), wählt die Zentralbank, ihre eigenen Verbindlichkeiten zu erweitern, um mehr Basiswährungen zu schaffen.

Die Liquidität der Basiswährung, und nicht die Größe des gesamten Kredits, ist der Schlüssel zur Lockerung der Banken. Da die Banken für die Liquidität der Basiswährung durch die Kreditmechanismen verantwortlich sind, werden die Bankenstrengungen im Allgemeinen durch das Bankensystem verursacht. Wir erwähnen, dass Unternehmen die Kreditwährung Credit besitzen, die von den Banken geschaffen wird, nicht die Basiswährung Money (es sei denn, sie eröffnen kein Bankkonto, nur Bargeld unter der Matratze zu sammeln), aber die Abwicklung der Unternehmen, insbesondere die Abwicklung mit Konten bei anderen Unternehmen anderer Banken, erfolgt über die Basiswährung.

Die Antwort ist nicht nur, dass es keine Offshore-Währungssysteme gibt, sondern auch, dass die Zentralbanken dort, wo sie nicht ausreichend sind, immer mehr spielen. Zum Beispiel gibt es keine Zentralbanken, die die Liquidität und die Geldzinsen regulieren sollen. Offshore-Währungssysteme sind viel schwächer als in Offshore-Systemen. Die Basiswährung des Offshore-Währungssystems wird oft von Offshore-Banken transportiert, hauptsächlich mit dem Ziel, die Zinssätze zu senken.

(Der Teil der Offshore-Währungen weiter sinken, Macro 101 fürchten, dass es nicht zu halten, so dass die Offshore-Markt, oder der Mangel an Zentralbank-Regulierung der Geld-Banken-System der Teil zuerst hier, sowieso ist dieses Thema ist eigentlich sehr häufig, dann 2a-7 Fall ist viel spannender) (kann nicht zuhalten, kommen Sie zurück und noch ein paar Worte, jetzt viele Menschen sehnen sich nach dem Gold-Basis-System, Macro Trader denken, wie man unter dem Gold-Basis-System zu handeln?

In einem Geldbanksystem ist die Struktur des Bankensystems, da die Banken die Verantwortung für die Basisliquidität übernehmen, der Schwerpunkt der Flow-Beobachtung des Makro-Händlers, insbesondere in Bezug auf die Übertragung von Liquidität auf die Kreditbilanz der Unternehmen. Versuchen Sie, einige Beobachtungspunkte wie folgt. Erstens konzentrieren wir uns sehr auf die Reserven, da die Einlagenreserven die Gesamtbasiswährung beeinflussen, die für die Abrechnung verwendet werden kann, und direkt auf die Liquidität des gesamten Währungssystems. Es ist darauf hinzuweisen, dass alle Faktoren, die die Überschusszahlungen beeinflussen, die Position der Einlagenreserven gleichwertig sind.

Wenn die Kreditliquidität auf die Unternehmensebene gelangt, wird die Form vielfältiger, und Aktien wie Aktien und Waren müssen oft von dort ausgehen. Dies ist der Ort, an dem es am leichtesten zu Verwirrungen kommt, und hier empfehle ich, mit einer Unternehmensskala-Bilanzentscheidung auf der Mikroebene zu beginnen, anstatt sich nur auf Veränderungen der makroökonomischen Zahlen zu konzentrieren. Zum Beispiel, die Falschheit, dass der sogenannte Fed QE Geld in die Aktienmärkte druckt, um die Aktienindizes zu erhöhen, wächst und schwindet.

In normalen Wachstumswirtschaften sehen die Unternehmen Investitionserträge, die über die Opportunitätskosten liegen, und sind motiviert, die Finanzierung zu erhöhen und das Geld in Betrieb zu nehmen, und die CAPEX der Unternehmen erzeugen die Nachfrage nach Arbeitskräften und Waren, wodurch die Inflation ansteigt. Was für eine wunderbare Geschichte. Leider sind die normalen Volkswirtschaften jetzt voll von abnormalen Volkswirtschaften, die normalen Volkswirtschaften dagegen scheinen nicht zu stimmen.

Das zweite Beispiel ist das US-Unternehmen nach der großen QE-Lösung. Gemäß den Lehrbüchern sollten Unternehmen durch niedrige Zinssätze angeregt werden, um einige scheinbar unrentable CAPEX-Projekte zu starten, wodurch Inflation ausgelöst wird (siehe Bernanke VS Summers (2015)). Aber die Kuh trinkt kein Wasser, sie trinkt es auch nicht, geschweige denn die kluge Bevölkerung.

Das dritte Beispiel ist interessanter. Denken Sie immer noch an die Situation, in der Unternehmen kein Vertrauen in das Haupttätigkeitsgeschäft haben. Was würde er tun, wenn die Spekulationskosten niedrig sind und das Unternehmen Geld hat, aber nicht bereit ist, an die Aktionäre zu geben? Vielleicht können wir etwas Spekulationen in Betracht ziehen.

Einfach gesagt, Macro Trader benötigen die Kombination von Informationen auf der Micro-Ebene, um Flow-Analyse zu machen, und sehen Sie sich nur die Makro-Daten als absolutes Totenfutter an. Bitte beachten Sie, dass die B-Familien in ihren Studien häufig auf Management Discussion and Analysis in den Quartalsberichten der börsennotierten Unternehmen zurückgreifen.

Ich habe lange Zeit in den Dollar- und Renminbi-Märkten tätig gewesen. Eine meiner Erfahrungen ist, dass die Selbstreinigungsfähigkeit des Dollar-Marktes zu stark ist, um viele Währungsbank-Volatilitäten zu unterdrücken. Daher muss der Dollar-Trader, insbesondere der Staatsanleihen-Trader, sich nicht besonders um diese grundlegenden Flow-Strukturen kümmern.

Die Kreditbilanz der Zentralbanken und der Geschäftsbanken, wie oben erwähnt, ist der wichtigste Beobachtungspunkt von Macro Trader. Die Informationen in diesem Bereich sind in der Tat sehr reichlich, da die wichtigsten Zentralbanken regelmäßig Daten der Zentralbanken und der Geschäftsbanken veröffentlichen. Lesen Sie die Daten der Zentralbanken und der Geschäftsbanken, ist ein grundlegender Bestandteil von Macro Trader.

In der obigen Analyse habe ich die traditionellen Methoden der Währungsbank-Analyse wie die M0/M1/M2-Analyse absichtlich umgangen. Einerseits, weil diese ausreichend reich sind, können die Leser selbst nach ihnen suchen, ohne dass ich überhaupt nicht in einem Fachbereich ausgebildet bin.

- #### 2. Flow Chart der Schattenbank-Geld- und Kreditsystem

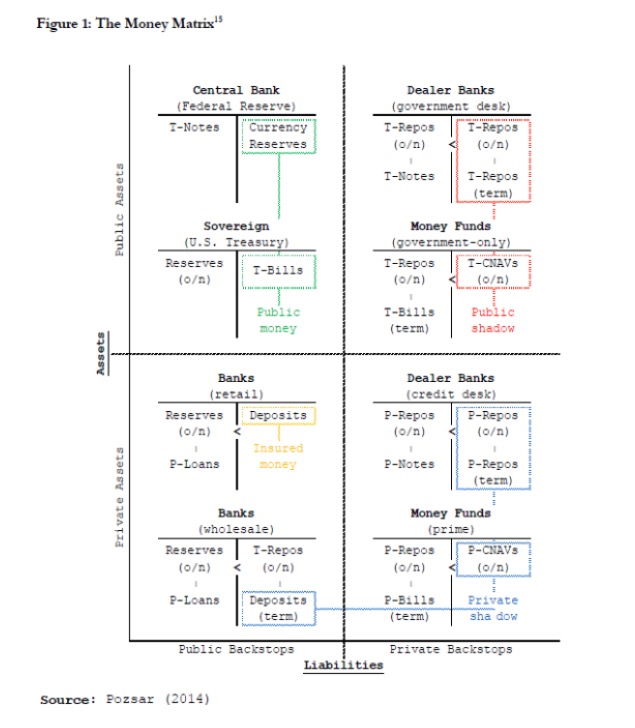

Der wichtigste Beitrag zu diesem Thema ist Possar (2014), der viel zu umfassend ist, um es zu beschreiben. Einige wichtige Punkte werden nur in einem Diagramm beschrieben.

Einer der wesentlichen Punkte ist, dass in einem Schattenbank-Kreditsystem, neben der Tatsache, dass die Bargeld auf dem Konto der Zentralbank die Basiswährung ist, Staatsanleihen auch als Basiswährung fungieren können. Dies liegt daran, dass Staatsanleihen in allen modernen Währungsbanksystemen das gleiche Risikokapital wie Bargeld genießen, und in einem Hauptwährungssystem, in dem die Liquidität und Abrechnung von Staatsanleihenhandel und -rückkauf sehr hoch ist, können Staatsanleihen ebenfalls als Basiswährung fungieren und einen Teil der Kreditderivate übernehmen. Daraus folgt sofort eine Schlussfolgerung, dass ein Währungssystem, das Preise reguliert und die Effizienz der Schuldverschreibung von Schuldverschreibungen hoch ist, eine Politik der Zinssätze gleich der Zinssätze für die Rückkauf von Schuldverschreibungen aus dem Nachbarland.

Zweitens benötigen die Schattenbanken, also die Nicht-Bank-Finanzinstitute, die ihre Geschäfte auch in physischer Währung abwickeln, und die Schattenbanken können zwar Kredite ableiten, können aber oft nicht direkt von der Zentralbank erhalten (mit sehr seltenen Ausnahmen), so dass ihre Rolle in der oben beschriebenen Geldflussdiagramm der Geschäftsbanken als auf der Ebene der Unternehmen angesehen werden kann.

Drittens, die Schattenbanken beteiligen sich an dem monetären Kreditsystem, aber die Statistiken und die Funktionsmechanismen des Schattenbankensystems sind viel weniger ausgereift als die der Geschäftsbanken. In vielen Fällen sind die Schattenbankenstatistiken selbst ein potenzielles Hindernis und können sogar die Geldpolitik irreführen.

Diese Konzepte sind langweilig. Es ist auch langweilig zu lernen, denn wenn man dieses System ignoriert, fehlt es ernsthaft an der Beherrschung des Flow Chart. Jetzt, als wir die Geldkrise im Juni 2013 abschätzen, ist die Meinung der Zuhörerschaft, dass die Zentralbank die Geldpolitik zur Hebelwirkung abgesenkt hat, was zu einem Liquiditätskollaps führte. Wenn man jedoch die Finanzdaten des zweiten Quartals 2013 durchliest und wichtige Zentralbankdokumente wie den Zentralbankbericht und den Zentralbankbericht vergleicht, wird festgestellt, dass Kredit und Liquidität zu diesem Zeitpunkt noch deutlich zugenommen haben, nur dass die Wachstumsrate etwas zurückgegangen ist.

Die Gründe dafür sind vielfältig, aber aus der Sicht eines Macro-Traders ist es absolut problematisch, die Effizienz des Geschäftsbanksystems und des Geldbanksystems zu ignorieren und nur die Basiswährungsinflation zu betrachten. Natürlich sehen wir, dass das Geschäftsbanksystem voller Bargeld ist, aber die Unternehmen haben nicht mehr Geld in die CEXC investiert, sondern lieber den Wunsch, das Geld zurückzukaufen.

Ob es sich um ein Geschäftsbanksystem oder um ein Schattenbanksystem handelt, Liquidität ist für Macro Trader der empfindlichste Punkt. Bei einem Währungssystem ist die Verschrumpfung in Form von Liquiditätsentwässerung zu beobachten. Bei einem Geschäftsbanksystem ist die Verschrumpfung in Form von Banken, die ihre wertvollen Reserven aufbewahren, anstatt ihre Depositen mit Krediten zu erweitern. Bei einem Schattenbanksystem sind es Dealer, die ihre wertvollen Reserven aufbewahren, um ihre Depositen mit Krediten zu erweitern. Bei einem Schattenbanksystem sind es Staatsanleihen, die ihre Liquidität aufbewahren, die ihre Preise unter Druck setzen und sogar die Annahme von Unternehmensanleihen ablehnen, die wertvolle Liquidität in ihren Händen verbrauchen könnten. Dieser Prozess ist kein einfacher Verkauf von riskanten Vermögenswerten, der Verkauf ist nicht die Ursache, und wird nach dem Rückgang des Risikos auf ein vernünftiges Niveau ausgeglichen.

In entwickelten Märkten mit flexiblen und selbstreglernden Transmissionsmechanismen, wie z. B. dem europäischen und amerikanischen Markt, werden die Reaktionen, die durch die Flight to Quality-Reaktion entstehen, von den Händlern als Risk On/Risk Off vereinfacht, und dann werden die Geldflüsse und die Reaktionen der Asset-Preise mit den Veränderungen der Risiko-Appetite interpretiert. Der Vorteil dieser Praxis ist, dass der Analyseprozess erheblich vereinfacht wird, aber auch die tiefgreifende Analyse der Marktstruktur übersprungen wird.

Auf der anderen Seite haben die Regierungen und Zentralbanken, die sich mit Systemrisiken beschäftigen, immer mehr Teilnehmer davon überzeugt, dass Kreditrisiken, wenn sie systematisch ansteigen, von den Zentralbanken gerettet werden müssen. Selbst der derzeitige Capital Charge Event, der die potenzielle Entstehung eines Kreditrisikos ausreichend absorbiert hat, um das System nicht zu beeinträchtigen, hat die Fähigkeit von Kreditinstituten, Risiken zu kompensieren, oftmals auf ein angemessenes Niveau gestoppt. Auf der anderen Seite bieten die Regulierungsmaßnahmen der Geschäftsbanken, wie Aufsicht, Kapitalkonzentration, Liquidation und systematische Insolvenzen, die Auswirkungen von Kreditrisiken auf das System erheblich.

Um es noch einmal zu sagen: Trader sollten auf Veränderungen im monetären Kreditsystem empfindlicher reagieren als auf die Blutgeruch der Kraken. Jede Veränderung in der monetären Kreditstruktur bedeutet, dass eine Gruppe von Fonds neue Wege suchen muss. Wenn man die Übertragungswege der monetären Kreditveränderungen identifizieren kann und diese Front Run-Fonds vor dem Markt erbeutet, bedeutet dies, dass man auf dem Platz sitzt und Geld kassiert.

Übertragung von Moneycode