Anfänger, schauen Sie sich das an Ich bringe Sie zum Quantitative Trading von Kryptowährungen (5)

Schriftsteller:- Ich bin ein Idiot., Erstellt: 2022-04-18 17:20:53, Aktualisiert: 2022-04-18 17:30:27Anfänger, schauen Sie sich das an Ich bringe Sie zum Quantitative Trading von Kryptowährungen (5)

In dem letzten Artikel haben wir die Handelslogikanalyse einer einfachen Gitterstrategie erklärt.

- Analyse der Handelslogik Wie wir in dem letzten Artikel erwähnt haben, kann die Handelsaktion ausgelöst werden, solange Sie jede Gitterlinie des Gitterwerks durchqueren und beurteilen, dass der aktuelle Preis die Gitterlinie nach oben oder nach unten überquert.

Das erste Detail, das wir berücksichtigen müssen, ist das Design des unendlichen Rasters.createNetDiese Funktion erzeugt eine Gitterdatenstruktur mit einer endlichen Anzahl von Gitterlinien. Was also, wenn der Preis beim Ausführen der Strategie über die Grenzen dieser Gitterdatenstruktur hinausgeht (über die obere Gitterlinie hinaus, wo der Preis am höchsten ist, und die untere Gitterlinie, wo der Preis am niedrigsten ist)?

Zuerst müssen wir also einen Erweiterungsmechanismus in die Netzwerkdatenstruktur integrieren.

Beginnen Sie mit dem Schreiben der Hauptfunktion der Strategie, und die Hauptfunktion ist der Code, in dem die Strategie beginnt, ausgeführt zu werden.

var diff = 50 // global variable, the grid interval, can be designed as parameter; for an easy explanation, we write it in an infinite loop

function main() {

// After the bot starts running, execute the strategy code from here

var ticker = _C(exchange.GetTicker) // obtain the latest ticker data in the market; for the ticker data structure, you can refer to FMZ API documentation: https://www.fmz.com/api#ticker

var net = createNet(ticker.Last, diff) // the function to initially construct the grid data structure we designed in the previous article; here we construct a grid data structure net

while (true) { // then, the program logic enters the while infinite loop, and the strategy will repeatedly execute the code within the {} symbol from here

ticker = _C(exchange.GetTicker) // the first line of the infinite loop code gets the latest market quote data, and updates it to the variable ticker

// check the grid range

while (ticker.Last >= net[net.length - 1].price) {

net.push({

buy : false,

sell : false,

price : net[net.length - 1].price + diff,

})

}

while (ticker.Last <= net[0].price) {

var price = net[0].price - diff

if (price <= 0) {

break

}

net.unshift({

buy : false,

sell : false,

price : price,

})

}

// the code is not completed...

}

}

Es ist der Code, der die Netzdatenstruktur erweiterbar macht (auszug aus dem obigen Code):

// check the grid range

while (ticker.Last >= net[net.length - 1].price) { // if the price exceeds the grid line with the highest price in the grid,

net.push({ // add a new grid line after the grid line with the highest price in the grid

buy : false, // initialize the sell mark

sell : false, // initialize the buy mark

price : net[net.length - 1].price + diff, // add a grid interval on the basis of the previous highest price

})

}

while (ticker.Last <= net[0].price) { // if the price is lower than the grid line with the lowest price in the grid,

var price = net[0].price - diff // distinguished from adding upwards, you should notice the price of the newly added grid line downwards cannot be less than or equal to 0, so you need to judge here

if (price <= 0) { // do not add when the price is less than or equal to 0, and break the loop

break

}

net.unshift({ // add a new grid line before the grid line with the lowest price in the grid

buy : false,

sell : false,

price : price,

})

}

Als nächstes müssen wir überlegen, wie wir den Handelsauslöser umsetzen.

var diff = 50

var amount = 0.002 // add a global variable, which can also be designed as a parameter; for easy explanation, we can write it in an infinite loop

// the parameter controls the trading amount on the grid line each time the trading is triggered

function main() {

var ticker = _C(exchange.GetTicker)

var net = createNet(ticker.Last, diff)

var preTicker = ticker // before the start of the main (infinite) loop, set a variable, to record the market quotes of last time

while (true) {

ticker = _C(exchange.GetTicker)

// check the grid range

while (ticker.Last >= net[net.length - 1].price) {

net.push({

buy : false,

sell : false,

price : net[net.length - 1].price + diff,

})

}

while (ticker.Last <= net[0].price) {

var price = net[0].price - diff

if (price <= 0) {

break

}

net.unshift({

buy : false,

sell : false,

price : price,

})

}

// index the grid

for (var i = 0 ; i < net.length ; i++) { // traverse all grid lines in the grid data structure

var p = net[i]

if (preTicker.Last < p.price && ticker.Last > p.price) { // upcross, and sell; when the current node has been traded, no matter SELL or BUY, no more trade

if (i != 0) {

var downP = net[i - 1]

if (downP.buy) {

exchange.Sell(-1, amount, ticker)

downP.buy = false

p.sell = false

continue

}

}

if (!p.sell && !p.buy) {

exchange.Sell(-1, amount, ticker)

p.sell = true

}

} else if (preTicker.Last > p.price && ticker.Last < p.price) { // downcross, and buy

if (i != net.length - 1) {

var upP = net[i + 1]

if (upP.sell) {

exchange.Buy(-1, amount * ticker.Last, ticker)

upP.sell = false

p.buy = false

continue

}

}

if (!p.buy && !p.sell) {

exchange.Buy(-1, amount * ticker.Last, ticker)

p.buy = true

}

}

}

preTicker = ticker // record the current market quotes in preTicker, which will be used as the "last" market quote data to compare with the new one in next loop, to judge upcross and downcross

Sleep(500)

}

}

Sie können sehen:

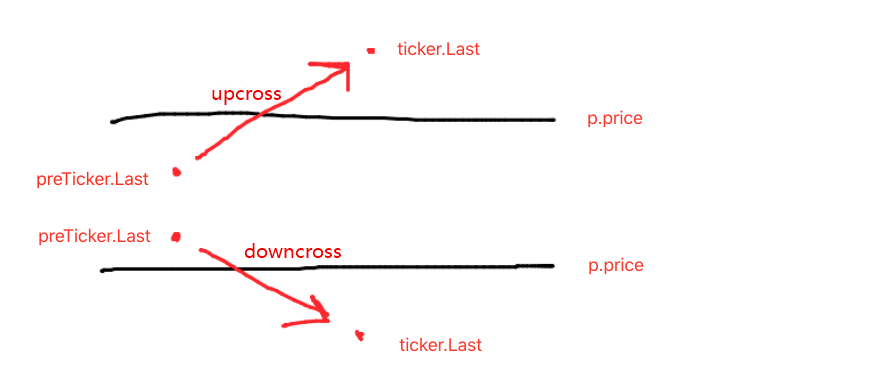

- Aufschiebungsbedingungen:preTicker.Last < p.price && ticker.Last > p.price- Bedingung für die Abfahrt über die Netzlinie:preTicker.Last > p.price && ticker.Last < p.price

Das ist es, worüber im letzten Artikel gesprochen wurde:

Die Beurteilung von Upcross oder Downcross ist nur der erste Schritt, um zu bestimmen, ob Bestellung und Handel erfolgen sollen, und auch die Markierung in den Gitterlinie-Daten muss beurteilt werden.

Wenn es aufwärts ist, beurteilen Sie, ob der Preis niedriger ist als die aktuelle Gitterlinie sowie das Kaufzeichen auf der letzten Gitterlinie; wenn der Wert der Kaufzeichen wahr ist, bedeutet dies, dass die letzte Gitterlinie den Kauf ausgeführt hat und das Kaufzeichen der letzten Gitterlinie als falsch zurücksetzt und das Verkaufszeichen der aktuellen Gitterlinie als falsch zurücksetzt.

Wenn das Kaufzeichen und das Verkaufszeichen der aktuellen Netzlinie beide falsch sind, bedeutet dies, dass die aktuelle Netzlinie handeln kann; denn sie ist auf dem Kopf, hier führen wir die Verkaufsoperation aus und markieren die Verkaufsmarke der Netzlinie nach der Ausführung als wahr.

Die Logik der Verarbeitung des Downcross ist die gleiche. (Neulinge können sich das selbst überlegen.)

Vollständiger Strategie-Backtest

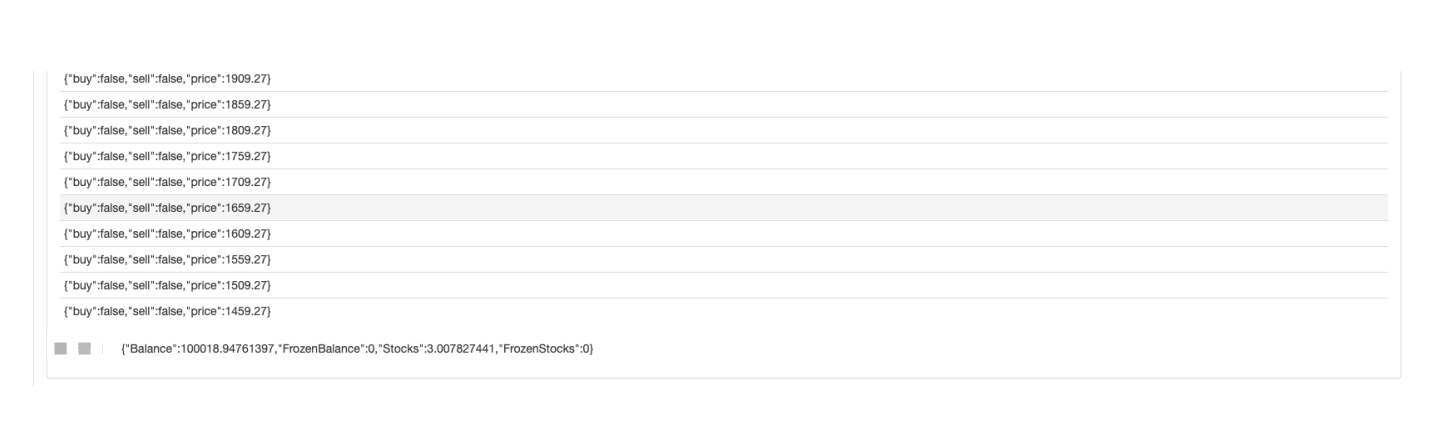

Um einige Daten während des Backtests zu sehen, muss eine FunktionshowTblwird geschrieben, um die Daten anzuzeigen.

function showTbl(arr) {

var tbl = {

type : "table",

title : "grid",

cols : ["grid information"],

rows : []

}

var arrReverse = arr.slice(0).reverse()

_.each(arrReverse, function(ele) {

var color = ""

if (ele.buy) {

color = "#FF0000"

} else if (ele.sell) {

color = "#00FF00"

}

tbl.rows.push([JSON.stringify(ele) + color])

})

LogStatus(_D(), "\n`" + JSON.stringify(tbl) + "`", "\n account information:", exchange.GetAccount())

}

Vollständiger Strategiecode:

/*backtest

start: 2021-04-01 22:00:00

end: 2021-05-22 00:00:00

period: 1d

basePeriod: 1m

exchanges: [{"eid":"OKEX","currency":"ETH_USDT","balance":100000}]

*/

var diff = 50

var amount = 0.002

function createNet(begin, diff) {

var oneSideNums = 10

var up = []

var down = []

for (var i = 0 ; i < oneSideNums ; i++) {

var upObj = {

buy : false,

sell : false,

price : begin + diff / 2 + i * diff,

}

up.push(upObj)

var j = (oneSideNums - 1) - i

var downObj = {

buy : false,

sell : false,

price : begin - diff / 2 - j * diff,

}

if (downObj.price <= 0) { // the price cannot be less than or equal to 0

continue

}

down.push(downObj)

}

return down.concat(up)

}

function showTbl(arr) {

var tbl = {

type : "table",

title : "grid",

cols : ["grid information"],

rows : []

}

var arrReverse = arr.slice(0).reverse()

_.each(arrReverse, function(ele) {

var color = ""

if (ele.buy) {

color = "#FF0000"

} else if (ele.sell) {

color = "#00FF00"

}

tbl.rows.push([JSON.stringify(ele) + color])

})

LogStatus(_D(), "\n`" + JSON.stringify(tbl) + "`", "\n account information:", exchange.GetAccount())

}

function main() {

var ticker = _C(exchange.GetTicker)

var net = createNet(ticker.Last, diff)

var preTicker = ticker

while (true) {

ticker = _C(exchange.GetTicker)

// check the grid range

while (ticker.Last >= net[net.length - 1].price) {

net.push({

buy : false,

sell : false,

price : net[net.length - 1].price + diff,

})

}

while (ticker.Last <= net[0].price) {

var price = net[0].price - diff

if (price <= 0) {

break

}

net.unshift({

buy : false,

sell : false,

price : price,

})

}

// index grid

for (var i = 0 ; i < net.length ; i++) {

var p = net[i]

if (preTicker.Last < p.price && ticker.Last > p.price) { // upcross, and sell; when the current node has been traded, no matter SELL or BUY, no more trade

if (i != 0) {

var downP = net[i - 1]

if (downP.buy) {

exchange.Sell(-1, amount, ticker)

downP.buy = false

p.sell = false

continue

}

}

if (!p.sell && !p.buy) {

exchange.Sell(-1, amount, ticker)

p.sell = true

}

} else if (preTicker.Last > p.price && ticker.Last < p.price) { // downcross, and buy

if (i != net.length - 1) {

var upP = net[i + 1]

if (upP.sell) {

exchange.Buy(-1, amount * ticker.Last, ticker)

upP.sell = false

p.buy = false

continue

}

}

if (!p.buy && !p.sell) {

exchange.Buy(-1, amount * ticker.Last, ticker)

p.buy = true

}

}

}

showTbl(net)

preTicker = ticker

Sleep(500)

}

}

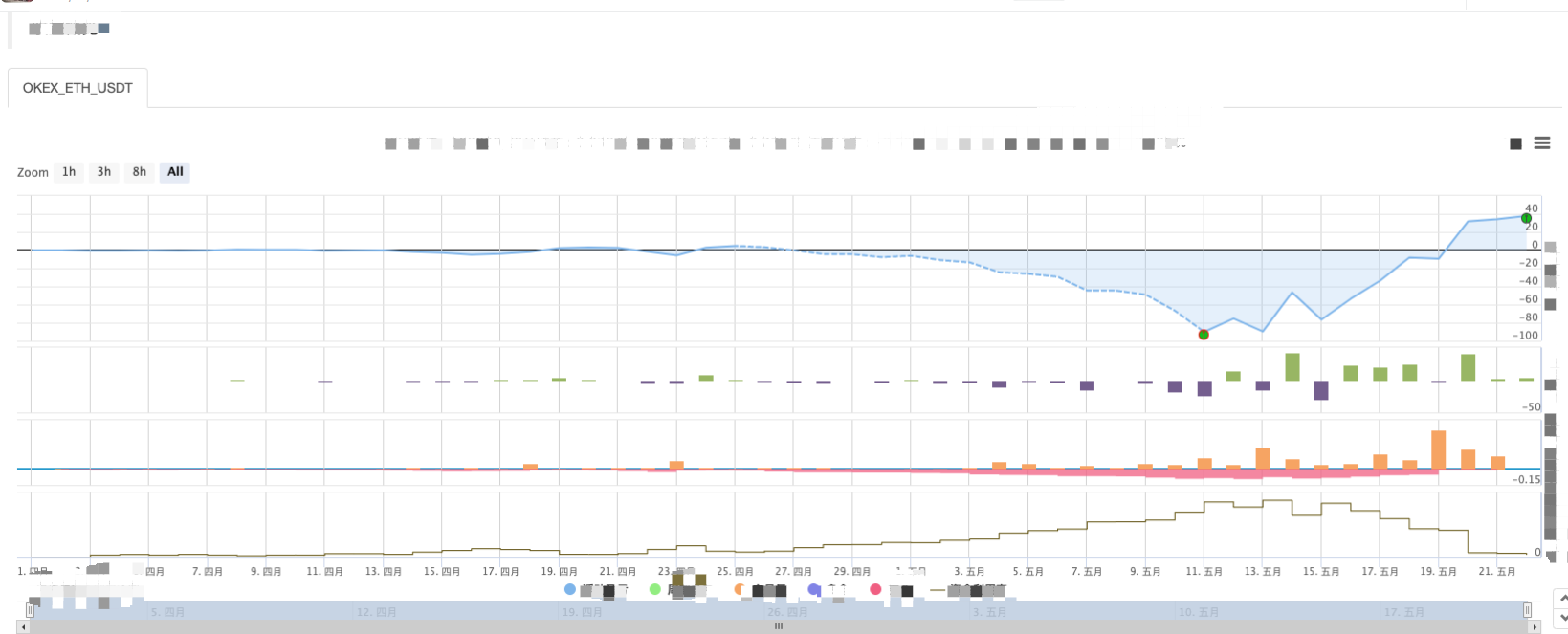

Strategie-Backtest:

Sie können die Eigenschaften der Netzstrategie sehen. Wenn es einen Trendmarkt gibt, wird es einen großen schwimmenden Verlust geben, und die Rendite wird in einem volatilen Markt zurückkehren. Daher ist die Netzstrategie nicht risikofrei, die Spotstrategie kann sich immer noch halten, um sie auszugleichen, während die Netzstrategie von Futures-Kontrakten riskanter ist und die Netzparameter konservativ festlegen muss.

- Wie schreibt man hier, um ein Signal zu bekommen, wenn man nur einmal druckt und ausführt?

- Derartige Risikopositionen sind nicht zu berücksichtigen.

- Verwenden Sie SQLite zum Erstellen der FMZ Quant-Datenbank

- Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (8) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (7) - Anfänger, schauen Sie es sich an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (6) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (3) - Anfänger, schau es dir an

Ich bringe dich zum Quantitative Trading mit Kryptowährungen (2) - Meine Erfinder haben die falsche Zeit.

- Ich bin der Meinung, dass es eine gute Idee ist, eine Strategie zu finden, um das zu übersetzen.

- Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading von Kryptowährungen (4) - Zeit für die Erstellung und Fertigstellung von Bestellungen

- Die Strategie für den Einkauf von Martins Handnetz

- Wenn ihr meine Sprache versteht, könnt ihr mir helfen, den Code zu verstehen, der bedeutet: _TR:=MAX(MAX((HIGH-LOW),ABS(REF(CLOSE,1)-HIGH)),ABS(REF(CLOSE,1)-LOW));

- Fragestellungen zur Fehlermeldung

- Anfänger, schau es dir an

Ich bringe dich zum Quantitative Trading mit Kryptowährungen (1) - Kann Typescript unterstützt werden?

- Strategie zur Sicherung von Kryptowährungen (2)

- Strategie zur Spot-Besicherung von Kryptowährung (1)

- In der Bitget API treten Probleme auf, wenn die Transaktionen mit ADA, AVAX, AXS, BCH, DOT, EOS, ETC, FIL, LINK, LTC, LUNA, MATIC, SOL, XRP abgewickelt werden.