Derartige Risikopositionen sind nicht zu berücksichtigen.

Schriftsteller:- Ich bin ein Idiot., Erstellt: 2022-04-24 11:32:48, Aktualisiert: 2022-04-24 15:50:56Derartige Risikopositionen sind nicht zu berücksichtigen.

Diesmal ist die Strategie von FMZ QuantDerartige Risikopositionen sind nicht zu berücksichtigen., abgekürzt als DDH.

Für das Studium des Optionshandels müssen wir in der Regel die Konzepte in mehreren Aspekten beherrschen:

-

Optionspreismodell; B-S-Modell; der Optionspreis wird anhand von

Basispreis , Ausübungspreis , Tage bis zum Ablauf , impliziter Volatilität und nichtrisikorer Zinssatz bestimmt. -

Risikopositionen gegenüber Optionsrisiken:

- Delta

Options-Richtungsrisiko: Wenn der Delta-Wert +0,5 beträgt, kann die Gewinn- und Verlustleistung der Option, wenn der zugrunde liegende Preis steigt und fällt, als 0,50-Spot betrachtet werden. - Gamma

die beschleunigte Geschwindigkeit des Richtungsrisikos. Zum Beispiel eine Call-Option. Aufgrund von Gamma, von wo aus der Basispreis am Ausübungspreis ist, wird Delta in den steigenden Prozess des Preises nahe bei +1,00 von +0,50 kommen. - Theta

Zeitverfall. Wenn Sie Optionen kaufen, wenn der zugrunde liegende Preis konstant bleibt, zahlen Sie mit jedem vergangenen Tag eine Gebühr, die durch den Theta-Wert angezeigt wird (Deribit wird in USD bewertet). Wenn Sie Optionen verkaufen und der zugrunde liegende Preis konstant bleibt, erhalten Sie mit jedem Tag eine Gebühr, die durch den Theta-Wert angezeigt wird. - Wenn Sie Optionen kaufen, wird Vega als positiver Wert, nämlich lange implizite Volatilität, ausgedrückt. Wenn die implizite Volatilität steigt, können Sie Profit machen, indem Sie Vega ausgesetzt sind. Die gegenteilige Situation ist auch so. Wenn Sie Optionen verkaufen, nimmt die implizite Volatilität ab, und Sie werden Gewinne erzielen.

- Delta

Erklärung der DDH-Strategie:

-

Erläuterung des Grundsatzes DDH Da sich das Optionsdelta mit dem Preiswechsel ändert, bleibt das Delta von Futures und Spot unverändert. Nach dem Halten einer Optionskontraktposition und der Verwendung von Futures zur Absicherung und Ausgleichung des Delta erscheint das gesamte Delta mit den Preisänderungen wieder unausgewogen.

Zum Beispiel: Wenn wir eine Call-Option kaufen, haben wir eine bullische Position. Zu diesem Zeitpunkt ist es notwendig, Futures zu kurz zu gehen, um die Option Delta abzusichern, um die Gesamt-Delta-Neutralität (0 oder nahe an 0) zu erreichen. Wir ignorieren die Faktoren wie die Tage bis zum Ablauf und die implizite Volatilität des Optionskontrakts. Szenario 1: Wenn der zugrunde liegende Preis steigt, steigt die Option Delta und das gesamte Delta bewegt sich zu einer positiven Zahl. (Vor der Neubalancierung ist das Optionsdelta groß, das Futures-Delta relativ gering, der marginale Gewinn der Call-Option übersteigt den marginale Verlust des Short-Kontrakts und das gesamte Portfolio erzielt Gewinn.) Szenario 2: Wenn der zugrunde liegende Preis fällt, sinkt das Options-Delta und das Gesamt-Delta bewegt sich auf eine negative Zahl, und einige Short-Futures-Positionen werden geschlossen, um das Gesamt-Delta-Gleichgewicht wiederherzustellen. (Vor der Neubalancierung ist das Optionsdelta gering, das Futures-Delta relativ groß, der marginale Verlust der Call-Option ist geringer als der marginale Gewinn des Short-Kontrakts und das gesamte Portfolio erzielt trotzdem Gewinn.)

Idealerweise bringt daher der Anstieg und Fall des Basiswerts beide Gewinne, solange der Markt schwankt.

Es gibt jedoch noch andere Faktoren, die zu berücksichtigen sind: Zeitwert, Handelskosten und andere.

Ich zitierte die Erklärung eines Meisters aus Zhihu:

Der Schwerpunkt des Gamma-Scalping liegt nicht auf Delta, dynamische Delta-Hedging ist nur eine Möglichkeit, das zugrunde liegende Preisrisiko im Prozess zu vermeiden. Das Gamma-Scalping konzentriert sich auf Alpha. Das Alpha ist nicht das Alpha der Aktienwahl. Hier ist Alpha = Gamma / Theta, dh wie viel Gamma durch den Zeitverfall der Einheit Theta ausgetauscht wird. Das ist der Punkt. Es ist möglich, eine Kombination von Aufstieg und Fall sowohl mit schwimmenden Gewinnen zu bauen, sicherlich mit Zeitverfall begleitet, und das Problem ist das Verhältnis der Kostenleistung. Autor: Xu Zhe; Link zum Originalartikel:https://www.zhihu.com/question/51630805/answer/128096385

DDH-Strategieentwurf

- Verknüpfung der aggregierten Marktschnittstelle, Strukturgestaltung;

- Strategie-Benutzeroberflächendesign;

- Strategie-Interaktionsdesign;

- Design einer automatischen Absicherungsfunktion.

Quelle:

// constructor

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // from the supported platforms

// object attributes

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // all market data obtained by the interface; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // the market data in need; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// initialization function

self.init = function() {

// judge whether the platform is supported

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// switch base address, used to switch to the simulated bot

self.e.SetBase(base)

Log(self.name, self.label, "switch to simulated bot:", base)

}

// judge the data precision

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// update assets

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// update positions

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// arrange data

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("error:", err)

return false

}

self.pos = ret

}

return true

}

// update the market data

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("test", ret)// test

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("error:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("error:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// return the positon table

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* the position data format returned by the interface

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// traverse arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// initialize

self.init()

return self

}

function main() {

// initialize, and vacuum logs

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// switch to the simulated bot

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// options

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// perpetual futures

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// update positions

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// interaction

var cmd = GetCommand()

if(cmd) {

// process interaction

Log("interactive command:", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0] sets contract:", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("set hedgeDeltaStep:", hedgeDeltaStep)

}

}

// obtain futures contract price

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// obtain the total delta value from the account data

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// delta value is more than 0, hedge futures and make short

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "call futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 10"

}

} else {

// delta value is less than 0, hedge futures and make long

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "put futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 0"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

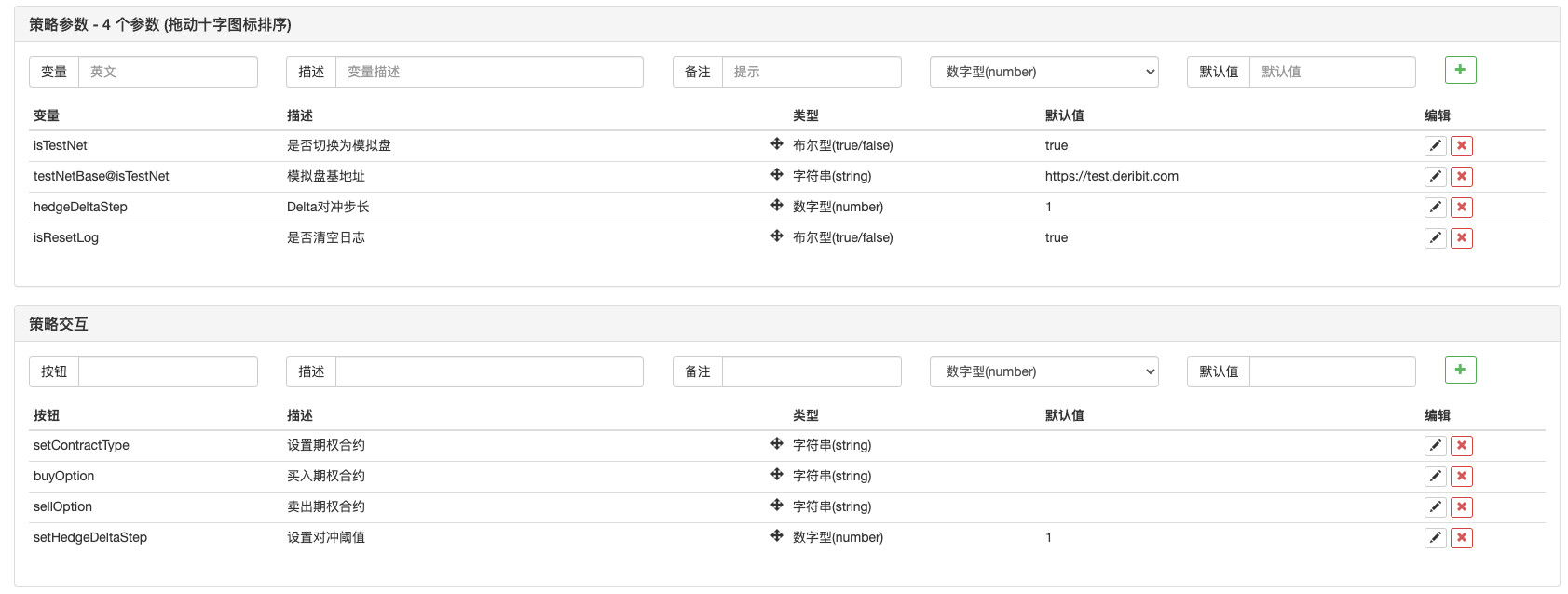

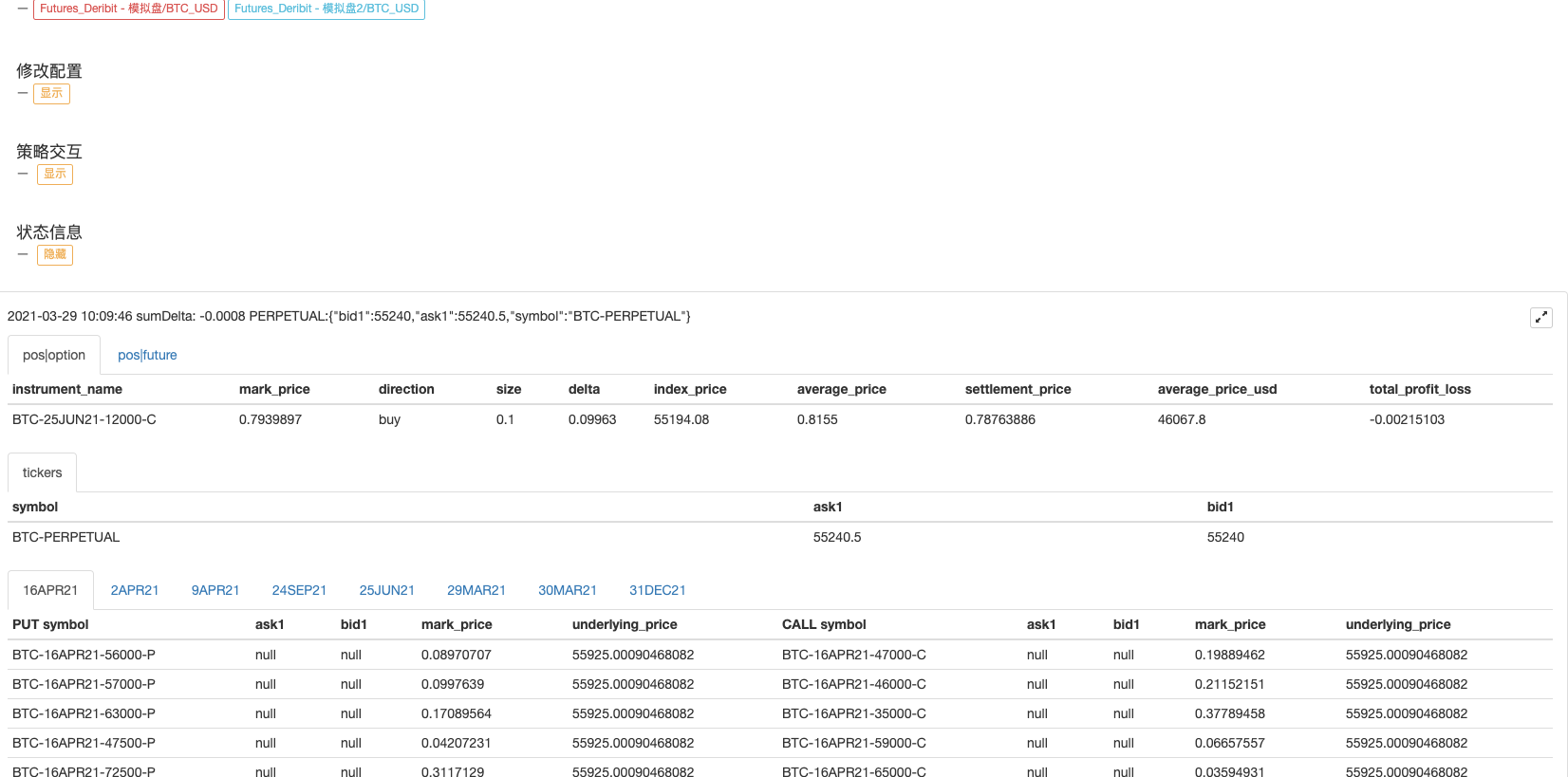

Strategieparameter:

Strategieadresse:https://www.fmz.com/strategy/265090

Strategieoperation:

Die Strategie ist ein Tutorial, das hauptsächlich für das Studium verwendet wird, also bitte seien Sie vorsichtig, wenn Sie es in einem Bot verwenden.

- Lösungen zur Erfassung der Docker-Http-Anfrage

- Erweiterung der benutzerdefinierten Vorlage durch Visual (Blockly) Strategy Editing

- Analyse der Strategie der Gewinnsammler (2)

- Analyse der Strategie des Gewinnsammlers (1)

- Wenn Sie das nicht tun, dann können Sie das nicht tun. Wenn Sie das nicht tun, dann können Sie es nicht tun. Wenn Sie das nicht tun, dann können Sie es nicht tun.

- Hinzufügen von Stoploss zur Risikokontrolle

Was ist der Preis? - Diskussion über Hochfrequenz-Strategie-Design

Magisch modifizierter Profit Harvester - Binance Perpetual Funding Rate Arbitrage (100% des jährlichen Zinssatzes im Bullenmarkt)

- Nutzen Sie die aggregierte Marktoberfläche der Kryptowährungsplattform, um eine Multi-Symbol-Strategie zu erstellen

- Wie schreibt man hier, um ein Signal zu bekommen, wenn man nur einmal druckt und ausführt?

- Verwenden Sie SQLite zum Erstellen der FMZ Quant-Datenbank

- Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (8) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (7) - Anfänger, schauen Sie es sich an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (6) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading mit Kryptowährungen (3) - Anfänger, schau es dir an

Ich bringe dich zum Quantitative Trading mit Kryptowährungen (2) - Meine Erfinder haben die falsche Zeit.

- Ich bin der Meinung, dass es eine gute Idee ist, eine Strategie zu finden, um das zu übersetzen.

- Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading von Kryptowährungen (5) - Anfänger, schauen Sie sich das an

Ich bringe Sie zum Quantitative Trading von Kryptowährungen (4)