3.5 Visuelle Programmiersprache Umsetzung von Handelsstrategien

Schriftsteller:Gutes, Erstellt: 2019-06-25 12:13:48, Aktualisiert: 2023-11-11 17:04:31

Visuelle Programmiersprache Umsetzung von Handelsstrategien

Zusammenfassung

Im vorherigen Abschnitt haben wir über die Einführung und die Eigenschaften des visuellen Programmierwerkzeugs, das Beispiel "Hello World" und das Schreiben von Strategien auf der FMZ Quant-Handelsplattform gelernt, um die Prämisse der Umsetzung der Handelsstrategie zu erklären.

Strategie-Modul

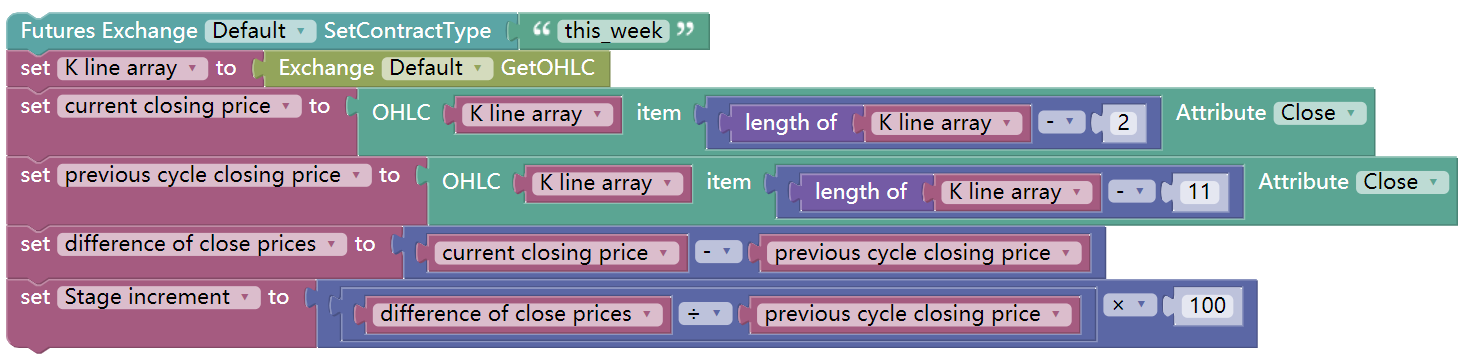

Stufenzuwachs

1, wird der Prozentsatz der Stufen-Rasierung K-Linie berechnet, indem der Schlusskurs der aktuellen K-Linie mit der Differenz des vorherigen Schlusskurses von N Perioden berechnet wird.

In dem obigen Code erfordert die Art und Weise, wie ein Computer die Strategie ausführt, einen kompletten Zyklus, zum Beispiel, um das letzte 10 k-Zeile-Stufeninkrement zu berechnen, müssen Sie in die folgenden Schritte aufgeteilt werden:

Der Computer muss eindeutig wissen, welche Art von Periode der K-Linie Sie handeln möchten.

2, Nach Einstellung des Vertragscodes können Sie die K-Zeilendaten des Vertrages erhalten.

3, mit den Daten der K-Linie, können Sie detaillierte Daten von jeder bestimmten K-Linie daraus erhalten.

4, Um die statistischen Daten des Stufeninkrements zu erhalten, muss er zunächst zwei K-Linien-Schlusskursdaten erhalten, z. B.: die vorhergehenden K-Linien-Schlusskursdaten und die vor ihm liegenden 11. K-Linien-Schlusskursdaten.

5, Schließlich die Berechnung der Stufenzunahme aus diesen 2 K-Linien-Schlusskurs.

Jede der folgenden Strategien wird eine so klare Logik Aussage wie oben haben, nachdem Sie die Logik Aussage verstehen, visuelle Programmierung wird viel einfacher.

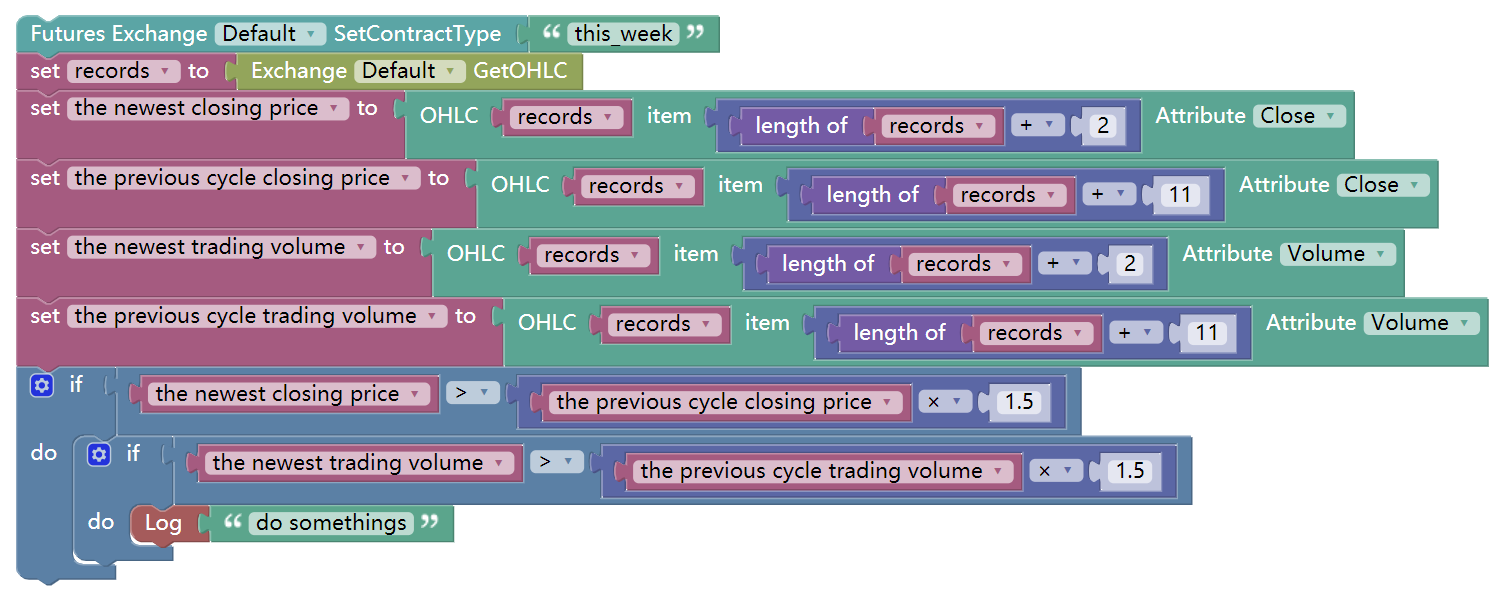

Preiserhöhung mit massiver Handelsvolumensteigerung

Zum Beispiel: Wenn der aktuelle Schlusskurs der K-Linie 1,5 Mal höher ist als der Schlusskurs der vorherigen 10 K-Linien, was bedeutet, dass der Preis in 10 Tagen um 50% gestiegen ist; und das Handelsvolumen auch mehr als 5-mal höher als die vorherigen 10 K-Linien ist. kann geschrieben werden:

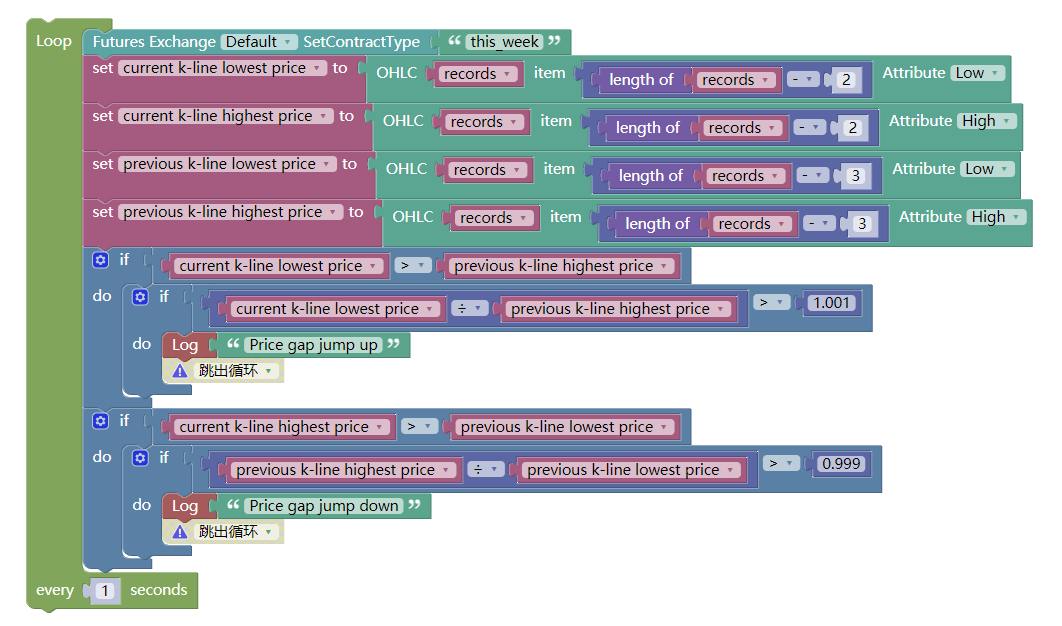

Preisunterschiedsprung

Die Preislücke ist der Fall, in dem die höchsten und niedrigsten Preise der beiden K-Linien nicht miteinander verbunden sind. Sie besteht aus zwei K-Linien, und die Preislücke ist der Referenzpreis der Unterstützungs- und Druckpunkte in der zukünftigen Preisbewegung.

Gemeinsame Indikatoren für die technische Analyse

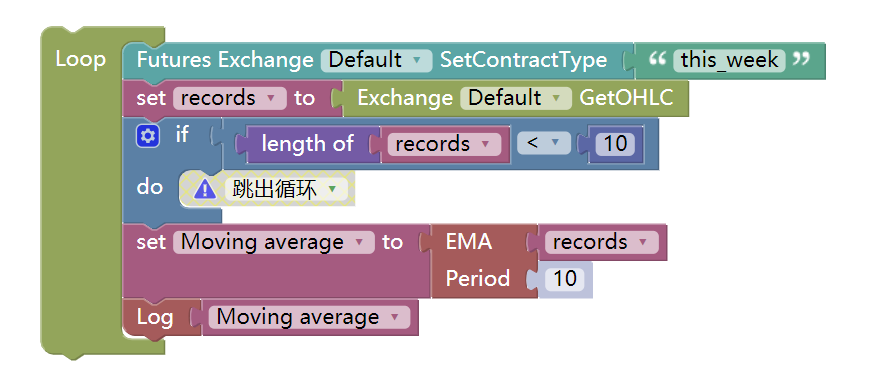

- Gleitender Durchschnitt

Aus statistischer Sicht ist der gleitende Durchschnitt der arithmetische Durchschnitt des täglichen Preises, der eine Trendpreisbahn ist. Das gleitende Durchschnittssystem ist ein allgemeines technisches Werkzeug, das von den meisten Analysten verwendet wird. Aus technischer Sicht ist es ein Faktor, der den psychologischen Preis technischer Analysten beeinflusst. Der Entscheidungsfaktor des Denkhandels ist ein gutes Referenzwerkzeug für technische Analysten. Das FMZ Quant-Tool unterstützt viele verschiedene Arten von gleitenden Durchschnitten, wie unten gezeigt:

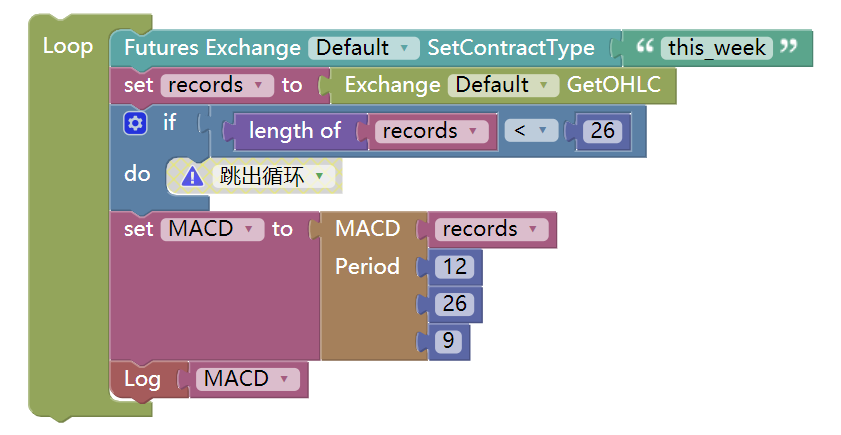

- MACD-Indikator

Der MACD-Indikator ist eine doppelte Glättungsoperation, bei der schnelle (kurzfristige) und langsame (langfristige) gleitende Durchschnitte und ihre Aggregation und Trennung verwendet werden. Der nach dem Prinzip der gleitenden Durchschnitte entwickelte MACD beseitigt den Fehler, dass der gleitende Durchschnitt häufig falsche Signale ausstrahlt, und behält auch die Wirkung des anderen guten Aspekts. Daher hat der MACD-Indikator den Trend und die Stabilität des gleitenden Durchschnitts. Er wurde verwendet, um den Zeitpunkt des Kaufs und Verkaufs von Aktien zu untersuchen und die Kursänderung der Aktien vorherzusagen. Sie können ihn wie folgt verwenden:

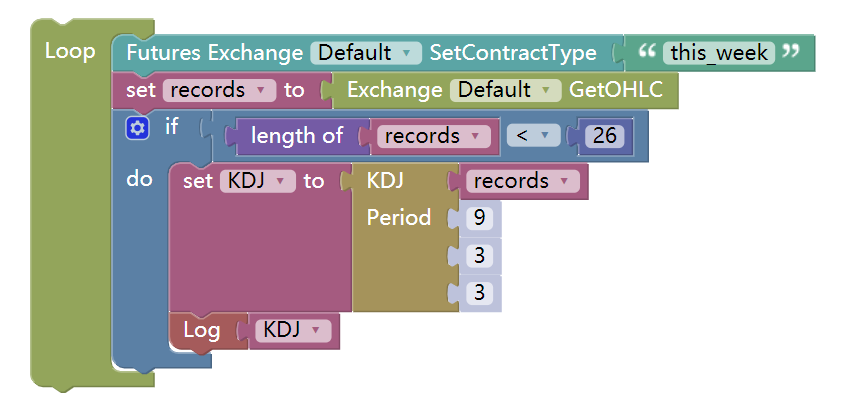

- KDJ-Indikator

Der KDJ-Indikator ist ein technischer Indikator, der zur Analyse und Vorhersage von Veränderungen der Aktientrends und Preismuster in einem gehandelten Vermögenswert verwendet wird.

KDJ ist eine abgeleitete Form des Stochastic Oscillator Indicators mit dem einzigen Unterschied, dass es eine zusätzliche Linie namens J-Linie hat. Werte von %K und %D-Linien zeigen, ob das Wertpapier überkauft (über 80) oder überverkauft (unter 20). Die Momente, in denen %K %D überquert, sind die Momente für den Verkauf oder Kauf. Die J-Linie stellt die Divergenz des %D-Wertes vom %K dar. Der Wert von J kann für %K und %D-Linien auf dem Diagramm über [0, 100] hinausgehen.

Strategie schreiben

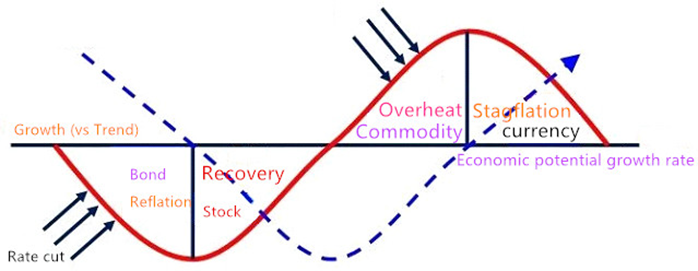

Der Mentor von Warren Buffett, Benjamin Graham, erwähnte einmal in seinem Buch <

- Dieses Handelsmodell ist sehr einfach:

50% der in den Händen befindlichen Mittel werden in Aktienfonds und die restlichen 50% in Anleihenfonds investiert, d. h. Aktien und Anleihen machen jeweils die Hälfte aus.

Bei einer Neubalancierung der Vermögensposition, die auf festen Intervallen oder Marktveränderungen beruht, wird das Verhältnis von Aktienvermögen zu Anleihenvermögen wieder auf ein anfängliches 1:1 gesetzt.

Dies ist die ganze Logik der gesamten Strategie, einschließlich wann zu kaufen und zu verkaufen, und wie viel zu kaufen und zu verkaufen.

Nr. 2

Bei dieser Methode ist die Volatilität von Anleihenfonds tatsächlich sehr gering, weit unter der der Aktienvolatilität, so dass Anleihen hier als

Wenn der Aktienkurs steigt, wird der Marktwert der Aktie größer als der Marktwert der Anleihe sein. Wenn das Marktwertverhältnis dieser beiden einen Schwellenwert überschreitet, wird die Gesamtposition angepasst, die Aktie verkauft und die Anleihe gekauft, um den Aktienwert zum Anleihewertverhältnis wieder auf das ursprüngliche 1:1 zu bringen.

Wenn der Marktwertverhältnis der beiden überschreitet den Satz einer Schwelle, wird die Gesamtposition angepasst, die Aktie wird gekauft, und die Anleihe wird verkauft, um das Marktkapitalisierungsverhältnis des Anleihewerts zum Aktienwert auf den ursprünglichen 1:1 wiederherzustellen.

Auf diese Weise reicht das Verhältnis zwischen dem dynamischen Gleichgewicht von Aktien und Anleihen aus, um den Gewinn des Aktienwachstums zu genießen und die Volatilität von Vermögenswerten zu reduzieren.

Da dies eine komplette und gegenseitige Strategie ist, warum benutzen wir sie nicht auf dem Kryptowährungsmarkt?

Nr. 3

- Strategie für die dynamische Balance von Blockchain-Assets in BTC

Strategie Logik

Gemäß dem aktuellen Wert von BTC beträgt der Kontostand 5000 USD Bargeld und 0,1 BTC, d. h. das anfängliche Verhältnis von Bargeld zum Marktwert von BTC beträgt 1:1.

Wenn der Preis der BTC auf 6000 USD steigt, d.h. der BTC-Marktwert größer ist als der Kontostand und die Differenz zwischen ihnen die festgelegte Schwelle übersteigt, dann werden (6000-5000)/6000/2 Münzen verkauft. Das bedeutet, dass BTC aufgestiegen ist und wir das Bargeld zurücktauschen müssen.

Wenn der Preis der BTC auf $ 4000 fällt, d.h. der BTC-Marktwert kleiner ist als der Kontostand und die Differenz zwischen ihnen den festgelegten Schwellenwert übersteigt, kaufen Sie (5000-4000)/4000/2 Münzen.

Auf diese Weise werden, unabhängig davon, ob der BTC geschätzt oder abgewertet wird, der Kontostand und der Marktwert des BTC immer dynamisch gleich gehalten.

-

Kaufbedingungen: Wenn der Marktwert der laufenden Position minus der laufende verfügbare Saldo weniger als 5% des laufenden verfügbaren Saldo beträgt, wird die Position zum Kauf eröffnet.

-

Verkaufsbedingungen: Wenn der Marktwert der laufenden Position abzüglich des laufenden verfügbaren Saldos mehr als 5% des laufenden verfügbaren Saldos beträgt, wird die Position zum Verkauf eröffnet.

Voraussetzung

-

Aktuelles Marktangebot

-

Umlaufvermögen

-

Gesamtmarktwert der Münzen

-

Der Wertunterschied zwischen Fiatgeld und Münzen

Strategieentwicklung

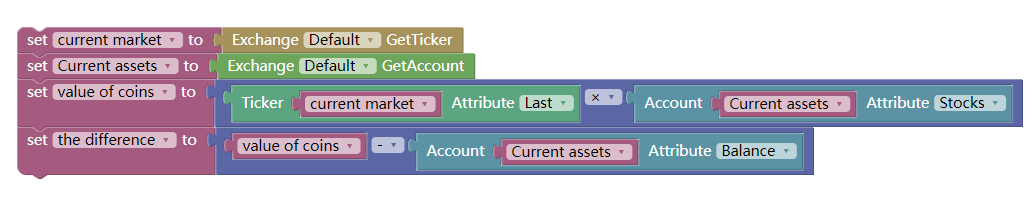

- Visuelle Programmierung Schritt 1

Wir berechnen die vier oben genannten Voraussetzungen und weisen sie jeder verschiedenen Variablen zu. Der Codeblock sieht so aus:

Beachten Sie, dass der Gesamtwert der Münzen der Gesamtmarktwert der Münzen ist, die derzeit gehalten werden. Die Berechnungsmethode ist, dass die aktuelle Gesamtzahl der Positionen mit dem letzten Preis multipliziert wird. Die Differenz in den Vermögenswerten ist der Gesamtmarktwert der Münzen abzüglich des aktuellen verfügbaren Saldo.

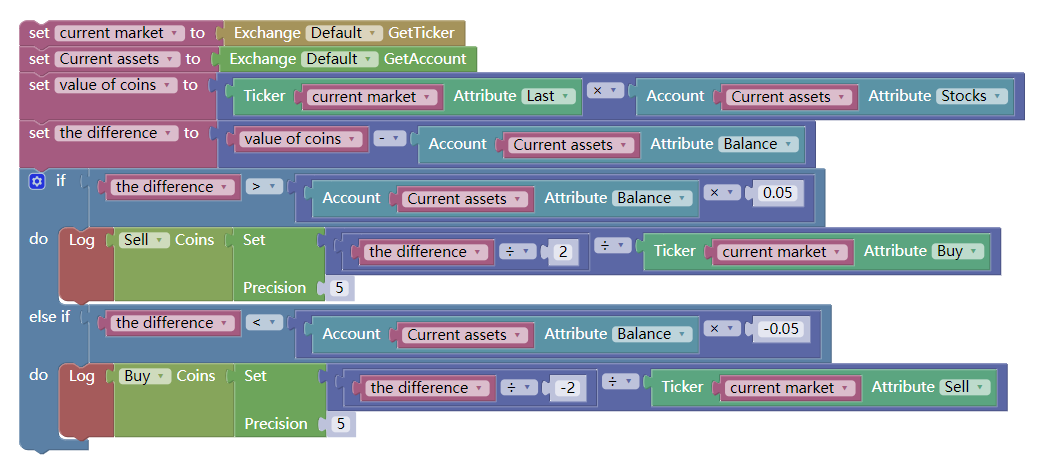

- Visuelle Programmierung Schritt 2

Nach Abschluss der Voraussetzung bedingte Zuordnung, müssen Sie die Handelslogik schreiben. Dies ist nicht so kompliziert, wie es scheint. Es ist nichts anderes als die obige Strategie Logik, in Form von Code-Blöcken ausgedrückt.

Das heißt, wenn der Marktwert der aktuellen Position abzüglich des aktuellen verfügbaren Saldoes weniger als 5% des aktuellen verfügbaren Saldoes beträgt, wird die Position zum Kauf eröffnet.

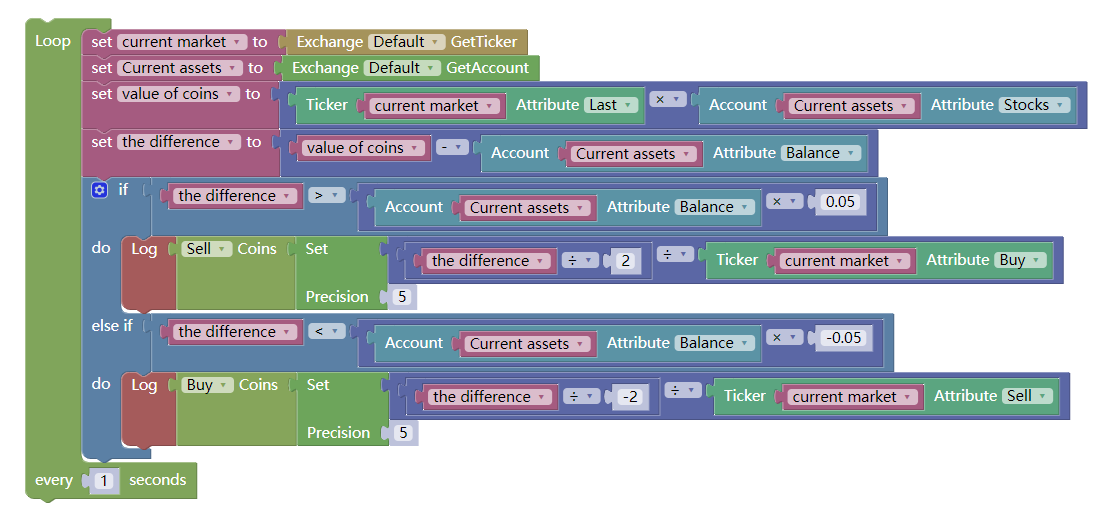

Die gesamte Strategie scheint geschrieben zu sein, aber beachten Sie, dass das Programm von oben nach unten ausgeführt wird und nach der Ausführung stoppt.

Mit anderen Worten, das Programm muss ständig überprüfen, ob die Strategiebedingungen erreicht wurden, und wenn ja, die Logik ausführen, sonst wird es weiterhin überprüfen.

Strategie-Backtest

Die visuelle Programmierstrategie unterscheidet sich grundsätzlich nicht von den in anderen Programmiersprachen geschriebenen Strategien. Sie unterstützt auch historische Datenprüfung verschiedener Zyklen und Präzision.

Um sich um die Menschen zu kümmern, die immer noch verwirrt sind, wurde diese Strategie auf der Seite FMZ Quant Strategy Square geteilt und kann direkt auf Ihr Dashboard kopiert werden.

Ende

Das 10.000-Stunden-Gesetz (Um ein Profi bei einem bestimmten Job zu sein) existiert immer, aber für einen nullbasierten Trader ist es unmöglich, 10.000 Stunden damit zu verbringen, ein neues Feld zu erforschen.

Mit visueller Programmierung müssen Sie sich beim Einsatz der Funktionsmodule nicht an die Grammatik der traditionellen Programmiersprache erinnern. Die FMZ Quant-Plattform soll mehr quantitativen Tradern helfen, die Einstiegsbarriere zu senken und ihre Interessen zu erhöhen. Jeder kann ein quantitativer Trader werden!

Die visuelle Programmierung als Sprungbrett zum quantitativen Einstieg ist jedoch völlig in Ordnung, aber sie hat auch ihre eigenen Einschränkungen, wie die Unfähigkeit, zu komplexe und zu raffinierte Handelsstrategien zu entwickeln.

Ankündigung zum nächsten Abschnitt

Von der Professionalität des quantitativen Handels, ob es sich um die M-Sprache oder die visuelle Programmierung handelt, sind sie alle nur eine Übergangssprache, die in die Welt des quantitativen Handels eintritt. Ihre sprachlichen Eigenschaften bestimmen die Einschränkungen bei der Entwicklung von Handelsstrategien, eine Reihe von komplexen Strategien sind weniger wahrscheinlich zu erreichen.

Nachschulübungen

-

Versuchen Sie, Bollinger Bands-Indikatoren in die visuelle Programmierung zu implementieren.

-

Versuchen Sie, eine Handelsstrategie mit dem Handelsmodul in diesem Abschnitt zu erstellen.

- DEX-Börsen Quantitative Praxis ((1)-- dYdX v4 Benutzerhandbuch

- Einführung der Lead-Lag-Suite in der Kryptowährung (3)

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (2)

- Einführung der Lead-Lag-Suite in der digitalen Währung (2)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Eine Komplettlösung für den Empfang von Signalen mit integriertem Http-Service in der Strategie

- FMZ-Plattform: Erforschung von Signalempfangsstrategien für externe Netzwerke

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (1)

- Einführung der Lead-Lag-Suite in der Kryptowährung (1)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Erweiterte API VS Strategie eingebauter HTTP-Service

- FMZ-Plattform-External Signal Reception: Erweiterung der API vs. Strategien für den eingebauten HTTP-Dienst

- Diskussion über die Strategie-Testmethode auf Basis eines Zufalls-Ticker-Generators

- 5.4 Warum ist ein Test außerhalb der Stichprobe erforderlich?

- 5.3 Wie man den Strategie-Backtest-Leistungsbericht liest

- 5.2 Wie man quantitatives Handels-Backtesting durchführt

- 5.1 Die Bedeutung und Fallstricke von Backtesting

- 4.6 Wie man Strategien in der C++-Sprache umsetzt

- 4.5 C++-Sprache Schneller Start

- 4.4 Strategieimplementierung in der Python-Sprache

- 4.3 Der Einstieg in die Python-Sprache

- 4.2 Wie man strategischen Handel in der JavaScript-Sprache umsetzt

- 4.1 Schnellstart mit der JavaScript-Sprache

- 3.4 Schneller Start der visuellen Programmierung

- 3.3 Wie man Strategien in M-Sprache umsetzt

- 3.2 Einstieg in die M-Sprache

- 3.1 Quantitative Bewertung von Handelsprogrammiersprachen

- 2.4 Wie schreibt man eine Handelsstrategie auf der FMZ Quant-Plattform?

- 2.3 Gemeinsame API-Erklärungen

- 2.2 Konfigurierung des FMZ Quant-Handelssystems

- 2.1 Einführung in das quantitative Handelsinstrument

- 1.4 Was sind die Elemente einer Gesamtstrategie?

- 1.3 Was ist für den quantitativen Handel erforderlich?