Tycoon enthüllt Algorithmushandel: FMZ Quant Plattform Marktmacherstrategie

Schriftsteller:FMZ~Lydia, Erstellt: 2023-01-29 11:41:22, Aktualisiert: 2024-12-24 20:24:25

Transaktionsführer für den Algorithmus der digitalen Währung

In diesem Artikel werden wir das Design und die Implementierung des Handelsalgorithmus in der kanadischen Währung diskutieren. Insbesondere konzentrieren wir uns auf Ausführungsalgorithmen, Market Maker Algorithmen und mehrere Marktmikrostrukturüberlegungen. Wir haben auch die Abweichung der Praxis von der Theorie untersucht, insbesondere beim Umgang mit den Eigenschaften des Kryptowährungsmarktes.

Algorithmus ausführen

Das Ziel des Ausführungsalgorithmus ist es, den Portfolio-Zustand in verschiedene Zustände zu verwandeln und dabei die Kosten zu minimieren. Zum Beispiel, wenn Sie die BTCUSD-Exposure-Rate um 1000 erhöhen möchten, möchten Sie möglicherweise die Marktorders nicht sofort in den BitMEX-Handelskanal eingeben, was zu einer großen Anzahl von Gleitpunkten führt. Im Gegenteil, Sie können in Betracht ziehen, die gewünschte Position langsam durch die Markt- und Limit-Orderkombination mehrerer verschiedener Börsen zu erhalten.

Der Ausführungsalgorithmus besteht in der Regel aus 3 Ebenen: Mikrotrader, Mikrotrader und Smart Router.

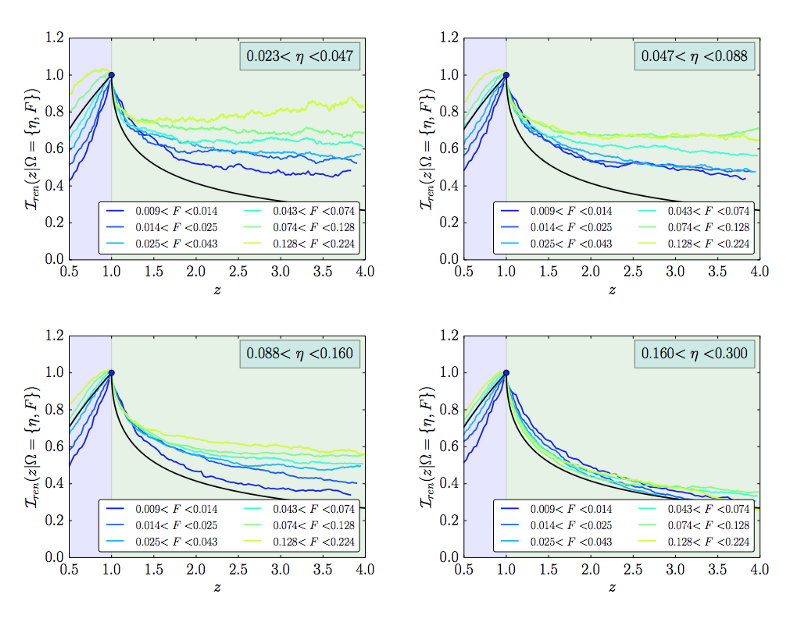

Die Makrotrader-Schicht teilt große Anfangsaufträge oder Stammordern in kleinere Aufträge auf, die sich über einen längeren Zeitraum erstrecken. Tatsächlich ist sie der Zeitplanungsteil des gesamten Algorithmus. VWAP, TWAP und POV sind häufige und einfache Beispiele für Makrotrader-Algorithmen. Im Allgemeinen gibt es viele verschiedene Marktwirkungsmodelle, mit denen komplexe Makrotrader-Schichten entworfen werden können. Das Design des Marktwirkungsmodells konzentriert sich auf die Reaktion des Marktes auf die Ausführung. Wird der Markt nach der Implementierung unverändert bleiben? Oder wird er weitergehen? Oder wird er in gewissem Maße zurückkehren? Die beiden bahnbrechendsten Marktwirkungsmodelle sind das permanente Marktwirkungsmodell von Almgren-Chriss (1999, 2000) und das transiente Marktwirkungsmodell von Obizhu-Wang (2013). Auf dieser Grundlage ist der Markt in der Praxis nicht permanent, so dass Obizhaeva-Wang realistischer

Erweiterte Lektüre: Der Einfluss des Marktes beginnt nach der Implementierung des algorithmischen Handels abzunehmen:https://arxiv.org/pdf/1412.2152.pdf.

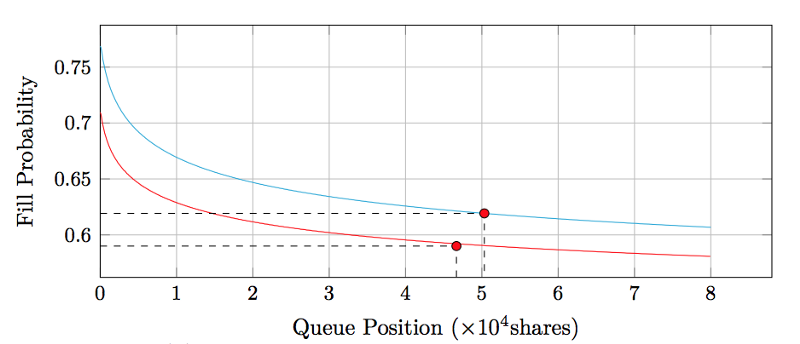

Die Mikrotrader-Schicht bestimmt, ob jede Unteraufgabe als Markt- oder Limit-Order ausgeführt werden soll, und wenn es sich um eine Limit-Order handelt, welchen Preis angegeben werden sollte. Es gibt wenig Literatur zum Mikrotrader-Design, da die Größe der Unteraufträge normalerweise ein kleiner Teil des gesamten Marktes ist, so dass es nicht wichtig ist, wie sie umgesetzt wird. Der digitale Währungsmarkt ist jedoch anders, da die Liquidität sehr gering ist und selbst für Unteraufträge von gewöhnlicher Größe in der Praxis der Gleitpunkt sehr offensichtlich ist. Das Design von Microtrader konzentriert sich normalerweise auf Zeit und Tiefe, Warteschlangeposition und andere Merkmale der Marktmikrostruktur. Die Marktaufgabe (die mit der Limit-Order gleich ist, wenn wir die Verzögerung ignorieren) kann garantiert ausgeführt werden, aber die Limit-Order hat keine solche Garantie.

Die intelligente Router-Schicht entscheidet, wie Aufträge an verschiedene Börsen weitergeleitet werden. Zum Beispiel, wenn Kraken 60% Liquidität und GDAX (Coinbase ProPrime) 40% Liquidität auf einem bestimmten Preisniveau hat, dann sollte der Mikrotrader Aufträge an Kraken und GDAX-Börsen bei 60% bzw. 40% importieren.

Jetzt können Sie sagen, dass Arbitrager und Market Maker auf dem Markt Liquidität von einer Börse zur anderen übertragen, also wenn Sie die Hälfte der Aufträge in Kraken ausführen und ein paar Sekunden warten, wird etwas Liquidität von Arbers und Stat Arbers auf die Liquidität von GDAX in Kraken hinzugefügt, und Sie können den Rest der Arbeit zu einem ähnlichen Preis erledigen.

Schließlich ist es besser, einen eigenen lokalen Smart Router zu haben. Dieser lokale Smart Router hat auch den Verzögerungsvorteil für Smart Router-Dienste von Drittanbietern. Im ersteren Fall können Sie direkt an die Börse weiterleiten, während Sie im letzteren Fall zuerst eine Nachricht an den Drittanbieter-Router-Dienst senden müssen, und dann senden sie Ihre Bestellung an die Börse (außerdem müssen Sie die Routergebühr an die dritte Partei zahlen). Die Summe aller zwei Beine eines Dreiecks ist größer als das dritte Bein.

Marktmacher-Algorithmus

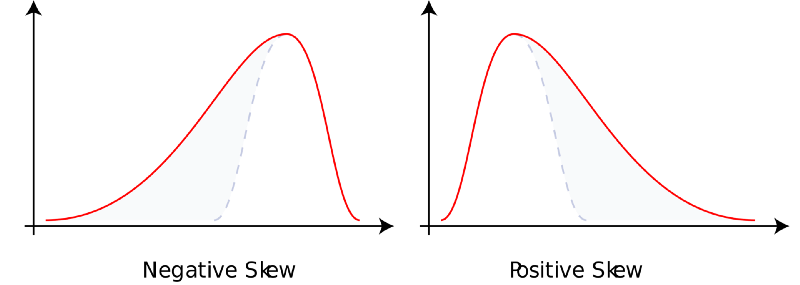

Market Making bezieht sich auf die sofortige Bereitstellung von Liquidität und Vergütung für andere Marktteilnehmer. Sie übernehmen Bestandsrisiko im Austausch für einen positiven erwarteten Wert. Letztendlich gibt es zwei Gründe, warum Market Maker eine Vergütung erhalten. Erstens haben Marktempfänger eine Zeitpräferenz und sie brauchen Unmittelbarkeit. Im Gegenzug können Market Maker, die Liquidität erleichtern, ihre geringere Zeitpräferenz und Geduld kompensieren. Zweitens ist der PnL-Gewinn von Market Makern linksgerichtet und die meisten Händler haben normalerweise eine rechtsgerichtete Präferenz. Mit anderen Worten, Market Maker sind ähnlich wie Glücksspielunternehmen auf dem Glücksspielmarkt, Casinos, Versicherungsunternehmen und der nationalen Lotterie. Sie gewinnen oft kleine Teile, aber sie verlieren normalerweise keine großen Teile. Als Kompensation für die unerwartete Rendite werden Market Maker für den erwarteten Wert kompensiert.

Erweiterte Messung: Verzerrung:https://en.wikipedia.org/wiki/Skewness.

Aus einer hohen Sicht sind Limit Orders freie Optionen in anderen Märkten. Der Rest der Märkte hat das Recht, aber nicht die Verpflichtung, Vermögenswerte zum Limitpreis der Limit Order zu kaufen oder zu verkaufen. In einem Markt, in dem Informationen vollständig bekannt sind, wird niemand freie Optionen verkaufen. Dies liegt daran, dass der Markt als Ganzes kein Markt mit vollständig bekannten Informationen ist und es niemals Sinn macht, freie Optionen zu verkaufen. Auf der anderen Seite, wenn die Marktinformationen vollständig unbekannt sind, sind risiko-neutrale Market Maker bereit, diese freie Limit Order Optionen mit einem kleinen Preisunterschied zu verkaufen, weil alle Transaktionen Lärm sind. Offensichtlich sind echte Marktteilnehmer gemischt und jeder Teilnehmer hat einen einzigartigen Grad an bekannten und unbekannten Informationen.

Bei der Entwicklung des Algorithmus der Marktmacher sind drei Gesichtspunkte zu berücksichtigen: Marktmacher, Marktteilnehmer und andere Marktmacher.

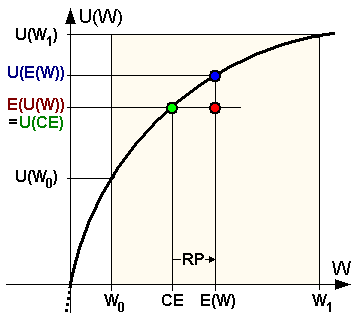

Die eigenen Ansichten der Market Maker werden durch ihre Inventare dargestellt. Wenn Sie bereits zu viel Anlagerisiko haben, können Sie Ihr Angebot reduzieren und umgekehrt. Sie tun dies aus zwei verschiedenen Gründen. Zunächst einmal haben Sie als Unternehmen ein gewisses Maß an Risikoverschütterung (vielleicht weniger als Einzelpersonen, aber Ihre Währungsnutzungskurve ist immer noch konkav).

Die Form dieser Nutzungsfunktion hat viele Strukturen (wie CARA, CRRA und HARA usw.). Zweitens werden Sie als passiver Liquiditätsanbieter auf dem Markt einem negativen Auswahlrisiko ausgesetzt sein. Positive Liquiditätsempfänger können wissen, was Sie nicht haben, oder einfach klüger sein als Sie. Dies ist im Grunde eine Frage des Verkaufs von freien Optionen an den Markt.

Darüber hinaus wird auch auf der Ebene der mechanischen Operation der Markt Auftrag mit Marktpreis Auftrag auch den Preis in der Art der Preisgestaltung zu Marktpreis reduzieren, und der Markt Auftrag mit höherem Angebot wird zu Marktpreis bewertet werden. Im genauen Moment jeder Transaktion sind Sie immer auf der falschen Seite. Darüber hinaus wird das Angebot von Market Makern eine passive Marktwirkung haben. Mit anderen Worten, die Tat des Senden von Aufträgen in das unerfüllte Auftragsbuch wird den Markt mindestens von Ihnen fern halten.

Erweiterte Lektüre: Funktion zur Risikovermeidung:https://en.wikipedia.org/wiki/Risk_aversion.

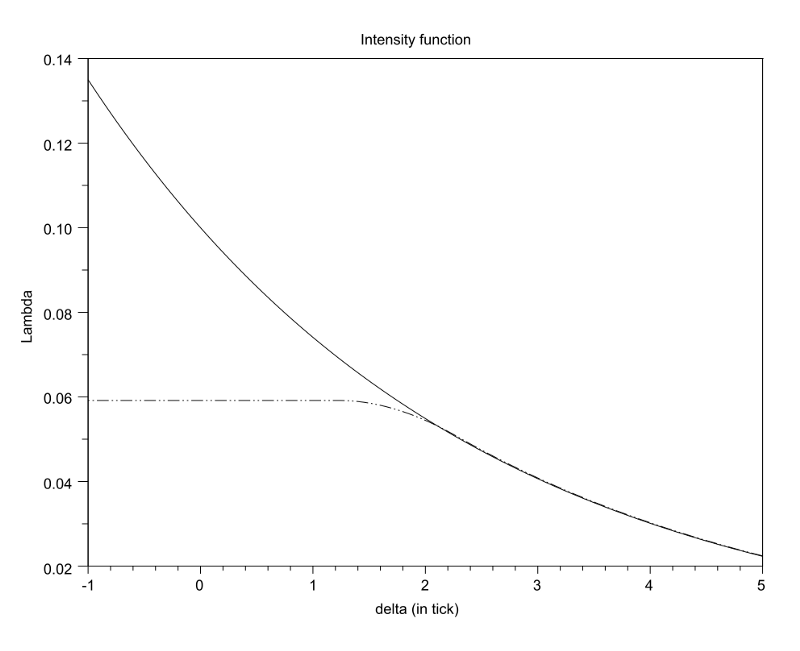

Der Marktempfänger wird durch den Auftragsfluss ausgedrückt. Die volumengewichtete Häufigkeit der Auftragseingänge in Abhängigkeit von der Tiefe sollte einige wesentliche Merkmale aufweisen.

Die Funktion sollte sein:

-

- Abnehmend,

-

- Konvexe Form (in der Intuition schwer zu erklären, aber in der Erfahrung klar);

-

- Da die Tiefe unendlich wird und asymptotisch Null wird, benötigen einige Formeln, dass diese Stärkefunktion für zwei aufeinanderfolgende Zeiten differenzierbar ist, um leicht zu handhaben. Dies ist eine gute und vernünftige Annahme, aber am Ende ist sie nicht notwendig. Darüber hinaus gibt es verschiedene Formeln, wie man die

Tiefe oder Entfernung von der Spitze des Auftragsbuchs berechnet. Sie können normalerweise einen vernünftigen Mittelkurs oder das beste Angebot jeder entsprechenden Handelspartner verwenden. Es gibt verschiedene Kompromisse zwischen den beiden Methoden, und wir werden sie hier nicht diskutieren.

- Da die Tiefe unendlich wird und asymptotisch Null wird, benötigen einige Formeln, dass diese Stärkefunktion für zwei aufeinanderfolgende Zeiten differenzierbar ist, um leicht zu handhaben. Dies ist eine gute und vernünftige Annahme, aber am Ende ist sie nicht notwendig. Darüber hinaus gibt es verschiedene Formeln, wie man die

Außerdem ist ein weiterer unbekannter Faktor, wie hoch der "faire Zwischenpreis" sein sollte.Beim Senden und Stornieren von Deep Orders ist der mittlere Preis zwischen dem besten Kaufpreis und dem besten Verkaufspreis anfällig für den Lärmpreis.

Darüber hinaus, wenn man zwei Fälle mit der gleichen Form des Auftragsbuchs betrachtet, wird das beste Angebot des letzteren Auftragsbuchs darauf hinweisen, dass der faire Preis niedriger ist als das beste Angebot des vorherigen Auftragsbuchs. Eine andere Frage ist, ob die Geschichte des Auftragsbuchs wichtig ist. Wenn ja, sollten wir der Preiszeit oder dem Transaktionsvolumenzeit genau achten? Wenn man also die Merkmale des Marktflusses berücksichtigt, wo sollte der beste Preislimit der Marktmacher platziert werden? Wenn Sie die Tiefe am oberen Ende des Auftragsbuchs verschärfen, werden Ihre Tiefenorders viele sein, aber sie sind jedes Mal sehr wenige. Wenn Sie die Tiefe am unteren Ende des Auftragsbuchs verschärfen, werden Ihre Tiefenorders wenige sein, aber es gibt jedes Mal viele.

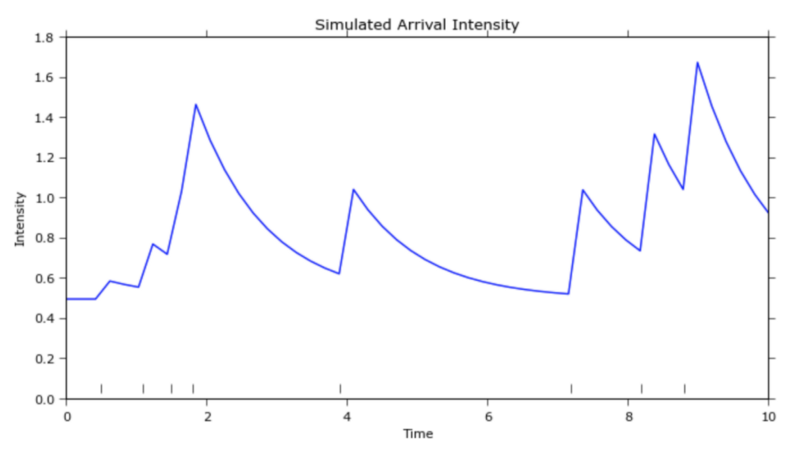

Dies ist eigentlich ein konvexes Optimierungsproblem mit einem einzigartigen globalen Maximum. Ein weiterer Faktor zu berücksichtigen ist, dass der Auftragsfluss über die Zeit hinweg ankommt, was wie ein

Erweiterte Lesung: Ankunftsintensität der Bestellung in Bezug auf die Tiefe (https://arxiv.org/pdf/1204.0148.pdf).

Erweiterte Lesung: Hawkes-Prozesse (http://jheusser.github.io/2013/09/08/hawkes.html)

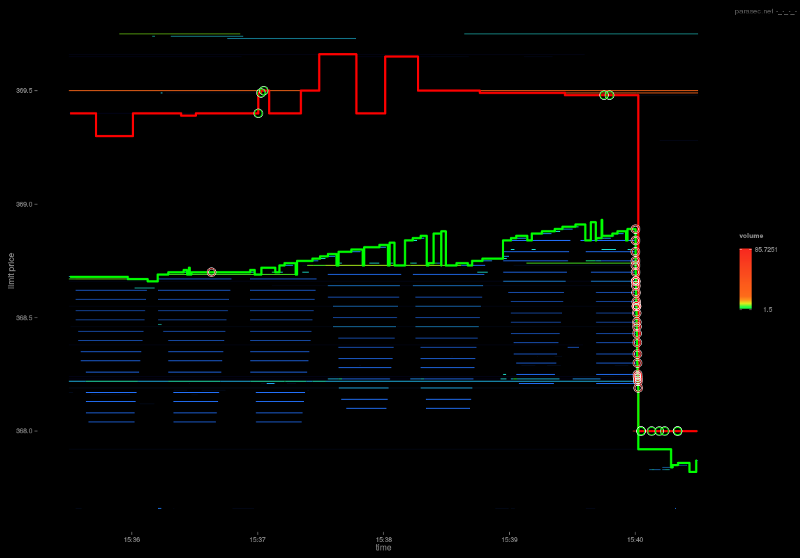

Die Ansichten anderer Market Maker werden durch das Orderbuch dargestellt, das einige Informationen anderer Market Maker offenbart. Der Kaufpreis in der Nähe der Spitze des Orderbuchs ist höher als der Verkaufspreis, was darauf hindeutet, dass andere Market Maker eher bereit sind zu verkaufen als zu kaufen. Diese Market Maker haben möglicherweise bereits eine große Menge an ungleichgewichtem Lagerbestand oder denken einfach, dass die Preise eher fallen als steigen werden Kurzfristig. In beiden Fällen können Sie als Market Maker das Angebot entsprechend der Abweichung des Chart Orderbuchs anpassen.

Darüber hinaus wird man oft dieses

Erweiterte Lesung:http://parasec.net/transmission/order-book-visualisation/

Schließlich kann das Signal der langfristigen Orientierung den Market-Making-Algorithmus abdecken, bei dem das Ziel des Market-Making-Algorithmus nicht mehr darin besteht, den Lagerbestand auf einem Niveau oder unverändert zu halten, sondern einige langfristige Ziele und entsprechende Abweichungen zu berücksichtigen, um ihn zu verwirklichen.

Geschwindigkeit

Schnelligkeit ist aus zwei Hauptgründen wichtig. Erstens können Sie den Auftrag im Auftragsbuch schließen, bevor Sie ihn stornieren. Zweitens können Sie den Auftrag im Auftragsbuch stornieren, bevor er ausgefüllt wird. Mit anderen Worten, Sie möchten jederzeit die Initiative bei der Auftragsfüllung und Stornierung ergreifen.

Generell sind im Prinzip die Strategien, die am meisten von der Geschwindigkeit profitieren, diejenigen, die die einfachste Urteilslogik haben. Jede komplexe Logik verlangsamt zwangsläufig die Hin- und Rückfahrtzeit. Diese komplexen Arten von algorithmischen Strategien sind Formel-1-Rennwagen in der Handelswelt. Datenvalidierung, Sicherheitsprüfungen, Hardware-Einstellungen und Layout-Methoden können aus Gründen der Geschwindigkeit entbehrt werden. Überspringen Sie OMS, EMS und PMS (Portfolio Management System) und verbinden Sie die Berechnungslogik auf der GPU direkt mit der binären API-Schnittstelle derselben Börse. Ein schnelles und gefährliches Spiel.

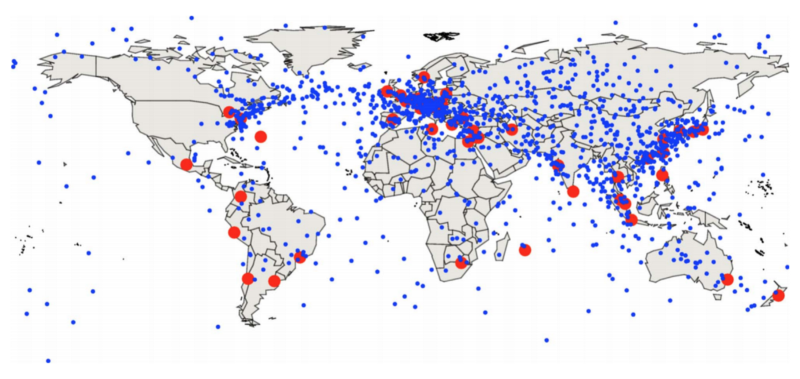

Eine andere Art von schnelligkeitsempfindlicher Strategie, im Vergleich zur statistischen Arbitrage-Strategie, ist der Server tatsächlich in mehreren Börsen, anstatt mit einer einzigen Börse koexistieren. Obwohl sie nicht die schnellsten Daten von einer einzigen Börse sein werden, erhalten sie Preise und sie können vor jeder anderen Strategie auf relevante und Verbindungsdaten handeln.

Erweiterte Lektüre: Der beste Zwischenhandelsknotenpunkt der größten Börse der Welt (https://www.alexwg.org/publications/PhysRevE_82-056104.pdf)

Im Speed-Spiel nimmt der Gewinner alles. Im einfachsten Beispiel, wenn es eine Arbitrage-Möglichkeit gibt, wird jeder, der die Arbitrage-Möglichkeit zuerst bekommen kann, Gewinne erzielen. Der zweite Platz bekommt Krümel, und der dritte Platz bekommt nichts. Das Einkommen wird wahrscheinlich nach dem Machtgesetz verteilt. (Über das Machtgesetz:https://zh.wikipedia.org/wiki/冪定律)

Das Geschwindigkeitsspiel ist auch ein Wettbewerb. Sobald jeder von einem Glasfasernetzwerk auf ein Mikrowellen- oder Lasernetzwerk aufsteigt, kehrt jeder in ein faires Wettbewerbsumfeld zurück und jeder anfängliche Vorteil wird kommerzialisiert.

Größe des Preissprungs, Vorrang der Abwicklung und Warteschlange

Die meisten Maschinen, die Bestellungen abgleichen, folgen dem Prinzip des Preises zuerst und dann der Zeit zuerst (proportionales Abgleichen ist eine weniger verbreitete Alternative, aber wir werden diese jetzt nicht betrachten). Der bessere Preis wird ausgeführt, bevor die schlechtere Preisgrenzorder ausgeführt wird. Für limitierte Preisbestellungen mit dem gleichen Preis werden die zuvor gesendeten Bestellungen vor den später gesendeten Bestellungen ausgeführt.

Binance teilt den Auftrag auf bis zu 8 Dezimalstellen. Wenn der Preis der Transaktion.000001 beträgt, beträgt der Preis von.00000001 1% der Transaktion. Wenn der Transaktionspreis.0001 beträgt, beträgt der Preis von.00000001 1 Bps (d. h. ein Hopfen). Dies ist ein großer Unterschied. Im ersteren Fall benötigt das Überspringen einer großen Bestellung einen kompletten Punkt, so dass die Zeitpriorität wichtiger ist. Im letzteren Fall ist es 100-mal billiger, so dass die Preispriorität wichtiger ist.

Mit anderen Worten, wenn Sie 1% des vollen Betrags zahlen müssen, um die Transaktionspriorität zu erhalten, lohnt es sich vielleicht nicht, weil Sie einen relativ großen Betrag zahlen und die Möglichkeit erhöhen, um einen relativ kleinen Betrag geschlossen zu werden, und es kann besser sein, in der Schlange zu warten, aber wenn Sie nur 1 Bps zahlen müssen, um die Transaktionspriorität zu erhalten, können Sie dies tun, weil Sie die relativ geringen Grenzkosten reduzieren, es erhöht die Wahrscheinlichkeit einer relativ großen Anzahl von Transaktionen gleichzeitig.

Dies führt natürlich zur nächsten Frage: Was ist der Wert Ihrer Warteschlange?https://moallemi.com/ciamac/papers/queue-value-2016.pdf)

Bestellbuch Deltas

Es gibt nur zwei Möglichkeiten, die Anzahl der Transaktionen von Aufträgen im Auftragsbuch zu reduzieren: entweder werden sie freiwillig storniert oder geschlossen. Wenn der Rückgang durch den Handelsprozess verursacht wird, werden alle anderen Preise auch aufgrund des Handelsprozesses sinken. Wir können diese Transaktionsprotokolle sortieren, indem wir sie sortieren und markieren, ob jede Reduktion auf die Transaktion oder die Stornierung zurückzuführen ist.

Intuitiv bedeutet Handel, dass beide Parteien zu einem bestimmten Preis handeln, während Stornierung bedeutet, dass eine Partei entscheidet, nicht zu einem bestimmten Preis zu kaufen oder zu verkaufen. Daher können wir an der Oberfläche sagen, dass die Stornierung mit dem besten Angebot ein sehr starkes Signal ist, dass sich der Marktpreis kurzfristig nach unten bewegt, gefolgt von einem Handelspreis direkt dahinter.

Auf der anderen Seite beginnt der Preis im Auftragsbuch zu steigen. Es gibt nur eine Möglichkeit: die Anzahl der verbleibenden Limit-Orders zu erhöhen.

Die Zunahme und Abnahme des Auftragsbuchs zeigen den privaten Willen der Marktteilnehmer und geben damit ein Signal für kurzfristige Preisbewegungen.

Besserer Preisindex und optimale Transaktionskosten

Derzeit erhalten die meisten Preisindizes Handelsdaten von mehreren Börsen und aggregieren sie zusammen, um den volumengewichteten Durchschnittspreis zu erhalten. Insbesondere wird der Tradeblock-Index auch den Strafmechanismus des Tauschgewichts erhöhen, der stark mit Inaktivität und Börsen korreliert, die zu weit vom Preis abweichen.

Auf der GDAX beträgt die Maker-Gebühr 0 Basispunkte und die Taker-Gebühr 30 Basispunkte.\(4000/BTC, das ist eigentlich der Verkaufspreis des Verkäufers von \)4000/BTC und der Kaufpreis des Käufers von\(4012/BTC. Der "angemessene Preis" dieser Transaktion sollte nahe bei \)Auf der anderen Seite, da die Gebühr von 25bps von Bittrex sowohl für Maker als auch für Taker gilt, ist der tatsächliche Preis der angezeigte Preis. Mit anderen Worten, der angezeigte Preis von\(4000/BTC ist eigentlich das, was der Käufer kauft bei \)4010/BTC, und der Verkäufer verkauft bei 3990 $/BTC. Der durchschnittliche Preis ist der Display-Preis selbst.

Aus der Perspektive der Preisentdeckung sind die Preise von Transaktionsunterlagen daher nicht direkt zwischen den Börsen vergleichbar und sollten standardisiert werden, nachdem der Preisindex die oben genannten Bedingungen berücksichtigt hat. Natürlich gibt es einige komplexe Faktoren, die zu unterschiedlichen Provisionen basierend auf dem Transaktionsvolumen führen. Zum Beispiel setzen und berechnen einige Börsen die Maker- und Makergebühren je nach Transaktionsvolumen. Dies impliziert auch zwei interessante Schlussfolgerungen.

Zunächst einmal ist die Preisentdeckung begrenzt. In gewisser Weise stärkt sie auch die Asymmetrie zwischen den Börsen über die Maker- und Maker-Kosten. Angenommen, die meisten Konten von GDAX liegen bei 0/30 Basispunkten Maker- und Taker-Gebühren und dass GDAX in der Regel einen Penny-Unterschied in seinem BTCUSD-Bestellbuch hat, beträgt der im Gebot angezeigte Preis für jede Transaktion etwa

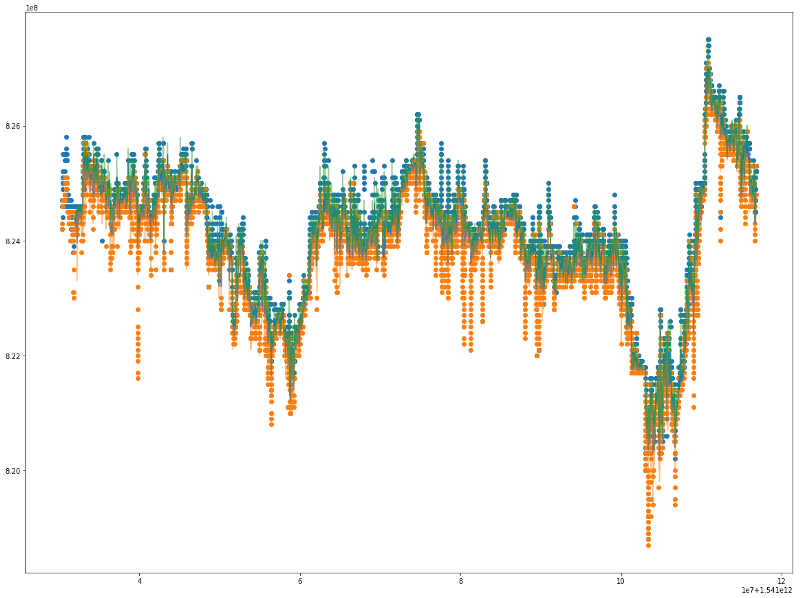

GDAX-Auftragsbuch

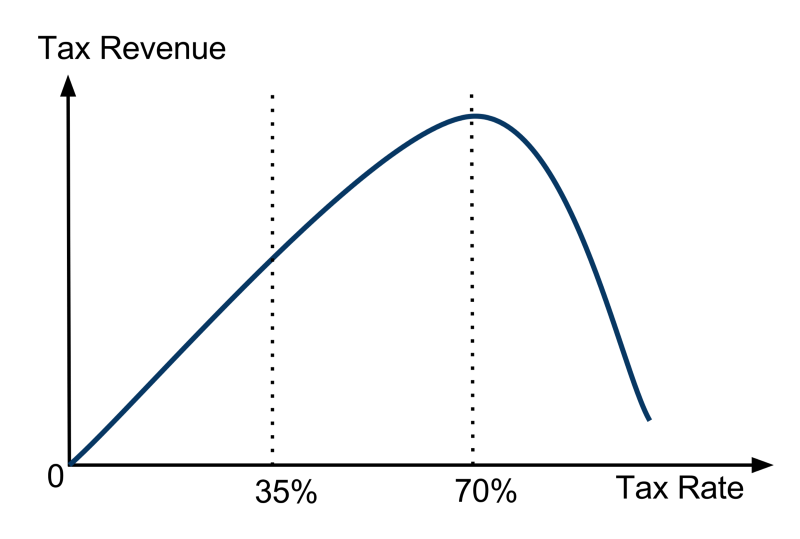

Zweitens gibt es, wie in der Steuerbeziehung zwischen Produzenten und Verbrauchern, eine gewisse Gleichwertigkeit zwischen Herstellern und Abnehmern in Bezug auf die Kostenbelastung. Wenn Sie dem Hersteller relativ mehr Gebühren berechnen, erweitern sie das Auftragsbuch und geben einige Gebühren an den Abnehmer weiter.

Ein extremer Fall hier ist, dass Sie Maker so sehr mögen, dass das Auftragsbuch in einen Preissprung gepresst wird (wie wir oft auf GDAX sehen) und das Auftragsbuch nicht mehr eingeschränkt werden kann.

Zusätzlich zum extremen Beispiel können wir sehen, dass es nicht wichtig ist, welche Partei die Gebühren erhebt, sondern die Summe der Gebühren des Makers und des Makers. Schließlich steht die Börse wie die Laffer Curvein Steuerpolitik dem Problem der Umsatzoptimierung in der Gebührenpolitik gegenüber. Wir können sehen, dass das Gewinnertreffen das gleiche ist wie die Steuerpolitik. Wenn die Börse keine Gebühren erhebt, erhalten sie kein Einkommen. Wenn die Börse 100% der Gebühr erhebt, gibt es keine Transaktion, also haben sie kein Einkommen. Durch einige zusätzliche Untersuchungen ist klar, dass das Exchange-Einkommen auf der Gesamtkostenebene eine konkave Funktion mit einem einzigartigen Maximum ist.

Erläuterung des Begriffs: Lafferkurve (https://en.wikipedia.org/wiki/Laffer_curve)

Es wird fortgesetzt...

- Quantitative Praxis der DEX-Börsen (2) -- Benutzerhandbuch für Hyperflüssigkeiten

- DEX-Börsen Quantitative Praxis ((2) -- Hyperliquid Benutzerhandbuch

- Quantitative Praxis der DEX-Börsen (1) -- dYdX v4 Benutzerhandbuch

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (3)

- DEX-Börsen Quantitative Praxis ((1)-- dYdX v4 Benutzerhandbuch

- Einführung der Lead-Lag-Suite in der Kryptowährung (3)

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (2)

- Einführung der Lead-Lag-Suite in der digitalen Währung (2)

- Diskussion über den externen Signalempfang der FMZ-Plattform: Eine Komplettlösung für den Empfang von Signalen mit integriertem Http-Service in der Strategie

- FMZ-Plattform: Erforschung von Signalempfangsstrategien für externe Netzwerke

- Einführung in Lead-Lag-Arbitrage in Kryptowährungen (1)

- Elegant und einfach! Zugriff auf Uniswap V3 auf FMZ mit 200 Zeilen Code

- Wenn FMZ auf ChatGPT stößt, wird versucht, KI zu nutzen, um beim Lernen des quantitativen Handels zu helfen

- 9 Handelsregeln helfen einem Händler, in weniger als einem Jahr 46.000 Dollar von 1.000 Dollar zu verdienen

- Vom quantitativen Handel zum Asset Management - Entwicklung einer CTA-Strategie für eine absolute Rendite

- Erstellen Sie einen Bitcoin-Handelsroboter, der kein Geld verliert

- Das Geheimnis des Überlebens: 19 Fachleute geben Ratschläge zum Handel mit digitalen Währungen

- Verwenden Sie JavaScript, um die gleichzeitige Ausführung der quantitativen Strategie umzusetzen - die Go-Funktion einkapseln

- Die Anwendung von "Shannons Dämon" in digitaler Währung

- Elegant und einfach! Uniswap V3 mit 200 Codezeilen auf FMZ

- Grundsatz und Erstellung des Stop-Loss-Modells

- Drei mögliche Modelle im quantitativen Handel

- Pivot Point Intraday Trading System (Einzelhandelssystem für den Intraday-Handel)

- 6 einfache Strategien und Praktiken für Anfänger im quantitativen Handel mit digitaler Währung

- Strategischer Rahmen für den realen Durchschnittsbereich

- Praxis und Anwendung der Thermostatstrategie auf der FMZ Quant-Plattform

- Handelsstrategie auf der Grundlage der Box-Theorie zur Unterstützung von Rohstofffutures und digitaler Währung

- Relative Stärke Quantitative Handelsstrategie auf Basis des Preises

- Quantitative Handelsstrategie mit einem gewichteten Handelsvolumenindex

- Umsetzung und Anwendung der PBX-Handelsstrategie auf der FMZ Quant Trading-Plattform

- Spätes Teilen: Bitcoin-Hochfrequenz-Roboter mit täglicher Rendite von 5% im Jahr 2014