Doppelzeitrahmen-DI-Trend nach Strategie

Schriftsteller:ChaoZhang, Datum: 2023-11-07 16:31:07Tags:

Übersicht

Diese Strategie verwendet den Durchschnittlichen Richtungsindex (DI +) und den Negativen Richtungsindex (DI-) auf zwei Zeitrahmen, um die Trendrichtung für lange und kurze Trades zu bestimmen. Wenn DI + sowohl in größeren als auch in kleineren Zeitrahmen höher ist als DI-, zeigt dies einen Aufwärtstrend an und ein langes Signal wird ausgelöst. Wenn DI- höher ist als DI+ in beiden Rahmen, zeigt es einen Abwärtstrend an und ein kurzes Signal wird ausgelöst.

Wie es funktioniert

Die Strategie beruht auf mehreren Grundsätzen:

-

Berechnen Sie DI+ und DI-. Erhalten Sie DI+ und DI- mit hohen, nahen und niedrigen Preisen.

-

DI+ und DI- auf zwei Zeitrahmen vergleichen. DI+ und DI- auf dem Hauptdiagramm-Zeitrahmen (z. B. 1 Stunde) bzw. einem größeren Zeitrahmen (z. B. täglich) berechnen.

-

Bestimmt die Trendrichtung. Wenn DI+ in größeren und kleineren Zeitrahmen größer als DI- ist, zeigt dies einen Aufwärtstrend an. Wenn DI- in beiden Zeitrahmen größer als DI+ ist, zeigt dies einen Abwärtstrend an.

-

DI+>DI- auf beiden Frames gibt ein langes Signal.

-

Verwenden Sie ATR zur Berechnung des dynamischen Stop-Loss für den Trend.

-

Ausgangsbedingungen: Ausgang, wenn der Stop-Loss erreicht wird oder der Preis umkehrt.

Vorteile

Die Strategie weist folgende Vorteile auf:

-

Durch doppelte Zeitrahmen filtert DI einige falsche Ausbrüche aus.

-

Der ATR-Stopp maximiert den Gewinnschutz und verhindert, dass die Stopps zu eng sind.

-

Eine rechtzeitige Stop-Loss-Regelung kontrolliert Verluste bei einzelnen Trades.

-

Der Handel mit dem Trend erlaubt kontinuierlich Trends zu erfassen.

-

Einfache und klare Regeln, einfach umzusetzen für den Live-Handel.

Risiken und Lösungen

Es gibt auch mehrere Risiken:

-

DI hat einen Verzögerungseffekt, kann die Eintrittszeit verpassen, kann Parameter optimieren oder andere Indikatoren hinzufügen.

-

Bei Doppelzeiträumen kann es zu einer Divergenz zwischen größeren und kleineren TF kommen.

-

Ein zu aggressiver Stop-Loss kann zu einem Überhandel führen.

-

Whipsaw im seitlichen Markt kann häufige Trades verursachen.

-

Die Optimierung der Parameter beruht auf historischen Daten und kann überfordert sein.

Optimierungsrichtlinien

Die Strategie kann in folgenden Bereichen verbessert werden:

-

Optimierung der DI-Berechnungsparameter für den besten Parametersatz.

-

Hinzufügen anderer Indikatorfilter zur Verbesserung der Signalgenauigkeit, z.B. MACD, KDJ usw.

-

Verbesserung der Stop-Loss-Strategie, um mehr Marktbedingungen anzupassen, z. B. einen Trailing-Stop oder ausstehende Aufträge.

-

Fügen Sie Filter für Handelssitzungen hinzu, um wichtige Nachrichten zu vermeiden.

-

Versuche die Robustheit der Parameter auf verschiedenen Produkten, um die Anpassungsfähigkeit zu verbessern.

-

Einführung von maschinellem Lernen, um Modelle anhand historischer Daten auszubilden.

Schlussfolgerung

Zusammenfassend ist dies eine typische Trendfolging-Strategie, die DI verwendet, um die Trendrichtung zu bestimmen und einen Stop-Loss festzulegen, um Gewinne entlang des Trends zu erzielen. Der Vorteil liegt in seiner klaren Logik und der Einfachheit der Implementierung für den Live-Handel. Es gibt auch Verbesserungsmöglichkeiten durch Parameteroptimierung, Hinzufügen von Filtern usw. Mit weiterer Optimierung und Robustheitstest kann es zu einer sehr praktischen Trendfolging-Strategie werden.

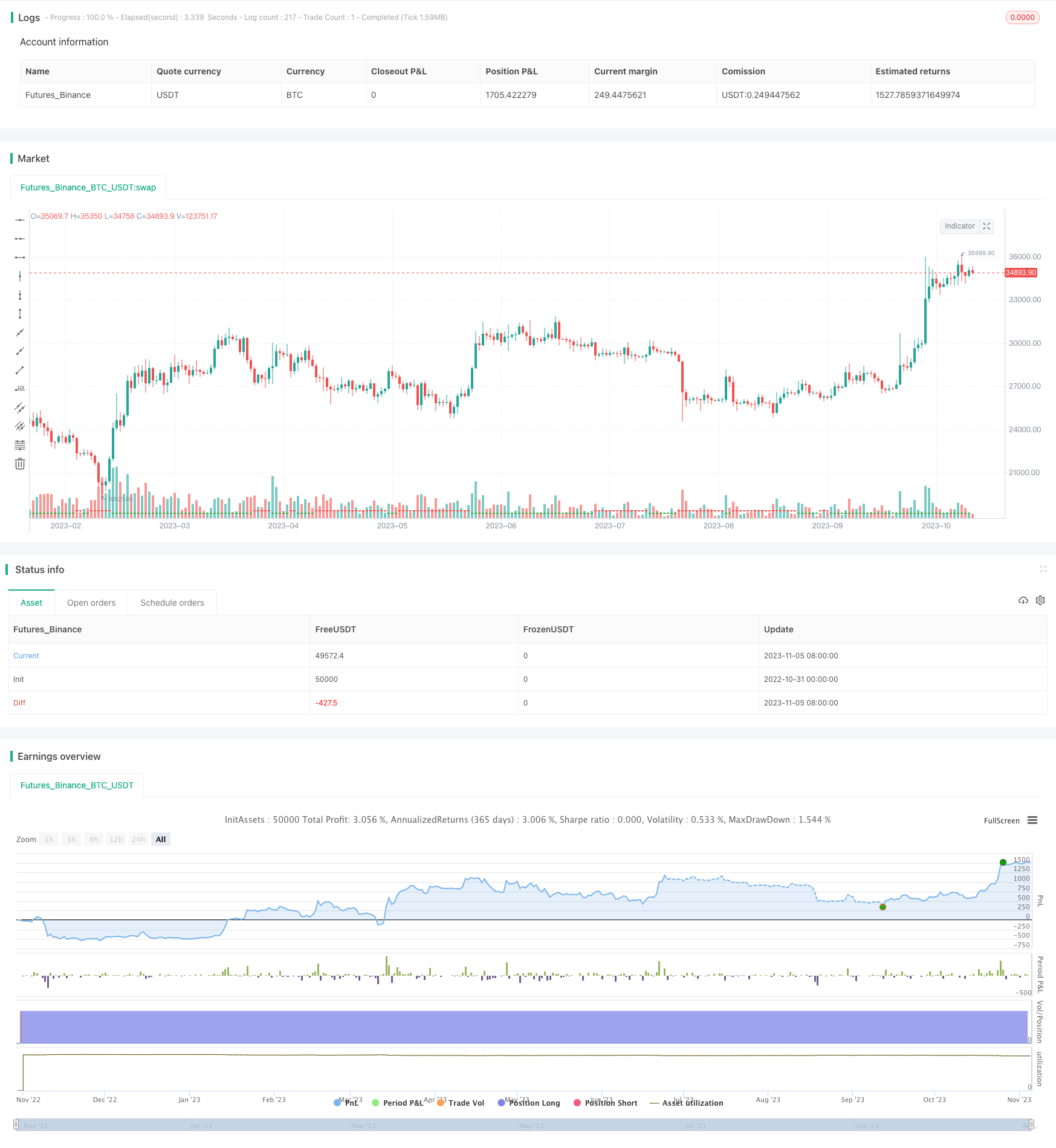

/*backtest

start: 2022-10-31 00:00:00

end: 2023-11-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © DojiEmoji

//@version=5

strategy("DI+/- multi TF Strat [KL]", overlay=true, pyramiding=1, initial_capital=1000000000, default_qty_type=strategy.percent_of_equity, default_qty_value=5)

var string GROUP_ALERT = "Alerts"

var string GROUP_SL = "Stop loss"

var string GROUP_ORDER = "Order size"

var string GROUP_TP = "Profit taking"

var string GROUP_HORIZON = "Time horizon of backtests"

var string GROUP_IND = "Directional IndicatorDI+ DI-"

// ADX Indicator {

adx_len = input(14, group=GROUP_IND, tooltip="Typically 14")

tf1 = input.timeframe("", title="DI +/- in Timeframe 1", group=GROUP_IND, tooltip="Main: DI+ > DI-")

tf2 = input.timeframe("1D", title="DI +/- in Timeframe 2", group=GROUP_IND, tooltip="Confirmation: DI+ > DI-")

// adx_thres = input(20, group=GROUP_IND) //threshold not used in this strategy

get_ADX(_high, _close, _low) =>

// (high, close, mid) -> [plus_DM, minus_DM]

// Based on TradingView user BeikabuOyaji's implementation

_tr = math.max(math.max(_high - _low, math.abs(_high - nz(_close[1]))), math.abs(_low - nz(_close[1])))

smooth_tr = 0.0

smooth_tr := nz(smooth_tr[1]) - nz(smooth_tr[1]) / adx_len + _tr

smooth_directional_mov_plus = 0.0

smooth_directional_mov_plus := nz(smooth_directional_mov_plus[1]) - nz(smooth_directional_mov_plus[1]) / adx_len + (_high - nz(_high[1]) > nz(_low[1]) - _low ? math.max(_high - nz(_high[1]), 0) : 0)

smooth_directional_mov_minus = 0.0

smooth_directional_mov_minus := nz(smooth_directional_mov_minus[1]) - nz(smooth_directional_mov_minus[1]) / adx_len + (nz(_low[1]) - _low > _high - nz(_high[1]) ? math.max(nz(_low[1]) - _low, 0) : 0)

plus_DM = smooth_directional_mov_plus / smooth_tr * 100

minus_DM = smooth_directional_mov_minus / smooth_tr * 100

// DX = math.abs(plus_DM - minus_DM) / (plus_DM + minus_DM) * 100 // DX not used in this strategy

[plus_DM, minus_DM]

// DI +/- from timeframes 1 and 2

[plus_DM_tf1, minus_DM_tf1] = get_ADX(request.security(syminfo.tickerid, tf1, high), request.security(syminfo.tickerid, tf1, close),request.security(syminfo.tickerid, tf1, low))

[plus_DM_tf2, minus_DM_tf2] = get_ADX(request.security(syminfo.tickerid, tf2, high),request.security(syminfo.tickerid, tf2, close),request.security(syminfo.tickerid, tf2, low))

// } end of block: ADX Indicator

var string ENUM_LONG = "LONG"

var string LONG_MSG_ENTER = input.string("Long entered", title="Alert MSG for buying (Long position)", group=GROUP_ALERT)

var string LONG_MSG_EXIT = input.string("Long closed", title="Alert MSG for closing (Long position)", group=GROUP_ALERT)

backtest_timeframe_start = input(defval=timestamp("01 Apr 2020 13:30 +0000"), title="Backtest Start Time", group=GROUP_HORIZON)

within_timeframe = true

// Signals for entry

_uptrend_confirmed = plus_DM_tf1 > minus_DM_tf1 and plus_DM_tf2 > minus_DM_tf2

entry_signal_long = _uptrend_confirmed

plotshape(_uptrend_confirmed, style=shape.triangleup, location=location.bottom, color=color.green)

plotshape(not _uptrend_confirmed, style=shape.triangledown, location=location.bottom, color=color.red)

// Trailing stop loss ("TSL") {

tsl_multi = input.float(2.0, title="ATR Multiplier for trailing stoploss", group=GROUP_SL)

SL_buffer = ta.atr(input.int(14, title="Length of ATR for trailing stoploss", group=GROUP_SL)) * tsl_multi

TSL_source_long = low

var stop_loss_price_long = float(0)

var pos_opened_long = false

stop_loss_price_long := pos_opened_long ? math.max(stop_loss_price_long, TSL_source_long - SL_buffer) : TSL_source_long - SL_buffer

// MAIN: {

if pos_opened_long and TSL_source_long <= stop_loss_price_long

pos_opened_long := false

alert(LONG_MSG_EXIT, alert.freq_once_per_bar)

strategy.close(ENUM_LONG, comment=close < strategy.position_avg_price ? "stop loss" : "take profit")

// (2) Update the stoploss to latest trailing amt.

if pos_opened_long

strategy.exit(ENUM_LONG, stop=stop_loss_price_long, comment="SL")

// (3) INITIAL ENTRY:

if within_timeframe and entry_signal_long

pos_opened_long := true

alert(LONG_MSG_ENTER, alert.freq_once_per_bar)

strategy.entry(ENUM_LONG, strategy.long, comment="long")

// Plotting:

TSL_transp_long = pos_opened_long and within_timeframe ? 0 : 100

plot(stop_loss_price_long, color=color.new(color.green, TSL_transp_long))

// CLEAN UP: Setting variables back to default values once no longer in use

if ta.change(strategy.position_size) and strategy.position_size == 0

pos_opened_long := false

if not pos_opened_long

stop_loss_price_long := float(0)

// } end of MAIN block

- Kurzzeitgeschäftsstrategie im Abwärtstrend

- Volumenpreistendenzumkehr Forex-Handelsstrategie auf Basis von Treppen EMA

- Strategie zur Umkehrung von Doppelschatten

- Doppel schnelle RSI-Breakthrough-Strategie

- Überschreitender Zeitrahmen Hull Moving Average Kauf-Verkaufsstrategie

- Momentum-Trend-Tracking-Strategie

- Chaotische Handelsregeln Stop-Loss-Strategie

- VWMA und ATR Trend nach Strategie

- KST EMA-Momentumsentwicklung im Anschluss an Strategie

- RSI-Trend nach Strategie

- Handelsstrategie mit mehreren Indikatoren

- Trendumkehrung und Ehlers führende Indikator-Kombi-Strategie

- Doppel bewegliche Durchschnittsumkehrverfolgung

- Strategie für die Verlagerung des gleitenden Durchschnitts

- RSI-Impulsumkehrstrategie

- Turtle Breakout EMA Kreuzstrategie

- RSI-Durchschnittsstrategie

- Keine Offset Ichimoku Cloud mit RSI-Filterstrategie

- Strategie der doppelten Stochastik

- EMAC Exponential Moving Average Kreuzoptimierte Strategie