Trendfolgestrategie basierend auf Momentumrotation in mehreren Zeitrahmen

Überblick

Die Strategie verwendet eine Kombination von beweglichen Durchschnitten über einen Zeitrahmen, um Trendwechsel auf den großen und mittleren Stundendiagrammen zu erkennen und einen risikoarmen Trend zu verfolgen. Die Strategie bietet eine flexible Konfiguration und ermöglicht einfache, hohe Kapital-Effizienz-Vorteile und ist für Händler geeignet, die mittel-langfristige Positionen halten.

Ursprüngliche Analyse

Die Strategie verwendet drei Moving Averages von 5, 20 und 40 Tagen, um eine Reihe von Trends in verschiedenen Zeitrahmen zu beurteilen. Die Mehrraumphase wird nach dem Prinzip der Trendkonsistenz der großen und mittleren Stundenkarte bestimmt.

Konkret gilt die 5-Tage-Schnelllinie über die 20-Tage-Mittellinie als ein Kurz-Schnelllinie-Signal und die 40-Tage-Mittellinie über die 40-Tage-Schnelllinie als ein Mittellinie-Signal. Wenn die 3-Linien in der schnellen und langsamen Reihenfolge ((5 Tage> 20 Tage> 40 Tage), wird dies als Mehrkopf-Zyklus beurteilt; wenn die 3-Linien in der schnellen und langsamen Reihenfolge in der schnellen und langsamen Reihenfolge sind ((5 Tage < 20 Tage < 40 Tage), wird dies als leerer Kopf beurteilt.

Auf diese Weise kann die Richtung des großen Zyklustrends beurteilt und die spezifische Einstiegsmethode in Kombination mit der Stärke des kleinen Zyklus ermittelt werden. Das heißt, die Position kann nur unter starken Zyklen der großen Trendrichtung und des kleinen Zyklus eröffnet werden.

Die Strategie nutzt auch ATR-Stopp, um das Einzelrisiko zu kontrollieren und die Gewinnquote weiter zu erhöhen.

Analyse der Stärken

Flexible Konfiguration, Benutzer können die Moving Average-Parameter selbst anpassen, um sich an verschiedene Sorten und Handelspräferenzen anzupassen

Einfache Implementierung, auch für Anfänger

Effiziente Mittelverwendung mit vollem Kapital-Leverage

Risiken sind kontrollierbar, Schadensbegrenzungsmechanismen wirken, um größere Verluste zu vermeiden

Trendschwellen, nach dem großen Zyklus nachhaltige Gewinne

Hohe Gewinnrate, gute Signalqualität, weniger Fehlverhalten bei der Umschaltung

Risiken und Verbesserung

Große Periodenabschlüsse basieren auf einer durchschnittlich verlagerten Linie, die Gefahr von Verzögerungen besteht.

Kleine Phasenstärke mit nur einer K-Leitung, möglicherweise vorzeitig ausgelöst, angemessen entspannt

Die Stop-Loss-Spanne ist fest, kann als dynamische Stop-Loss optimiert werden

Zusätzliche Filterbedingungen wie Transaktionsvolumen und Energie können in Betracht gezogen werden.

Verschiedene Kombinationen von Moving Average-Parametern können ausprobiert und Strategien zur Optimierung entwickelt werden.

Zusammenfassen

Die Strategie integriert Multi-Time-Frame-Analyse und Stop-Loss-Management und ermöglicht den Trend-Tracking-Handel mit geringem Risiko. Durch die Anpassung der Parameter kann sie auf verschiedene Sorten angewendet werden, um die Bedürfnisse von Trend-Followern zu erfüllen. Im Vergleich zu herkömmlichen Single-Time-Frame-Systemen ist ihre Handelsentscheidung stabiler und ihre Signale effizienter.

Overview

This strategy uses a combination of moving averages across timeframes to identify trend rotations on the hourly, daily and weekly charts. It allows low-risk trend following trading. The strategy is flexible, simple to implement, capital efficient and suitable for medium-long term trend traders.

Trading Logic

The strategy employs 5, 20 and 40-day moving averages to determine the alignment of trends across different timeframes. Based on the consistency between larger and smaller timeframes, it identifies bullish and bearish cycles.

Specifically, the crossing of 5-day fast MA above 20-day medium MA indicates an uptrend in the short term. The crossing of 20-day medium MA above 40-day slow MA signals an uptrend in the medium term. When the fast, medium and slow MAs are positively aligned (5-day > 20-day > 40-day), it is a bull cycle. When they are negatively aligned (5-day < 20-day < 40-day), it is a bear cycle.

By determining direction from the larger cycles and confirming strength on the smaller cycles, this strategy opens positions only when major trend and minor momentum align. This effectively avoids false breakouts and achieves high win rate.

The strategy also utilizes ATR trailing stops to control single trade risks and further improve profitability.

Advantages

Flexible configurations to suit different instruments and trading styles

Simple to implement even for beginner traders

High capital efficiency to maximize leverage

Effective risk control to avoid significant losses

Strong trend following ability for sustained profits

High win rate due to robust signals and fewer whipsaws

Risks and Improvements

MA crossovers may lag and cause late trend detection

Single candle strength detection could trigger premature entry, relax condition

Fixed ATR stop loss, optimize to dynamic stops

Consider adding supplementary filters like volume

Explore different MA parameters for optimization

Conclusion

This strategy integrates multiple timeframe analysis and risk management for low-risk trend following trading. By adjusting parameters, it can be adapted to different instruments to suit trend traders. Compared to single timeframe systems, it makes more robust trading decisions and generates higher efficiency signals. In conclusion, this strategy has good market adaptiveness and development potential.

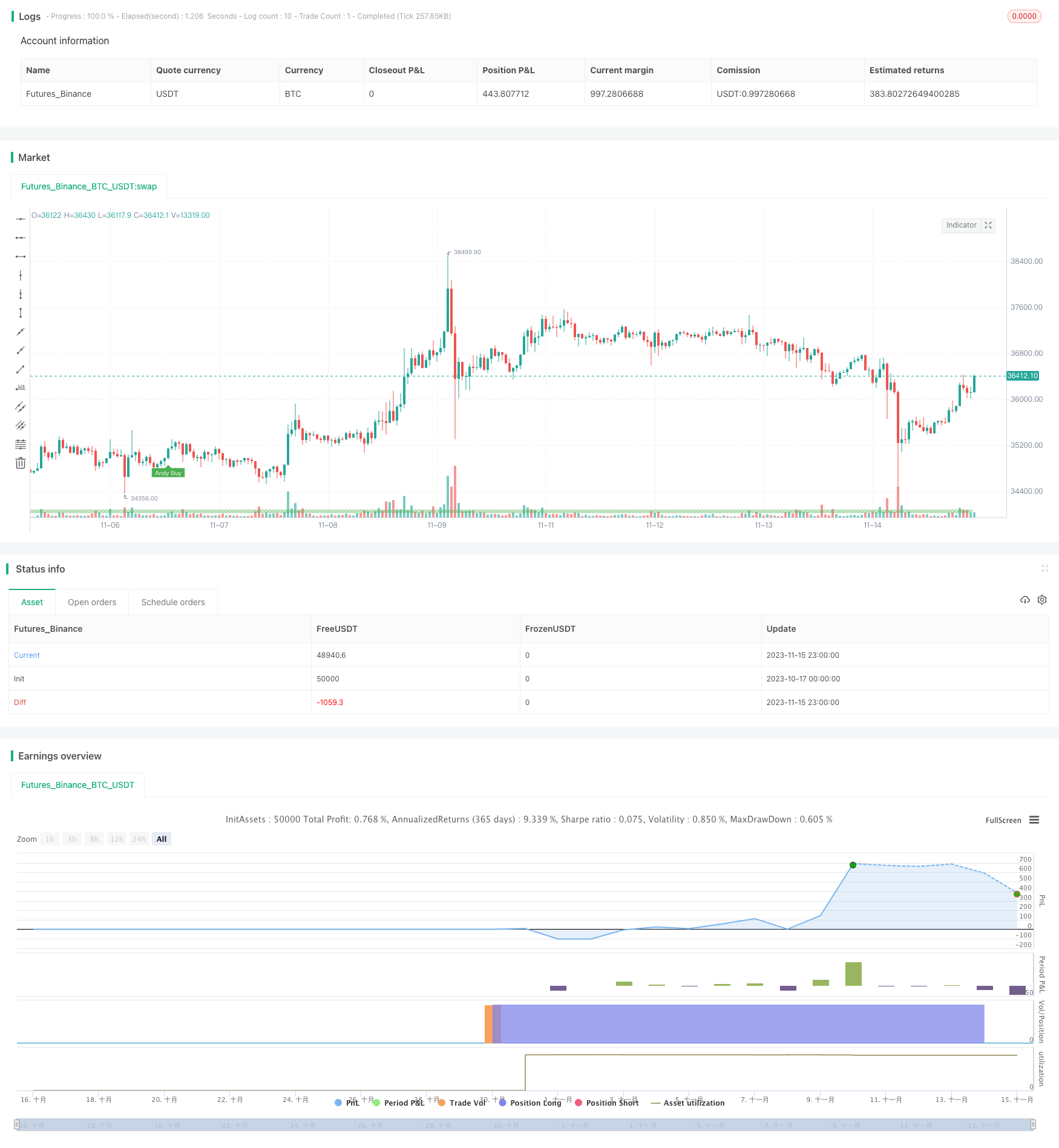

/*backtest

start: 2023-10-17 00:00:00

end: 2023-11-16 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This source code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © kgynofomo

//@version=5

strategy(title="[Salavi] | Andy Advance Pro Strategy [BTC|M15]",overlay = true, pyramiding = 1,initial_capital = 10000, default_qty_type = strategy.cash,default_qty_value = 10000)

ema_short = ta.ema(close,5)

ema_middle = ta.ema(close,20)

ema_long = ta.ema(close,40)

cycle_1 = ema_short>ema_middle and ema_middle>ema_long

cycle_2 = ema_middle>ema_short and ema_short>ema_long

cycle_3 = ema_middle>ema_long and ema_long>ema_short

cycle_4 = ema_long>ema_middle and ema_middle>ema_short

cycle_5 = ema_long>ema_short and ema_short>ema_middle

cycle_6 = ema_short>ema_long and ema_long>ema_middle

bull_cycle = cycle_1 or cycle_2 or cycle_3

bear_cycle = cycle_4 or cycle_5 or cycle_6

// label.new("cycle_1")

// bgcolor(color=cycle_1?color.rgb(82, 255, 148, 60):na)

// bgcolor(color=cycle_2?color.rgb(82, 255, 148, 70):na)

// bgcolor(color=cycle_3?color.rgb(82, 255, 148, 80):na)

// bgcolor(color=cycle_4?color.rgb(255, 82, 82, 80):na)

// bgcolor(color=cycle_5?color.rgb(255, 82, 82, 70):na)

// bgcolor(color=cycle_6?color.rgb(255, 82, 82, 60):na)

// Inputs

a = input(2, title='Key Vaule. \'This changes the sensitivity\'')

c = input(7, title='ATR Period')

h = false

xATR = ta.atr(c)

nLoss = a * xATR

src = h ? request.security(ticker.heikinashi(syminfo.tickerid), timeframe.period, close, lookahead=barmerge.lookahead_off) : close

xATRTrailingStop = 0.0

iff_1 = src > nz(xATRTrailingStop[1], 0) ? src - nLoss : src + nLoss

iff_2 = src < nz(xATRTrailingStop[1], 0) and src[1] < nz(xATRTrailingStop[1], 0) ? math.min(nz(xATRTrailingStop[1]), src + nLoss) : iff_1

xATRTrailingStop := src > nz(xATRTrailingStop[1], 0) and src[1] > nz(xATRTrailingStop[1], 0) ? math.max(nz(xATRTrailingStop[1]), src - nLoss) : iff_2

pos = 0

iff_3 = src[1] > nz(xATRTrailingStop[1], 0) and src < nz(xATRTrailingStop[1], 0) ? -1 : nz(pos[1], 0)

pos := src[1] < nz(xATRTrailingStop[1], 0) and src > nz(xATRTrailingStop[1], 0) ? 1 : iff_3

xcolor = pos == -1 ? color.red : pos == 1 ? color.green : color.blue

ema = ta.ema(src, 1)

above = ta.crossover(ema, xATRTrailingStop)

below = ta.crossover(xATRTrailingStop, ema)

buy = src > xATRTrailingStop and above

sell = src < xATRTrailingStop and below

barbuy = src > xATRTrailingStop

barsell = src < xATRTrailingStop

atr = ta.atr(14)

atr_length = input.int(25)

atr_rsi = ta.rsi(atr,atr_length)

atr_valid = atr_rsi>50

long_condition = buy and bull_cycle and atr_valid

short_condition = sell and bear_cycle and atr_valid

Exit_long_condition = short_condition

Exit_short_condition = long_condition

if long_condition

strategy.entry("Andy Buy",strategy.long, limit=close,comment="Andy Buy Here")

if Exit_long_condition

strategy.close("Andy Buy",comment="Andy Buy Out")

// strategy.entry("Andy fandan Short",strategy.short, limit=close,comment="Andy 翻單 short Here")

// strategy.close("Andy fandan Buy",comment="Andy short Out")

if short_condition

strategy.entry("Andy Short",strategy.short, limit=close,comment="Andy short Here")

// strategy.exit("STR","Long",stop=longstoploss)

if Exit_short_condition

strategy.close("Andy Short",comment="Andy short Out")

// strategy.entry("Andy fandan Buy",strategy.long, limit=close,comment="Andy 翻單 Buy Here")

// strategy.close("Andy fandan Short",comment="Andy Buy Out")

inLongTrade = strategy.position_size > 0

inLongTradecolor = #58D68D

notInTrade = strategy.position_size == 0

inShortTrade = strategy.position_size < 0

// bgcolor(color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(close!=0,location = location.bottom,color = inLongTrade?color.rgb(76, 175, 79, 70):inShortTrade?color.rgb(255, 82, 82, 70):na)

plotshape(long_condition, title='Buy', text='Andy Buy', style=shape.labelup, location=location.belowbar, color=color.new(color.green, 0), textcolor=color.new(color.white, 0), size=size.tiny)

plotshape(short_condition, title='Sell', text='Andy Sell', style=shape.labeldown, location=location.abovebar, color=color.new(color.red, 0), textcolor=color.new(color.white, 0), size=size.tiny)

//atr > close *0.01* parameter

// MONTHLY TABLE PERFORMANCE - Developed by @QuantNomad

// *************************************************************************************************************************************************************************************************************************************************************************

show_performance = input.bool(true, 'Show Monthly Performance ?', group='Performance - credits: @QuantNomad')

prec = input(2, 'Return Precision', group='Performance - credits: @QuantNomad')

if show_performance

new_month = month(time) != month(time[1])

new_year = year(time) != year(time[1])

eq = strategy.equity

bar_pnl = eq / eq[1] - 1

cur_month_pnl = 0.0

cur_year_pnl = 0.0

// Current Monthly P&L

cur_month_pnl := new_month ? 0.0 :

(1 + cur_month_pnl[1]) * (1 + bar_pnl) - 1

// Current Yearly P&L

cur_year_pnl := new_year ? 0.0 :

(1 + cur_year_pnl[1]) * (1 + bar_pnl) - 1

// Arrays to store Yearly and Monthly P&Ls

var month_pnl = array.new_float(0)

var month_time = array.new_int(0)

var year_pnl = array.new_float(0)

var year_time = array.new_int(0)

last_computed = false

if (not na(cur_month_pnl[1]) and (new_month or barstate.islastconfirmedhistory))

if (last_computed[1])

array.pop(month_pnl)

array.pop(month_time)

array.push(month_pnl , cur_month_pnl[1])

array.push(month_time, time[1])

if (not na(cur_year_pnl[1]) and (new_year or barstate.islastconfirmedhistory))

if (last_computed[1])

array.pop(year_pnl)

array.pop(year_time)

array.push(year_pnl , cur_year_pnl[1])

array.push(year_time, time[1])

last_computed := barstate.islastconfirmedhistory ? true : nz(last_computed[1])

// Monthly P&L Table

var monthly_table = table(na)

if (barstate.islastconfirmedhistory)

monthly_table := table.new(position.bottom_center, columns = 14, rows = array.size(year_pnl) + 1, border_width = 1)

table.cell(monthly_table, 0, 0, "", bgcolor = #cccccc)

table.cell(monthly_table, 1, 0, "Jan", bgcolor = #cccccc)

table.cell(monthly_table, 2, 0, "Feb", bgcolor = #cccccc)

table.cell(monthly_table, 3, 0, "Mar", bgcolor = #cccccc)

table.cell(monthly_table, 4, 0, "Apr", bgcolor = #cccccc)

table.cell(monthly_table, 5, 0, "May", bgcolor = #cccccc)

table.cell(monthly_table, 6, 0, "Jun", bgcolor = #cccccc)

table.cell(monthly_table, 7, 0, "Jul", bgcolor = #cccccc)

table.cell(monthly_table, 8, 0, "Aug", bgcolor = #cccccc)

table.cell(monthly_table, 9, 0, "Sep", bgcolor = #cccccc)

table.cell(monthly_table, 10, 0, "Oct", bgcolor = #cccccc)

table.cell(monthly_table, 11, 0, "Nov", bgcolor = #cccccc)

table.cell(monthly_table, 12, 0, "Dec", bgcolor = #cccccc)

table.cell(monthly_table, 13, 0, "Year", bgcolor = #999999)

for yi = 0 to array.size(year_pnl) - 1

table.cell(monthly_table, 0, yi + 1, str.tostring(year(array.get(year_time, yi))), bgcolor = #cccccc)

y_color = array.get(year_pnl, yi) > 0 ? color.new(color.teal, transp = 40) : color.new(color.gray, transp = 40)

table.cell(monthly_table, 13, yi + 1, str.tostring(math.round(array.get(year_pnl, yi) * 100, prec)), bgcolor = y_color, text_color=color.new(color.white, 0))

for mi = 0 to array.size(month_time) - 1

m_row = year(array.get(month_time, mi)) - year(array.get(year_time, 0)) + 1

m_col = month(array.get(month_time, mi))

m_color = array.get(month_pnl, mi) > 0 ? color.new(color.teal, transp = 40) : color.new(color.gray, transp = 40)

table.cell(monthly_table, m_col, m_row, str.tostring(math.round(array.get(month_pnl, mi) * 100, prec)), bgcolor = m_color, text_color=color.new(color.white, 0))