Stochastische Überkauft-Überverkauft-Bereich RSI-Strategie

Überblick

Die RSI-Strategie verwendet den Relative Strength Index (RSI) als primären Handelsindikator und setzt mehrere zufällige Über- und Überverkauf-Parameter ein, die ein Handelssignal auslösen, wenn die RSI-Linie über einen zufälligen Überverkaufsprozess fährt.

Strategieprinzip

Die Kernlogik dieser Strategie ist es, die RSI-Indikatoren zu verwenden, um zu bestimmen, ob die Aktienpreise überkauft oder überverkauft sind. Der RSI beurteilt die aktuelle Trendentwicklung der Aktienpreise, indem er die Schlusspegel-Durchschnittswerte und die Schlusspegel-Durchschnittswerte über einen bestimmten Zeitraum vergleicht. Die RSI-Strategie für zufällige Überkauf-Überverkauf-Bereiche verwendet keine festen Überkauf-Überverkauf-Parameter, sondern setzt mehrere zufällige Bereiche ein, die ein Handelssignal erzeugen, indem die RSI-Leitung über diese zufälligen Bereiche fährt.

Zum Beispiel könnte die gewöhnliche RSI-Strategie 30 als Überverkaufsbereich verwenden und bei 30 unter dem RSI übernehmen und bei 70 auf dem RSI platzieren. Die RSI-Strategie mit dem zufälligen Überkauf-Überverkauf-Bereich setzt jedoch mehrere Bereiche ein, z. B. mehrere Werte zwischen 20 und 30 als Überverkaufsbereich. Dies ermöglicht eine flexiblere Handelsstrategie und ermöglicht die Eröffnung von Positionen an mehr Gelegenheitsstellen.

Die wichtigste Logik der Strategie lautet:

- Setzen Sie die Parameterlänge des RSI, z. B. 6 Tage RSI

- Setzen Sie zufällige Überverkaufszonen, überkaufende und überverkaufte Zonen

- Wenn der RSI unterhalb eines zufälligen Überverkaufs liegt, machen Sie einen Übergang.

- Wenn der RSI über eine zufällige Überkaufsposition geht, ist die Position platz.

Strategische Vorteile

Die RSI-Strategie hat folgende Vorteile gegenüber der traditionellen RSI-Strategie:

Die Einrichtung von Zufallsschwerpunkten ist flexibler und ermöglicht die Eröffnung von Positionen an mehreren Stellen. Die festgelegte Überzone hat nur zwei Stellen, während die Strategie mehrere Zufallsschwerpunkte einrichtet, um mehr Handelsmöglichkeiten zu erfassen.

Die Zufallsspanne kann die Periodizität des Marktes besser widerspiegeln. Da die Marktzyklen unterschiedlich sind, kann die angemessene Überzonenspanne variieren. Die Zufallsspanne kann sich an verschiedene Umstände anpassen.

Eine Kombination aus mehreren Zufallsräumen kann zu einem relativ vollständigen Handelslogiksystem führen. Ein einzelnes Handelssignal kann leicht fehlschlagen, während die Strategie durch die Bildung mehrerer Handelslogiken in mehreren Räumen die Strategie stabiler und zuverlässiger macht.

Der RSI-Indikator hat eine starke Stabilität an sich. Der RSI ist ein Trend-Indikator, der die Preisentwicklung klarer beurteilt. Im Vergleich zum reinen Preis ist die Wahrscheinlichkeit, dass ein RSI-Signal falsch positiv ist, geringer.

Die Strategie ist einfach zu implementieren, leicht in der Praxis zu überprüfen. Die Strategie benötigt nur die grundlegenden RSI-Berechnungen, beinhaltet keine komplizierten Formeln und ist sehr einfach zu implementieren und zu testen.

Strategisches Risiko

Trotz der Vorteile der RSI-Strategie für den Zufallsschnitt gibt es folgende Hauptrisiken:

Der RSI selbst, wie jeder andere Indikator, ist nicht perfekt. Der RSI wird durch historische Daten berechnet und hat keine bestimmte Fähigkeit, zukünftige Preise vorherzusagen.

Es besteht immer noch die Gefahr, dass die Einstellungen für den Zufallsbereich von der Kurve abhängig gemacht werden. Wir müssen verhindern, dass die Effekte der Strategie nur zufällig auf den historischen Zufallsbereich angepasst werden und nicht sehr gut auf die zukünftigen Zufälle angepasst werden.

Mehrere Handelslogiken können Konfliktsignale auslösen. Zum Beispiel, wenn ein Kauf erfolgt, wird ein Ausgleichssignal ausgesendet. Dies erfordert sorgfältige Tests, um die optimalen Parameter zu finden.

Die optimale Kombination der Bereiche muss sorgfältig recherchiert werden. Es ist zu vermeiden, dass die Bereiche zu dicht sind oder sich nur in einer Richtung befinden. Die Dichte und die Richtung der Bereiche müssen ständig angepasst und optimiert werden.

Die RSI-Strategie ist besser geeignet für den Handel mit mittleren und langen Trends. In der kurzfristigen Sicht kann das Signal des RSI zeitlich verzögert sein. Die Handelsfrequenz der Strategie muss gesteuert werden, um das Risiko einer Umkehrung zu verringern.

Die Hauptrisiken sind: Die Anwendung von strengen Methoden zur Rückprüfung und Validierung, das Testen von Strategieparametern in langen Zeiträumen und unter verschiedenen Marktbedingungen, um ihre Stabilität und Profitabilität zu gewährleisten. Gleichzeitig muss die Größe der Position kontrolliert und auf Risikomanagement geachtet werden.

Strategieoptimierung

Die wichtigsten Optimierungsrichtungen für die RSI-Strategie für den Zufalls-Über-Bereich sind:

Suche nach der optimalen RSI-Parameterlänge. Verschiedene Parameter wie 5, 10 und 20 Tage können getestet werden, um sicherzustellen, dass die optimale Parameter ausgewählt werden.

Test mehr zufällige Bereiche, um die optimale Verteilung der Bereiche zu finden.

Die Einführung von Gewinnfaktoren oder Stop-Loss-Mechanismen, um das Risiko für einzelne Geschäfte zu kontrollieren und die dauerhafte Profitabilität zu gewährleisten.

In Kombination mit anderen Hilfsindikatoren entsteht ein vollständigeres Multifaktormodell. Zum Beispiel kann ein Moving Average als Filter verwendet werden, um die Signalqualität zu verbessern.

Optimierung und Verringerung der Handelsfrequenz, um die Strategie für die Halterung von mittleren und langen Linien zu optimieren. Vermeiden Sie, dass die Stabilität durch zu häufige Transaktionen beeinträchtigt wird.

Optimierung der Parameter für die verschiedenen Sorten, um die Strategie an ein breiteres Marktumfeld anzupassen.

Dynamische Optimierung der Parameter mit fortschrittlicheren Methoden des maschinellen Lernens. Die Schlüsselparameter können aktualisiert werden, wenn sich der Markt in Echtzeit ändert.

Durch die oben genannten Optimierungsmaßnahmen kann das Risiko einer Kurvenübereinstimmung verringert und das Alpha der Strategie ausgeschöpft werden, um eine bessere Festplatte zu erzielen.

Zusammenfassen

Die RSI-Strategie ermöglicht eine reichhaltigere Handelslogik als die herkömmliche RSI-Strategie, indem sie die Kauf- und Verkaufszonen des kritischen RSI-Indikators flexibel einstellt. Diese Strategie ermöglicht es dem Indikatorsignal, die periodischen Merkmale und die kurzfristigen Schwankungen des Marktes besser zu erfassen. Die Einführung von Random-Zonen-Parametern bietet außerdem mehr Raum für die Optimierung der Strategie und die kontinuierliche Verbesserung der tatsächlichen Handelswirksamkeit der Strategie.

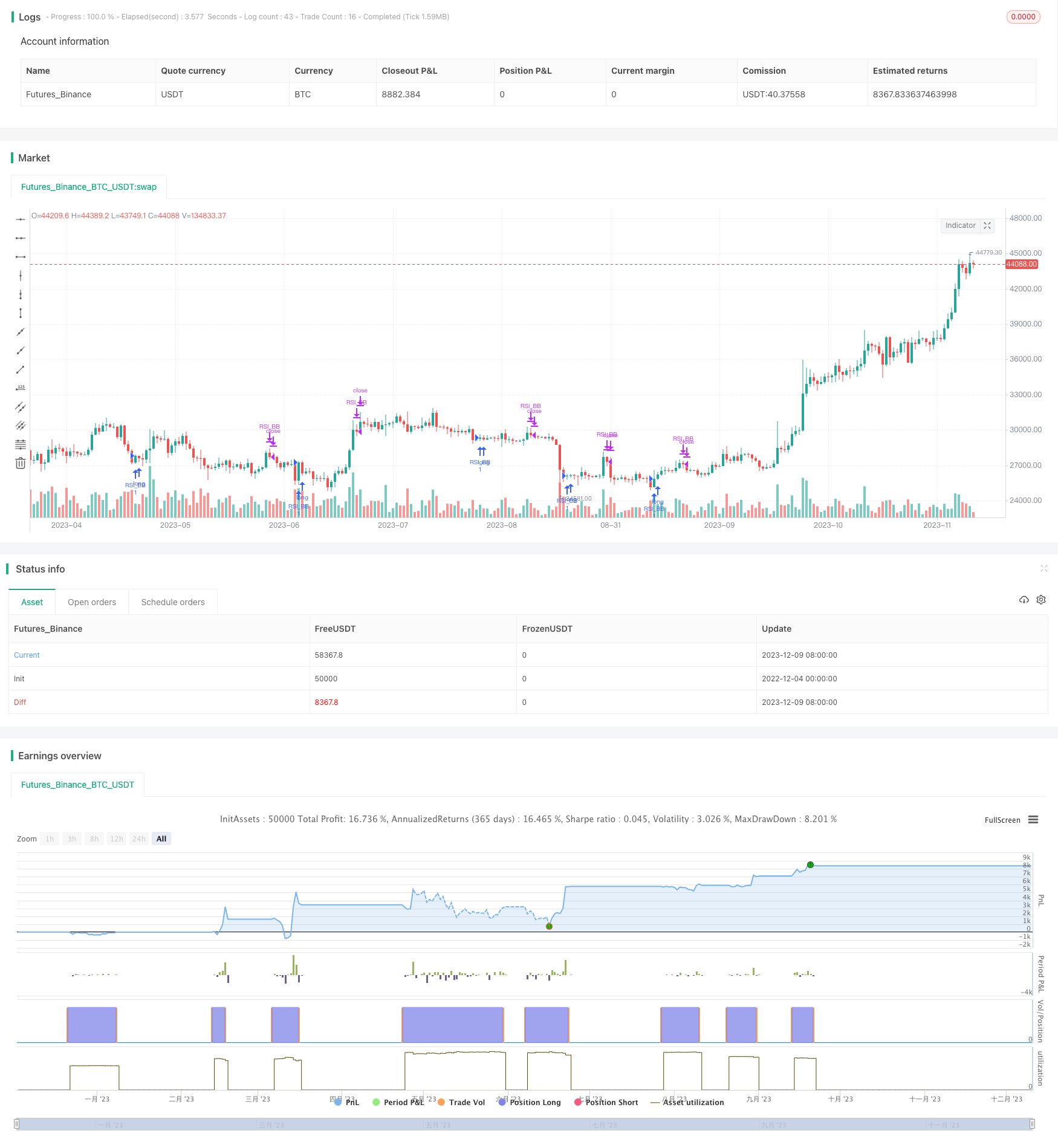

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")