Handelsstrategie für die Kombination von gleitendem Durchschnitt und stochastischem RSI

Schriftsteller:ChaoZhang, Datum: 2024-01-16 15:46:11Tags:

Übersicht

Diese Strategie kombiniert die Verwendung von gleitenden Durchschnitten und dem Stochastic Relative Strength Index (Stochastic RSI), um Handelsmöglichkeiten zu finden. Insbesondere betrachtet sie den mittelfristigen gleitenden Durchschnitt in einem Aufwärtstrend und den überkauften/überverkauften Stochastic RSI-Indikator, um Handelsentscheidungen zu treffen, wenn beide Signale auftauchen. Diese kombinierte Verwendung kann einige falsche Signale filtern und die Stabilität der Strategie verbessern.

Strategieprinzip

Die Hauptkomponenten dieser Strategie sind:

-

Berechnen Sie zwei gleitende Durchschnitte, MA1 und MA2, mit unterschiedlichen Perioden.

-

Berechnen Sie den Stochastischen Relativen Stärkeindex (Stochastischer RSI). Dieser Indikator enthält RSI und stochastische Prinzipien, um zu zeigen, ob der RSI überkauft oder überverkauft ist.

-

Ein Kaufsignal wird erzeugt, wenn der stochastische RSI über die überverkaufte Schwelle geht, während ein Verkaufssignal erzeugt wird, wenn er unter die überkaufte Schwelle geht.

-

Eintritt man in den Long, wenn sich die stochastischen RSI-Signale mit dem schnelleren gleitenden Durchschnitt über dem langsameren ausgerichtet haben.

-

Berechnen Sie den Risikobedarf und die Positionsgröße.

-

Setzen Sie Stop-Loss und nehmen Sie Gewinnpreis. Trail Stop-Profit, um den Gewinn zu maximieren.

Analyse der Vorteile

Die Strategie der Kombination von gleitendem Durchschnitt und stochastischem RSI hat folgende Vorteile:

-

Die Kombination von mittelfristigen und langfristigen gleitenden Durchschnitten kann die allgemeine Markttrendrichtung bestimmen.

-

Der stochastische RSI ist nützlich, um überkaufte und überverkaufte Situationen zu identifizieren, um Umkehrchancen zu erfassen.

-

Die Kombination filtert falsche Signale aus und verbessert die Stabilität.

-

Die festgelegte Risikoprozentsatzmethode verwaltet das Risiko, indem ein einmaliger Verlust unter dem Toleranzniveau begrenzt wird.

-

Stop-Loss und Take-Profit verriegeln die Gewinne und begrenzen das Abwärtsrisiko.

Risikoanalyse

Diese Strategie birgt auch einige Risiken:

-

In Schwellenmärkten können die kombinierten gleitenden Durchschnitte falsche Signale geben.

-

Der stochastische RSI ist empfindlich auf volatile Kursbewegungen und kann gelegentlich auch falsche Signale geben.

-

Eine feste Risikoverteilung kann große Verluste nicht vollständig vermeiden.

-

In extremen volatilen Szenarien sind keine angemessenen Stop-Loss-/Profit-Preise verfügbar.

Optimierungsrichtlinien

Die Strategie kann in folgenden Bereichen weiter optimiert werden:

-

Testen Sie mehr Parameterkombinationen, um optimale Perioden zu finden.

-

Versuchen Sie, gleitende Durchschnitte mit anderen Indikatoren wie KDJ, MACD usw. zu kombinieren.

-

Test und Optimierung für verschiedene Handelsinstrumente, derzeit für den Devisenhandel optimiert.

-

Maschinelle Lernmodelle verwenden, um die Parameter im Laufe der Zeit dynamisch anhand veränderter Märkte zu optimieren.

Schlussfolgerung

Die Kombination von gleitendem Durchschnitt und stochastischem RSI-Strategie identifiziert Trends mit gleitenden Durchschnitten und Umkehrniveaus mit stochastischem RSI, um Handelssignale zu bilden, zusammen mit Stop-Loss / Profit und Risikokontrolle, um eine robuste Strategie-Logik zu bilden.

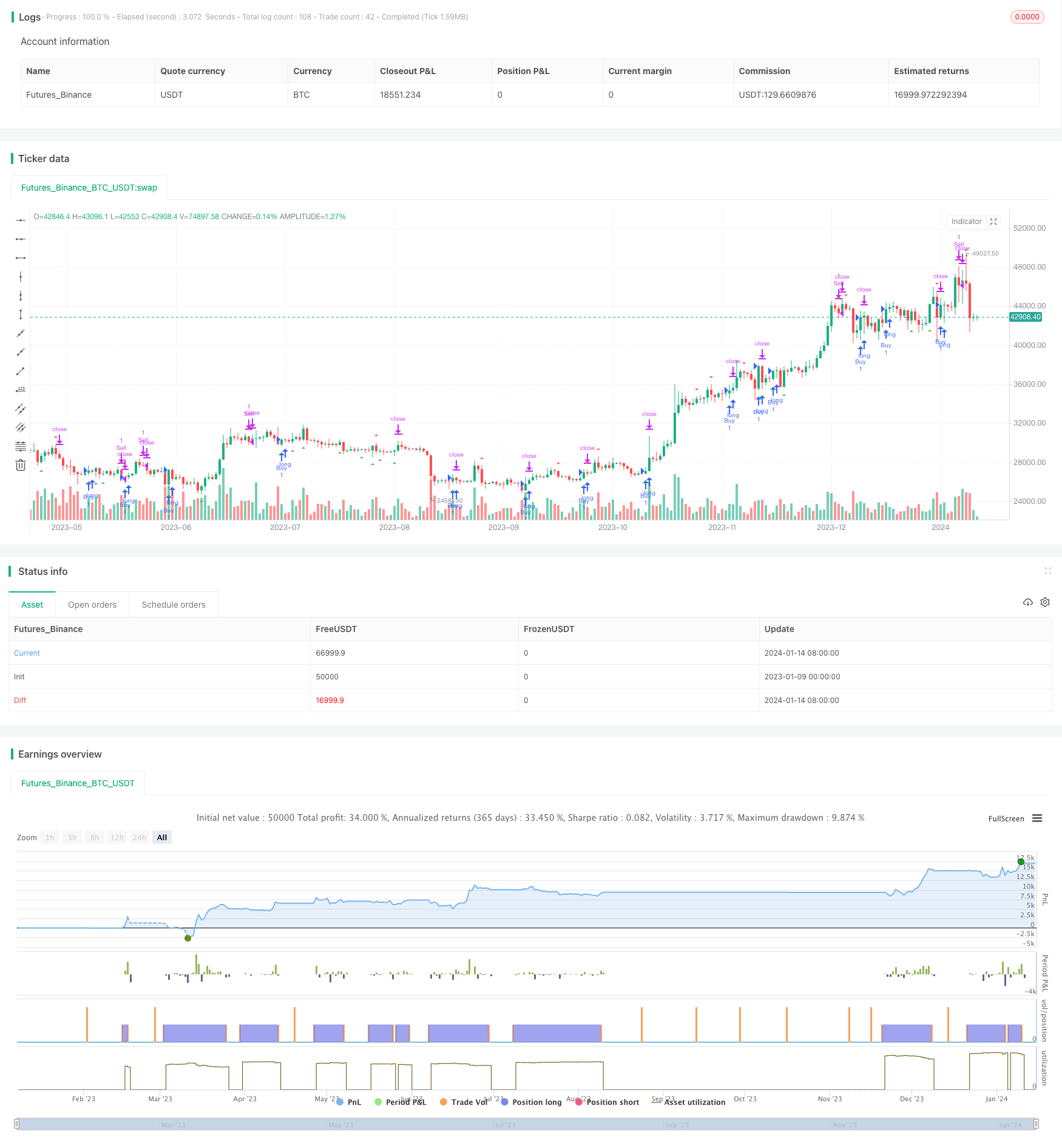

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- Lineare Regressionskanalstrategie

- Kombinationshandelsstrategie auf der Grundlage von doppelten EMA- und Bandpassfiltern

- Trendverfolgungs- und Trailing Stop-Strategie

- Wichtige Strategie zur Umkehrung von Backtests

- Handelsstrategie für den Kreuzhandel mit dreieckigen gleitenden Durchschnitten

- Quantitative Handelsstrategie auf Basis gleitender Durchschnitte

- Trend nach einer Strategie, die auf Preis- und Volumenbewegung basiert

- Ichimoku Kinko Hyo, die Strategie des Ausbruchs.

- ADX-Momentums-Trendstrategie

- Kombinationsstrategie von 123 Umkehr- und Drehpunkt

- Dynamische Trendverfolgungs-Umkehrstrategie

- Tägliche DCA-Strategie mit Berührung von EMA

- Trendstärke Bestätigen Sie die Bars-Strategie

- Strategie für einen Supertrend mit doppelten gleitenden Durchschnitten

- WaveTrend- und DER-basierte Swing-Handelsstrategie

- Hull Fisher Adaptive Intelligente Vielfaktorstrategie

- Dynamische Positionsgrößenstrategie auf Basis der Eigenkapitalkurve

- Strategie zur doppelten Trendverfolgung

- Adaptive intelligente Netzhandelsstrategie

- Trendverfolgungs-Umkehrstrategie