Crossover-Strategie aus doppelter Zerstörung des gleitenden Durchschnitts und Durchbruch des Druckniveaus

Überblick

Die Strategie nutzt eine Kombination aus zwei beweglichen Durchschnittskreuzungen und Druckpunkte, um ein Kauf- und Verkaufssignal zu erzeugen. Die Strategie erzeugt ein Kaufsignal, wenn die kurzfristige Durchschnittslinie die mittlere Durchschnittslinie von unten nach oben durchbricht und der Aktienpreis die Druckpunkte durchbricht.

Strategieprinzip

Die Strategie basiert auf den folgenden technischen Indikatoren und Bedingungen, um Handelssignale zu erzeugen:

Bei der Berechnung eines einfachen, beweglichen Durchschnitts von 20 und 44 Tagen wird ein Aufwärtstrend ermittelt, wenn der Markt die 44-Tage-Durchschnittslinie über die 20-Tage-Durchschnittslinie durchschreitet, was ein Kaufsignal erzeugt.

Durchbruch der Druckstufe: Die Grafik zeigt, dass die Position, an der der Aktienpreis mehrmals nahe gekommen ist, aber nicht durchbrochen wurde, als Druckstufe bezeichnet wird. Wenn der Aktienpreis die Druckstufe erfolgreich durchbrochen hat, ist dies ein Hinweis darauf, dass der Preis in eine neue Aufwärtsphase eingetreten ist.

Überkauf-Überverkauf-Index RSI: Ein relativ starker Indikator, der den Markt als überkaufend oder überverkaufend bezeichnet. Diese Strategie setzt ein Überkaufsignal fest, wenn der 14-Tage-RSI größer als 50 ist.

Die Analyse der Transaktionsmengen: Die Überschreitung der durchschnittlichen Transaktionsmengen der letzten 10 Tage deutet auf eine stärkere Kauf- oder Verkaufssituation hin.

Kaufsignal: Ein Kaufsignal wird erzeugt, wenn die kurzfristige Durchschnittslinie die mittelfristige Durchschnittslinie durchbricht und der Aktienpreis die Druckgrenze überschreitet, der Markt überkauft ist und die Handelsmengen höher sind als die durchschnittlichen Handelsmengen der letzten 10 Tage.

Verkaufssignale: Setzen Sie Stop-Loss-Standards, bei denen der Aktienpreis um 15% über dem Kaufpreis steigt, und bei einem Rückgang um 3% wird der Verlust gestoppt.

Die Strategie verwendet mehrere technische Indikatoren, um die Struktur des Marktes zu beurteilen und automatisch Handelssignale zu erzeugen, wenn eine Trendrichtung auftritt. Sie gehört zu den eher ausgereiften und vollständigen Quantitative Trading-Strategien.

Strategische Vorteile

Die Einheitlichkeit der Technik wird verwendet, um die Struktur des Marktes zu beurteilen und die Markttrends stabil zu erfassen.

Die Kombination von Volumenanalyse, um zu vermeiden, dass Positionen bei falschen Durchbrüchen mit nicht übereinstimmenden Volumen eröffnet werden.

Ein Stop-Loss-Exit-Mechanismus, der die Risikobeteiligung an einzelnen Geschäften gut kontrolliert, um eine Vergrößerung der Verluste zu vermeiden;

Insgesamt ist die Strategie eine sehr effektive quantitative Strategie, da sie die Struktur des Marktes genau beurteilt, die Handelsregeln streng sind und die Risiken kontrolliert werden.

Strategisches Risiko

Die Binärsystems sind sehr sensibel für Parameter, die in unterschiedlichen Zeitabschnitten angepasst werden müssen.

Eine Strategie, die lediglich Trends verfolgt und nicht in der Lage ist, auf unvorhergesehene Ereignisse zu reagieren, wie z. B. ein unvermeidbares Stop-Loss vor großen Gewinn- und Verlustsmeldungen;

Obwohl ein Stop-Loss-System eingerichtet ist, ist es unvermeidlich, dass ein größerer Stop-Loss bei einer größeren Anzahl von Transaktionen auftritt, wodurch die Gefahr besteht, dass die Gewinnniveaus unterschiedlich sind.

In der langfristigen Perspektive sind die Zeitpunkte, an denen die technischen Indikatoren ihre Signale abgeben, oft hinter den optimalen Punkten für eine Umkehrung des Marktes.

Richtung der Strategieoptimierung

Die Parameteroptimierungsmethode kann verwendet werden, um die optimale Kombination von doppelte Mittellinienparametern zu finden und die Stop-Loss-Ebene zu optimieren.

Hinzu kommen weitere Indikatoren, wie z.B. Brin-Band-Berechnung, MACD-Berechnung, Überkauf-Überverkauf, um den Zeitpunkt der Signale zu verbessern.

Es ist wichtig, dass die Menschen, die sich mit der Nachricht beschäftigen, ihre Meinung über das Problem der Nachrichtenübertragung ändern.

Optimierung der Kapitalmanagementstrategien, wie z. B. den Handel mit festen Mengen oder mit festen Anteilen, um das einzelne Risiko zu kontrollieren.

Zusammenfassen

Diese Strategie funktioniert insgesamt reibungslos, die Beurteilung ist genau und die Handelsregeln sind streng, das Risiko ist in der Hand, und gehört zu den effektivsten quantitativen Strategien. Die technische Handelsstrategie hat jedoch noch Grenzen für die Beurteilung der Marktstruktur. Der Optimierungsraum besteht darin, die Beurteilung anderer Indikatoren und die grundlegende Nachrichtenseite zu berücksichtigen. Darüber hinaus ist die Optimierung der Stop-Loss-Einstellung und der Kapitalverwaltungsstrategie im Fokus.

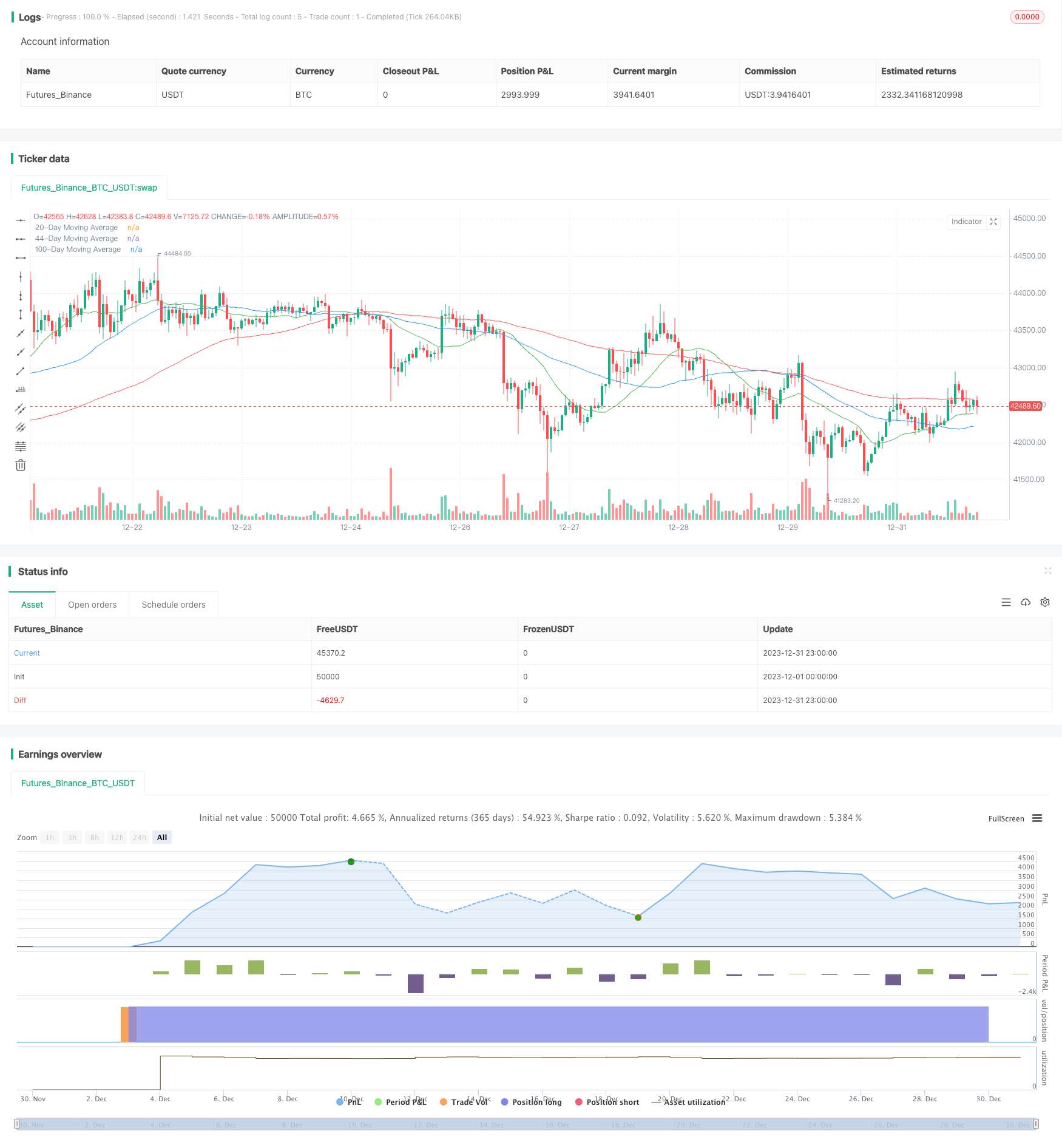

/*backtest

start: 2023-12-01 00:00:00

end: 2023-12-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Advanced Strategy with Conditional Stop Loss", overlay=true)

// Parameters

ma_length_20 = 20

ma_length_44 = 44

ma_length_100 = 100

rsi_length = 14

volume_length = 10

profit_target = 1.15 // 15% above the buy price

stop_loss_target = 0.97 // 3% below the buy price

wait_candles = 10 // Number of candles to wait after selling, unless MA cross condition met

// Indicators

moving_average_20 = ta.sma(close, ma_length_20)

moving_average_44 = ta.sma(close, ma_length_44)

moving_average_100 = ta.sma(close, ma_length_100)

rsi = ta.rsi(close, rsi_length)

volumeAvg = ta.sma(volume, volume_length)

// Variables to manage the wait period after a sell

var int last_sell_candle = 0

// Update last sell candle

if (strategy.position_size[1] > 0 and strategy.position_size == 0)

last_sell_candle := bar_index

// Trend identification

uptrend = close > moving_average_20

above_ma20_by_1_percent = close > moving_average_20 * 1.01

ma_cross = ta.crossover(moving_average_20, moving_average_44) or ta.crossunder(moving_average_20, moving_average_44)

close_near_high = (close >= high * 0.993) and (close <= high)

// Buy condition (only in uptrend, above 1% from 20-day MA, and respecting new filter)

can_buy_after_cross = ma_cross and close > high[1]

can_buy_after_wait = (bar_index - last_sell_candle) > wait_candles

buy_condition = (can_buy_after_cross or can_buy_after_wait) and uptrend and above_ma20_by_1_percent and close > moving_average_44 and close > moving_average_100 and close > high[1] and rsi > 50 and volume > volumeAvg and not close_near_high

// Entry

if (buy_condition and strategy.position_size == 0)

strategy.entry("Buy", strategy.long)

// Exit conditions

if (strategy.position_size > 0)

// Profit target

profit_level = strategy.position_avg_price * profit_target

strategy.exit("Take Profit", "Buy", limit=profit_level)

// Dynamic Stop Loss - Check on every bar if the price has dropped 3% below the buy price

stop_loss_level = strategy.position_avg_price * stop_loss_target

if (low < stop_loss_level)

strategy.close("Buy", comment="Stop Loss")

// Plotting

plot(moving_average_20, color=color.green, title="20-Day Moving Average")

plot(moving_average_44, color=color.blue, title="44-Day Moving Average")

plot(moving_average_100, color=color.red, title="100-Day Moving Average")