Quantitative Handelsstrategie mit festem Stop-Profit und Stop-Loss-Exit

Überblick

Die Strategie ist eine quantitative Trading-Strategie, bei der der Dynamische Moving-Average-Break-Eintritt und der Fixed-Stop-Stop-Loss-Ausgang ausgeschaltet werden. Die Hauptidee der Strategie ist, einen Long-Eintritt zu tätigen, wenn der Schlusskurs unter dem Hull Moving-Average mit 115 Zyklen liegt, während der Handelszeit am Montag, und unbedingt einen Flach-Exit zu tätigen, während der Handelszeit an drei Tagen pro Woche, während der Fixed-Stop-Loss-Punkt festgelegt wird.

Strategieprinzip

Die Strategie basiert hauptsächlich auf den Indikatorsignalen des Hull Moving Averages und den Regeln des periodischen Handels.

Zuerst wird in der Handelszeit von Montag zu entscheiden, ob der Schlusskurs unter dem Hull Moving Average von 115 Zyklen liegt, und, wenn die Bedingungen erfüllt sind, einen Long-Position-Eintritts-Operation durchzuführen. Der Hull Moving Average reagiert schneller auf Preisänderungen als der normale Moving Average und ist empfindlicher für die Erkennung von Trends, so dass das Indikatorsignal die Genauigkeit des Einstiegs verbessern kann.

Zweitens, unbedingt in der Handelszeit jeden Mittwoch aus dem Markt gehen. Durch diese periodische Vorgehensweise kann die Wahrscheinlichkeit von Rückzugsfällen vermieden und die Wahrscheinlichkeit von Rückzugsfällen verringert werden. Gleichzeitig wird ein Stop-Loss-Punkt mit einem festen Prozentsatz festgelegt, um das Risiko und den Gewinn pro Handel zu kontrollieren.

Schließlich kann die kurze Zeitspanne und die hohe Frequenz der Positionen pro Transaktion die Position zu einem gewissen Grad anpassen und das Risiko für einzelne Transaktionen verringern.

Analyse der Stärken

Diese Strategie hat folgende Vorteile:

Die Verwendung des Hull Moving Averages als Einstiegssignal-Indikator kann die Genauigkeit der Einstiegsmomente verbessern und Trendchancen erfassen.

Durch die regelmäßige Ausgabe von Spielen kann das Risiko unvernünftiger Verhaltensweisen vermieden und die Wahrscheinlichkeit eines Rückzugs verringert werden.

Die Einrichtung eines festen Stop-Loss-Punktes ermöglicht eine gute Kontrolle des Risiko-Gewinn-Verhältnisses eines einzelnen Handels.

Die hohe Handelsfrequenz ist für die Positionsanpassung geeignet und verringert das Risiko für einzelne Geschäfte.

Strategie-Regeln sind einfach und klar, leicht zu verstehen und zu implementieren, geeignet für die Algorithmierung von quantifizierten Transaktionen.

Risikoanalyse

Es gibt einige Risiken, die mit dieser Strategie verbunden sind:

Es kann zu einer langen Marktregulierung kommen, die zu einer höheren Wahrscheinlichkeit führt, dass man nach dem Eintritt in den Markt eingesperrt wird.

Die festgelegte Stop-Loss-Punkt-Einstellung ist nicht flexibel genug und kann zu früh oder zu spät gestoppt werden.

In Fällen großer und unvorhergesehener Ereignisse kann eine regelmäßige Ausfahrt zu erheblichen Verlusten führen.

Häufige Börsenwechsel erhöhen die Transaktionskosten und die Auswirkungen von Slippings.

Fehlende Parameter-Einstellungen (wie z. B. die Länge der Berechnungszyklen) können die Strategie beeinträchtigen.

Um diese Risiken zu verringern, können folgende Optimierungsmaßnahmen in Betracht gezogen werden:

Beurteilen Sie die Marktstrukturen vor dem Eintritt und vermeiden Sie den Eintritt bei der Bilanzierung.

Setzen Sie einen dynamischen Schiebebremsstopp oder erwägen Sie, mehrere feste Bremsstopppunkte im Voraus einzurichten.

Es ist wichtig, dass der Handel vor und nach einem wichtigen Ereignis ausgesetzt wird, um eine Zeit mit starken Schwankungen zu vermeiden.

Um die Häufigkeit von Transaktionen zu reduzieren, reduzieren Sie die Auswirkungen von Transaktionskosten und Slippings.

Optimierung der Parameter-Einstellungen, Stabilitätstests, um die Strategie stabiler zu machen.

Optimierungsrichtung

Die Strategie bietet Raum für weitere Optimierungen, insbesondere in folgenden Bereichen:

Die Parameter des Moving Averages werden dynamisch optimiert, um das Indikatorsignal genauer zu machen.

Versuchen Sie, mehrere Kennzahlen zu kombinieren, um kompliziertere Ein- und Ausstiegsregeln zu entwickeln.

Stopp-Loss-Mechanismen, die sich an unterschiedliche Zeiträume und Marktumstände anpassen.

Die Einbindung in das Risikomanagementmodell führt zu einer besseren Vermögensverwaltung.

Entwurf eines Moduls zur Rückgewinnung von Vermögenswerten, um die Strategie für wichtige Ereignisse wie die Aktienentscheidung zu erleichtern.

Hinzufügen eines Moduls zur Festplatten-Verifizierung, um die Performance der Strategie auf der Festplatte zu überprüfen.

Durch die Integration und Optimierung von Methoden wie Machine Learning, Kennzahlenkombination, adaptive Stop Loss und Risikomanagement kann die Strategie eine stärkere Stabilität und Ertragsfähigkeit erzielen. Die Einbeziehung eines Verifikationsmechanismus in der Praxis ist ein wichtiges Mittel zur weiteren Verbesserung der Strategie.

Zusammenfassen

Die Strategie basiert auf dem Konzept der Hull Moving Average Signal Entry und Fixed-Periodic Exit-Strategie und bietet Vorteile wie Signalgenauigkeit, geringe Rücknahmewahrscheinlichkeit und Kontrolle über die Stop-Loss-Einstellung eines einzelnen Handels. Es gibt jedoch auch Probleme mit unvernünftigen Stop-Loss-Einstellungen. Die zukünftigen Optimierungsrichtungen umfassen die Einführung von Machine Learning und komplexeren Multi-Indicator-Combinations-Einträgen, die Entwicklung von adaptiven Stop-Loss-Mechanismen, die Einbeziehung von Breakpoint-Return- und Real-Time-Verification-Modulen.

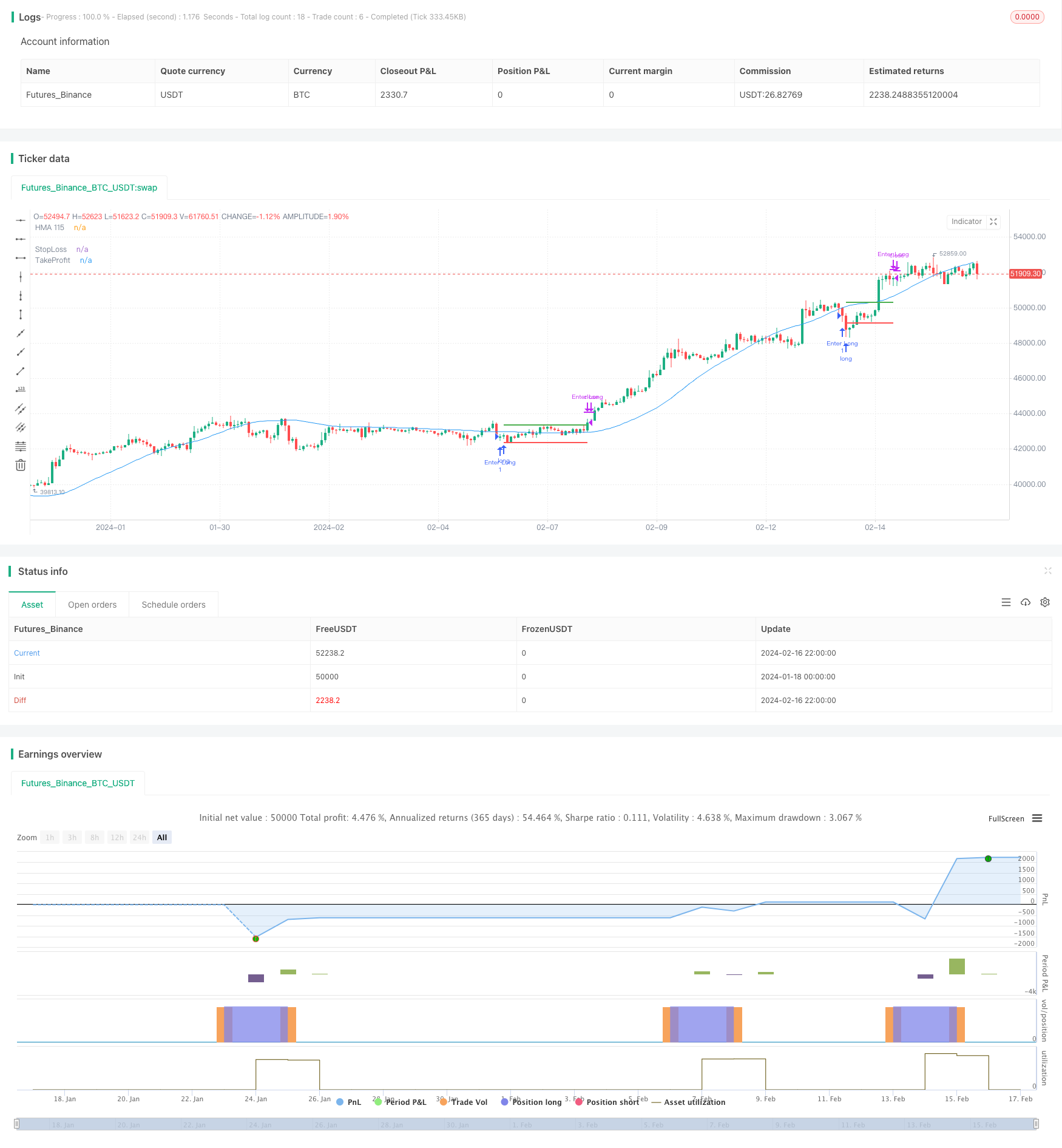

/*backtest

start: 2024-01-18 00:00:00

end: 2024-02-17 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

// This Pine Script™ code is subject to the terms of the Mozilla Public License 2.0 at https://mozilla.org/MPL/2.0/

// © gnatskiller

//@version=5

strategy("Strategia HMA + LUN/MER", overlay=true)

// Inputs: stoploss %, takeProfit %

stopLossPercentage = input.float(defval=0.8, title='StopLoss %', minval=0.1, step=0.2) / 100

takeProfit = input.float(defval=1.5, title='Take Profit %', minval=0.3, step=0.2) / 100

// Calculate HMA 115

hma115 = ta.hma(close, 115)

// Exit and Entry Conditions - Check current day, session time, and price below HMA 115

isLong = dayofweek == dayofweek.monday and not na(time(timeframe.period, "1000-1101")) and close < hma115

isExit = dayofweek == dayofweek.wednesday and not na(time(timeframe.period, "1000-1101"))

// Calculate Stoploss and Take Profit values

SL = strategy.position_avg_price * (1 - stopLossPercentage)

TP = strategy.position_avg_price * (1 + takeProfit)

// Strategy Enter, and exit when conditions are met

if isLong

strategy.entry("Enter Long", strategy.long)

if strategy.position_size > 0

if isExit

strategy.close("Enter Long", comment="Exit")

strategy.exit("Exit", "Exit", stop=SL, limit=TP)

// Plot Stoploss and TakeProfit lines

plot(strategy.position_size > 0 ? SL : na, style=plot.style_linebr, color=color.red, linewidth=2, title="StopLoss")

plot(strategy.position_size > 0 ? TP : na, style=plot.style_linebr, color=color.green, linewidth=2, title="TakeProfit")

// Plot HMA 115

plot(hma115, color=color.blue, title="HMA 115")