Long- und Short-Ziel-Stop-Loss-Strategie basierend auf der automatischen Vorhersage von Hoch- und Tiefpunkten um 9:15 Uhr

Überblick

Die Strategie basiert auf den Höhen und Tiefen der 9:15-Minuten-K-Linie und berechnet automatisch den Zielpreis und den Stop-Loss-Preis für die Bollinger-Richtung. Überkauf-Überverkauf in den aktuellen Märkten wird durch den RSI-Indikator beurteilt und ein Positionseröffnungsprozess durchgeführt, wenn der Preis die 9:15-Hoch-Low-Punkte überschreitet und der RSI die Bedingungen erfüllt. Die Strategie kann den Zielpreis und den Stop-Loss-Preis für die Bollinger-Richtung automatisch vorhersagen und vereinfacht den Bedienprozess des Händlers.

Strategieprinzip

- Die Höhe und die Tiefe der K-Linie um 9:15 Minuten werden als Schlüsselpreise für die polygonale Richtung bestimmt.

- Mehrspurige Richtung: Zielpreis ist 9:15 Hoch + 200 Punkte, Stop-Loss ist 9:15 Tief.

- Hoher Kurs: Zielpreis bei 9:15 Tief - 200 Punkte, Stop-Loss bei 9:15 Hoch.

- Berechnen Sie den RSI-Indikator mit einem Standardwert von 14, einer Überkauflinie von 60 und einer Überverkauflinie von 40.

- Mehrköpfige Einstiegsbedingungen: Der Schlusskurs überschreitet das 9:15-Hoch und der RSI ist größer als die Überkauflinie.

- Leerlauf-Positionsbedingungen: Der Schlusskurs hat das 9:15-Tief überschritten und der RSI ist kleiner als die Überverkaufsgrenze.

- Wenn die Positionseröffnungsbedingungen erfüllt sind, werden die entsprechenden Mehrkopf- oder Leerkopf-Positionseröffnungsoperationen durchgeführt.

- Graphische Darstellung der 9:15-Hoch-Low-Punkte, der offenen Ziel- und Stop-Loss-Punkte sowie der Positionsauslöser.

Die Strategie nutzt die Höhen und Tiefen der 9:15-Minuten-K-Linie als Schlüsselpreis, berechnet automatisch Ziele und Stopps in der Mehrfachrichtung und vereinfacht die Handhabung der Händler. Gleichzeitig wird der RSI-Indikator als Filterbedingung eingeführt, um häufige Positionseröffnungen und Falschbrüche zu einem gewissen Grad zu vermeiden.

Analyse der Stärken

Die Strategie basiert auf den Höhen und Tiefen der K-Linie in 9:15 Minuten und berechnet automatisch den Zielpreis und den Stop-Loss-Preis in der Richtung der Karte. Der Händler muss keine manuellen Einstellungen vornehmen, wodurch der Betriebsablauf vereinfacht und die Handelseffizienz erhöht wird.

RSI-Filter: Die Strategie führt den RSI-Indikator als Filterbedingung für die Positionöffnung ein. Wenn der Preis die Schlüsselposition überschreitet, muss der RSI-Indikator überkauft oder überverkauft werden, um ein Positionöffnungssignal auszulösen. Dies kann den Händlern helfen, häufige Transaktionen und falsche Durchbruchfallen zu vermeiden.

Intuitive Chart Darstellung: Die Strategie zeichnet die 9:15-Höhen und Tiefen, den Zielpreis, den Stop-Loss-Preis und die Positionsöffnungssignale auf der Grafik. Händler können die wichtigsten Preise und Handelssignale intuitiv sehen, um ihre Handelsentscheidungen zu treffen.

Die Strategie basiert auf dem Höchst-Low-Punkt von 9:15 Minuten und die Einstellung des Ziel- und Stop-Loss-Preises ist relativ nahe. Die Strategie ist daher besser geeignet für kurzfristige Handelsoperationen, die schnell ein- und ausgehen und kurzfristige Preisschwankungen aufnehmen können.

Risikoanalyse

Die Strategie setzt auf die Höhe und das Tief der K-Linie um 9:15 Minuten, aber es kann zu starken Preisschwankungen im Kurs kommen. Wenn der Preis nach dem Trigger der Position schnell umkehrt, kann dies dazu führen, dass der Händler mehr als erwartete Verluste erleidet.

Stop-Loss-Risiko: Die Stop-Loss-Position in der Strategie ist fest, d.h. der Multi-Head-Stop-Low liegt bei 9:15 und der Blank-Head-Stop-Low bei 9:15. Wenn der Preis nach dem Durchbruch der 9:15-Hoch-Low-Position weiter stark läuft, kann der feste Stop-Loss zu einem größeren Verlust führen.

RSI-Parameterrisiko: Die Strategie verwendet die Standard-RSI-Parameter, d. h. die Länge ist 14, die Überkauflinie ist 60 und die Überverkauflinie ist 40. Diese Parameter können jedoch in verschiedenen Marktumgebungen und in Standard-Marktumgebungen nicht zutreffen. Die Festsetzung der Parameter kann die Effektivität der Strategie beeinträchtigen.

Der Kursverlust-Risiko: Der in der Strategie festgelegte Zielpreis und der Stop-Loss-Preis bestimmen den Kursverlust für jeden Handel. Wenn der Kursverlust-Risiko falsch eingestellt ist, kann dies zu einer schlechten Ertragsfähigkeit der Strategie in der langen Zeit führen.

Die Lösung:

- Für das Risiko von Schwankungen in der Platte können weitere Filterbedingungen in Betracht gezogen werden, z. B. die Aufnahme von Handelsvolumenindikatoren oder die Verkürzung der Stop-Loss-Range.

- Für das Risiko einer Stop-Position kann man erwägen, Tracking-Stops oder Conditional-Stops zu verwenden, um die Stop-Position dynamisch an die Marktlage anzupassen.

- Für das Risiko von RSI-Indikatorparametern können Parameter für verschiedene Märkte und Standards optimiert werden, um die geeignetste Kombination von Parametern zu finden.

- Für das Verlust-Verhältnis-Risiko kann eine bessere Verlust-Verhältnis-Einstellung gefunden werden, indem verschiedene Kombinationen von Zielpreisen und Stop-Loss-Preisen anhand historischer Daten getestet werden.

Optimierungsrichtung

Dynamische Stopps: Die derzeitige Strategie nutzt feste Stop-Positions. Es kann in Erwägung gezogen werden, dynamische Stop-Mechanismen wie Tracking-Stops oder Conditional-Stops einzuführen. So kann das Risiko rechtzeitig kontrolliert werden, wenn der Preis über die Erwartungen hinaus schwankt.

Einführung von mehr Filterbedingungen: Die Strategie hängt derzeit hauptsächlich von Preis-Breakout- und RSI-Indikatoren ab. Es kann in Betracht gezogen werden, mehr Filterbedingungen wie Handelsvolumen-Indikatoren, Volatilitätsindikatoren usw. einzuführen. Durch die gemeinsame Bestätigung mehrerer Bedingungen kann die Wirksamkeit des Positionsöffnungssignals erhöht werden.

Parameteroptimierung: Die Parameter-Einstellungen für den RSI-Indikator können für verschiedene Märkte und Indizes optimiert werden. Durch die Prüfung historischer Daten können die Parameterkombinationen, die am besten für die aktuellen Handelsindizes geeignet sind, gefunden werden, um die Stabilität der Strategie zu verbessern.

Optimierung der Gewinn- und Verlustquote: Die Gewinn- und Verlustquote der Strategie hat einen wichtigen Einfluss auf die langfristigen Erträge. Durch die Rückvergleiche mit historischen Daten können verschiedene Kombinationen von Zielpreisen und Stop-Loss-Preisen getestet werden, um eine Gewinn- und Verlustquote zu finden, die zu höheren Erträgen führt.

Trendbeurteilung: Die Strategie beruht derzeit hauptsächlich auf dem Durchbruch der Höhen und Tiefen in der Börse und gehört zum Gegenhandel. Es kann in Erwägung gezogen werden, Trendbeurteilung aufzunehmen und in der Richtung des großen Trends zu handeln, um die Gewinn- und Verlustquote zu erhöhen.

Zusammenfassen

Die Strategie basiert auf den Höhen und Tiefen der 9:15-Minuten-K-Linie, berechnet automatisch die Zielpreise und die Stop-Loss-Preise und verwendet die RSI-Indikatoren als Filterbedingungen, was den Handlungsprozess der Händler vereinfacht. Die Strategie hat den Vorteil, dass sie hochgradig automatisiert ist, intuitiv und leicht zu bedienen ist und für Short-Line-Handelsoperationen geeignet ist.

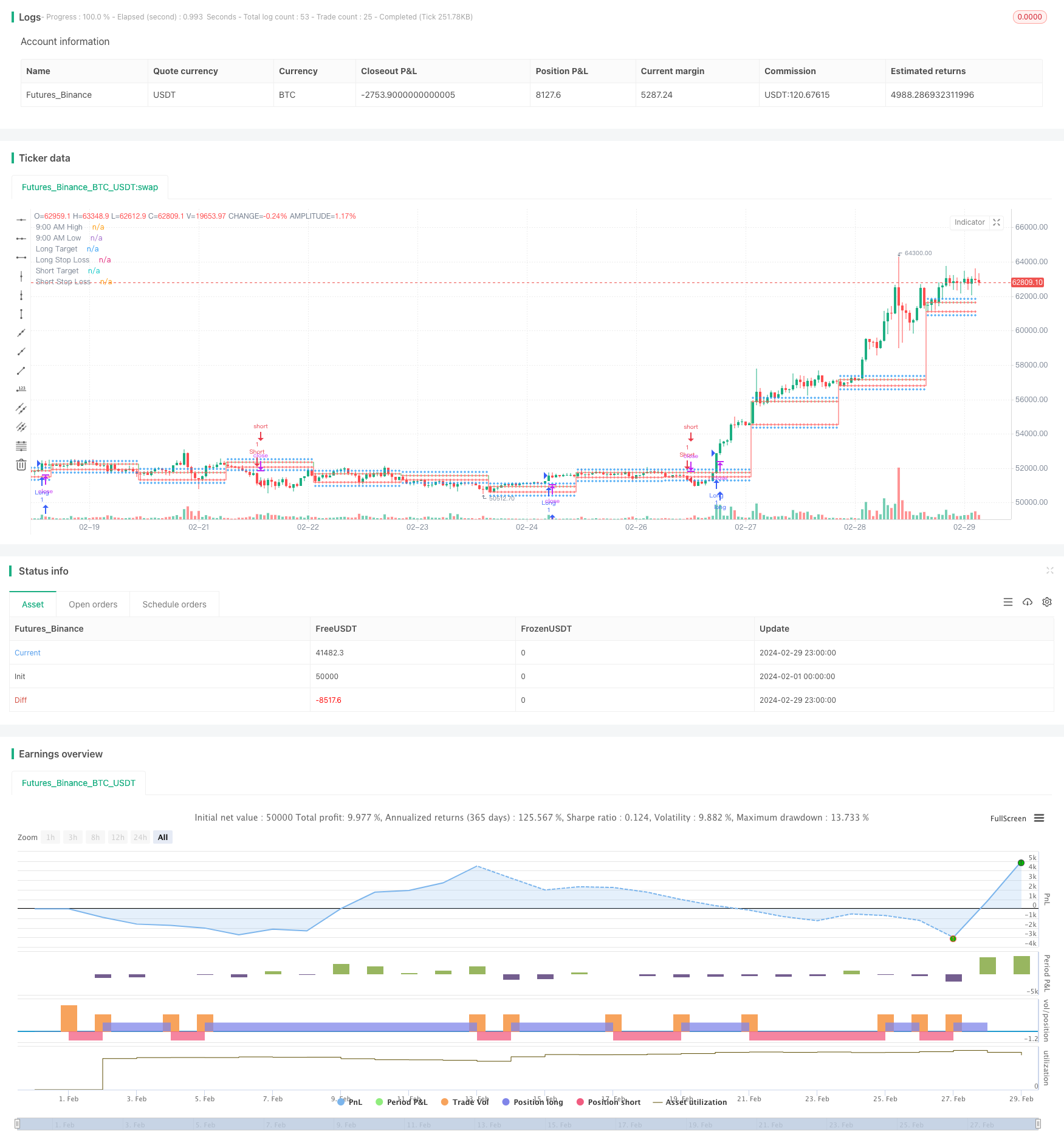

/*backtest

start: 2024-02-01 00:00:00

end: 2024-02-29 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("9:15 AM High/Low with Automatic Forecasting", overlay=true)

// Parameters

showSignals = input(true, title="Show Signals")

// Define session time

sessionStartHour = input(9, title="Session Start Hour")

sessionStartMinute = input(0, title="Session Start Minute")

sessionEndHour = input(9, title="Session End Hour")

sessionEndMinute = input(15, title="Session End Minute")

// Calculate session high and low

var float sessionHigh = na

var float sessionLow = na

if (hour == sessionStartHour and minute == sessionStartMinute)

sessionHigh := high

sessionLow := low

// Update session high and low if within session time

if (hour == sessionStartHour and minute >= sessionStartMinute and minute < sessionEndMinute)

sessionHigh := high > sessionHigh or na(sessionHigh) ? high : sessionHigh

sessionLow := low < sessionLow or na(sessionLow) ? low : sessionLow

// Plot horizontal lines for session high and low

plot(sessionHigh, color=color.green, title="9:00 AM High", style=plot.style_stepline, linewidth=1)

plot(sessionLow, color=color.red, title="9:00 AM Low", style=plot.style_stepline, linewidth=1)

// Calculate targets and stop loss

longTarget = sessionHigh + 200

longStopLoss = sessionLow

shortTarget = sessionLow - 200

shortStopLoss = sessionHigh

// Plot targets and stop loss

plot(longTarget, color=color.blue, title="Long Target", style=plot.style_cross, linewidth=1)

plot(longStopLoss, color=color.red, title="Long Stop Loss", style=plot.style_cross, linewidth=1)

plot(shortTarget, color=color.blue, title="Short Target", style=plot.style_cross, linewidth=1)

plot(shortStopLoss, color=color.red, title="Short Stop Loss", style=plot.style_cross, linewidth=1)

// RSI

rsiLength = input(14, title="RSI Length")

overboughtLevel = input(60, title="Overbought Level")

oversoldLevel = input(40, title="Oversold Level")

rsi = ta.rsi(close, rsiLength)

// Entry conditions

longCondition = close > sessionHigh and rsi > overboughtLevel

shortCondition = close < sessionLow and rsi < oversoldLevel

// Long entry

if (showSignals and longCondition)

strategy.entry("Long", strategy.long)

// Short entry

if (showSignals and shortCondition)

strategy.entry("Short", strategy.short)