Optimierung der SuperTrend-Strategie: Dynamisches Volatilitäts-Tracking und Handelssignal-Verbesserungssystem

ATR MA supertrend SMA TR

Überblick

SuperTrend-Strategieoptimierung: Dynamische Volatilitätsverfolgung mit Handelssignalverstärkungssystem ist eine hochwertige Handelsstrategie, die auf den SuperTrend-Indikatoren basiert. Die Strategie nutzt die durchschnittliche reale Bandbreite (ATR) zur Messung der Marktvolatilität und kombiniert mit einer selbständigen Trendverfolgungsmechanik, um genauere Kauf- und Verkaufssignale zu erzeugen. Im Mittelpunkt der Strategie steht die Fähigkeit zur dynamischen Anpassung, die Parameter flexibel an veränderte Marktbedingungen anzupassen, um die Genauigkeit und Stabilität des Handels zu verbessern.

Strategieprinzip

ATR-Berechnung: Die Strategie erlaubt dem Benutzer die Wahl zwischen der Verwendung der traditionellen ATR- oder der auf einfachen Moving Averages (SMA) basierenden ATR-Berechnung. Diese Flexibilität ermöglicht es der Strategie, sich an unterschiedliche Marktumgebungen anzupassen.

SuperTrend-Berechnung: Die Nutzung von ATR und benutzerdefinierten Multiplikatoren zur Berechnung von Auf- und Abwärtsbewegungen bildet den Kern des SuperTrend-Indikators.

Trendbeurteilung: Die Dynamik bestimmt die Richtung des aktuellen Trends durch den Vergleich der Kurse mit den Auf- und Abwärtsbewegungen der vorherigen Periode.

Signalgenerierung: Die Generierung von Kauf- oder Verkaufssignalen, wenn ein Trendwechsel eintritt. Die Strategie enthält auch Mechanismen, um eine Wiederholung zu verhindern.

Visualisierung: Die Strategie bietet eine Vielzahl von Visualisierungsoptionen, darunter Trendlinien, Kauf- und Verkaufssignalmarkierungen und Trendhöhungen, um den Händlern die intuitive Analyse des Marktes zu ermöglichen.

Transaktionsdurchführung: In einem vom Benutzer definierten Zeitfenster wird ein Kauf- oder Verkaufsvorgang gemäß dem erzeugten Signal ausgeführt.

Strategische Vorteile

Dynamische Anpassungsfähigkeit: Durch die Auswahl der ATR-Berechnungsmethode und die Anpassung der Parameter kann die Strategie an unterschiedliche Marktschwankungen anpassen.

Signalqualitätskontrolle: Ein Mechanismus zur Verhinderung von Wiederholungen wurde eingeführt, um die Entstehung von Falschsignalen zu reduzieren.

Visuelle Analyse: Eine Vielzahl von Chart-Elementen hilft Händlern, Markttrends und potenzielle Handelsmöglichkeiten besser zu verstehen.

Zeitfenster-Kontrolle: Ermöglicht dem Benutzer die Definition eines bestimmten Zeitraums für den Handel, wodurch die Flexibilität und Zielgenauigkeit der Strategie erhöht wird.

Parameteroptimierung: Die Bereitstellung von mehreren einstellbaren Parametern ermöglicht es Händlern, die Strategie entsprechend ihrer spezifischen Bedürfnisse zu optimieren.

Strategisches Risiko

Parameter-Sensitivität: Eine übermäßige Abhängigkeit von bestimmten Parameter-Einstellungen kann dazu führen, dass die Strategie bei veränderten Marktbedingungen schlecht funktioniert.

Zurückgebliebenheit: Als Trend-Tracking-Strategie kann es zu einer Verzögerung im Anfangsstadium der Trendwende kommen, was zu einer unvorhergesehenen Ein- oder Ausstiegsmomente führt.

Übertriebenheit: In einem stark volatilen Markt kann es zu übermäßigen Handelssignalen kommen, die die Kosten erhöhen.

Falsche Durchbruchrisiken: In OTC-Märkten können häufige Falsche Durchbrüche auftreten, die zu falschen Handelssignalen führen.

Rückmeldungsschwankungen: Die Rückmeldungsergebnisse der Strategie können von den tatsächlichen Transaktionen abweichen und müssen sorgfältig bewertet werden.

Richtung der Strategieoptimierung

Multiindikator-Kombination: Erwägen Sie die Kombination mit anderen technischen Indikatoren, wie RSI oder MACD, um die Zuverlässigkeit des Signals zu erhöhen.

Anpassungsparameter: Einführung von Machine Learning-Algorithmen, um die Parameter dynamisch zu optimieren, um sie an verschiedene Marktphasen anzupassen.

Volatilitätsfilter: Erhöhung der ATR-basierten Volatilitätsfiltermechanismen, um die Handelsfrequenz zu reduzieren, wenn die Volatilität gering ist.

Stop-Loss-Optimierung: Einführung von dynamischen Stop-Loss-Mechanismen, wie beispielsweise ATR-basierte mobile Stop-Loss, um Risiken besser zu steuern.

Volumenanalyse: Integration von Volumendaten, um die Genauigkeit von Trendbeurteilungen und die Zuverlässigkeit von Handelssignalen zu verbessern.

Market Sentiment Indicators: Erwägen Sie die Einführung von Market Sentiment Indicators, wie VIX, um die Strategie in verschiedenen Marktumgebungen zu optimieren.

Zusammenfassen

SuperTrend Strategie Optimierung: Dynamische Volatilität Tracking und Trading Signal Enhancement System ist eine leistungsfähige und flexible Trading-Strategie, die die Leistung der traditionellen SuperTrend-Strategie durch dynamische Anpassung und Signal-Optimierung verbessert. Die Kernvorteile der Strategie liegen in ihrer Sensibilität für Marktbewegungen und der Genauigkeit der Signalgenerierung, während eine Fülle von Visualisierungstools und Parameter-Anpassung Optionen zur Verfügung gestellt werden.

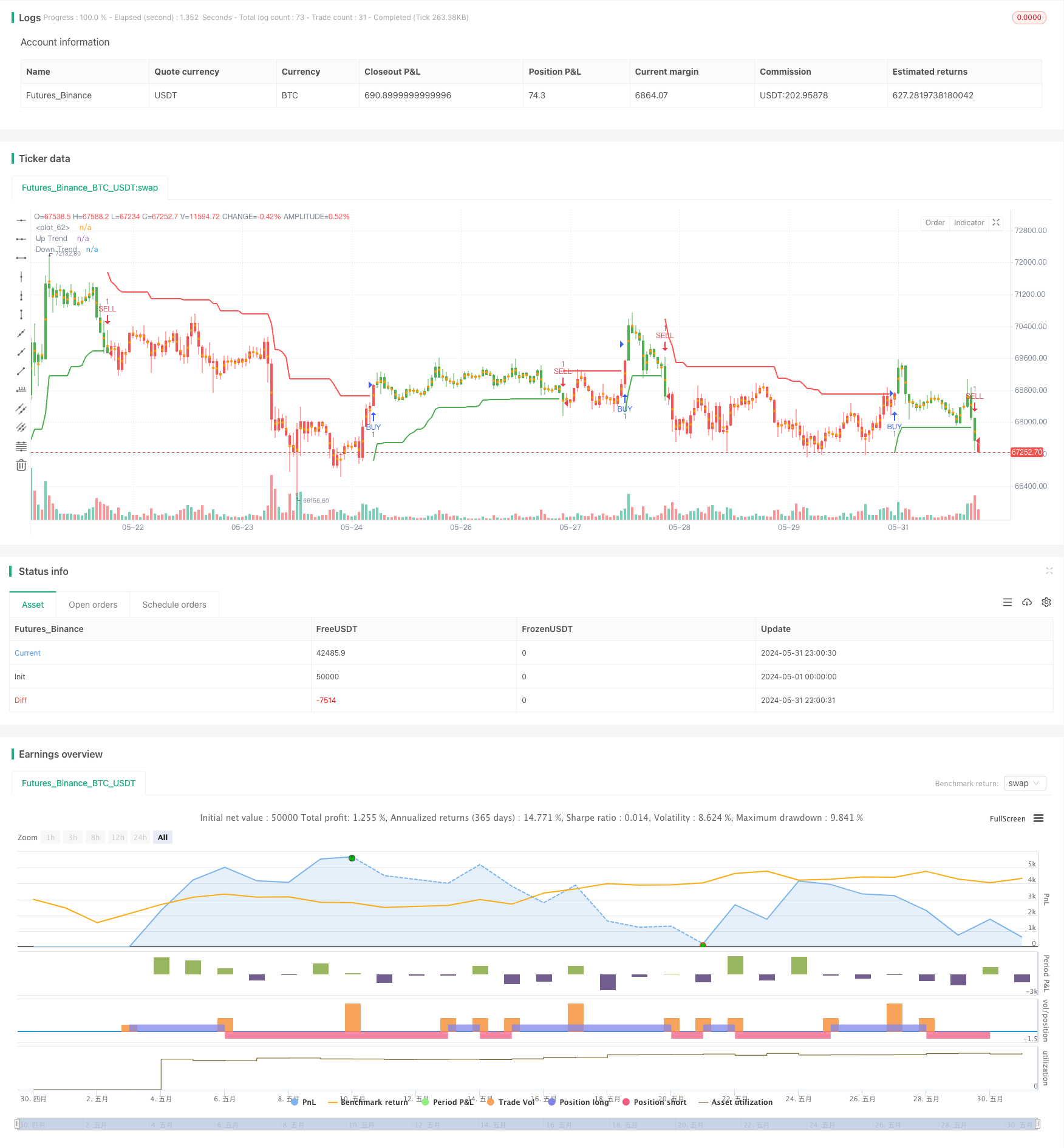

/*backtest

start: 2024-05-01 00:00:00

end: 2024-05-31 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SuperTrend STRATEGY with Buy/Sell Conditions", overlay=true)

// User input parameters

Periods = input(title="ATR Period", type=input.integer, defval=10)

src = input(hl2, title="Source")

Multiplier = input(title="ATR Multiplier", type=input.float, step=0.1, defval=3.0)

changeATR= input(title="Change ATR Calculation Method?", type=input.bool, defval=true)

showsignals = input(title="Show Buy/Sell Signals?", type=input.bool, defval=true)

highlighting = input(title="Highlighter On/Off?", type=input.bool, defval=true)

barcoloring = input(title="Bar Coloring On/Off?", type=input.bool, defval=true)

// ATR calculation

atr2 = sma(tr, Periods)

atr = changeATR ? atr(Periods) : atr2

// SuperTrend calculation

up = src - (Multiplier * atr)

up1 = nz(up[1], up)

up := close[1] > up1 ? max(up, up1) : up

dn = src + (Multiplier * atr)

dn1 = nz(dn[1], dn)

dn := close[1] < dn1 ? min(dn, dn1) : dn

// Trend determination

trend = 1

trend := nz(trend[1], trend)

trend := trend == -1 and close > dn1 ? 1 : trend == 1 and close < up1 ? -1 : trend

// Plot SuperTrend

upPlot = plot(trend == 1 ? up : na, title="Up Trend", style=plot.style_linebr, linewidth=2, color=color.green)

dnPlot = plot(trend == 1 ? na : dn, title="Down Trend", style=plot.style_linebr, linewidth=2, color=color.red)

// Buy/Sell signal conditions

buySignal = trend == 1 and trend[1] == -1

sellSignal = trend == -1 and trend[1] == 1

// State variables to track alerts

var bool buyAlertTriggered = false

var bool sellAlertTriggered = false

// Check if a buy signal has been triggered and reset after it becomes false

if (buySignal)

buyAlertTriggered := true

else

buyAlertTriggered := false

// Check if a sell signal has been triggered and reset after it becomes false

if (sellSignal)

sellAlertTriggered := true

else

sellAlertTriggered := false

// Plot buy/sell signals on the chart

plotshape(buySignal and not buyAlertTriggered ? up : na, title="UpTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.green, transp=0)

plotshape(buySignal and showsignals and not buyAlertTriggered ? up : na, title="Buy", text="Buy", location=location.absolute, style=shape.labelup, size=size.tiny, color=color.green, textcolor=color.white, transp=0)

plotshape(sellSignal and not sellAlertTriggered ? dn : na, title="DownTrend Begins", location=location.absolute, style=shape.circle, size=size.tiny, color=color.red, transp=0)

plotshape(sellSignal and showsignals and not sellAlertTriggered ? dn : na, title="Sell", text="Sell", location=location.absolute, style=shape.labeldown, size=size.tiny, color=color.red, textcolor=color.white, transp=0)

// Highlighting and bar coloring

mPlot = plot(ohlc4, title="", style=plot.style_circles, linewidth=0)

longFillColor = highlighting ? (trend == 1 ? color.green : color.white) : color.white

shortFillColor = highlighting ? (trend == -1 ? color.red : color.white) : color.white

fill(mPlot, upPlot, title="UpTrend Highlighter", color=longFillColor)

fill(mPlot, dnPlot, title="DownTrend Highlighter", color=shortFillColor)

// Bar coloring based on buy/sell signals

buy1 = barssince(buySignal)

sell1 = barssince(sellSignal)

color1 = buy1[1] < sell1[1] ? color.green : buy1[1] > sell1[1] ? color.red : na

barcolor(barcoloring ? color1 : na)

// Trading window input parameters

FromMonth = input(defval=9, title="From Month", minval=1, maxval=12)

FromDay = input(defval=1, title="From Day", minval=1, maxval=31)

FromYear = input(defval=2018, title="From Year", minval=999)

ToMonth = input(defval=1, title="To Month", minval=1, maxval=12)

ToDay = input(defval=1, title="To Day", minval=1, maxval=31)

ToYear = input(defval=9999, title="To Year", minval=999)

start = timestamp(FromYear, FromMonth, FromDay, 00, 00)

finish = timestamp(ToYear, ToMonth, ToDay, 23, 59)

window() => time >= start and time <= finish ? true : false

// Entry conditions based on the SuperTrend signals and within the trading window

if (buySignal and window())

strategy.entry("BUY", strategy.long)

if (sellSignal and window())

strategy.entry("SELL", strategy.short)