Überblick

Die Strategie ist ein Handelssystem, das auf Abweichungen von mehreren technischen Indikatoren basiert und die Signale von RSI, MACD und Zufallsindikatoren kombiniert, um potenzielle Kauf- und Verkaufsmöglichkeiten zu identifizieren. Die Strategie integriert auch flexible Stopp- und Stop-Loss-Mechanismen, um Risiken zu verwalten und Gewinne zu sperren. Die Strategie zielt darauf ab, die Genauigkeit und Zuverlässigkeit von Handelsentscheidungen durch die Analyse von Abweichungen von mehreren Indikatoren zu verbessern.

Strategieprinzip

Die Kernprinzipien der Strategie sind die Verwendung von Abweichungen von mehreren technischen Indikatoren, um potenzielle Trendwendepunkte zu identifizieren. Insbesondere verwendet die Strategie die folgenden drei Indikatoren:

- Der Relative Strength Index (RSI) wird verwendet, um Preisbewegungen zu messen.

- Moving Average Convergence/Divorce Indicator (MACD): verwendet, um die Richtung und Stärke eines Trends zu erkennen.

- Stochastic: verwendet, um zu bestimmen, ob ein Vermögenswert überkauft oder überverkauft ist.

Die Strategie funktioniert in folgenden Schritten:

- Berechnen Sie die Werte für RSI, MACD und Zufallsindikatoren.

- Die Abweichungen in den einzelnen Indikatoren:

- RSI-Abweichung: Wenn der RSI seinen 14-Zyklus-Simple Moving Average durchquert.

- MACD-Abweichung: Wenn die MACD-Linie die Signallinie überschreitet.

- Abweichung eines Zufallsindikators: Wenn ein Zufallsindikator seinen 14-Perioden-Simple Moving Average durchquert.

- Die Strategie erzeugt ein Handelssignal, wenn alle drei Indikatoren abweichen:

- Kaufsignale: RSI abweicht + MACD abweicht + Zufallsindikator abweicht

- Verkaufssignale: RSI abweicht + MACD abweicht + Zufallsindikator nicht abweicht

- Die Einführung von Trades und die Einstellung von Stop-Loss-Levels:

- 20% des Eintrittspreises

- Stop-Loss: 10% des Einstiegspreises

Diese Methode der Mehrfachbestätigung soll die Anzahl der Falschmeldungen reduzieren und die Genauigkeit der Transaktionen erhöhen.

Strategische Vorteile

Multi-Indicator-Bestätigung: Durch die Kombination von Signalen aus RSI, MACD und Zufallsindikatoren kann die Strategie potenzielle Trendwendepunkte genauer erkennen und die Auswirkungen von Falschsignalen reduzieren.

Flexible Risikomanagement: Die integrierten Stop-and-Loss-Mechanismen ermöglichen es dem Händler, die Rendite des Risikos an die persönlichen Risikopräferenzen und die Marktbedingungen anzupassen.

Anpassungsfähigkeit: Die Strategie kann auf verschiedene Zeitrahmen und verschiedene Finanzinstrumente angewendet werden und hat eine breite Anwendbarkeit.

Automatisierte Transaktionen: Strategien, die leicht automatisiert werden können, reduzieren den emotionalen Einfluss von Menschen und verbessern die Effizienz der Ausführung.

Klare Ein- und Ausstiegsregeln: Klar definierte Handelsregeln beseitigen subjektive Urteile und helfen, Handelsdisziplin zu bewahren.

Dynamische Stop-Loss: Stop-Loss-Einstellungen basierend auf dem Prozentsatz des Einstiegspreises, die automatisch an die unterschiedlichen Marktvolatilitäten angepasst werden können.

Trendschnappen: Durch die Identifizierung von Abweichungen hat die Strategie das Potenzial, die Entstehung neuer Trends frühzeitig zu erfassen.

Strategisches Risiko

Übertriebsrisiko: Mehrere Indikatoren können zu häufigen Handelssignalen führen, die die Kosten erhöhen und die Gesamtleistung beeinträchtigen können.

Rückstand: Technische Indikatoren sind von Natur aus rückständig und können dazu führen, dass nur dann gehandelt wird, wenn sich der Trend deutlich verändert hat.

Marktbedingungen-Sensitivität: In schrägen oder schwach volatilen Märkten kann die Strategie schlechter abschneiden und mehr Falschsignale erzeugen.

Einschränkungen der festen Stop-Loss: Während die prozentuale Stop-Loss-Basis eine gewisse Flexibilität bietet, ist sie möglicherweise nicht für alle Marktbedingungen geeignet.

Risiken der Parameteroptimierung: Überoptimierte Parameter des Indikators können zu einer Überpassung führen, die bei tatsächlichen Transaktionen schlechter abschneidet.

Risiken der Korrelation: Unter bestimmten Marktbedingungen können unterschiedliche Kennzahlen stark miteinander in Zusammenhang stehen, was die Effektivität von Mehrfachbestätigungen beeinträchtigt.

Mangel an grundlegenden Überlegungen: Rein technische Analysemethoden können wichtige grundlegende Faktoren übersehen, die die langfristige Leistung beeinträchtigen.

Richtung der Strategieoptimierung

Dynamische Indikatorparameter: Die Einführung eines Anpassungsmechanismus, der die Parameter des RSI, des MACD und des Zufallsindikators an die dynamische Marktvolatilität anpasst.

Marktregime-Erkennung: Integration von Algorithmen zur Klassifizierung von Marktzuständen, um strategische Handlungen in verschiedenen Marktumgebungen (z. B. Trends, Erschütterungen) anzupassen.

Optimierung von Stop-Loss: Ermöglichen Sie einen dynamischen Stop-Loss, der die Marktvolatilität und den Widerstandsstand berücksichtigt, anstatt sich nur auf feste Prozentsätze zu verlassen.

Hinzugefügt wird die Transaktionsanalyse: Integration der Transaktionsindikatoren zur Verbesserung der Genauigkeit der Trendwende-Erkennung.

Zeit-Filter: Einführung eines zeitbasierten Filters, um zu vermeiden, dass der Handel in Zeiten mit bekannter geringer oder hoher Volatilität stattfindet.

Machine Learning Enhancement: Die Kombination und Gewichtung der Indikatoren werden durch Machine Learning-Algorithmen optimiert, um die Signalqualität zu verbessern.

Verbesserte Risikomanagement: Implementierung von komplexeren Strategien zur Positionsverwaltung, wie Positionsgrößenanpassungen basierend auf Volatilität.

Multi-Time-Frame-Analyse: Integration von Analysen aus mehreren Zeiträumen, um die Stabilität von Handelsentscheidungen zu verbessern.

Grundlagenintegration: Berücksichtigung der Einbeziehung der wichtigsten grundlegenden Kennzahlen oder Ereignisse in den Entscheidungsprozess, um eine umfassendere Analyse zu ermöglichen.

Zusammenfassen

Die “Multi-Indikator Abweichung von Kauf- und Verkauf-Strategie mit Adaptive Stop-Loss” ist ein komplexes und umfassendes Handelssystem, das potenzielle Trendwende-Gelegenheiten durch die Integration von Abweichungssignalen von mehreren technischen Indikatoren identifiziert. Die Strategie hat den Vorteil, dass ihre mehrfache Bestätigungsmechanismen und flexible Risikomanagement-Methoden die Genauigkeit und Zuverlässigkeit von Handelsentscheidungen verbessern.

Die Strategie hat das Potenzial, ihre Leistung und Anpassungsfähigkeit durch die Implementierung von empfohlenen Optimierungsmaßnahmen wie Dynamikparameteranpassungen, Marktsituationserkennung und fortschrittlicheren Risikomanagementtechnologien weiter zu verbessern. Wichtig ist, dass der Händler in der praktischen Anwendung vorsichtig ist, die Strategie unter verschiedenen Marktbedingungen ausreichend testet und die notwendigen Anpassungen nach individueller Risikobereitschaft und Anlagezielen vornimmt.

Insgesamt bietet diese Strategie einen starken Rahmen für Quantitative Trader, der als Grundlage für den Aufbau von komplexeren und individualisierten Handelssystemen dienen kann. Durch kontinuierliche Optimierung und Verbesserung hat es das Potenzial, ein wirksames Handelsinstrument zu werden, das Händlern hilft, in komplexen und variablen Finanzmärkten erfolgreich zu sein.

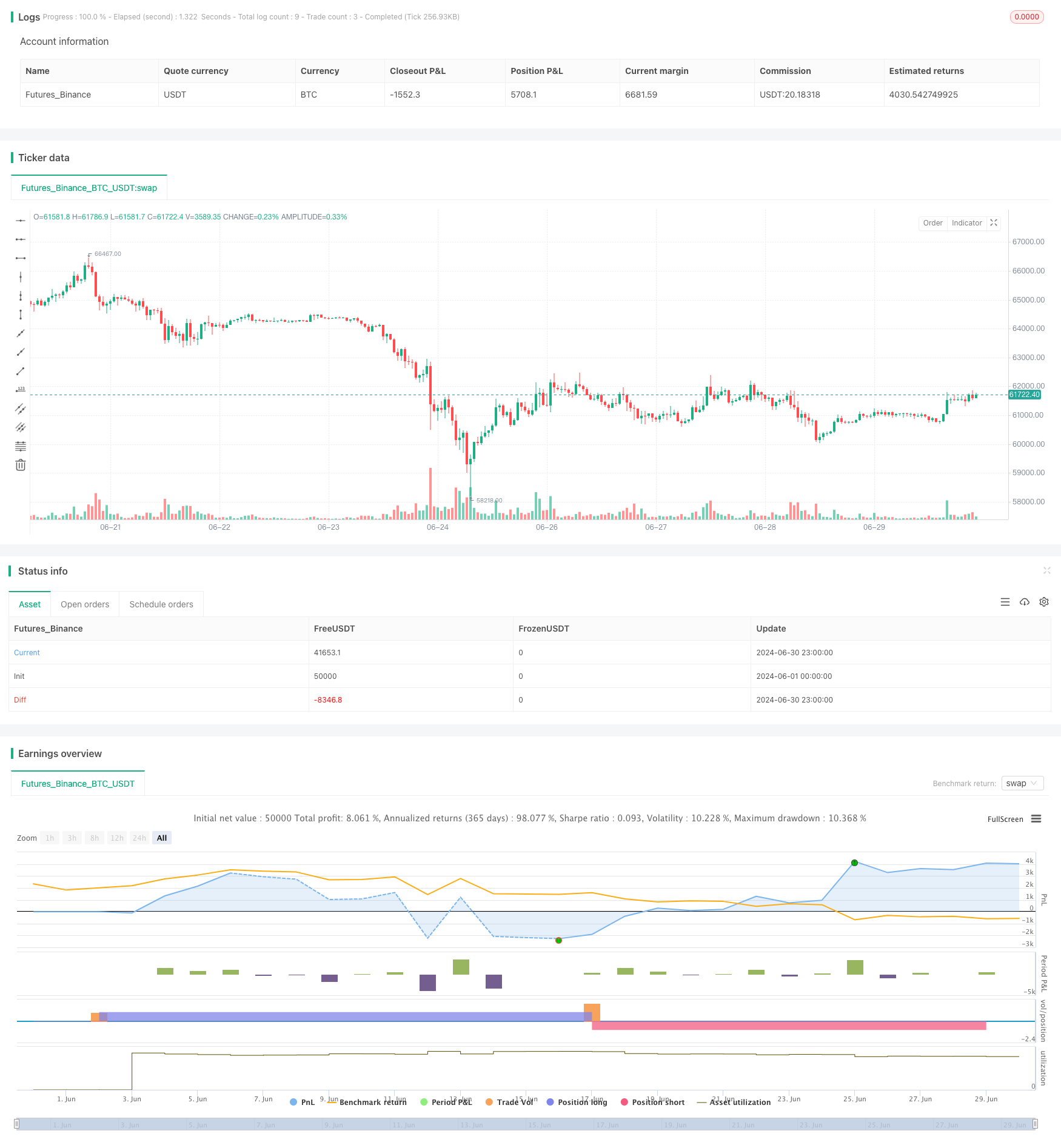

/*backtest

start: 2024-06-01 00:00:00

end: 2024-06-30 23:59:59

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//You will have to choose between High profits and high risks or low profits and low risks? By adjusting TP and SL values

//.........................Working principle

//Even though many pyramid orders are opened The position will be closed when the specified TP target profit is reached.

//..... and setting SL is to ensure safety from being dragged down and losing a large sum of money (it is very important, you need to know what percentage the price swings on the moving chart are in most cases).

//I wish you good luck and prosperity as you use this indicator.

//@version=5

strategy("Multi-Divergence Buy/Sell Strategy with TP and SL", overlay=true)

// Input parameters

rsiLength = input(14, "RSI Length")

macdShortLength = input(12, "MACD Short Length")

macdLongLength = input(26, "MACD Long Length")

macdSignalSmoothing = input(9, "MACD Signal Smoothing")

stochLength = input(14, "Stochastic Length")

stochOverbought = input(80, "Stochastic Overbought Level")

stochOversold = input(20, "Stochastic Oversold Level")

// Take Profit and Stop Loss as percentage of entry price

takeProfitPerc = input(20.0, "Take Profit (%)") / 100.0

stopLossPerc = input(10.0, "Stop Loss (%)") / 100.0

// Calculate RSI

rsi = ta.rsi(close, rsiLength)

// Calculate MACD

[macdLine, signalLine, _] = ta.macd(close, macdShortLength, macdLongLength, macdSignalSmoothing)

// Calculate Stochastic

stoch = ta.stoch(close, high, low, stochLength)

// Determine divergences

rsiDivergence = ta.crossover(rsi, ta.sma(rsi, 14))

macdDivergence = ta.crossover(macdLine, signalLine)

stochDivergence = ta.crossover(stoch, ta.sma(stoch, 14))

// Determine buy/sell conditions

buyCondition = rsiDivergence and macdDivergence and stochDivergence

sellCondition = rsiDivergence and macdDivergence and not stochDivergence

// Execute buy/sell orders

if (buyCondition)

strategy.entry("Buy", strategy.long)

if (sellCondition)

strategy.entry("Sell", strategy.short)

// Calculate take profit and stop loss levels

longTakeProfitPrice = strategy.position_avg_price * (1 + takeProfitPerc)

longStopLossPrice = strategy.position_avg_price * (1 - stopLossPerc)

shortTakeProfitPrice = strategy.position_avg_price * (1 - takeProfitPerc)

shortStopLossPrice = strategy.position_avg_price * (1 + stopLossPerc)

// Close positions at take profit or stop loss level

if (strategy.position_size > 0)

strategy.exit("Take Profit/Stop Loss", "Buy", limit=longTakeProfitPrice, stop=longStopLossPrice)

if (strategy.position_size < 0)

strategy.exit("Take Profit/Stop Loss", "Sell", limit=shortTakeProfitPrice, stop=shortStopLossPrice)

// Plotting buy/sell signals

plotshape(buyCondition, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.labelup, text="Buy")

plotshape(sellCondition, title="Sell Signal", location=location.abovebar, color=color.red, style=shape.labeldown, text="Sell")