Überblick

Die Multiple-Order-Breakout-Trend-Tracking-Strategie ist eine quantitative Handelsstrategie, die auf technischen Analyseindikatoren basiert und darauf abzielt, Markttrends zu erfassen und zu günstigen Zeiten mehrere Eintritte zu tätigen. Die Strategie kombiniert mehrere Indikatoren wie die Brin-Band, die durchschnittliche reale Reichweite (ATR), die Parabola-Schwankung (SAR) und die Index-Moving-Average (EMA), um Eintritts- und Ausstiegszeiten durch die Auswahl von mehreren Bedingungen zu bestimmen. Die Idee der Chancenstrategie ist, mehr Positionen zu eröffnen, wenn die Brin-Band auf der Strecke durchbrochen wird und andere Bedingungen erfüllt werden, und gleichzeitig mit dynamischem Positionsmanagement und festen Stop-Loss-Prozentsätzen Risiken zu kontrollieren.

Strategieprinzip

Teilnahmebedingungen:

- Die Preise durchbrechen die Brin-Band-Strecke

- Preise über dem SAR-Wert

- Preise höher als die EMA

- ATR höher als sein 100-Zyklus-Simple Moving Average

- Derzeit weniger als die maximal zulässige Anzahl von geöffneten Positionen

Bedingungen für die Teilnahme:

- Die Preise fielen in die Mitte der Brin-Band.

- Preise unter SAR-Wert

Positionsverwaltung:

- Dynamische Positionsberechnung, basierend auf den Konto-Zinssätzen, dem Prozentsatz des Risikos pro Transaktion und dem Stop-Loss-Verhältnis

- Setzen Sie eine Obergrenze

Risikokontrollen:

- Festgelegte Stop-Loss-Prozentsätze für jede Bestellung

- Filterung der niedrigen Volatilität mit dem ATR-Indikator

Anwendungen des Indikators:

- Brin-Streifen: Für die Beurteilung von Preiserhebungen und Rückschlägen

- SAR: Hilfsmittel zur Beurteilung von Trends und Spielzeiten

- EMA: Wird verwendet, um mittlere und langfristige Trends zu bestätigen

- ATR: Beurteilung der Marktvolatilität und Filterung von schwachen Verhaltensweisen

Strategische Vorteile

Mehrere Bestätigungsmechanismen: Durch die Kombination mehrerer technischer Indikatoren wird die Zuverlässigkeit des Eingangssignals erhöht und das Risiko von Fehldurchbrüchen verringert.

Dynamische Positionsverwaltung: Die Positionsgröße wird je nach Kontointeresse, Risikobereitschaft und Marktvolatilität angepasst, um das Risiko effektiv zu kontrollieren und in günstigen Zeiten größere Gewinne zu erzielen.

Trendverfolgung und Risikokontrolle im Gleichgewicht: Die Strategie verfolgt Trends und kontrolliert das Risiko durch die Einstellung von Stop-Loss- und Maximalpositionsmengen, wodurch ein Gleichgewicht zwischen Ertrag und Risiko erreicht wird.

Anpassungsfähigkeit: Durch die parametrische Gestaltung kann die Strategie flexibel an unterschiedliche Marktumgebungen und Risikopräferenzen der Händler angepasst werden.

Volatilitätsfilter: Die Verwendung von ATR-Indikatoren zur Filterung niedriger Volatilitätsbedingungen hilft, häufige Geschäfte zu vermeiden, wenn der Markt keine klare Richtung hat.

Mehrere Einstiegsmöglichkeiten: Es ist möglich, mehrere Positionen in derselben Tendenz zu platzieren, was dazu beiträgt, bei starken Trends mehr zu erzielen.

Strategisches Risiko

Überhändlerrisiko: In einem turbulenten Markt kann es zu häufigen falschen Durchbruchsignalen kommen, was zu Überhändlungen und erhöhten Handelskosten führt.

Gleitpunkte und Liquiditätsrisiken: In schnellen Zeiten kann es zu schweren Gleitpunkten oder zu geringen Liquiditätsrisiken kommen, die die Effektivität der Strategie beeinträchtigen.

Trendwechselrisiko: Trotz eingestellter Stop-Losses kann ein starker Trendwechsel einen größeren Verlust bedeuten.

Parameter-Sensitivität: Die Strategie-Performance kann auf Parameter-Einstellungen empfindlich sein und kann unter verschiedenen Marktumgebungen häufig angepasst werden.

Systematisches Risiko: Die gleichzeitige Haltung mehrerer relevanter Positionen kann zu einem Systematischen Risiko bei starken Marktschwankungen führen.

Rücktrittsrisiken: In einem langen Horizont oder in einem bewegten Markt kann ein größeres Rücktrittsrisiko auftreten.

Richtung der Strategieoptimierung

Einführung von Marktregime-Erkennung: Entwicklung eines Moduls zur Erkennung von Marktzuständen, um die Strategieparameter dynamisch anzupassen oder die Handelsmodelle zu wechseln, je nach unterschiedlichen Marktumgebungen (Trends, Erschütterungen, hohe Volatilität usw.).

Optimierung der Ausstiegsmechanismen: Erwägen Sie die Einführung von Trailing Stops oder ATR-basierten dynamischen Stop-Losses, um die Gewinne besser zu sichern und sich an die Marktfluktuation anzupassen.

Erhöhung der Handelszeiten-Filterung: Analyse der Merkmale des Marktes in verschiedenen Zeiträumen, um ineffiziente Handelszeiten zu vermeiden und die Gesamteffizienz der Strategie zu verbessern.

Hinzufügen von Gegen-Trend-Operationen: Aufbauend auf der Haupttrend-Strategie erhöht sich die Gewissheit über kurzfristige Umkehrungen, z. B. bei Berührung der Brin-Band-Abwärtsbahn.

Optimierung der Positionsverwaltung: Erwägen Sie, die Positionen dynamisch an die Trendstärke anzupassen, die Positionen bei stärkeren Trends zu erhöhen und die Positionen bei Schwächen zu verringern.

Einführung von Fundamentaldaten: In Kombination mit Fundamentaldaten (z. B. die Veröffentlichung von Wirtschaftsdaten, wichtige Ereignisse usw.) werden Handelssignale gefiltert oder verstärkt.

Multi-Perioden-Analyse: Einführung von Multi-Perioden-Analysen, um sicherzustellen, dass die Trends auch in einem größeren Zeitrahmen eingehalten werden.

Relevanzmanagement: Entwicklung eines Moduls zur Überwachung und Verwaltung der Relevanz zwischen verschiedenen Handelsarten, um Risiken besser zu verteilen.

Maschinelle Lernoptimierung: Die Verwendung von Machine Learning-Algorithmen zur Optimierung der Parameterwahl und des Signalgenerierungsprozesses zur Steigerung der Anpassungsfähigkeit und Leistung von Strategien.

Zusammenfassen

Die Multi-Order-Breakout-Trend-Tracking-Strategie ist ein quantifiziertes Handelssystem, das mehrere technische Indikatoren kombiniert, um Markttrends zu erfassen und Risiken durch strenge Einstiegsbedingungen und Risikomanagementmaßnahmen zu kontrollieren. Die Kernvorteile der Strategie liegen in ihren mehrfachen Bestätigungsmechanismen, der dynamischen Positionsverwaltung und der Anpassungsfähigkeit an Marktfluktuationen.

Durch weitere Optimierungen, wie die Einführung von Marktregierungs-Erkennung, verbesserte Ausstiegsmechanismen und die Erhöhung der Handelszeit-Filterung, können die Stabilität und die Ertragsfähigkeit der Strategie verbessert werden. Die Einbeziehung von Fundamentaldaten und die Nutzung von Machine-Learning-Technologien können die Strategie möglicherweise besser an unterschiedliche Marktumgebungen anpassen.

Insgesamt bietet diese Strategie einen guten Startpunkt für Trend-Tracking-Handel und hat das Potenzial, durch kontinuierliche Überwachung, Rückmessung und Optimierung zu einer zuverlässigen quantitativen Handelsstrategie zu werden. Allerdings sollten Anleger bei der Verwendung dieser Strategie ihre Risikobereitschaft sorgfältig beurteilen und vor dem Handel mit dem Live-Shop ausreichend Simulationstests durchführen.

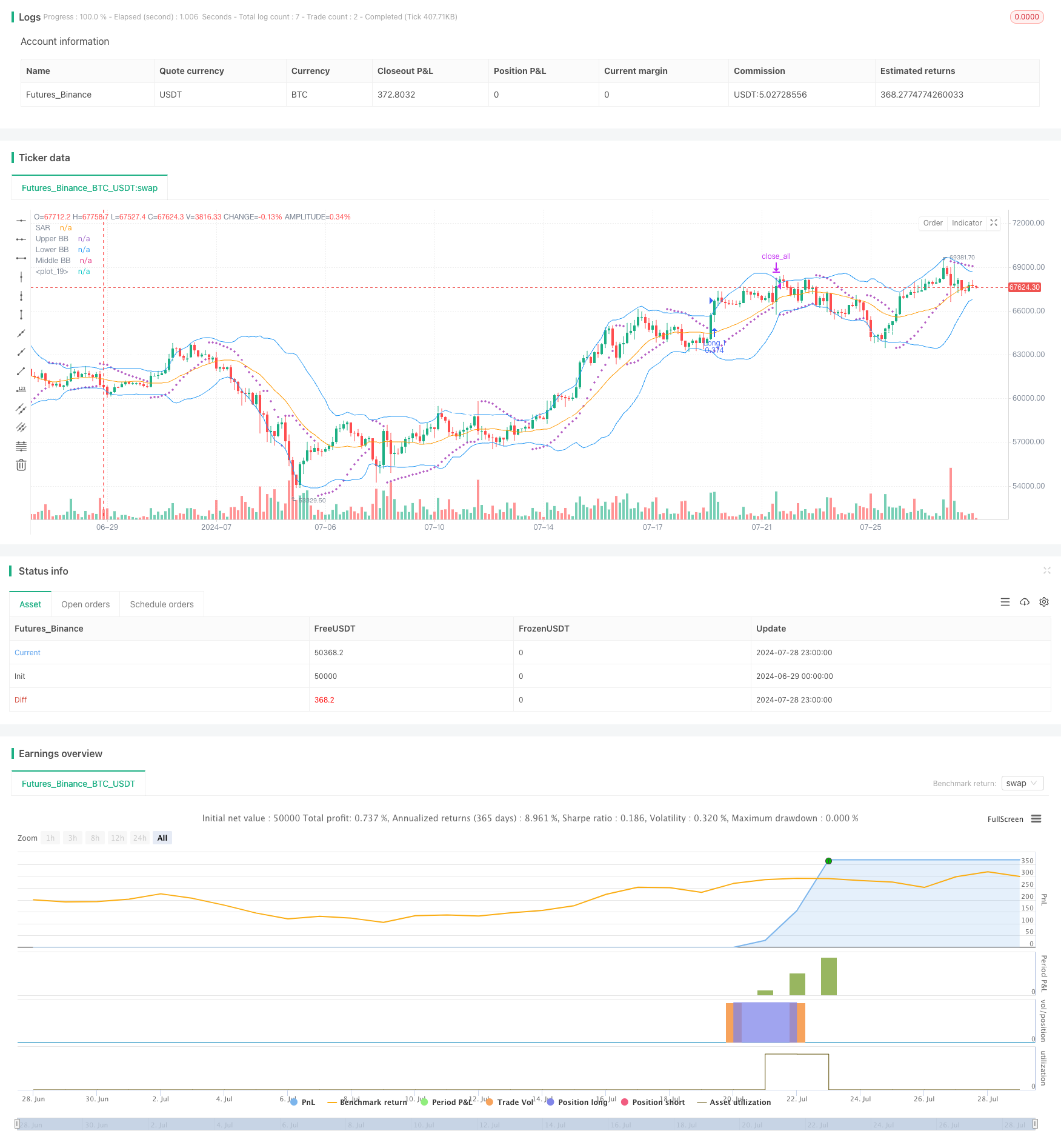

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 3h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Multi-Order Breakout Strategy", overlay=true)

// Parameters

risk_per_trade = input.float(1.0, "Risk Per Trade")

lookback = input(20, "Lookback Period")

breakout_mult = input.float(2.0, "Breakout Multiplier")

stop_loss_percent = input.float(2.0, "Stop Loss Percentage")

max_positions = input(5, "Maximum Open Positions")

atr_period = input(14, "ATR Period")

ma_len = input(100, "MA Length")

// Calculate Bollinger Bands and other indicators

[middle, upper, lower] = ta.bb(close, lookback, breakout_mult)

atr = ta.atr(atr_period)

sar = ta.sar(0.02, 0.02, 0.2)

ma = ta.ema(close, ma_len)

plot(ma, color=color.white)

// Entry conditions

long_condition = close > upper and close > sar and close > ma

// Exit conditions

exit_condition = ta.crossunder(close, middle) or ta.crossunder(close, sar)

// Count open positions

var open_positions = 0

// Dynamic position sizing

position_size = (strategy.equity * risk_per_trade/100) / (close * stop_loss_percent / 100)

// Strategy execution

if (long_condition and open_positions < max_positions and atr > ta.sma(atr, 100) and position_size > 0)

strategy.entry("Long " + str.tostring(open_positions + 1), strategy.long, qty=position_size)

open_positions := open_positions + 1

// Apply fixed stop loss to each position

for i = 1 to max_positions

strategy.exit("SL " + str.tostring(i), "Long " + str.tostring(i), stop=strategy.position_avg_price * (1 - stop_loss_percent/100))

// Close all positions on exit condition

if (exit_condition and open_positions > 0)

strategy.close_all()

open_positions := 0

// Plot

plot(upper, "Upper BB", color.blue)

plot(lower, "Lower BB", color.blue)

plot(middle, "Middle BB", color.orange)

plot(sar, "SAR", color.purple, style=plot.style_cross)