Los contratos de opciones se venden en el mercado.

El autor:Los inventores cuantifican - sueños pequeños, Creado: 2017-12-18 09:43:21, Actualizado: 2017-12-18 09:43:52Los contratos de opciones se venden en el mercado.

- #### Vendiendo opciones de contrato de reconocimiento

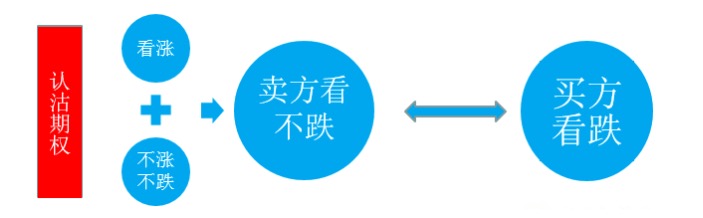

La opción de vender un contrato de reconocimiento, que todos sabemos que es una estrategia de no caída, que se diferencia de la venta de subscripción de los compradores de la venta de subscripción, es que la venta de subscripción en realidad incluye dos situaciones: no caer o subir. En otras palabras, la compra de subscripción sólo puede generar ganancias cuando el precio actual aumenta significativamente, mientras que la venta de reconocimiento, de lo contrario, también puede generar cierta ganancia cuando la situación no cambia.

Entonces, el problema es, después de haber elegido la estrategia de venta de garantía, ¿cómo elegir el contrato?

Primero, la caída se estabilizó. En el proceso de una caída continua de los activos, las opciones de valoración de valor se sobrevaloran significativamente por el mercado, ya que en el proceso de caída, los inversores que poseen activos comprarán opciones de valoración de valor para cubrir el riesgo. Cuando los activos comienzan a detenerse y estabilizarse, el pánico se calma y se vende un contrato de valoración de valor ligeramente inferior.

La segunda es una adicción lenta. Cuando consideramos que el precio del producto está subiendo lentamente, podemos tomar posiciones y mantener posiciones obligatorias en forma gradual, en este caso, a menudo optamos por vender contratos de valor real ligeros. En el proceso de aumento lento de los precios, obtenemos los beneficios de la depreciación intrínseca que nos trae el precio del producto, mientras que disfrutamos de los beneficios que nos trae el paso del tiempo, dos beneficios más considerables. En este caso, incluso si el producto no sube como se espera, el tiempo que consume no disminuye, es una estrategia relativamente estable.

Ampliar la lectura: venta de opciones de reconocimiento para bajar y subir en la disposición anticipada

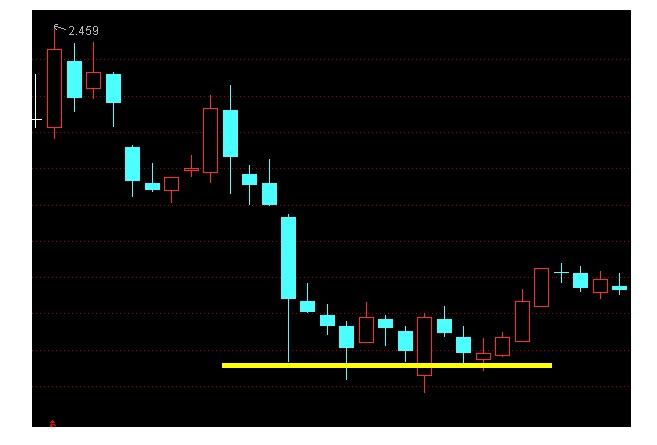

Después de haber tocado los 2850 al final de agosto, el índice de las monedas se ha movido débilmente en septiembre en el cuerpo de la caja de 2850 a 3250, y una parte de los participantes del mercado espera que los 2850-3000 sean una zona de apoyo fuerte. Para esta parte, los inversores que piensan que el índice no bajará más significativamente, y que es adecuado para los inversionistas que construyen una base de valores a corto y mediano plazo, pueden enterrar de antemano el diseño de la caída de la caída de la caída de la caída de la caída.

Por ejemplo, según el mercado del 2 de septiembre, el precio de compra de mercado de los 50 ETFs en septiembre de 2000, los 50 ETFs en septiembre de 2050 y los 50 ETFs en septiembre de 2100 es de 0,1255, 0,1390 y 0,1720 yuan, respectivamente. Si el inversor vende una bolsa de 50 ETFs en septiembre de 2100, dos bolsas de 50 ETFs en septiembre de 2050 y tres bolsas de 50 ETFs en septiembre de 2000, esto equivale a una posición de construcción de una torre de oro de Bitcoin con una diferencia de precio potencialmente baja en el mercado a los precios de 2,100, 2,050 y 2,000.

Cuando el 50 ETF está por encima de los 2.100 dólares, todos los contratos vencen sin valor, y los derechos de 8265 dólares pueden ser divididos en una bolsa de ingresos; cuando el precio está entre 2.050 y 2.100, el inversor realmente compra 10.000 acciones por 1.928 dólares por acción; cuando entre 2.000 y 2.050, compra 30.000 acciones por 1.917 dólares por acción; y cuando el 50 ETF baja para romper los 2.000 dólares, finalmente lanza un gran espacio para los inversores que ganan con el costo de 1.896 dólares por acción.

En abril de 1993, Buffett había aplicado esta estrategia con éxito, ya que estaba muy optimista con Coca-Cola y quería mantener las acciones a largo plazo, pero sintió que el precio de las acciones de $ 40 era demasiado alto, por lo que adoptó la estrategia de vender las opciones de reconocimiento de Coca-Cola por $ 1.5 millones, vendiendo las opciones de reconocimiento de 5 millones de acciones con una fecha de vencimiento del 17 de diciembre de 1993 a un precio de venta de $ 35.

En resumen, podemos ver que el uso de esta estrategia se basa en el hecho de que los inversores ya han previsto que la ola de la bolsa está cerca, y por este modo, por una parte, aumentan los ingresos en efectivo de sus derechos, y por otra parte, entierran los riesgos por adelantado para las oportunidades potenciales de venta baja y alta en el futuro. Por supuesto, el riesgo de la venta de las opciones es mayor en comparación con la compra y la venta, por lo que esta estrategia también es más adecuada para los inversores que prefieren el riesgo, juegan con más confianza y el capital en efectivo es más abundante.

Transcrito por el Departamento de Productos Derivados

- Los problemas de PY2 y PY3

- ¿La cuantificación de los inventores es compatible con las estrategias de observación en teléfonos celulares?

- La cantidad y el precio de esta versión de c++ son los mismos.Exchanges[0].GetDepth (();

- El método exchange.Go (()) no está funcionando, por favor revise la siguiente versión de C++

- Las tablas de js muestran la conversión a C++.

- ¿Los registros del robot están abiertos por defecto?

- Cómo usar la función IO

- Se ha producido un error en el análisis de la API de okex.

- Estrategias de Bitcoin: encontrar estrategias de escritura o estrategias de compra

- Bloquear el espacio de ventaja Las estrategias de venta de opciones de tipo caja

- ¿Está mal la revisión de la política de Python?

- BotVS Disco de simulación

- Cómo capturar errores dentro de un robot

- Pregunte si el código permite el acceso a ciertas interfaces de url externas.

- ¿El robot tiene soporte para el WebSocket del token?

- Pensamiento sobre sistemas mecánicos uniformes

- C++ version GetCommand ((); ¿Esta orden no es válida?

- ¿Pueden inventores cuantificar las acciones A?

- Los intercambiadores HitBTC y OKEX han estado pidiendo a GetTicker un tiempo de espera.

- c++ cuenta devuelve la información verdaderaValid o hay un error