¿Aprovechando el tiempo? ¡Ésta puede ser la mayor mentira en la inversión!

0

0

1892

1892

¿Aprovechando el tiempo? ¡Ésta puede ser la mayor mentira en la inversión!

Elegir el momento, como su nombre lo indica, es elegir el momento de comprar y vender acciones, y tratar de obtener ganancias de ello. Hoy voy a hablar de esto.

- #### La tentación de elegir el momento

En primer lugar, la templanza para los inversores es muy grande. Si se puede juzgar correctamente los bajos y los altos de los mercados bursátiles, los inversores pueden obtener un gran retorno comprando en los bajos y vendiendo en los altos.

Revisando los últimos 20 años en el mercado bursátil de Estados Unidos, en total se han registrado más de 5000 días de negociación. Si se hubiera tenido el índice S&P 500 durante todos esos 20 años, el retorno para el inversor sería de aproximadamente el 9.8% anual. Pero si se pudiera predecir los cinco días de mayor caída y evitarlos (suponiendo que se vendieran las acciones antes de cada uno de esos cinco días y se compraran nuevamente un día después), el retorno para el inversor podría aumentar hasta el 12.2% anual.

Por supuesto, cinco días es sólo el 0,099% de un total de 5,036 días de negociación. Para obtener este tipo de ganancias extraordinarias, los inversores necesitan tener una capacidad de predicción muy alta, y prever que mañana será un día de altibajos.

Sin embargo…

- #### El riesgo de elegir el momento

Un peligro de este juego de la oportunidad es que el inversionista puede sufrir un golpe devastador si su pronóstico es erróneo y vende sus acciones en el día equivocado.

El rendimiento de la inversión en la tenencia estable de los últimos 20 años es de aproximadamente 8% por año. Pero si el inversor no tiene una acción durante los 5 días más altos de la subida de la bolsa por diversas razones, el rendimiento disminuirá a 5.99% por año, un 42% menos que la estabilidad original.

En otras palabras, si un inversionista se equivoca en 5 días de los más de 5,000 días (el 0.1%) y no mantiene acciones durante los 5 días más altos, entonces es muy difícil que recupere los 5 días de pérdidas, incluso si se mantiene invirtiendo durante 20 años.

- #### ¿El mercado interno es el mismo?

Un amigo me preguntó que si todo lo que mencionaste era sobre el mercado de valores de los Estados Unidos, pero en el país, el mercado de valores nacional y el mercado de valores de los Estados Unidos no son lo mismo. Esta pregunta es buena, pero la verdad es que lo mencionado anteriormente es similar a la acción A, o incluso más (ya que la tasa de fluctuación de la acción A es mayor).

Por ejemplo, el gráfico de arriba muestra dos líneas de precios. El azul es el rendimiento del índice de acciones A desde el 1 de enero de 1997, mientras que el rojo muestra el rendimiento del índice de acciones A menos el máximo de 10 días de aumento.

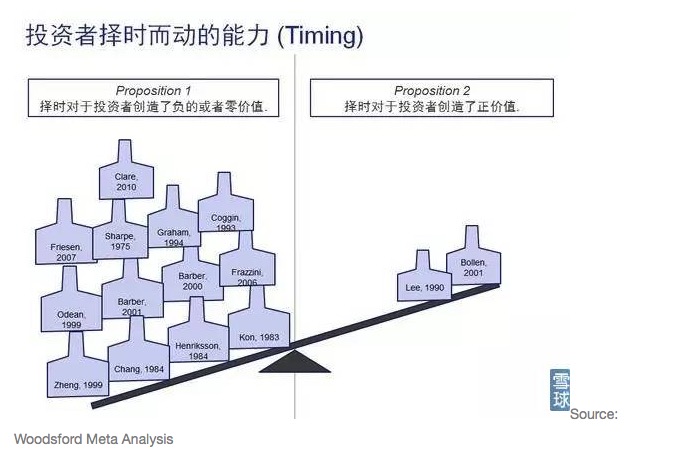

La falta de capacidad de los inversores para elegir el momento, no es sólo un estudio académico o la conclusión de un académico. En el análisis de meta de Woodsford, hemos examinado todas las revistas académicas principales que intentan responder a esta pregunta y hemos resumido sus resultados en el gráfico de arriba.

Por supuesto, los expertos en inversiones de mayor prestigio no pueden darme la seguridad de que podré saber si las acciones subirán o bajarán mañana, ni mucho menos predecir si la tendencia de las acciones mañana será la mayor caída en 20 años. Por lo tanto, muchos de mis amigos lectores pueden preguntar: si mi estrategia de elección es efectiva, ¿cuál es la mínima precisión de predicción que necesito garantizar?

- #### ¿Qué porcentaje de éxito es más barato?

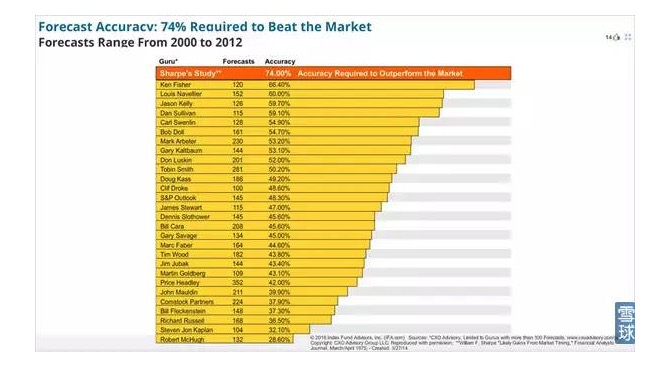

El famoso economista financiero estadounidense y Premio Nobel, William Sharpe, estudió este problema. En un artículo académico, Sharpe propuso que los predictores necesitan una precisión del 74% para ganar dinero barato en el juego de la hora. Si no puede alcanzar la precisión del 70%, no es mejor comprar un fondo índice / ETF y quedarse quieto.

74%?! ¡El señor del huevo ha recibido una sorpresa!

Entonces, ¿hay alguien que realmente pueda alcanzar un 74% de precisión en sus predicciones? Sharpe analizó los registros de algunos de los más famosos especialistas en pronósticos de acciones en Estados Unidos en ese momento y encontró que el 74% de los pronósticos de acciones en Estados Unidos eran correctas.

No hay una sola persona que pueda alcanzar el 74% de precisión.

En el gráfico de arriba, se puede ver que el mejor pronosticador registrado, Ken Fisher, tuvo una precisión de alrededor del 66%. Esto es muy sorprendente, pero no es el 74% de precisión que te puede ayudar a ganar dinero.

- #### ¿Por qué alguien se toma una decisión en un momento dado?

En el mercado, los inversores que tratan de ganar dinero con el tiempo y los inversores que creen que tienen la capacidad de ganar el mercado con el tiempo nunca son pocos. Por supuesto que no pueden ser tan buenos, es decir, que muchas personas no tienen evidencia de que tengan la capacidad de elegir el tiempo o creen ciegamente que tienen una capacidad de predicción de mercado extraordinaria, ¿por qué?

De hecho, se han hecho muchas investigaciones en este sentido, como las de los prejuicios de comportamiento de las personas. Los prejuicios de comportamiento más comunes, como se mencionó en el artículo de ayer en el número público, son el exceso de confianza en sí mismo (estimar demasiado alto sus propias capacidades) y el recuerdo selectivo (recordar solo la parte que es buena de su registro de transacciones y olvidar selectivamente la parte que es mala).

Sinopsis: La bola de nieve es un juego de palabras que se desarrolla en el mundo real.