Dinero y crédito en el sistema monetario y bancario

0

0

2003

2003

Dinero y crédito en el sistema monetario y bancario

Mi hijo sueña con ser un día un trader de primer nivel, y un trader calificado también debe tener cierta habilidad macroeconómica. Cada fin de semana, mi hijo nos acompañará a aprender la serie de macroeconomía 101, con la esperanza de brindarnos algo de inspiración más allá de las estrategias concretas.

- #### El comerciante macro

Los macroeconomistas son aquellos que buscan oportunidades en activos como bonos, divisas, índices de acciones y mercancías, basados en una visión macroeconómica de la economía, como el crecimiento, la inflación, la política monetaria y la política fiscal. Tienden a apostar por la sobrevaloración o la subvaloración de un tipo de activo en relación con otros, no por la caída de un tipo de activo en sí mismo. En particular, en general, no consideramos que los macroeconomistas necesiten hacer estrategias de selección de valores, como la selección de acciones en inversiones en acciones o la investigación de capital de emisores en inversiones en bonos.

Contrariamente a lo que muchos creen, creo que el Macro Trader no es un experto en macroeconomía, ni en la capacidad de predicción de la macroeconomía. La macroeconomía abarca muchas áreas extremadamente amplias y profundas, pero para el Trader, solo nos importa quién tomará el dinero para comprar mi posición y cómo medir las ofertas de la otra parte.

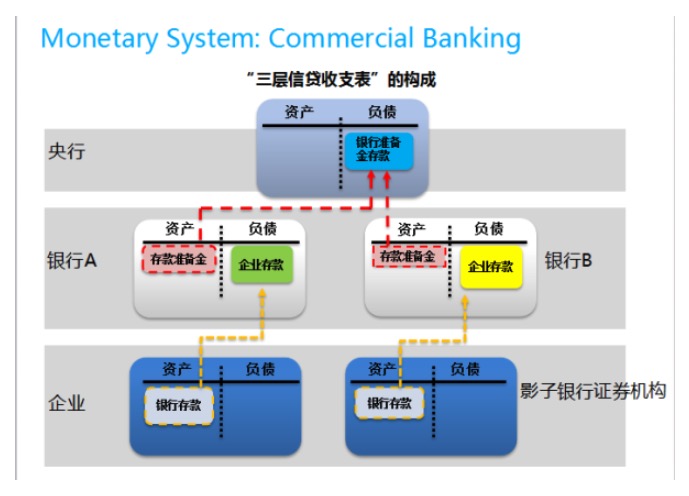

- #### 1. Flow Chart del sistema de crédito monetario de los bancos comerciales

Recuerde que el concepto más básico del sistema bancario monetario es el crédito. En un mercado de transacciones sin un mecanismo de crédito, como el mercado de vivienda de los residentes, solo se pueden comprar y vender cuántas casas. En un mercado con un mecanismo de crédito, como el sector bancario monetario, los bancos pueden prometer grandes pagos a los clientes de depósito de los bancos, incluso si ahora solo tienen un poco de efectivo. Si la gestión de la liquidez es buena, el depósito puede ser diez veces, cien veces o incluso mil veces mayor que el efectivo.

Este gráfico es el favorito de los pandas, y fue escrito por el Sr. Wang Chao, del Banco de China, para describir cómo se entiende el mecanismo de flujo de crédito de Fiat Money en función de la cuenta de crédito. En el sistema de Fiat Money, todas las monedas base son deudas de los bancos centrales. Cuando los bancos centrales consideran que existe el riesgo de inflación, pánico de liquidez, restricción de la raíz bancaria o cualquier otra razón para la desaceleración, los bancos centrales optan por expandir sus deudas para crear más monedas base.

La liquidez de la moneda base, y no el tamaño del crédito en general, es la clave para la flexibilización de las raíces bancarias. Debido a que los bancos tienen la responsabilidad de crear liquidez para la moneda base a través del mecanismo de crédito, el ajuste de la raíz bancaria generalmente es causado por el sistema bancario. Mencionamos que las empresas poseen la moneda de crédito creada por el banco, no la moneda base.

Por ejemplo, el sistema monetario offshore en realidad no tiene un banco central que regule la liquidez y el tipo de interés monetario, por lo que el sistema es más vulnerable que el sistema en el extranjero. La moneda base del sistema monetario offshore, a menudo transportada por los bancos en el extranjero, tiene como objetivo principal el arbitraje (incluso si el dólar offshore es un factor de rentabilidad muy importante). Se puede imaginar que cuando los bancos comerciales en el mercado offshore se contraigan el crédito debido a un colapso de confianza, solo para atraer la misma diferencia de interés entre los bancos comerciales en el extranjero.

(La parte de las monedas en el extranjero continúa cayendo, el Macro 101 teme que no se pueda sostener, por lo que el mercado en el extranjero, o la parte del sistema bancario monetario que carece de regulación por parte del banco central, es el primero en llegar aquí, de todos modos, este tema es muy común, y el caso 2a-7 es más emocionante)

En el sistema bancario monetario, debido a que los bancos asumen la responsabilidad de la liquidez monetaria básica, la estructura del sistema bancario es el foco de la observación del flujo de los macroeconomistas, especialmente en el aspecto que afecta a la transmisión de la liquidez a los balances de crédito de las empresas. Para probar algunos puntos de observación, a continuación. En primer lugar, nos preocupamos mucho por las reservas, ya que las reservas de depósito afectan al total de monedas básicas que se pueden usar para liquidar, y afectan directamente a la liquidez de todo el sistema monetario. Es necesario señalar que todos los factores que afectan al pago de reservas excedentarias tienen el mismo estatus que las reservas de depósitos.

La fluidez del crédito se diversifica cuando llega al nivel corporativo, donde los activos como los índices de acciones y las mercancías suelen requerir una salida. Aquí es donde es más fácil generar confusión, y aquí mi sugerencia es que se inicie la toma de decisiones de balance de pagos a escala corporativa a nivel micro, y no se debe mirar simplemente a los cambios en los números macroeconómicos. Por ejemplo, el supuesto error de la Fed QE de imprimir dinero en el mercado de valores para impulsar el índice de acciones prospera, pero si se combina con el análisis de fluidez de Money and Credit, nos damos cuenta de que la QE es muy ineficaz, y la mayor parte de la deuda en moneda de base de la expansión de la Fed se detiene en las reservas excedentarias de los bancos comerciales, lo que ha llevado a que las reservas excedentarias del sistema de crédito monetario de los Estados Unidos aumenten de menos de 500 millones de dólares en 2007 a 200 billones de dólares en 2013 y no haya una capacidad de supercrédito.

En economías de crecimiento normal, las empresas ven que los beneficios de la inversión son mayores que los costos de oportunidad, están motivadas para aumentar la financiación y poner el dinero en funcionamiento, y las empresas generan demanda de mano de obra y mercancías, por lo tanto, impulsan la inflación. ¡Qué historia tan maravillosa! Lamentablemente, las economías normales ahora están llenas de economías anormales, mientras que las economías normales parecen estar equivocadas.

El segundo ejemplo es el de las empresas estadounidenses después de la gran dilución de QE. Según los libros de texto, las empresas deberían ser estimuladas por las tasas de interés bajas y apostar por varios proyectos CAPEX que no parecen ser rentables, lo que provoca la inflación (véase Bernanke VS Summers (2015)). Pero las vacas no beben agua con fuerza.

El tercer ejemplo es aún más interesante. Considerando la situación en que la empresa no tiene confianza en el negocio principal, ¿qué haría si los costos de la especulación son bajos y la empresa tiene dinero pero no está dispuesta a distribuir a los accionistas? Tal vez podamos considerar algunas especulaciones.

(Cuanto más listo, más lejos. En pocas palabras, Macro Trader necesita combinar información a nivel micro para hacer un análisis de flujo, solo mira los datos macroscópicos como un plato muerto absoluto.

Porque hay mucho material en este aspecto, no lo describiré, solo diré algo en particular. En China, ser un PM / Trader en el campo de FICC, a menudo observa más profundamente estos fenómenos de los bancos monetarios que los mercados maduros de Europa y Estados Unidos, lo que debería ser una ventaja de los mercados inmaduros en comparación con los mercados maduros. He trabajado en bonos en dólares y en yuanes durante mucho tiempo. Una de mis experiencias es que la capacidad de auto-reparación del mercado de dólares es demasiado fuerte y suprime muchos fenómenos de fluctuación de los bancos monetarios, por lo que ser un Trader en dólares, especialmente un Trader de bonos estatales, no necesita prestar especial atención a estas estructuras de flujo básicas.

Los datos de los bancos centrales y los bancos comerciales son una función fundamental de Macro Trader. Se recomienda a los lectores que lean detenidamente los datos financieros publicados por los principales bancos centrales, al menos lean los datos de la FED y el PBoC. Los datos de la FED, en comparación con los datos de la Fed Z1 Flow of Funds, son más favorables para la comprensión de la estructura y el mecanismo del sistema monetario estadounidense en el mecanismo de guía de los bancos centrales / bancos / empresas.

En el análisis anterior, he intentado eludir los métodos tradicionales de análisis de bancos monetarios, como el análisis M0 / M1 / M2 etc. Por un lado, porque estos contenidos son lo suficientemente abundantes, el lector puede buscar por sí mismo, sin necesidad de que yo no haya sido entrenado en la disciplina. (En realidad, el análisis profundo es poco, el exceso de abundancia es más, en comparación con el Flow Chart, se puede encontrar mucho material en el mercado que confunde completamente el concepto de banco monetario). Por otro lado, Macro Trader debe tener la capacidad de modificar los modelos o datos obtenidos para representar un panorama más preciso.

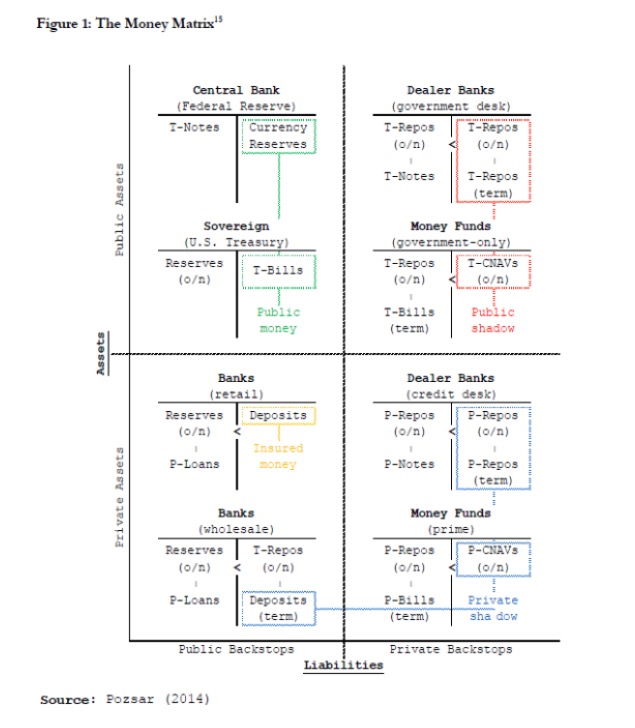

- #### 2. Flow Chart del sistema de crédito monetario de los bancos en la sombra

En el sistema financiero moderno, un papel igualmente importante es el sistema de valores, o sea, el sistema de crédito de los bancos en la sombra. Su característica es que los valores asumen una parte de la función de creación de crédito. El artículo más detallado sobre este aspecto es el de Pozsar (2014), que es demasiado amplio, por lo que no lo describiré, simplemente citaré un diagrama y anotaré algunos puntos clave.

Uno de los puntos clave es que en el sistema crediticio del banco en la sombra, además de que el efectivo en las cuentas del banco central es la moneda base, los bonos estatales también pueden desempeñar el papel de moneda base. Esto se debe a que en todos los sistemas bancarios monetarios modernos, los bonos estatales disfrutan del mismo capital riesgo que el efectivo, y, en el sistema bancario monetario principal, la liquidez y la liquidación de la negociación y el reembolso de bonos estatales son muy altas, por lo que los bonos estatales también pueden actuar como moneda base, asumiendo una parte de los derivados del crédito.

En segundo lugar, los bancos en la sombra, o instituciones financieras no bancarias, también necesitan dinero físico para liquidar sus transacciones, y aunque los bancos en la sombra pueden derivar crédito, a menudo no pueden obtenerlo directamente del banco central (excepciones muy raras), por lo que su papel en el gráfico de flujo de dinero de los bancos comerciales mencionado anteriormente puede considerarse a nivel de empresa.

En tercer lugar, los bancos en la sombra participan en el sistema de crédito monetario, pero sus estadísticas y mecanismos de funcionamiento son mucho menos maduros que los de los bancos comerciales. Muchas veces, las estadísticas de los bancos en la sombra son un obstáculo potencial y pueden incluso engañar la política monetaria.

Estos conceptos son muy aburridos. ¡Y más aburridos también! Porque ignorar este sistema puede ser una grave falta de comprensión de la tabla de flujo. Ahora, cuando hacemos un balance de junio de 2013, la palabra de la audiencia es que el banco central ha endurecido la política monetaria para apalancarse, lo que ha causado un colapso de la liquidez. Pero si se estudian los datos financieros del segundo trimestre de 2013 y se comparan con otros documentos importantes del banco central, como el informe de política monetaria, se encontrará que el crédito y la liquidez parecen haber crecido significativamente en ese momento, pero la tasa de crecimiento ha disminuido ligeramente.

En los mercados maduros, los sistemas de bancos en la sombra son más libres, más funcionales y, por lo tanto, más efectivos, por lo que Macro Trader necesita una observación seria. Cuando la Fed abrió QE en 2009, muchos participantes lamentaron la inminencia de una inflación maligna sin precedentes, y el oro se elevó a los niveles de 1900. Sin embargo, hoy, 6 años después, la inflación de los Estados Unidos ha sufrido muchas caídas y solo está luchando por el 2%. Las razones son variadas, pero desde el punto de vista de un Macro Trader, si se ignora la eficiencia del sistema bancario comercial y el sistema bancario monetario, se trata solo de inflación monetaria básica.

En los bancos comerciales, la contracción se manifiesta en forma de agotamiento de la liquidez, en los bancos comerciales, la contracción se manifiesta en forma de retención de reservas valiosas, en lugar de expandir los depósitos creados con préstamos, en los bancos en la sombra, el Dealer mantiene el buen nivel de liquidez de los bonos estatales, el precio de la deuda es incluso rechazar la deuda de la compañía que puede consumir la valiosa liquidez en sus manos. Este proceso no es una simple venta de activos de riesgo, la venta no es la causa, y se detendrá después de compensar el riesgo a un nivel razonable de caída.

En los mercados maduros con un mecanismo de transmisión flexible y una gran capacidad de autorregulación, como el mercado europeo y el mercado estadounidense, la serie de reacciones formadas por Flight to Quality son simplificadas por los comerciantes como Risk On/Risk Off, y luego las reacciones de flujo de fondos y precios de activos se interpretan como cambios en el apetito de riesgo. El beneficio de esta práctica es que simplifica enormemente el proceso de análisis, pero también omite un análisis profundo de la estructura del mercado.

A pesar de los impactos de eventos como Lehman, en el sistema bancario monetario moderno, el impacto del riesgo de liquidez es cada vez mayor, incluso mayor que el riesgo de crédito tradicional, incluso en el caso de Lehman (¿Te diré cuál es la tasa de recuperación final de los bonos Lehman?). En este sentido, las medidas de regulación cada vez más estrictas, la supervisión, la liquidación centralizada y la quiebra en orden del sistema bancario comercial han reducido considerablemente el impacto del riesgo de crédito en el sistema. Por otro lado, los especuladores de los gobiernos y los bancos centrales en el riesgo sistémico han llevado a un número creciente de participantes a creer que el riesgo de crédito, una vez que el riesgo sistémico se eleva, es el que los bancos centrales tienen que rescatar.

En otras palabras, los comerciantes deben ser más sensibles a los cambios en el sistema de crédito monetario que a la sangre de los tiburones. Cada cambio en la estructura de crédito monetario significa que un grupo de fondos tendrá que cambiar de camino para buscar nuevas rutas. Si se puede identificar la ruta de transmisión de los cambios en el crédito monetario y robar el fondo de Front Run antes del mercado, significa estar sentado y cobrar dinero. Por el contrario, si el nuevo sistema de crédito monetario se ve obligado a cambiar pero se demora en actuar, significa que los tiburones tienen un gran tributo. Este es el verdadero Trading Macro.

Transcrito de la columna de conocimiento de Moneycode