Se aplicarán las siguientes condiciones:

El autor:No lo sé., Creado: 2022-04-24 11:32:48, Actualizado: 2022-04-24 15:50:56Se aplicarán las siguientes condiciones:

Esta vez, la estrategia traída por FMZ Quant esSe aplicarán las siguientes condiciones:, abreviado como DDH.

Para el estudio del comercio de opciones, por lo general necesitamos dominar los conceptos en varios aspectos:

-

Modelo de fijación de precios de las opciones; modelo B-S; el precio de las opciones se determina sobre la base de

precio subyacente , precio de ejercicio , días hasta la expiración , volatilidad implícita y tipo de interés sin riesgo . -

Las exposiciones frente al riesgo de opciones:

- Si el valor delta es +0,5, el rendimiento de ganancias y pérdidas de la opción cuando el precio subyacente sube y baja puede considerarse como 0,50 spot.

- Gamma

la velocidad acelerada del riesgo direccional. Por ejemplo, una opción de compra. Debido a Gamma, desde donde el precio subyacente está en el precio de ejercicio, Delta se acercará a +1.00 desde +0.50, en el proceso de aumento del precio. - Cuando usted compra opciones, si el precio subyacente se mantiene constante, con cada día que pasa, usted pagará un cargo que se muestra por el valor de Theta (Deribit tiene un precio en USD). Cuando usted vende opciones, y el precio subyacente se mantiene constante, con cada día que pasa, usted recibirá una tarifa que se muestra por el valor Theta.

- Vega

exposición a la volatilidad. Cuando compras opciones, Vega se expresa como un valor positivo, es decir, volatilidad implícita larga. Cuando la volatilidad implícita aumenta, puedes obtener ganancias al exponerte a Vega. La situación opuesta también es así. Cuando vendes opciones, la volatilidad implícita disminuye y tendrás ganancias.

Explicación de la estrategia DDH:

-

Explicación del principio DDH Al equilibrar el delta de opciones y futuros, se logra la neutralidad de riesgo de la dirección de negociación. Después de mantener una posición de contrato de opción y usar futuros para cubrir y equilibrar el Delta, a medida que el precio subyacente cambia, el Delta general aparecerá desequilibrado nuevamente.

Por ejemplo: Cuando compramos una opción de compra, tenemos una posición alcista. En este momento, es necesario corto futuros para cubrir la opción Delta para lograr la neutralidad general Delta (0 o cerca de 0). Ignoremos los factores, como los días hasta la expiración y la volatilidad implícita del contrato de opción. Escenario 1: Cuando el precio subyacente aumenta, la opción Delta aumenta, y el Delta general se mueve a un número positivo. Los futuros son necesarios para cubrirse nuevamente, y se abren algunas posiciones cortas para continuar con los futuros cortos, para que el Delta general esté equilibrado nuevamente. (Antes del reequilibrio, el delta de la opción es grande, el delta de los futuros es relativamente pequeño, el beneficio marginal de la opción de compra excede la pérdida marginal del contrato corto y toda la cartera generará un beneficio). Escenario 2: Cuando el precio subyacente cae, el delta de la opción disminuye, y el delta general se mueve a un número negativo, y algunas posiciones de futuros cortos se cierran para hacer el saldo global del delta de nuevo. (Antes del reequilibrio, el delta de la opción es pequeño, el delta de los futuros es relativamente grande, la pérdida marginal de la opción de compra es menor que la ganancia marginal del contrato corto y toda la cartera seguirá teniendo un beneficio).

Por lo tanto, lo ideal es que la subida y la caída del subyacente traigan ganancias, siempre y cuando el mercado fluctúe.

Sin embargo, hay otros factores que deben tenerse en cuenta: valor del tiempo, costes comerciales y otros.

Así que, he citado la explicación de un maestro de Zhihu:

El enfoque del Gamma Scalping no es el delta, el hedging dinámico del delta es solo una forma de evitar el riesgo de precio subyacente en el proceso. El Gamma Scalping se centra en el Alpha. El Alpha no es el Alpha de la selección de acciones. Aquí, Alpha = Gamma / Theta, es decir, cuánto Gamma se intercambia por la decadencia temporal de la unidad Theta. Ese es el punto. Es posible construir una combinación de aumento y caída tanto con ganancias flotantes, seguramente acompañadas de decadencia temporal, y el problema es la relación de rendimiento de costos. Autor: Xu Zhe; Enlace al artículo original:https://www.zhihu.com/question/51630805/answer/128096385

Diseño de la estrategia DDH

- encapsulación de la interfaz de mercado agregada, diseño de la estructura;

- el diseño de la estrategia de interfaz de usuario;

- el diseño de la estrategia de interacción;

- diseño de la función de cobertura automática.

Código de origen:

// constructor

function createManager(e, subscribeList, msg) {

var self = {}

self.supportList = ["Futures_Binance", "Huobi", "Futures_Deribit"] // from the supported platforms

// object attributes

self.e = e

self.msg = msg

self.name = e.GetName()

self.type = self.name.includes("Futures_") ? "Futures" : "Spot"

self.label = e.GetLabel()

self.quoteCurrency = ""

self.subscribeList = subscribeList // subscribeList : [strSymbol1, strSymbol2, ...]

self.tickers = [] // all market data obtained by the interface; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.subscribeTickers = [] // the market data in need; define the data format as: {bid1: 123, ask1: 123, symbol: "xxx"}}

self.accData = null

self.pos = null

// initialization function

self.init = function() {

// judge whether the platform is supported

if (!_.contains(self.supportList, self.name)) {

throw "not support"

}

}

self.setBase = function(base) {

// switch base address, used to switch to the simulated bot

self.e.SetBase(base)

Log(self.name, self.label, "switch to simulated bot:", base)

}

// judge the data precision

self.judgePrecision = function (p) {

var arr = p.toString().split(".")

if (arr.length != 2) {

if (arr.length == 1) {

return 0

}

throw "judgePrecision error, p:" + String(p)

}

return arr[1].length

}

// update assets

self.updateAcc = function(callBackFuncGetAcc) {

var ret = callBackFuncGetAcc(self)

if (!ret) {

return false

}

self.accData = ret

return true

}

// update positions

self.updatePos = function(httpMethod, url, params) {

var pos = self.e.IO("api", httpMethod, url, params)

var ret = []

if (!pos) {

return false

} else {

// arrange data

// {"jsonrpc":"2.0","result":[],"usIn":1616484238870404,"usOut":1616484238870970,"usDiff":566,"testnet":true}

try {

_.each(pos.result, function(ele) {

ret.push(ele)

})

} catch(err) {

Log("error:", err)

return false

}

self.pos = ret

}

return true

}

// update the market data

self.updateTicker = function(url, callBackFuncGetArr, callBackFuncGetTicker) {

var tickers = []

var subscribeTickers = []

var ret = self.httpQuery(url)

if (!ret) {

return false

}

// Log("test", ret)// test

try {

_.each(callBackFuncGetArr(ret), function(ele) {

var ticker = callBackFuncGetTicker(ele)

tickers.push(ticker)

if (self.subscribeList.length == 0) {

subscribeTickers.push(ticker)

} else {

for (var i = 0 ; i < self.subscribeList.length ; i++) {

if (self.subscribeList[i] == ticker.symbol) {

subscribeTickers.push(ticker)

}

}

}

})

} catch(err) {

Log("error:", err)

return false

}

self.tickers = tickers

self.subscribeTickers = subscribeTickers

return true

}

self.getTicker = function(symbol) {

var ret = null

_.each(self.subscribeTickers, function(ticker) {

if (ticker.symbol == symbol) {

ret = ticker

}

})

return ret

}

self.httpQuery = function(url) {

var ret = null

try {

var retHttpQuery = HttpQuery(url)

ret = JSON.parse(retHttpQuery)

} catch (err) {

// Log("error:", err)

ret = null

}

return ret

}

self.returnTickersTbl = function() {

var tickersTbl = {

type : "table",

title : "tickers",

cols : ["symbol", "ask1", "bid1"],

rows : []

}

_.each(self.subscribeTickers, function(ticker) {

tickersTbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1])

})

return tickersTbl

}

// return the positon table

self.returnPosTbl = function() {

var posTbl = {

type : "table",

title : "pos|" + self.msg,

cols : ["instrument_name", "mark_price", "direction", "size", "delta", "index_price", "average_price", "settlement_price", "average_price_usd", "total_profit_loss"],

rows : []

}

/* the position data format returned by the interface

{

"mark_price":0.1401105,"maintenance_margin":0,"instrument_name":"BTC-25JUN21-28000-P","direction":"buy",

"vega":5.66031,"total_profit_loss":0.01226105,"size":0.1,"realized_profit_loss":0,"delta":-0.01166,"kind":"option",

"initial_margin":0,"index_price":54151.77,"floating_profit_loss_usd":664,"floating_profit_loss":0.000035976,

"average_price_usd":947.22,"average_price":0.0175,"theta":-7.39514,"settlement_price":0.13975074,"open_orders_margin":0,"gamma":0

}

*/

_.each(self.pos, function(ele) {

if(ele.direction != "zero") {

posTbl.rows.push([ele.instrument_name, ele.mark_price, ele.direction, ele.size, ele.delta, ele.index_price, ele.average_price, ele.settlement_price, ele.average_price_usd, ele.total_profit_loss])

}

})

return posTbl

}

self.returnOptionTickersTbls = function() {

var arr = []

var arrDeliveryDate = []

_.each(self.subscribeTickers, function(ticker) {

if (self.name == "Futures_Deribit") {

var arrInstrument_name = ticker.symbol.split("-")

var currency = arrInstrument_name[0]

var deliveryDate = arrInstrument_name[1]

var deliveryPrice = arrInstrument_name[2]

var optionType = arrInstrument_name[3]

if (!_.contains(arrDeliveryDate, deliveryDate)) {

arr.push({

type : "table",

title : arrInstrument_name[1],

cols : ["PUT symbol", "ask1", "bid1", "mark_price", "underlying_price", "CALL symbol", "ask1", "bid1", "mark_price", "underlying_price"],

rows : []

})

arrDeliveryDate.push(arrInstrument_name[1])

}

// traverse arr

_.each(arr, function(tbl) {

if (tbl.title == deliveryDate) {

if (tbl.rows.length == 0 && optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

return

} else if (tbl.rows.length == 0 && optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

return

}

for (var i = 0 ; i < tbl.rows.length ; i++) {

if (tbl.rows[i][0] == "" && optionType == "P") {

tbl.rows[i][0] = ticker.symbol

tbl.rows[i][1] = ticker.ask1

tbl.rows[i][2] = ticker.bid1

tbl.rows[i][3] = ticker.mark_price

tbl.rows[i][4] = ticker.underlying_price

return

} else if(tbl.rows[i][5] == "" && optionType == "C") {

tbl.rows[i][5] = ticker.symbol

tbl.rows[i][6] = ticker.ask1

tbl.rows[i][7] = ticker.bid1

tbl.rows[i][8] = ticker.mark_price

tbl.rows[i][9] = ticker.underlying_price

return

}

}

if (optionType == "P") {

tbl.rows.push([ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price, "", "", "", "", ""])

} else if(optionType == "C") {

tbl.rows.push(["", "", "", "", "", ticker.symbol, ticker.ask1, ticker.bid1, ticker.mark_price, ticker.underlying_price])

}

}

})

}

})

return arr

}

// initialize

self.init()

return self

}

function main() {

// initialize, and vacuum logs

if(isResetLog) {

LogReset(1)

}

var m1 = createManager(exchanges[0], [], "option")

var m2 = createManager(exchanges[1], ["BTC-PERPETUAL"], "future")

// switch to the simulated bot

var base = "https://www.deribit.com"

if (isTestNet) {

m1.setBase(testNetBase)

m2.setBase(testNetBase)

base = testNetBase

}

while(true) {

// options

var ticker1GetSucc = m1.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=option",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name, underlying_price: ele.underlying_price, mark_price: ele.mark_price}})

// perpetual futures

var ticker2GetSucc = m2.updateTicker(base + "/api/v2/public/get_book_summary_by_currency?currency=BTC&kind=future",

function(data) {return data.result},

function(ele) {return {bid1: ele.bid_price, ask1: ele.ask_price, symbol: ele.instrument_name}})

if (!ticker1GetSucc || !ticker2GetSucc) {

Sleep(5000)

continue

}

// update positions

var pos1GetSucc = m1.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=option")

var pos2GetSucc = m2.updatePos("GET", "/api/v2/private/get_positions", "currency=BTC&kind=future")

if (!pos1GetSucc || !pos2GetSucc) {

Sleep(5000)

continue

}

// interaction

var cmd = GetCommand()

if(cmd) {

// process interaction

Log("interactive command:", cmd)

var arr = cmd.split(":")

// cmdClearLog

if(arr[0] == "setContractType") {

// parseFloat(arr[1])

m1.e.SetContractType(arr[1])

Log("exchanges[0] sets contract:", arr[1])

} else if (arr[0] == "buyOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("buy")

m1.e.Buy(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "sellOption") {

var actionData = arr[1].split(",")

var price = parseFloat(actionData[0])

var amount = parseFloat(actionData[1])

m1.e.SetDirection("sell")

m1.e.Sell(price, amount)

Log("executed price:", price, "executed amount:", amount, "executed direction:", arr[0])

} else if (arr[0] == "setHedgeDeltaStep") {

hedgeDeltaStep = parseFloat(arr[1])

Log("set hedgeDeltaStep:", hedgeDeltaStep)

}

}

// obtain futures contract price

var perpetualTicker = m2.getTicker("BTC-PERPETUAL")

var hedgeMsg = " PERPETUAL:" + JSON.stringify(perpetualTicker)

// obtain the total delta value from the account data

var acc1GetSucc = m1.updateAcc(function(self) {

self.e.SetCurrency("BTC_USD")

return self.e.GetAccount()

})

if (!acc1GetSucc) {

Sleep(5000)

continue

}

var sumDelta = m1.accData.Info.result.delta_total

if (Math.abs(sumDelta) > hedgeDeltaStep && perpetualTicker) {

if (sumDelta < 0) {

// delta value is more than 0, hedge futures and make short

var amount = _N(Math.abs(sumDelta) * perpetualTicker.ask1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "call futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("buy")

m2.e.Buy(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 10"

}

} else {

// delta value is less than 0, hedge futures and make long

var amount = _N(Math.abs(sumDelta) * perpetualTicker.bid1, -1)

if (amount > 10) {

Log("exceeding the hedging threshold value, the current total delta:", sumDelta, "put futures")

m2.e.SetContractType("BTC-PERPETUAL")

m2.e.SetDirection("sell")

m2.e.Sell(-1, amount)

} else {

hedgeMsg += ", hedging order amount is less than 0"

}

}

}

LogStatus(_D(), "sumDelta:", sumDelta, hedgeMsg,

"\n`" + JSON.stringify([m1.returnPosTbl(), m2.returnPosTbl()]) + "`", "\n`" + JSON.stringify(m2.returnTickersTbl()) + "`", "\n`" + JSON.stringify(m1.returnOptionTickersTbls()) + "`")

Sleep(10000)

}

}

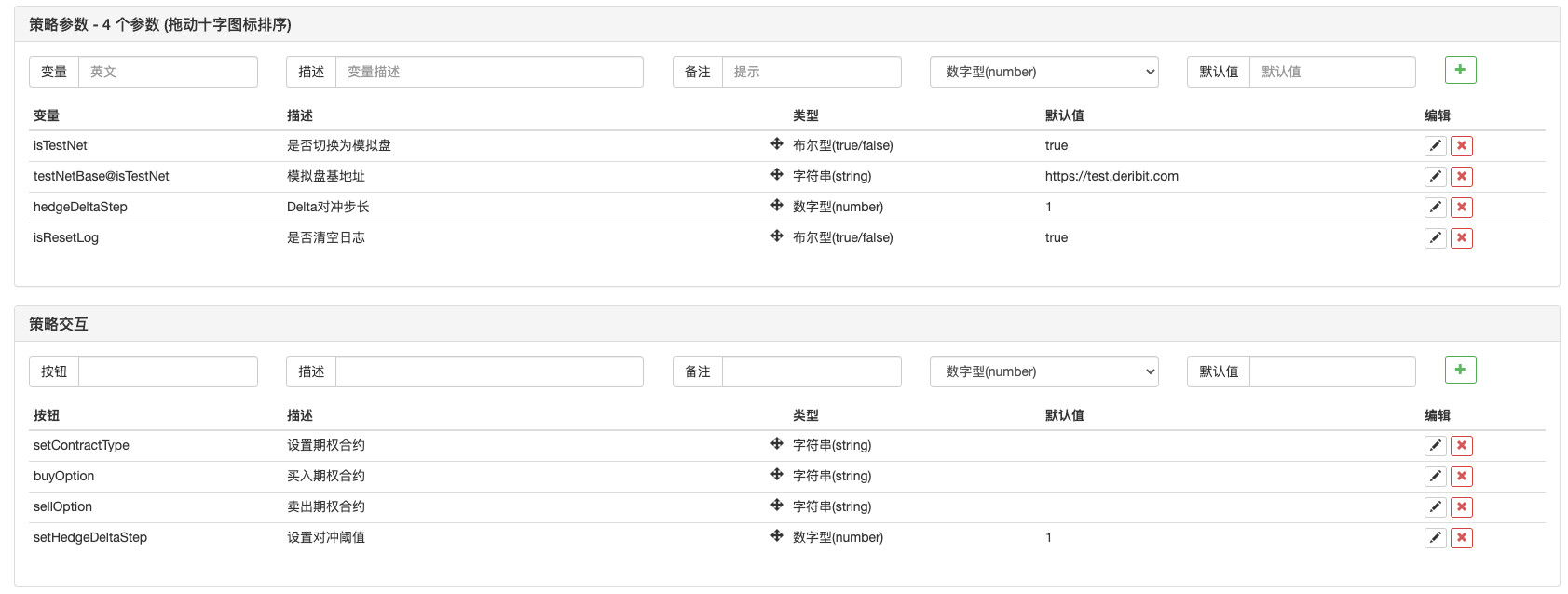

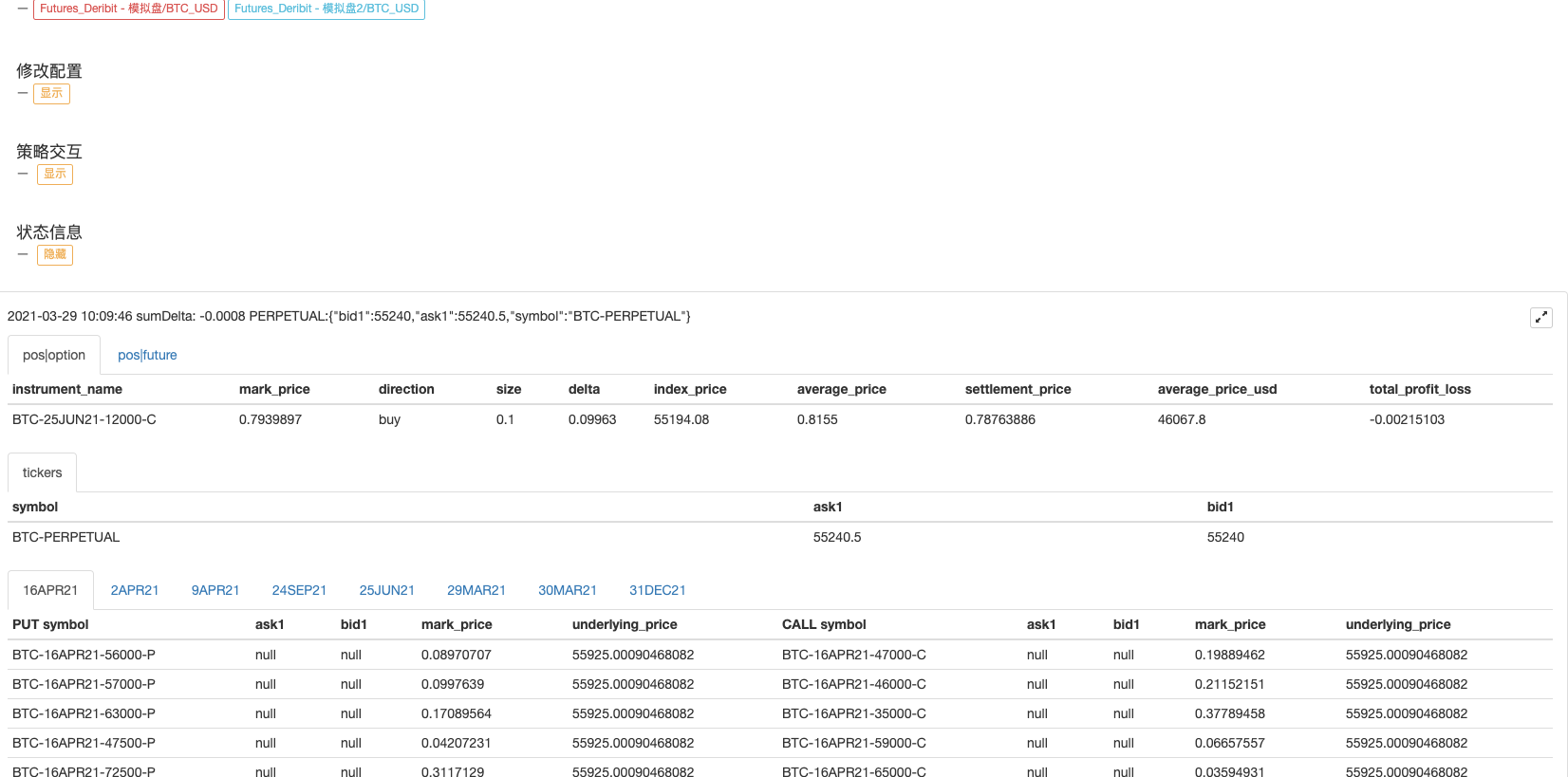

Parámetros de la estrategia:

Dirección estratégica:https://www.fmz.com/strategy/265090

Operación estratégica:

La estrategia es un tutorial, utilizado principalmente para el estudio, así que por favor tenga cuidado al usarlo en un bot.

- Soluciones para obtener el mensaje de solicitud HTTP de Docker

- Extensión de plantilla personalizada mediante edición de estrategia visual (en bloque)

- Análisis de la estrategia de cosechadora de beneficios (2)

- Análisis de la estrategia de cosecha de beneficios (1)

- ¿Cuál de las funciones que afectan a esto es la que se necesita cambiar?

- Añadir Stoploss para controlar los riesgos

Cuál es el precio - Discusión sobre el diseño de estrategias de alta frecuencia

Magicamente modificado cosechador de ganancias - Arbitraje de la tasa de financiación perpetua de Binance (100% de la tasa anualizada en el mercado alcista)

- Utilice la interfaz de mercado agregada de la plataforma de criptomonedas para construir una estrategia de símbolos múltiples

- ¿Cómo se escribe aquí para que haya una señal?

- Utilice SQLite para construir la base de datos cuántica FMZ

- Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (8) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (7) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (6) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (3) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (2) - Mi inventor tiene el tiempo equivocado.

- ¡Damos ideas para la estrategia de escritura de Dios!

- Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (5) - Novato, comprueba

Te llevará al comercio cuantitativo de criptomonedas (4)