Explicación detallada de la optimización del parámetro de la estrategia de la red de contratos perpetuos

El autor:FMZ~Lydia, Creado: 2023-12-11 15:04:25, Actualizado: 2024-01-02 21:24:31

La estrategia de red perpetua es una estrategia clásica popular en la plataforma FMZ. En comparación con la red spot, no es necesario tener monedas, y se puede agregar apalancamiento, lo que es mucho más conveniente que la red spot. Sin embargo, ya que no es posible realizar pruebas de retroceso en la plataforma FMZ Quant directamente, no es propicio para seleccionar monedas y determinar la optimización de parámetros. En este artículo, presentaremos el proceso completo de backtesting de Python, incluida la recopilación de datos, el marco de backtesting, las funciones de backtesting, la optimización de parámetros, etc. Puede probarlo usted mismo en el cuaderno juypter.

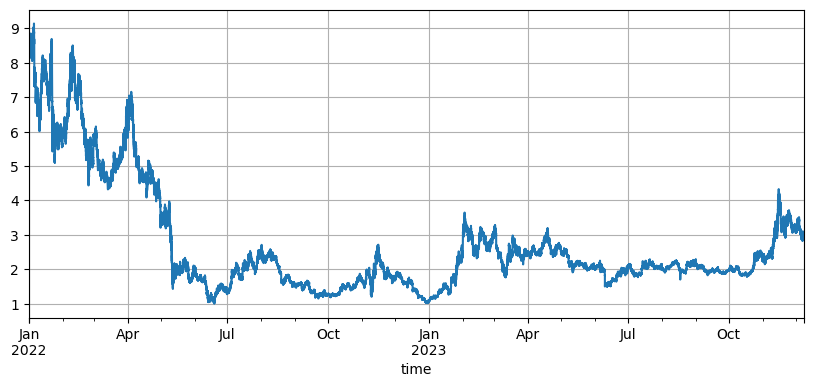

Recopilación de datos

Generalmente, es suficiente usar datos de línea K. Para mayor precisión, cuanto menor sea el período de línea K, mejor. Sin embargo, para equilibrar el tiempo de backtest y el volumen de datos, en este artículo, usamos 5min de datos de los últimos dos años para backtesting. El volumen de datos final superó las 200,000 líneas. Elegimos DYDX como moneda. Por supuesto, la moneda específica y el período de línea K se pueden seleccionar de acuerdo con sus propios intereses.

import requests

from datetime import date,datetime

import time

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import requests, zipfile, io

%matplotlib inline

def GetKlines(symbol='BTC',start='2020-8-10',end='2021-8-10',period='1h'):

Klines = []

start_time = int(time.mktime(datetime.strptime(start, "%Y-%m-%d").timetuple()))*1000

end_time = int(time.mktime(datetime.strptime(end, "%Y-%m-%d").timetuple()))*1000

while start_time < end_time:

res = requests.get('https://fapi.binance.com/fapi/v1/klines?symbol=%sUSDT&interval=%s&startTime=%s&limit=1000'%(symbol,period,start_time))

res_list = res.json()

Klines += res_list

start_time = res_list[-1][0]

return pd.DataFrame(Klines,columns=['time','open','high','low','close','amount','end_time','volume','count','buy_amount','buy_volume','null']).astype('float')

df = GetKlines(symbol='DYDX',start='2022-1-1',end='2023-12-7',period='5m')

df = df.drop_duplicates()

Marco de pruebas de retroceso

Para backtesting, seguimos eligiendo el marco comúnmente utilizado que admite contratos perpetuos USDT en múltiples monedas, que es simple y fácil de usar.

class Exchange:

def __init__(self, trade_symbols, fee=0.0004, initial_balance=10000):

self.initial_balance = initial_balance #Initial assets

self.fee = fee

self.trade_symbols = trade_symbols

self.account = {'USDT':{'realised_profit':0, 'unrealised_profit':0, 'total':initial_balance, 'fee':0}}

for symbol in trade_symbols:

self.account[symbol] = {'amount':0, 'hold_price':0, 'value':0, 'price':0, 'realised_profit':0,'unrealised_profit':0,'fee':0}

def Trade(self, symbol, direction, price, amount):

cover_amount = 0 if direction*self.account[symbol]['amount'] >=0 else min(abs(self.account[symbol]['amount']), amount)

open_amount = amount - cover_amount

self.account['USDT']['realised_profit'] -= price*amount*self.fee #Deduction of handling fee

self.account['USDT']['fee'] += price*amount*self.fee

self.account[symbol]['fee'] += price*amount*self.fee

if cover_amount > 0: #Close the position first.

self.account['USDT']['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount #Profits

self.account[symbol]['realised_profit'] += -direction*(price - self.account[symbol]['hold_price'])*cover_amount

self.account[symbol]['amount'] -= -direction*cover_amount

self.account[symbol]['hold_price'] = 0 if self.account[symbol]['amount'] == 0 else self.account[symbol]['hold_price']

if open_amount > 0:

total_cost = self.account[symbol]['hold_price']*direction*self.account[symbol]['amount'] + price*open_amount

total_amount = direction*self.account[symbol]['amount']+open_amount

self.account[symbol]['hold_price'] = total_cost/total_amount

self.account[symbol]['amount'] += direction*open_amount

def Buy(self, symbol, price, amount):

self.Trade(symbol, 1, price, amount)

def Sell(self, symbol, price, amount):

self.Trade(symbol, -1, price, amount)

def Update(self, close_price): #Updating of assets

self.account['USDT']['unrealised_profit'] = 0

for symbol in self.trade_symbols:

self.account[symbol]['unrealised_profit'] = (close_price[symbol] - self.account[symbol]['hold_price'])*self.account[symbol]['amount']

self.account[symbol]['price'] = close_price[symbol]

self.account[symbol]['value'] = abs(self.account[symbol]['amount'])*close_price[symbol]

self.account['USDT']['unrealised_profit'] += self.account[symbol]['unrealised_profit']

self.account['USDT']['total'] = round(self.account['USDT']['realised_profit'] + self.initial_balance + self.account['USDT']['unrealised_profit'],6)

Función de prueba de retroceso de la red

El principio de la estrategia de la red es muy simple. Vender cuando el precio sube y comprar cuando el precio cae. En concreto, implica tres parámetros: precio inicial, espaciamiento de la red y valor comercial. El mercado de DYDX fluctúa mucho.

symbol = 'DYDX'

value = 100

pct = 0.01

def Grid(fee=0.0002, value=100, pct=0.01, init = df.close[0]):

e = Exchange([symbol], fee=0.0002, initial_balance=10000)

init_price = init

res_list = [] #For storing intermediate results

for row in df.iterrows():

kline = row[1] #To backtest a K-line will only generate one buy order or one sell order, which is not particularly accurate.

buy_price = (value / pct - value) / ((value / pct) / init_price + e.account[symbol]['amount']) #The buy order price, as it is a pending order transaction, is also the final aggregated price

sell_price = (value / pct + value) / ((value / pct) / init_price + e.account[symbol]['amount'])

if kline.low < buy_price: #The lowest price of the K-line is lower than the current pending order price, the buy order is filled

e.Buy(symbol,buy_price,value/buy_price)

if kline.high > sell_price:

e.Sell(symbol,sell_price,value/sell_price)

e.Update({symbol:kline.close})

res_list.append([kline.time, kline.close, e.account[symbol]['amount'], e.account['USDT']['total']-e.initial_balance,e.account['USDT']['fee'] ])

res = pd.DataFrame(data=res_list, columns=['time','price','amount','profit', 'fee'])

res.index = pd.to_datetime(res.time,unit='ms')

return res

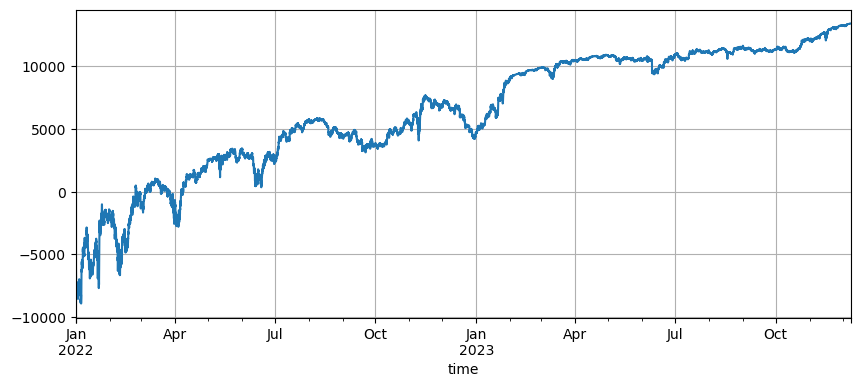

Impacto inicial del precio

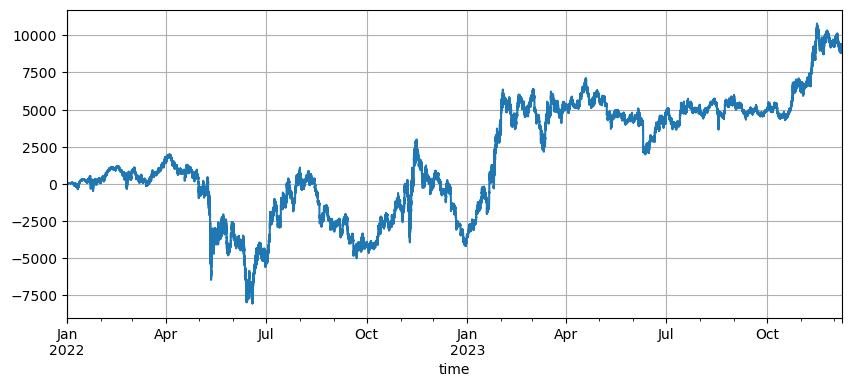

La configuración del precio inicial afecta a la posición inicial de la estrategia. El precio inicial predeterminado para la prueba de retroceso ahora es el precio inicial en el inicio, es decir, no se mantiene ninguna posición en el inicio. Y sabemos que la estrategia de red realizará todas las ganancias cuando el precio regrese a la etapa inicial, por lo que si la estrategia puede predecir correctamente el mercado futuro cuando se lanza, los ingresos mejorarán significativamente. Aquí, establecemos el precio inicial a 3U y luego la prueba de retroceso. Al final, el descenso máximo fue de 9200U, y la ganancia final fue de 13372U. La estrategia final no mantiene posiciones. La ganancia es todas las ganancias de fluctuación, y la diferencia entre las ganancias de los parámetros predeterminados es la pérdida de posición causada por un juicio inexacto del precio final.

Sin embargo, si el precio inicial se establece en 3U, la estrategia será corta al principio y mantendrá un gran número de posiciones cortas.

Configuración de espaciado de la cuadrícula

El intervalo de la cuadrícula determina la distancia entre las órdenes pendientes. Obviamente, cuanto menor sea el intervalo, más frecuentes sean las transacciones, menor sea la ganancia de una sola transacción y mayor sea la tarifa de manejo. Sin embargo, vale la pena señalar que a medida que el intervalo de la cuadrícula se vuelve más pequeño y el valor de la cuadrícula permanece sin cambios, cuando el precio cambia, las posiciones totales aumentarán, y los riesgos enfrentados son completamente diferentes. Por lo tanto, para probar el efecto del intervalo de la cuadrícula, es necesario convertir el valor de la cuadrícula.

Como el backtest utiliza datos de 5 millones de líneas K, y cada línea K solo se negocia una vez, lo que obviamente no es realista, especialmente porque la volatilidad de las monedas digitales es muy alta. Un espaciamiento más pequeño perderá muchas transacciones en el backtesting en comparación con el comercio en vivo. Solo un espaciamiento más grande tendrá valor de referencia. En este mecanismo de backtesting, las conclusiones extraídas no son precisas. A través del backtesting de datos de flujo de pedidos a nivel de tick, el espaciamiento óptimo de la cuadrícula debe ser de 0.005-0.01.

for p in [0.0005, 0.001 ,0.002 ,0.005, 0.01, 0.02, 0.05]:

res = Grid( fee=0.0002, value=value*p/0.01, pct=p, init =3)

print(p, round(min(res['profit']),0), round(res['profit'][-1],0), round(res['fee'][-1],0))

0.0005 -8378.0 144.0 237.0

0.001 -9323.0 1031.0 465.0

0.002 -9306.0 3606.0 738.0

0.005 -9267.0 9457.0 781.0

0.01 -9228.0 13375.0 550.0

0.02 -9183.0 15212.0 309.0

0.05 -9037.0 16263.0 131.0

Valor de la transacción de la red

Como se mencionó anteriormente, cuando las fluctuaciones son las mismas, cuanto mayor sea el valor de la tenencia, el riesgo es proporcional. Sin embargo, siempre que no haya una disminución rápida, el 1% de los fondos totales y el 1% del espaciamiento de la red deberían poder hacer frente a la mayoría de las condiciones del mercado. En este ejemplo de DYDX, una caída de casi el 90% también desencadenó una liquidación. Sin embargo, debe tenerse en cuenta que DYDX cae principalmente. Cuando la estrategia de red va largo cuando cae, caerá en un 100% como máximo, mientras que no hay límite en el aumento, y el riesgo es mucho mayor. Por lo tanto, Grid Strategy recomienda a los usuarios que elijan solo el modo de posición larga para las monedas que creen potencial.

- Una herramienta esencial en el campo de la transacción cuantitativa - inventor de módulos de exploración de datos cuantitativos

- Dominarlo todo - Introducción a FMZ Nueva versión de la terminal de negociación (con el código fuente de TRB Arbitrage)

- Conozca todo acerca de la nueva versión del terminal de operaciones de FMZ (con código de código de TRB)

- FMZ Quant: Análisis de ejemplos de diseño de requisitos comunes en el mercado de criptomonedas (II)

- Cómo explotar robots de venta sin cerebro con una estrategia de alta frecuencia en 80 líneas de código

- Cuantificación FMZ: Desarrollo de casos de diseño de necesidades comunes en el mercado de criptomonedas (II)

- Cómo utilizar una estrategia de alta frecuencia de 80 líneas de código para explotar y vender robots sin cerebro

- FMZ Quant: Análisis de ejemplos de diseño de requisitos comunes en el mercado de criptomonedas (I)

- Cuantificación FMZ: Desarrollo de casos de diseño de necesidades comunes en el mercado de criptomonedas (1)

- WexApp, el FMZ Quant Cryptocurrency Demo Exchange, fue lanzado recientemente.

- Enseñarle a usar la API ampliada de FMZ para modificar los parámetros del bot

- Le enseñará a usar la API de expansión de FMZ para modificar los parámetros del disco duro en serie

- Parámetros de optimización de la estrategia de la red de contratos permanentes

- Instrucciones para instalar Interactive Brokers IB Gateway en Linux Bash

- Descripción de la seguridad de penetración IB GATEWAY para instalar en Linux bash

- ¿Qué es más adecuado para la pesca de fondo, bajo valor de mercado o bajo precio?

- ¿Cuál es el mejor para copiar: el valor de mercado bajo o el precio bajo?

- Bayes - Descifrando el misterio de la probabilidad, explorando la sabiduría matemática detrás de la toma de decisiones

- Bayes: el secreto de descifrar las probabilidades y la inteligencia matemática detrás de las decisiones

- Las ventajas de utilizar la API ampliada de FMZ para una gestión eficiente del control de grupo en el comercio cuantitativo