Estrategia dinámica de ATR para detener pérdidas traseras

El autor:¿ Qué pasa?, Fecha: 2023-12-11 14:24:18Las etiquetas:

Resumen general

Esta estrategia se basa en el mecanismo dinámico de suspensión de pérdidas diseñado con el indicador ATR para ajustar la suspensión de pérdidas en tiempo real, garantizando al mismo tiempo una suspensión efectiva de pérdidas para maximizar las ganancias.

Estrategia lógica

La estrategia utiliza el período ATR rápido 5 y el período ATR lento 10 para construir un stop loss de seguimiento dinámico de doble capa. Cuando el precio corre en una dirección favorable, la capa rápida activará primero el stop de seguimiento para apretar el stop loss; cuando hay un retroceso a corto plazo, la capa lenta de stop loss puede evitar el stop out prematuro. Mientras tanto, el cruce entre las capas rápida y lenta sirve como señal comercial.

Específicamente, la distancia de stop loss de la capa rápida es 0,5 veces el ATR de 5 períodos, y la distancia de stop loss de la capa lenta es 3 veces el ATR de 10 períodos. Se genera una señal de compra cuando la capa rápida se rompe por encima de la capa lenta, y se genera una señal de venta cuando la capa rápida se rompe por debajo de la capa lenta. La línea de stop loss también se actualiza en tiempo real y se traza por debajo de la curva de precios.

Análisis de ventajas

La mayor ventaja de esta estrategia es que puede ajustar dinámicamente la posición de stop loss para maximizar las ganancias al tiempo que garantiza una stop loss efectiva.

Además, el diseño de ATR de doble capa equilibra la sensibilidad de la pérdida de parada.

Análisis de riesgos

El riesgo principal de esta estrategia radica en si el ajuste de la distancia de stop loss es razonable. Si el multiplicador ATR se establece demasiado alto, el rango de stop loss no se mantendrá al día con el movimiento del precio. Si el multiplicador ATR es demasiado pequeño, es propenso a ser detenido por ruidos a corto plazo. Por lo tanto, los parámetros deben ajustarse de acuerdo con las características de diferentes variedades.

Además, en un mercado de rango, el valor ATR es menor y la línea de stop loss está más cerca, lo que puede llevar fácilmente a un stop loss frecuente.

Direcciones de optimización

Se pueden intentar diferentes combinaciones de parámetros del ciclo ATR para encontrar el equilibrio óptimo. También se puede considerar la combinación con otros indicadores, como los indicadores de tendencia para juzgar la etapa del mercado, con el fin de ajustar dinámicamente el tamaño del multiplicador ATR.

También es posible estudiar alternativas al indicador ATR, sustituyendo ATR por DKVOL, HRANGE o ATR Percentage, etc. puede lograr un mejor efecto de stop loss.

Resumen de las actividades

Esta estrategia diseña un mecanismo de seguimiento dinámico de doble capa basado en el indicador ATR para maximizar las ganancias y evitar pérdidas de parada excesivas. Es adecuado para usuarios que tienen requisitos más altos para las pérdidas de parada.

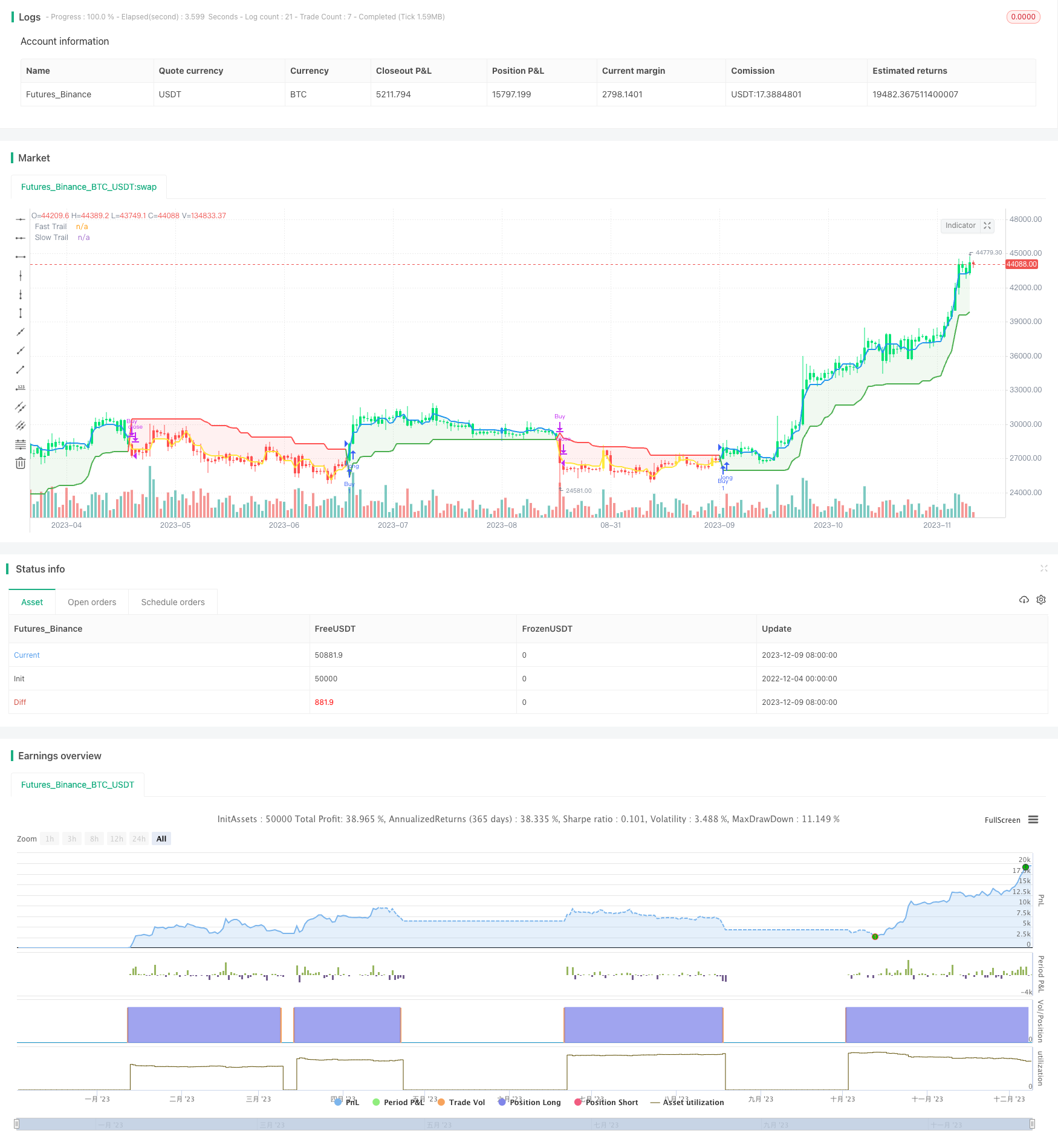

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("ATR Trailing Stop Strategy by ceyhun", overlay=true)

/////////notes////////////////////////////////////////

// This is based on the ATR trailing stop indicator //

// width addition of two levels of stops and //

// different interpretation. //

// This is a fast-reacting system and is better //

// suited for higher volatility markets //

//////////////////////////////////////////////////////

SC = input(close, "Source", input.source)

// Fast Trail //

AP1 = input(5, "Fast ATR period", input.integer) // ATR Period

AF1 = input(0.5, "Fast ATR multiplier", input.float) // ATR Factor

SL1 = AF1 * atr(AP1) // Stop Loss

Trail1 = 0.0

Trail1 := iff(SC > nz(Trail1[1], 0) and SC[1] > nz(Trail1[1], 0), max(nz(Trail1[1], 0), SC - SL1), iff(SC < nz(Trail1[1], 0) and SC[1] < nz(Trail1[1], 0), min(nz(Trail1[1], 0), SC + SL1), iff(SC > nz(Trail1[1], 0), SC - SL1, SC + SL1)))

// Slow Trail //

AP2 = input(10, "Slow ATR period", input.integer) // ATR Period

AF2 = input(3, "Slow ATR multiplier", input.float) // ATR Factor

SL2 = AF2 * atr(AP2) // Stop Loss

Trail2 = 0.0

Trail2 := iff(SC > nz(Trail2[1], 0) and SC[1] > nz(Trail2[1], 0), max(nz(Trail2[1], 0), SC - SL2), iff(SC < nz(Trail2[1], 0) and SC[1] < nz(Trail2[1], 0), min(nz(Trail2[1], 0), SC + SL2), iff(SC > nz(Trail2[1], 0), SC - SL2, SC + SL2)))

// Bar color for trade signal //

Green = Trail1 > Trail2 and close > Trail2 and low > Trail2

Blue = Trail1 > Trail2 and close > Trail2 and low < Trail2

Red = Trail2 > Trail1 and close < Trail2 and high < Trail2

Yellow = Trail2 > Trail1 and close < Trail2 and high > Trail2

// Signals //

Bull = barssince(Green) < barssince(Red)

Buy = crossover(Trail1, Trail2)

Sell = crossunder(Trail1, Trail2)

TS1 = plot(Trail1, "Fast Trail", style=plot.style_line, color=Trail1 > Trail2 ? color.blue : color.yellow, linewidth=2, display=display.none)

TS2 = plot(Trail2, "Slow Trail", style=plot.style_line, color=Trail1 > Trail2 ? color.green : color.red, linewidth=2)

fill(TS1, TS2, Bull ? color.new(color.green, 90) : color.new(color.red, 90))

plotcolor = input(true, "Paint color on chart", input.bool)

bcl = iff(plotcolor == 1, Blue ? color.blue : Green ? color.lime : Yellow ? color.yellow : Red ? color.red : color.white, na)

barcolor(bcl)

if Buy

strategy.entry("Buy", strategy.long, comment="Buy")

if Sell

strategy.close("Buy")

- Estrategia de ruptura dentro del rango de barras

- Estrategia de seguimiento de tendencias de doble media móvil de banda de Bollinger

- Tendencia media móvil siguiendo la estrategia de negociación

- Tendencia de Ichimoku siguiendo la estrategia

- Tendencia del MACD siguiendo la estrategia

- Octa-EMA y la estrategia de negociación cuantitativa en la nube de Ichimoku

- La estrategia de la cinta de promedio móvil suave

- Estrategia de negociación de la caja baja y alta de 52 semanas

- Estrategia de negociación de oscilación entre medias móviles

- Estrategia de ruptura de los índices de rentabilidad

- Estrategia de negociación de ruptura de volatilidad

- Estrategia de seguimiento de la tendencia de reversión del impulso

- Estrategia de RSI de rango de sobreventa y sobrecompra estocástica

- Tendencia del comerciante Bandas Estrategia de prueba de retroceso basada en la media móvil del comerciante de tendencia

- Estrategia de ruptura del rango de las estadísticas del MACD

- Estrategia de ruptura del precio de cierre de inversión con stop loss oscilante

- Estrategia de negociación de la media móvil de Golden Cross

- Estrategia de negociación de media móvil de doble casco

- Cambio de precios y estrategia de precios promedio basada en indicadores cuantitativos

- Estrategia de negociación de bandas de porcentaje de Bollinger