Estrategia de ruptura del volumen de Bollinger

Descripción general

La estrategia de Bollinger Push Break es una estrategia de comercio cuantitativa que utiliza el indicador Bollinger Band para identificar el valor de las acciones. La estrategia utiliza el uptrend y el downtrend de las bandas de Bollinger para determinar si las acciones están sobrevaloradas o infravaloradas, y se combina con la media móvil del precio de las acciones para emitir una señal de comercio. Cuando el precio se desvía, se considera que las acciones están infravaloradas, formando una señal de compra; cuando el precio se desvía, se considera que las acciones están sobrevaloradas, formando una señal de venta.

El principio

Las bandas de Bollinger se componen de la línea de la órbita media, la línea de la órbita superior y la línea de la órbita inferior. La línea de la órbita media es la media móvil simple de n días; la línea de la órbita superior y la órbita inferior son las posiciones de las dos diferencias estándar inferiores en la línea de la órbita media respectivamente.

La estrategia primero calcula la línea media, la línea superior y la línea inferior del precio de las acciones de 20 días. Luego, se determina si el precio de las acciones está por encima o por debajo de la línea media, si está por encima de la línea media es una señal de compra, y si está por debajo de la línea media es una señal de venta.

Las ventajas

La mayor ventaja de esta estrategia es que utiliza las bandas de Bollinger para determinar la alta o baja valoración del precio de las acciones, evitando el problema de las operaciones ciegas. Cuando el precio de las acciones está sobrevalorado, la estrategia emite una señal de venta; cuando el precio de las acciones está infravalorado, la estrategia emite una señal de compra.

Además, la estrategia incluye una media móvil como indicador auxiliar de decisión. El precio de las acciones en realidad supera la media móvil y es una señal de tendencia más fuerte. La combinación de la alta y baja estimación de las bandas de Bollinger puede hacer que la señal de la estrategia sea más precisa.

El riesgo

El mayor riesgo de esta estrategia reside en el indicador de la banda de Bollinger. Cuando el precio de las acciones fluctúa de manera anormal, el alcance de la banda de Bollinger también cambia. En este caso, el precio de las acciones puede estar claramente sobrevalorado o infravalorado, pero no toca la oscilación de la banda de Bollinger.

Además, si se confía únicamente en los indicadores técnicos, sin tener en cuenta la información básica de las acciones, también existe un cierto riesgo. Por ejemplo, las ganancias disminuyen pero el precio de las acciones está infravalorado, o las acciones individuales que tienen un rápido crecimiento en el rendimiento pero el precio de las acciones es demasiado alto. En estos casos, las señales de estrategia pueden tener cierta desviación del valor real de las acciones.

Dirección de optimización

Esta estrategia puede ser optimizada en los siguientes aspectos:

Aumentar el mecanismo de stop loss. Cuando el precio de la acción cae proporcionalmente al precio de compra, el stop loss forzoso se retira. Esta es la mayor pérdida de la estrategia de control eficaz.

Combinar los fundamentos de las acciones con los indicadores técnicos. Agregar las reglas de juicio de los indicadores fundamentales, como PE, PB, etc., para evitar comprar acciones que en realidad ya están sobrevaloradas.

Parámetros de ajuste dinámico que permiten a las bandas de Bollinger ajustar dinámicamente la longitud de los períodos, el múltiplo de la diferencia estándar y otros parámetros en función de la volatilidad de las diferentes acciones. Esto puede hacer que las bandas de Bollinger se adapten mejor a las fluctuaciones de los precios de las acciones individuales.

Resumir

La estrategia de Bollinger Pivot Break emitirá una señal de negociación a través de indicadores de juicio auxiliares, evitará el riesgo de operaciones ciegas y filtrará eficazmente las señales de ruido. Al mismo tiempo, existe una cierta limitación que no puede evitar por completo los efectos de las fluctuaciones anormales. En el futuro, se puede optimizar desde el punto de vista del stop loss, combinado con el ajuste de los parámetros fundamentales y dinámicos, para que la estrategia sea más estable y fiable.

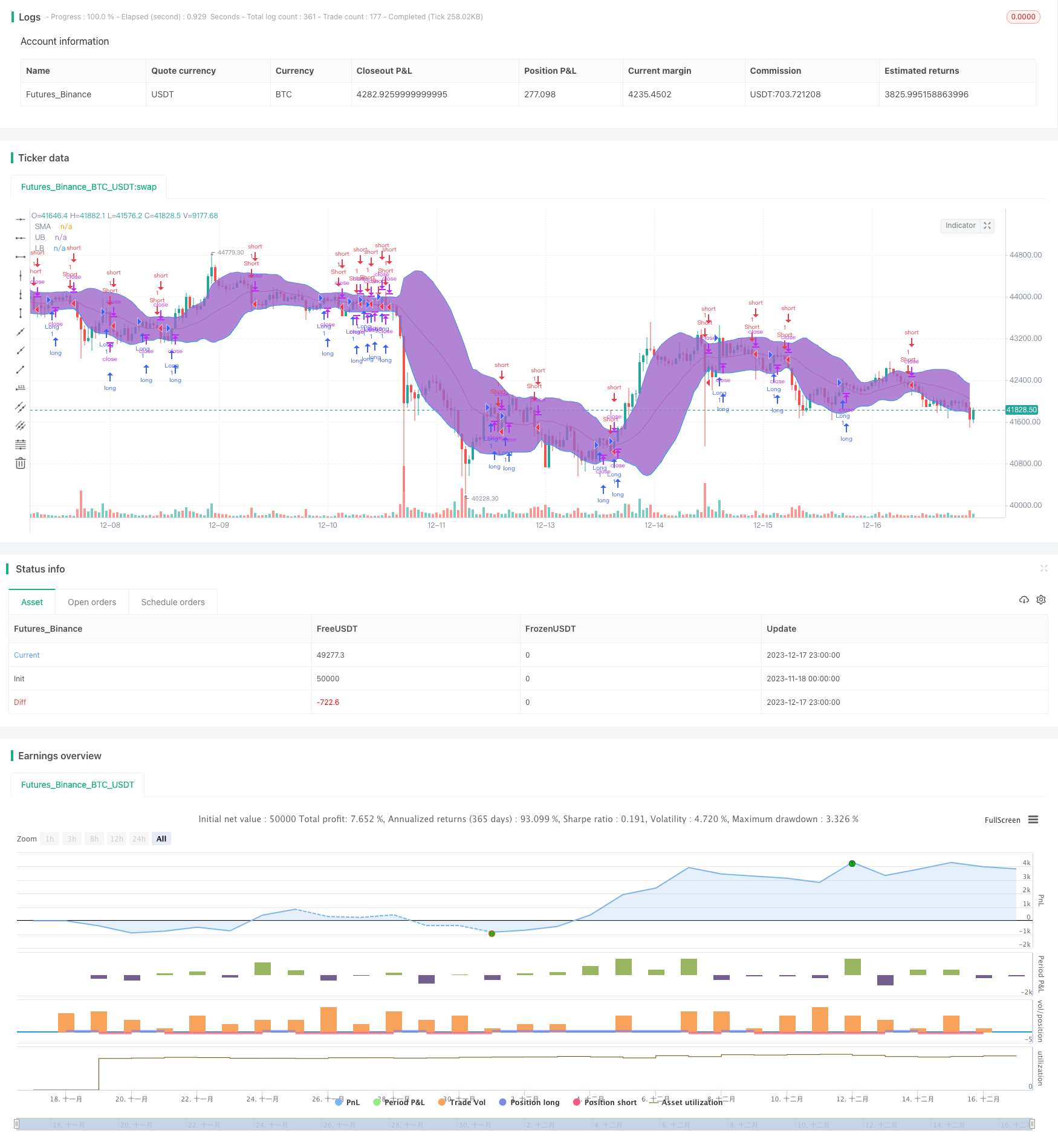

/*backtest

start: 2023-11-18 00:00:00

end: 2023-12-18 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy(title="NoScoobies Bollinger Bands", overlay=true)

source = close

length = input(20, minval=1, title = "Period") //Length of the Bollinger Band

mult = input(1.5, minval=0.001, maxval=50, title = "Standard Deviation") // Use 1.5 SD for 20 period MA; Use 2 SD for 10 period MA

basis = sma(source, length)

dev = mult * stdev(source, length)

upper = basis + dev

lower = basis - dev

long=crossover(source, basis)

short=crossunder(source, basis)

close_long=crossunder(source, upper)

close_short=crossover(source, lower)

if long

strategy.entry("Long", strategy.long)

strategy.close("Long", when = close_long)

if short

strategy.entry("Short", strategy.short)

strategy.close("Short", when = close_short)

plot(basis, color=color.red,title= "SMA")

p1 = plot(upper, color=color.blue,title= "UB")

p2 = plot(lower, color=color.blue,title= "LB")

fill(p1, p2)