Estrategia de cruce de medias móviles con inversión de impulso

Descripción general

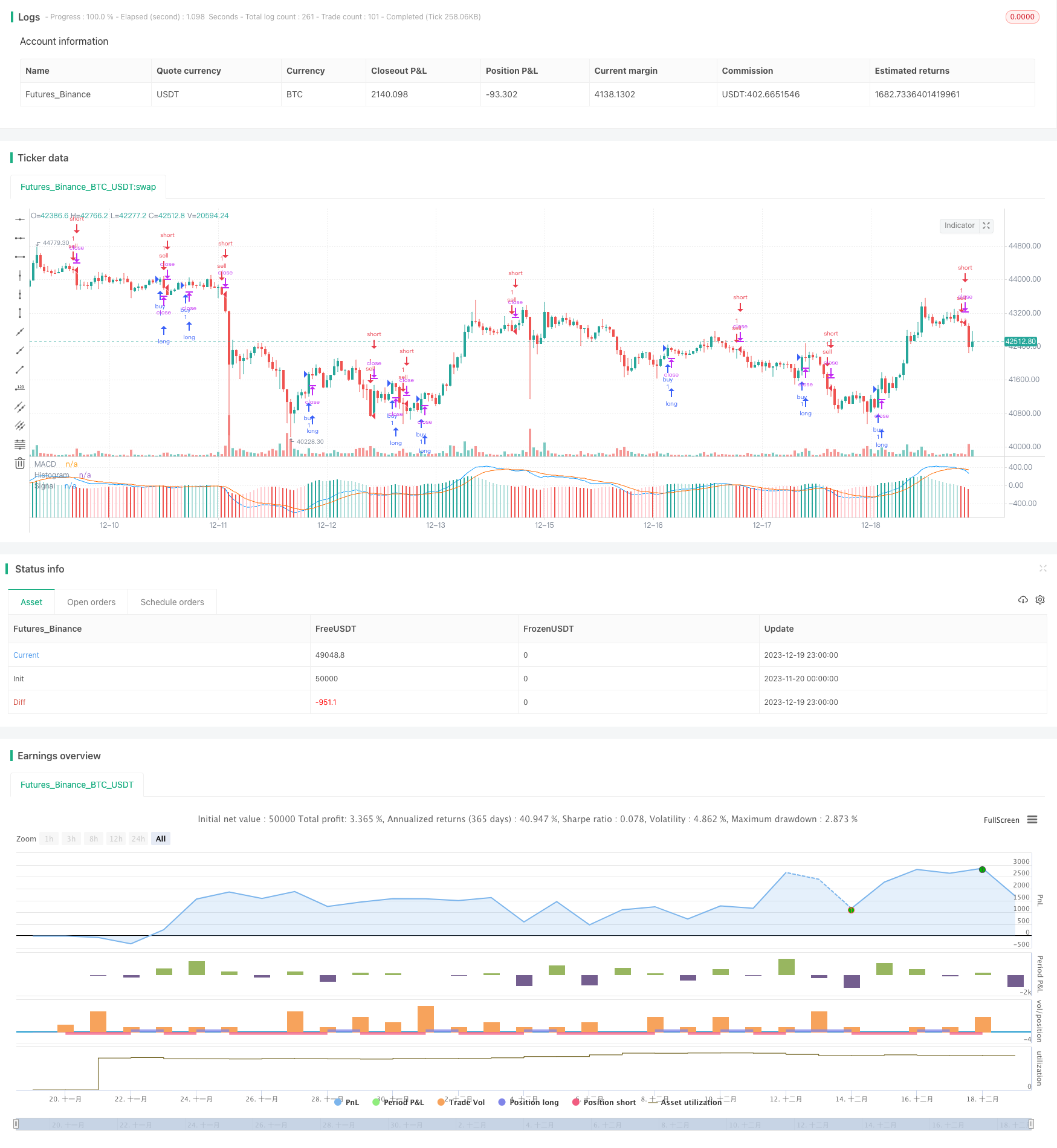

Esta estrategia es una estrategia de inversión de dinámica basada en el indicador MACD. Se genera el indicador MACD calculando la diferencia entre el promedio móvil rápido y el promedio móvil lento. Cuando el indicador MACD cambia de positivo a negativo, se genera una señal de venta; cuando el indicador MACD cambia de negativo a positivo, se genera una señal de compra.

Principio de estrategia

El indicador central de esta estrategia es el MACD, que consiste en un promedio móvil rápido, un promedio móvil lento y una línea de señales. Primero se calculan el EMA rápido y el EMA lento, con un parámetro de EMA rápido establecido en 12 días y el EMA lento establecido en 26 días, y luego se calcula el diferencial entre ambos como el indicador MACD. El indicador MACD refleja la tendencia de los cambios en los precios de las acciones a través del concepto de dinámica.

Para filtrar el ruido, la estrategia introduce el indicador de la línea de señal, para un tratamiento adicional suavizado del MACD. El parámetro de la línea de señal está configurado para una EMA de 9 días. Finalmente, se calcula la diferencia entre el MACD y la línea de señal como una señal de negociación.

Análisis de las ventajas

Las principales ventajas de esta estrategia son:

El MACD es un indicador que permite determinar puntos de inflexión en el precio de las acciones y captar oportunidades de reversión en el precio de las acciones en el corto plazo.

Combinado con el tratamiento de la línea de señal para suavizarla, se filtra parte de la señal de intercambio de ruido y se reduce la señal falsa.

Los parámetros de la estrategia se establecen libremente, los operadores pueden ajustar los parámetros según las circunstancias reales y responder con flexibilidad a los cambios en el mercado.

La lógica de cálculo es simple, clara y fácil de entender, adecuada para los principiantes en el estudio de la investigación.

La combinación de indicadores y señales es variada, el espacio para la optimización de la estrategia es grande y la extensibilidad es fuerte.

Análisis de riesgos

La estrategia también tiene ciertos riesgos:

El seguimiento de las inversiones a corto plazo en el precio de las acciones puede aumentar la frecuencia y el costo de las transacciones.

Los indicadores MACD son propensos a generar falsas señales en el proceso de subida o caída unilateral de los precios de las acciones a largo plazo.

Si los parámetros no son correctos, la señal se retrasa y puede perder el punto de entrada óptimo.

La estrategia es sencilla, y la efectividad de la operación se ve restringida en condiciones de mercado complejas.

Los riesgos mencionados pueden ser mejorados de la siguiente manera:

Optimización de parámetros, reducción de la frecuencia de las transacciones. Por ejemplo, aumento de la línea de señal de parámetros de ciclo.

Aumentar las condiciones de filtración para evitar quedar atrapados en tendencias a largo plazo. Por ejemplo, en combinación con otros indicadores de seguimiento para determinar tendencias a largo plazo.

Utiliza las listas de precios para encontrar los mejores precios.

Añadir más factores para juzgar el estado del mercado y evitar que se negocie en mercados anormales.

Dirección de optimización

Esta estrategia puede ser optimizada en los siguientes aspectos:

Optimice los parámetros MACD y los parámetros de la línea de señal para encontrar la combinación óptima de parámetros.

Añadir otros indicadores auxiliares para juzgar las tendencias a largo plazo y evitar el comercio de contravalores. Por ejemplo, agregar los indicadores de promedios móviles, los indicadores de Bollinger Bands.

Combinado con indicadores de volumen de transacciones, como el índice de energía de la marea, evita falsas rupturas.

Establecer parámetros de agrupación de acuerdo con las diferentes características de las acciones para que la estrategia sea más adaptable.

Aumentar la fijación de los precios de stop loss y stop loss, y controlar los niveles de pérdidas y ganancias individuales.

Evaluar la calidad de las acciones, como los indicadores financieros, los cambios en las calificaciones, etc., y seleccionar un grupo de acciones de calidad.

Estas iniciativas de optimización pueden aumentar la estabilidad, la ganancia y el nivel de rentabilidad de las estrategias. Al mismo tiempo, también sientan las bases para el desarrollo y la mejora continuos de las estrategias.

Resumir

Esta estrategia es una típica estrategia de inversión a corto plazo. Utiliza un indicador simple y claro de MACD que refleja los cambios en el volumen de las acciones y se complementa con una línea de señal para determinar el punto de entrada específico. Con la configuración de los parámetros adecuados, puede aprovechar las oportunidades de inversión de precios a corto plazo y obtener ganancias excedentes.

Por supuesto, ningún indicador o estrategia simple puede adaptarse perfectamente a una variedad de situaciones de mercado complejas. Los inversores deben estar atentos a los riesgos y elegir estrategias de acuerdo con sus propias circunstancias y preferencias de riesgo, al tiempo que deben estar constantemente atentos a la evolución del mercado y optimizar los parámetros de las estrategias y las reglas de negociación.

/*backtest

start: 2023-11-20 00:00:00

end: 2023-12-20 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

//study(title="MACD Strategy by Sedkur", shorttitle="MACD Strategy by Sedkur")

strategy (title="MACD Strategy by Sedkur", shorttitle="MACD Strategy by Sedkur")

// Getting inputs

dyear = input(title="Year", type=input.integer, defval=2017, minval=1950, maxval=2500)

fast_length = input(title="Fast Length", type=input.integer, defval=12)

slow_length = input(title="Slow Length", type=input.integer, defval=26)

buyh = input(title="Buy histogram value", type=input.float, defval=0.0, minval=-1000, maxval=1000, step=0.1)

sellh = input(title="Sell histogram value", type=input.float, defval=0.0, minval=-1000, maxval=1000, step=0.1)

src = input(title="Source", type=input.source, defval=close)

signal_length = input(title="Signal Smoothing", type=input.integer, minval = 1, maxval = 50, defval = 9)

sma_source = input(title="Simple MA(Oscillator)", type=input.bool, defval=false)

sma_signal = input(title="Simple MA(Signal Line)", type=input.bool, defval=false)

// Plot colors

col_grow_above = #26A69A

col_grow_below = #FFCDD2

col_fall_above = #B2DFDB

col_fall_below = #EF5350

col_macd = #0094ff

col_signal = #ff6a00

// Calculating

fast_ma = sma_source ? sma(src, fast_length) : ema(src, fast_length)

slow_ma = sma_source ? sma(src, slow_length) : ema(src, slow_length)

macd = fast_ma - slow_ma

signal = sma_signal ? sma(macd, signal_length) : ema(macd, signal_length)

hist = macd - signal

plot(hist, title="Histogram", style=plot.style_columns, color=(hist>=0 ? (hist[1] < hist ? col_grow_above : col_fall_above) : (hist[1] < hist ? col_grow_below : col_fall_below) ), transp=0 )

plot(macd, title="MACD", color=col_macd, transp=0)

plot(signal, title="Signal", color=col_signal, transp=0)

strategy.entry("buy", strategy.long, comment="buy", when = hist[1] <= hist and buyh<=hist and year>=dyear)

strategy.entry("sell", strategy.short, comment="sell", when = hist[1] >= hist and sellh>=hist and year>=dyear)