Estrategia de media móvil del filtro de casco

El autor:¿ Qué pasa?, Fecha: 2024-01-04 15:16:34Las etiquetas:

Resumen general

Esta estrategia utiliza promedios móviles de Hull a corto y largo plazo para generar y filtrar las señales comerciales. La media móvil de Hull a corto plazo se utiliza para generar señales, mientras que la media móvil de Hull a largo plazo se utiliza para filtrar señales. Las operaciones solo se realizan cuando la media móvil de Hull a corto plazo cambia de dirección y la media móvil de Hull a largo plazo se mueve en la misma dirección general.

La estrategia también utiliza el indicador ATR para establecer dinámicamente los niveles de stop loss y de ganancias al iniciar operaciones.

Estrategia lógica

El promedio móvil de Hull a corto plazo capta las tendencias de los precios a corto plazo y los puntos de inflexión.

El promedio móvil a largo plazo de Hull determina la tendencia general de los precios.

Las operaciones solo se realizan cuando la media móvil de Hull a corto plazo cambia de dirección, y su nueva dirección se alinea con la dirección de la media móvil de Hull a largo plazo.

Después de ingresar posiciones, los niveles de stop loss y take profit se establecen en función del valor del indicador ATR. El ATR refleja la volatilidad del mercado y los niveles de riesgo.

Análisis de ventajas

La combinación de señales a corto plazo y filtros a largo plazo permite identificar eficazmente las tendencias a medio plazo y los puntos de inflexión, evitando señales falsas del ruido del mercado.

El método de stop loss y take profit dinámicos basado en el ATR establece rangos razonables basados en la volatilidad actual, el equilibrio de la toma de beneficios y la prevención de pérdidas.

El promedio móvil de Hull tiene ventajas de flexibilidad y precisión sobre los promedios móviles estándar, con un mejor seguimiento de tendencias.

Análisis de riesgos

La estrategia se basa en cruces entre las medias móviles de Hull para generar señales.

En el rango, los mercados agitados con los precios oscilando en un rango de negociación, los errores de señal y las operaciones innecesarias pueden acumularse.

La dependencia del stop loss y take profit en ATR significa que las lecturas de volatilidad inexactas darán lugar a una mala colocación.

Optimización

Indicadores adicionales a corto plazo como el RSI pueden mejorar la precisión de la señal a través de la convergencia.

La lógica del filtro entre las medias móviles de Hull puede mejorarse para tener requisitos de entrada más estrictos, evitando señales falsas.

La investigación de ajuste de parámetros puede descubrir mejoras en la estabilidad y la rentabilidad por cambios en las longitudes de media móvil, los períodos ATR, etc.

Resumen de las actividades

Esta estrategia combina la generación de señales a corto plazo, el filtrado de señales a largo plazo y el stop loss/take profit basado en ATR en un marco robusto de tendencia a mediano plazo.

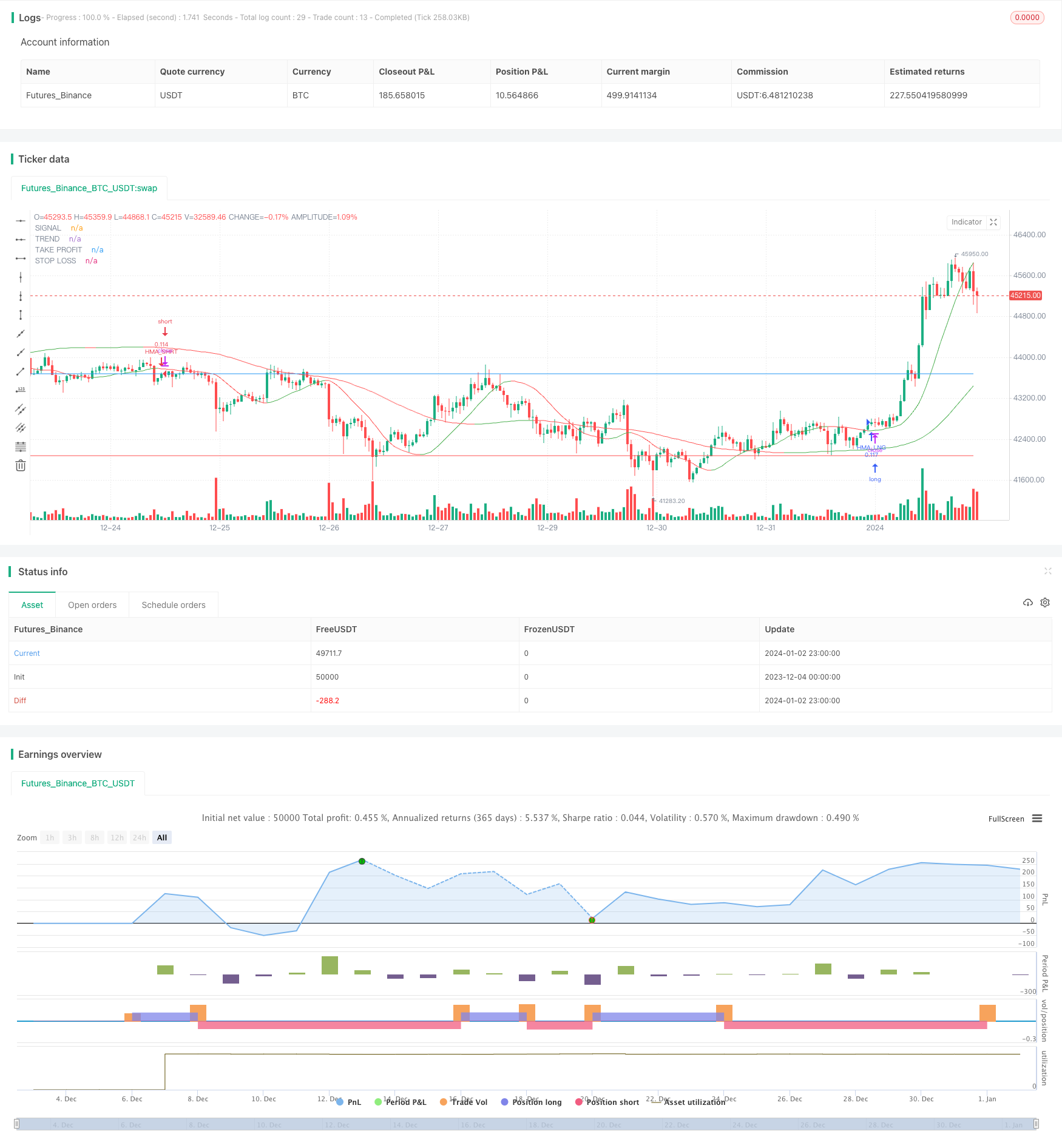

/*backtest

start: 2023-12-04 00:00:00

end: 2024-01-03 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Hull Filtered Strategy", overlay=true, pyramiding=0, default_qty_type= strategy.percent_of_equity, default_qty_value = 10, calc_on_order_fills=false, slippage=0,commission_type=strategy.commission.percent,commission_value=0)

// Parameters for Hull Moving Averages

src = input(close, title="Source")

signal_period = input(50, title="Period of signal HMA")

filter_period = input(200, title="Period of filter HMA")

strat_dir_input = input(title="Strategy Direction", defval="all", options=["long", "short", "all"])

// Set allowed trading directions

strat_dir_value = strat_dir_input == "long" ? strategy.direction.long : strat_dir_input == "short" ? strategy.direction.short : strategy.direction.all

strategy.risk.allow_entry_in(strat_dir_value)

// stop loss and take profit

sl_factor = input(2,title="Stop Loss Factor")

tp_factor = input(3,title="Take Profit Factor")

atr_period = input(14, title="ATR Period (SL/TP)")

// Testing Start dates

testStartYear = input(2010, "Backtest Start Year")

testStartMonth = input(1, "Backtest Start Month")

testStartDay = input(1, "Backtest Start Day")

testPeriodStart = timestamp(testStartYear,testStartMonth,testStartDay,0,0)

//Stop date if you want to use a specific range of dates

testStopYear = input(2030, "Backtest Stop Year")

testStopMonth = input(12, "Backtest Stop Month")

testStopDay = input(31, "Backtest Stop Day")

testPeriodStop = timestamp(testStopYear,testStopMonth,testStopDay,0,0)

// -----------------------------------------------------------------------------

// Global variables

// -----------------------------------------------------------------------------

var float tp = na

var float sl = na

var float position = na

// -----------------------------------------------------------------------------

// Functions

// -----------------------------------------------------------------------------

testWindow() =>

time >= testPeriodStart and time <= testPeriodStop ? true : false

// -----------------------------------------------------------------------------

// The engine

// -----------------------------------------------------------------------------

hma_signal = hma(src, signal_period)

hma_filter = hma(src, filter_period)

// Used to determine exits and stop losses

atr_e = atr(atr_period)

// if hma_filter increases hma_trend is set to 1, if it decreases hma_trend is set to -1. If no trend is available, hma_trend is set to ß0

trend = hma_filter > hma_filter[1] ? 1 : hma_filter < hma_filter[1] ? -1 : 0

signal = hma_signal > hma_signal[1] ? 1 : hma_signal < hma_signal[1] ? -1 : 0

// -----------------------------------------------------------------------------

// signals

// -----------------------------------------------------------------------------

if signal[0] == 1 and signal[1] != 1 and trend == 1 and testWindow()

sl := close - sl_factor*atr_e

tp := close + tp_factor*atr_e

strategy.entry("HMA_LNG", strategy.long)

strategy.exit("LE", "HMA_LNG", profit=100*tp_factor*atr_e, loss=100*sl_factor*atr_e)

if signal[0] == -1 and signal[1] != -1 and trend == -1 and testWindow()

sl := close + sl_factor*atr_e

tp := close - tp_factor*atr_e

strategy.entry("HMA_SHRT", strategy.short)

strategy.exit("SE", "HMA_SHRT", profit=100*tp_factor*atr_e, loss=100*sl_factor*atr_e)

if strategy.position_size != 0

sl := sl[1]

tp := tp[1]

// -----------------------------------------------------------------------------

// PLOT

// -----------------------------------------------------------------------------

hma_s = plot(hma_signal, title="SIGNAL", color = signal == 1 ? color.green : color.red)

hma_l = plot(hma_filter, title="TREND", color = trend == 1 ? color.green : color.red)

plot(tp, title="TAKE PROFIT", color= strategy.position_size != 0 ? color.blue: na, linewidth=1)

plot(sl, title="STOP LOSS", color= strategy.position_size != 0 ? color.red: na, linewidth = 1)

- Indicador de Botvenko adaptativo Estrategia corta larga

- Las bandas de Bollinger y la estrategia cuantitativa de negociación basada en el VWAP

- Impulso de las bandas de Bollinger estrategia de ruptura

- Estrategia de seguimiento de la tendencia inversa de la media móvil doble cruzada

- Estrategia de optimización de seguimiento de tendencia de las luces cuánticas

- Estrategia basada en el volumen y la energía

- Estrategia de impulso de la HMA

- Estrategia de seguimiento de tendencias basada en ATR e índice de volatilidad

- Estrategia de seguimiento de tendencias de impulso

- Tendencia cuantitativa siguiendo la estrategia

- Estrategia de poder del oso

- Estrategia de cruce de dos medias móviles

- Estrategia cuántica de la OCM para la doble reversión

- Estrategia de cruce entre el RSI y el SMA

- Estrategia de ruptura de la banda de Bollinger

- Estrategia de seguimiento del impulso del precio

- Estrategia de negociación en red basada en el sistema de medias móviles

- Estrategia de inversión de impulso

- Estrategia de seguimiento de tendencias de media móvil cruzada

- Ratio de oro de Fibonacci y estrategia de RSI de fuerza relativa