Estrategia de negociación de combinación de media móvil y índice de variabilidad estocástico

El autor:¿ Qué pasa?, Fecha: 2024-01-16 15:46:11Las etiquetas:

Resumen general

Esta estrategia combina el uso de promedios móviles y el índice de fuerza relativa estocástica (RSI estocástico) para encontrar oportunidades comerciales. Específicamente, analiza el promedio móvil a mediano plazo en una tendencia al alza y el indicador de RSI estocástico sobrecomprado / sobrevendido para tomar decisiones comerciales cuando surgen ambas señales. Este uso combinado puede filtrar algunas señales falsas y mejorar la estabilidad de la estrategia.

Principio de la estrategia

Los principales componentes de esta estrategia son:

-

Calcular dos medias móviles, MA1 y MA2, con períodos diferentes.

-

Calcular el índice de fuerza relativa estocástica (RSI estocástico). Este indicador incorpora el RSI y los principios estocásticos para mostrar si el RSI está sobrecomprado o sobrevendido.

-

Una señal de compra se genera cuando el RSI estocástico cruza por encima del umbral de sobreventa, mientras que una señal de venta se genera cuando cruza por debajo del umbral de sobreventa.

-

Ingrese largo cuando las señales estocásticas del RSI se alineen con el promedio móvil más rápido por encima del más lento.

-

Calcular el importe del riesgo y el tamaño de la posición.

-

Establece el precio de stop loss y toma de ganancias.

Análisis de ventajas

La estrategia de combinación de media móvil y RSI estocástico tiene las siguientes ventajas:

-

La combinación de promedios móviles a medio y largo plazo puede determinar la dirección general de la tendencia del mercado.

-

El RSI estocástico es útil para identificar situaciones de sobrecompra y sobreventa para captar oportunidades de reversión.

-

El uso combinado filtra las señales falsas y mejora la estabilidad.

-

El método del porcentaje de riesgo fijo gestiona el riesgo limitando la pérdida única por debajo del nivel de tolerancia.

-

Detener pérdidas y tomar ganancias bloquear en las ganancias y limitar el riesgo a la baja.

Análisis de riesgos

Esta estrategia también presenta algunos riesgos:

-

En los mercados variados, las medias móviles combinadas pueden dar señales falsas.

-

El RSI estocástico es sensible a la acción volátil de los precios y también puede proporcionar señales falsas ocasionalmente.

-

La asignación del riesgo fijo no puede evitar por completo grandes pérdidas.

-

En los escenarios de volatilidad extrema, los precios razonables de stop loss/profit no están disponibles, por lo que se requiere una intervención manual.

Direcciones de optimización

La estrategia se puede optimizar aún más en los siguientes aspectos:

-

Prueba más combinaciones de parámetros para encontrar los períodos óptimos.

-

Trate de combinar las medias móviles con otros indicadores como KDJ, MACD, etc. Identifique la mejor coincidencia.

-

Prueba y optimiza en diferentes instrumentos de negociación.

-

Emplear modelos de aprendizaje automático para optimizar dinámicamente los parámetros con el tiempo frente a los mercados cambiantes.

Conclusión

La estrategia de combinación de promedio móvil y RSI estocástico identifica tendencia con promedios móviles y niveles de reversión con RSI estocástico para formar señales comerciales, junto con stop loss / beneficio y control de riesgos para formar una lógica de estrategia robusta.

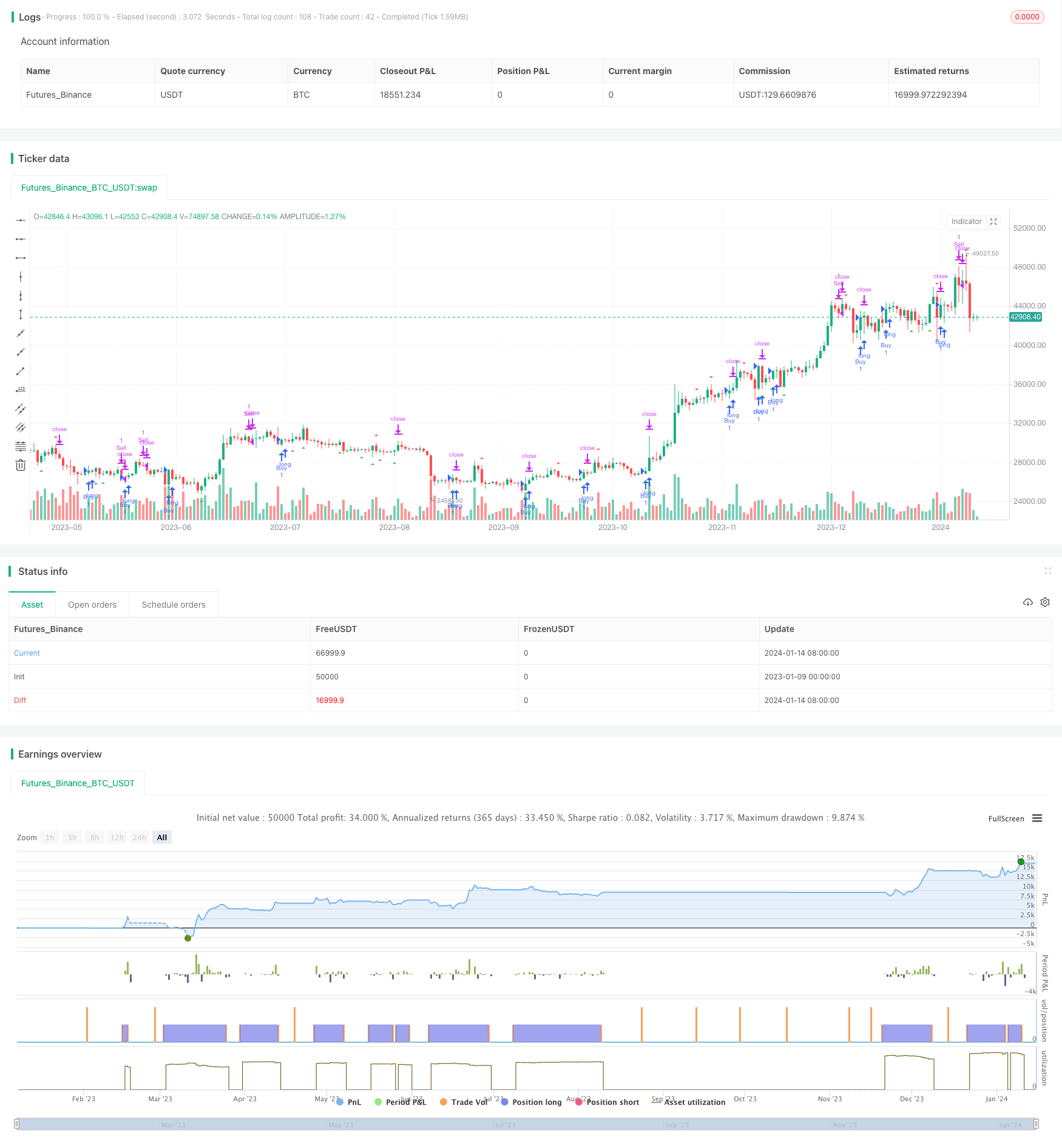

/*backtest

start: 2023-01-09 00:00:00

end: 2024-01-15 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Moving Average and Stochastic RSI Strategy", shorttitle="MA+Stoch RSI", overlay=true)

// Input variables

ma1_length = input.int(20, title="MA1 Length")

ma2_length = input.int(50, title="MA2 Length")

stoch_length = input.int(14, title="Stochastic RSI Length")

overbought = input.int(80, title="Overbought Level")

oversold = input.int(20, title="Oversold Level")

risk_percentage = input.float(2.0, title="Risk Percentage")

// Calculate moving averages

ma1 = ta.sma(close, ma1_length)

ma2 = ta.sma(close, ma2_length)

// Calculate Stochastic RSI

rsi1 = ta.rsi(close, stoch_length)

rsiH = ta.highest(rsi1, stoch_length)

rsiL = ta.lowest(rsi1, stoch_length)

stoch = (rsi1 - rsiL) / (rsiH - rsiL) * 100

// Determine buy and sell signals based on Stochastic RSI

buySignal = ta.crossover(stoch, oversold)

sellSignal = ta.crossunder(stoch, overbought)

// Plot signals on the chart

plotshape(buySignal, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.small)

plotshape(sellSignal, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.small)

// Calculate position size based on equity and risk percentage

equity = strategy.equity

riskAmount = equity * risk_percentage / 100

positionSize = riskAmount / ta.atr(14)

// Entry and exit conditions

var float stopLoss = na

var float takeProfit = na

if buySignal

stopLoss := low

takeProfit := high

strategy.entry("Buy", strategy.long)

else if sellSignal

strategy.exit("Sell", from_entry="Buy", stop=stopLoss, limit=takeProfit)

- Estrategia del canal de regresión lineal

- Estrategia de negociación combinada basada en doble EMA y filtro de banda

- Estrategia de seguimiento de tendencias

- Estrategia clave para la reversión de las pruebas de retroceso

- Estrategia de negociación cruzada de media móvil triangular

- Estrategia de negociación cuantitativa basada en la media móvil

- Tendencia siguiendo una estrategia basada en la acción de los precios y el volumen

- Ichimoku Kinko Hyo estrategia de escape

- Estrategia de tendencia de impulso de la ADX

- Estrategia de combinación de 123 puntos de inversión y de giro

- Estrategia de inversión de tendencia dinámica de seguimiento

- Estrategia diaria de la DCA con las EMA de contacto

- Fuerza de la tendencia Confirmación de la estrategia de barras

- Estrategia de la media móvil doble de la súper tendencia

- Estrategia de negociación basada en WaveTrend y DER

- Hull Fisher Adaptativa Inteligente Estrategia de múltiples factores

- Estrategia dinámica de dimensionamiento de posiciones basada en la curva de patrimonio

- Estrategia de seguimiento de tendencias dual

- Estrategia de negociación de redes inteligentes adaptativas

- Estrategia de inversión de tendencia de seguimiento