Estrategia de negociación a corto plazo basada en el indicador RSI

El autor:¿ Qué pasa?, Fecha: 2024-01-17 11:49:15Las etiquetas:

Resumen general

Esta estrategia diseña una estrategia de trading a corto plazo basada en el indicador de Relative Strength Index (RSI), principalmente para la negociación en el marco de tiempo de 15 minutos. La estrategia genera señales de compra y venta mediante el cálculo del indicador RSI para juzgar si el mercado está sobrecomprado o sobrevendido. Genera una señal de compra cuando el indicador RSI cruza por encima del punto inferior de 30, y genera una señal de venta cuando el indicador RSI cruza por debajo del punto superior de 70.

Estrategia lógica

El indicador RSI es una herramienta de análisis técnico que calcula la relación de tendencias alcistas y descendentes de precios durante un cierto período de tiempo para determinar si el mercado está sobrecomprado o sobrevendido.

Esta estrategia establece los parámetros del indicador RSI en 14 períodos, la línea de sobrecompra en 70 y la línea de sobreventa en 30. Cuando el RSI cruza por encima de 30 desde abajo, se genera una señal de compra, lo que significa que el mercado pasa de sobreventa a alcista. Cuando el RSI cruza por debajo de 70 desde arriba, se genera una señal de venta, lo que significa que el mercado pasa de alcista a bajista. Después de recibir la señal, la estrategia toma una posición larga o corta direccional con 1x apalancamiento de los fondos totales de la cuenta para obtener ganancias de la negociación a corto plazo.

Análisis de ventajas

La mayor ventaja de esta estrategia es que las reglas son simples y claras, fáciles de entender e implementar. El Índice de Fuerza Relativa es un indicador cuantitativo muy clásico, ampliamente utilizado para juzgar las condiciones de sobrecompra y sobreventa del mercado. La estrategia en sí misma no necesita predecir las tendencias futuras del mercado y los objetivos de precios, solo sigue las señales del indicador RSI, lo que reduce la dificultad de la optimización de la estrategia.

Otra ventaja es que la estrategia tiene una gran adaptabilidad. Esta estrategia se puede aplicar a cualquier variedad y marco de tiempo, especialmente adecuada para capturar la oscilación del rango a medio y corto plazo. Además, la estrategia solo necesita optimizar tres parámetros: período RSI, línea de sobrecompra y línea de sobreventa. El espacio de parámetros es pequeño, lo que facilita la prueba y optimización para encontrar la mejor combinación de parámetros.

Análisis de riesgos

El mayor riesgo de esta estrategia es que el tiempo de retención es incierto. Cuando el mercado experimenta condiciones de sobrecompra o sobreventa prolongadas, dará lugar a períodos de retención excesivamente largos de las posiciones de la estrategia y mayores pérdidas. En este punto, se necesita un stop loss oportuno para controlar los riesgos.

Otro riesgo es que la frecuencia de negociación pueda ser demasiado alta. Cuando el mercado fluctúa hacia arriba y hacia abajo alrededor de las líneas de sobrecompra y sobreventa del RSI, con frecuencia desencadena señales de compra y venta, aumentando las tarifas de transacción y los costos de deslizamiento. Esto requiere ajustes apropiados a los parámetros para ampliar la distancia del intervalo de sobrecompra y sobreventa para reducir las operaciones innecesarias.

Direcciones de optimización

Esta estrategia puede optimizarse en los siguientes aspectos:

-

Optimizar los parámetros del RSI para encontrar la mejor combinación de parámetros de período y posiciones de línea sobrecompradas/sobrevendidas.

-

Añadir estrategias de stop loss/take profit con precio de stop loss y precio de take profit razonables.

-

Añadir condiciones de filtrado para evitar operaciones innecesarias, por ejemplo, rango mínimo de fluctuación, filtros de volumen de operaciones.

-

Optimizar la utilización del capital mediante el ajuste del tamaño dinámico de las posiciones.

-

Combinar con otros indicadores para mejorar la estabilidad de la estrategia.

Conclusión

Esta estrategia diseña una estrategia de comercio a corto plazo simple y práctica basada en el indicador RSI. Las reglas de la señal de estrategia son claras y fáciles de implementar con una alta utilización de capital. Es adecuada para capturar las condiciones de sobrecompra / sobreventa del mercado para el comercio contrario a medio y corto plazo. A través de pruebas y optimización continuas, esta estrategia puede convertirse en un sistema de comercio cuantitativo muy estable y confiable.

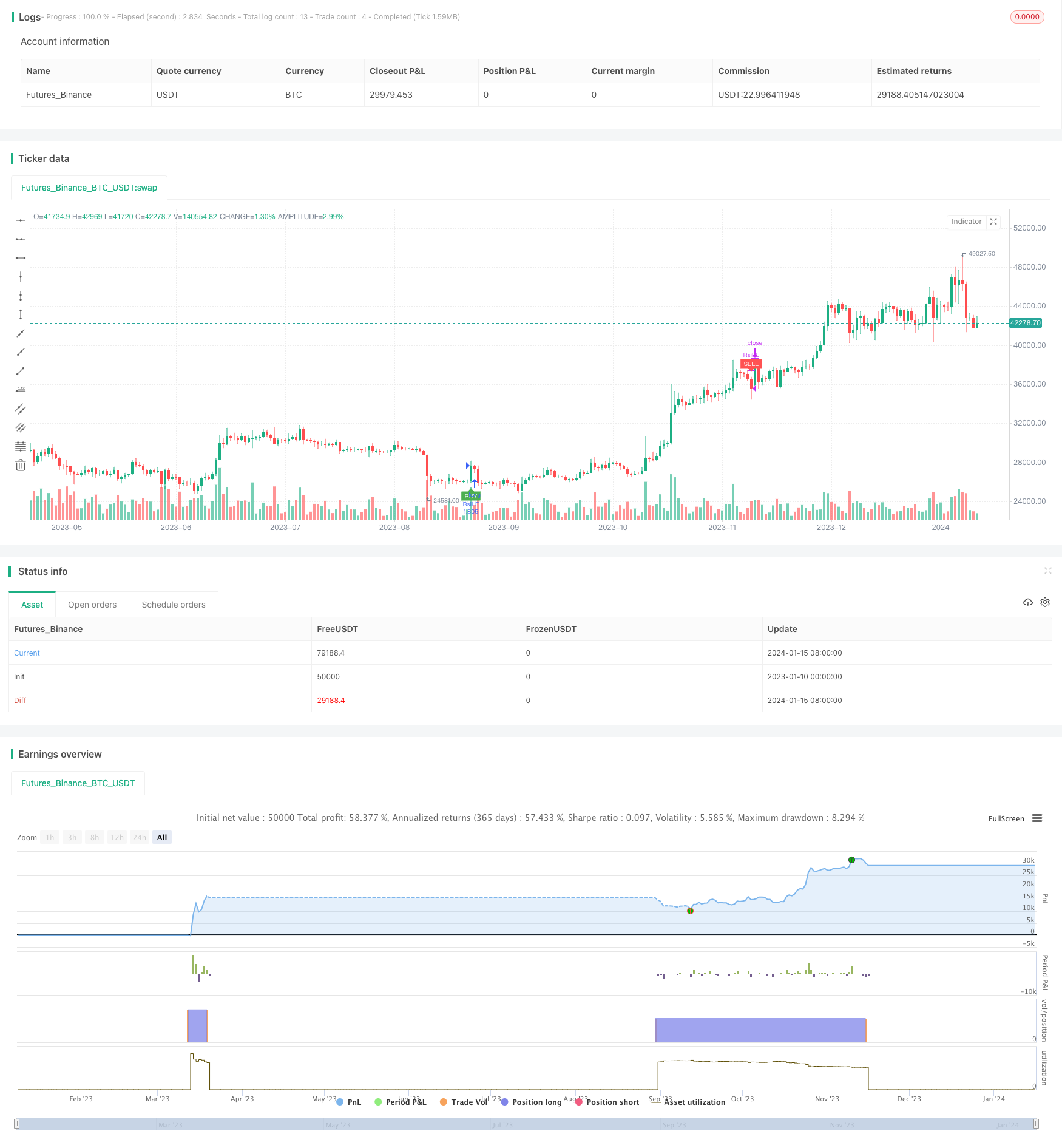

/*backtest

start: 2023-01-10 00:00:00

end: 2024-01-16 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("RSI Strategy", overlay=true)

length = input( 14 )

overSold = input( 30 )

overBought = input( 70 )

sl_inp = input(10.0, title='Stop Loss %')/100

tp_inp = input(1.0, title='Take Profit %')/100

haOpen = 0.0

haOpen := haOpen[1]

st_level = strategy.position_avg_price * (1 - sl_inp)

take_level = strategy.position_avg_price * (1 + tp_inp)

price = close

vrsi = rsi(price, length)

co = crossover(vrsi, overSold)

cu = crossunder(vrsi, overBought)

strategy.initial_capital =50000

orderSize = ((strategy.initial_capital * 1) / close)

if (not na(vrsi))

if (co)

strategy.order("RsiLE", strategy.long, orderSize, take_level, st_level, comment="RsiLE")

if (cu)

strategy.close("RsiLE")//strategy.entry("RsiSE", strategy.short, qty=orderSize, comment="RsiSE")

plotshape(not na(vrsi) and co and haOpen == 0.0, style=shape.labelup, location=location.belowbar, color=color.green, size=size.tiny, title="buy label", text="BUY", textcolor=color.white)

plotshape(not na(vrsi) and co and haOpen == 1.0, style=shape.labelup, location=location.belowbar, color=color.orange, size=size.tiny, title="buy label", text="INC", textcolor=color.white)

plotshape(not na(vrsi) and cu and haOpen == 1.0, style=shape.labeldown, location=location.abovebar, color=color.red, size=size.tiny, title="sell label", text="SELL", textcolor=color.white)

if (not na(vrsi))

if (co)

haOpen := 1.0

if (cu)

haOpen := 0.0

//strategy.exit("Stop Loss/TP","RsiLE", stop=stop_level, limit=take_level)

//plot(strategy.equity, title="equity", color=color.red, linewidth=2, style=plot.style_areabr)

- Estrategia de impulso de doble SMA

- Estrategia de avance de la desviación media de impulso

- Estrategia de negociación de seguimiento inteligente basada en bandas de Bollinger

- Estrategia de negociación de tendencias basada en múltiples factores

- Estrategia de ruptura de impulso

- El indicador de RSI basado en movimiento de la estrategia de compra y venta

- Estrategia extrema de scalping a corto plazo

- Estrategia de intercambio optimizada de la EMA

- Punto de inflexión de la estrategia MA

- Estrategia de seguimiento de los objetivos de los indicadores de rentabilidad y de las pérdidas de parada

- Estrategia de seguimiento de la media móvil y la supertrend para detener pérdidas

- Estrategia del canal de regresión lineal

- Estrategia de negociación combinada basada en doble EMA y filtro de banda

- Estrategia de seguimiento de tendencias

- Estrategia clave para la reversión de las pruebas de retroceso

- Estrategia de negociación cruzada de media móvil triangular

- Estrategia de negociación cuantitativa basada en la media móvil

- Tendencia siguiendo una estrategia basada en la acción de los precios y el volumen

- Ichimoku Kinko Hyo estrategia de escape

- Estrategia de tendencia de impulso de la ADX