Estrategias de trading cuantitativo basadas en el análisis técnico y la gestión del dinero

Descripción general

La estrategia de gestión de fondos es una estrategia de negociación cuantitativa basada en el análisis técnico y la gestión de fondos. La estrategia tiene en cuenta los niveles de resistencia de soporte del mercado, la emoción psicológica de los comerciantes, las señales de retroalimentación de los precios y las estrictas reglas de gestión de fondos.

Principio de estrategia

La lógica central de la estrategia incluye las siguientes partes:

Identificación de la resistencia de soporteAprobado:

inputLa función ingresa los precios predefinidos de soporte y resistencia. Cuando los precios del mercado superan estas posiciones clave, se forman señales de negociación importantes.El estado de ánimo de los comerciantesIntroducción a los indicadores de emociones en varios sentidos

bullPsychIndicadores de la emoción y el vacíobearPsychPara medir la emoción del mercado. Cuando el precio supera el valor de la emoción de la pluralidad, tiende a hacer más, y cuando está por debajo del valor de la emoción del vacío, tiende a hacer nada.Condiciones para la retroalimentación de la atención:

feedbackCondComo una señal de retroalimentación, se decide si entrar en una operación de acuerdo con las condiciones de retroalimentación después de que el precio toque la resistencia de soporte y cumpla con las condiciones emocionales.Riesgo y retorno:

rewardRiskRatioDefine la relación proporcional entre el beneficio objetivo de la estrategia y la capacidad de asumir el riesgo.El tamaño de la posiciónSegún el saldo de la cuenta:

strategy.equityLa proporción de riesgo por transacciónriskPerTradePercentCalcula el tamaño de las posiciones de cada operación de forma dinámica para lograr un control cuantitativo del riesgo.La señal de entrada.: soporte integrado para la ruptura del nivel de resistencia, indicadores de emoción psicológica y condiciones de retroalimentación de la atención, uso

strategy.entryLa función permite la captura de señales de hacer más y hacer menos.Cancelación de pérdidasEl precio de parada y el precio de pérdida se calculan de forma dinámica en función de la rentabilidad del riesgo.

strategy.exitLa función de Trigger Exit está condicionada y tiene un control estricto sobre el porcentaje de ganancias y pérdidas de cada transacción.VisualizaciónUtilización:

plotyplotshapeLa función traza líneas de soporte y resistencia en el gráfico y marca las señales de retroalimentación de foco, proporcionando una referencia intuitiva para la toma de decisiones comerciales.

Análisis de las ventajas

Las ventajas de las estrategias de manejo de la resistencia, la emoción, la atención y el dinero son:

La combinación de elementos de análisis técnico con factores de sentimiento de mercado, forma una lógica de negociación integral multidimensional, con una mayor adaptabilidad y robustez.

La configuración de las condiciones de retroalimentación del foco puede filtrar eficazmente la señal de ruido y mejorar la eficacia de la señal.

El control del tamaño de la posición en la relación de riesgo-retorno fija hace que la estrategia sea más rigurosa en la gestión de fondos, lo que puede evitar la exposición excesiva al riesgo de una sola transacción.

El cálculo dinámico de los límites de pérdidas y pérdidas permite que el porcentaje de ganancias y pérdidas por transacción sea controlado, lo que favorece el buen desempeño de la curva de capital a largo plazo.

Los parámetros de los indicadores clave se pueden pasar

inputFunciones de ajuste flexible, con una gran personalización y ajustabilidad.

Análisis de riesgos

La selección de los puntos de resistencia de soporte tiene una cierta subjetividad, y si se elige incorrectamente, puede conducir a errores frecuentes.

El indicador de la emoción del mercado no es un indicador absoluto del movimiento de los precios y puede fallar en situaciones extremas del mercado.

La eficacia de la señal de retroalimentación depende de la fiabilidad de la forma del eje central, pero la calidad de la señal del eje central puede disminuir en caso de temblor.

Los retornos de riesgo fijo pueden perder mayores ganancias potenciales que las estrategias en caso de grandes fluctuaciones.

En relación con los riesgos mencionados, se pueden optimizar y mejorar los siguientes aspectos:

- Para la resistencia de soporte, se puede combinar con más indicadores técnicos (como la banda de Brin, la línea de tendencia, etc.) para la confirmación dinámica.

- La calibración de las señales de emoción puede realizarse mediante la introducción de indicadores de volumen de transacciones, entre otros, en situaciones de extrema emoción en el mercado.

- Para las señales de retroalimentación de foco, se puede mejorar la fiabilidad de la señal mediante la introducción de filtros de ciclo de tiempo múltiple.

- Si el riesgo es controlado, se puede aumentar moderadamente el riesgo-rendimiento para obtener mayores ganancias en las fases de tendencia.

Dirección de optimización

Identificación dinámica de la resistencia de soporteLas entradas de soporte y resistencia fijas pueden no adaptarse bien a los cambios en el mercado en tiempo real. Se puede intentar introducir algunos algoritmos de adaptación (como la línea media de adaptación, el canal de arbitraje dinámico, etc.) para ajustar dinámicamente el soporte y resistencia en función de la tendencia de los precios y la fluctuación de las condiciones para mejorar la flexibilidad y la precisión de los juicios de posiciones clave.

Indicador de volumen de operaciones integradoLas estrategias actuales se basan principalmente en la información del precio en sí, mientras que el volumen de transacciones es otra señal importante del mercado. Se puede considerar la inclusión de indicadores relacionados con el volumen de transacciones (como el desvío de la tendencia del precio del volumen, el indicador OBV, etc.) en la lógica de la transacción, formando una verificación múltiple de la combinación de precios y aumentando la fiabilidad de la señal.

Configuración dinámica de las posiciones libres múltiplesLas estrategias actuales son fijas en la proporción de las posiciones en la dirección de la apertura, lo que puede no adaptarse bien a la tendencia. Se pueden explorar algunos métodos para ajustar la dinámica de las posiciones (como el comercio de la red, el modelo de seguimiento de la tendencia, etc.), para configurar dinámicamente la proporción de las posiciones abiertas en función de factores como el movimiento de los precios y la volatilidad, para aprovechar mejor las oportunidades de tendencia del mercado.

Optimización de los umbrales de parada y pérdidaEl Stop Loss Ratio fijo puede no tener en cuenta la variabilidad de las condiciones del mercado. Se pueden probar algunos algoritmos de Stop Loss que se adaptan (como el Stop Loss móvil, el Stop Loss de fluctuación, etc.) para ajustar los límites de Stop Loss en función de la dinámica de las características, como la amplitud y la frecuencia de las fluctuaciones de los precios, y buscar un mayor nivel de ganancias al mismo tiempo que controla el riesgo.

Unirse a un modelo de aprendizaje automáticoLos indicadores técnicos y las reglas tradicionales, aunque son simples y eficaces, pueden tener limitaciones para responder a los cambios complejos en el mercado. Se puede considerar la introducción de algunos modelos de aprendizaje automático (como el soporte de máquinas vectoriales, árboles de decisión, redes neuronales, etc.) en el marco de la estrategia, para extraer leyes de mercado más profundas mediante el aprendizaje de entrenamiento de datos históricos, complementando o incluso reemplazando algunas reglas de negociación tradicionales para mejorar la adaptabilidad y el nivel de inteligencia de la estrategia.

Las direcciones de optimización mencionadas anteriormente se pueden implementar selectivamente según las necesidades reales y las condiciones de los recursos. A través de la optimización iterativa continua, se espera mejorar aún más la estabilidad y la rentabilidad de la estrategia.

Resumir

La estrategia de gestión de fondos de soporte de resistencia-emoción psicológica-concentración-retroalimentación es una estrategia integral que combina varios elementos de análisis técnico y el concepto de comercio cuantitativo. Construye un conjunto relativamente completo de lógica de negociación y sistema de gestión de riesgos mediante la combinación orgánica de varias dimensiones, como el nivel de resistencia de soporte, la emoción del mercado, las señales de retroalimentación y el control del riesgo.

Por supuesto, ninguna estrategia puede ser perfecta, y en la aplicación real inevitablemente se enfrentarán a diversos desafíos y riesgos. La eficacia de las decisiones de soporte de la resistencia, la fiabilidad de los indicadores de la emoción del mercado, la interferencia de ruido de las señales de retroalimentación, las limitaciones de los modelos de riesgo, etc., son aspectos que requieren una mejora continua en la práctica.

En general, la estrategia de soporte de resistencia-emoción-concentración-retroalimentación-gestión de fondos proporciona un marco de pensamiento relativamente simple y práctico para la práctica de comercio cuantitativo. Basado en el dominio de los principios centrales, a través de una combinación de optimización flexible y una rigurosa prueba práctica, se espera que sea una herramienta eficaz para aprovechar las oportunidades de mercado y controlar el riesgo comercial.

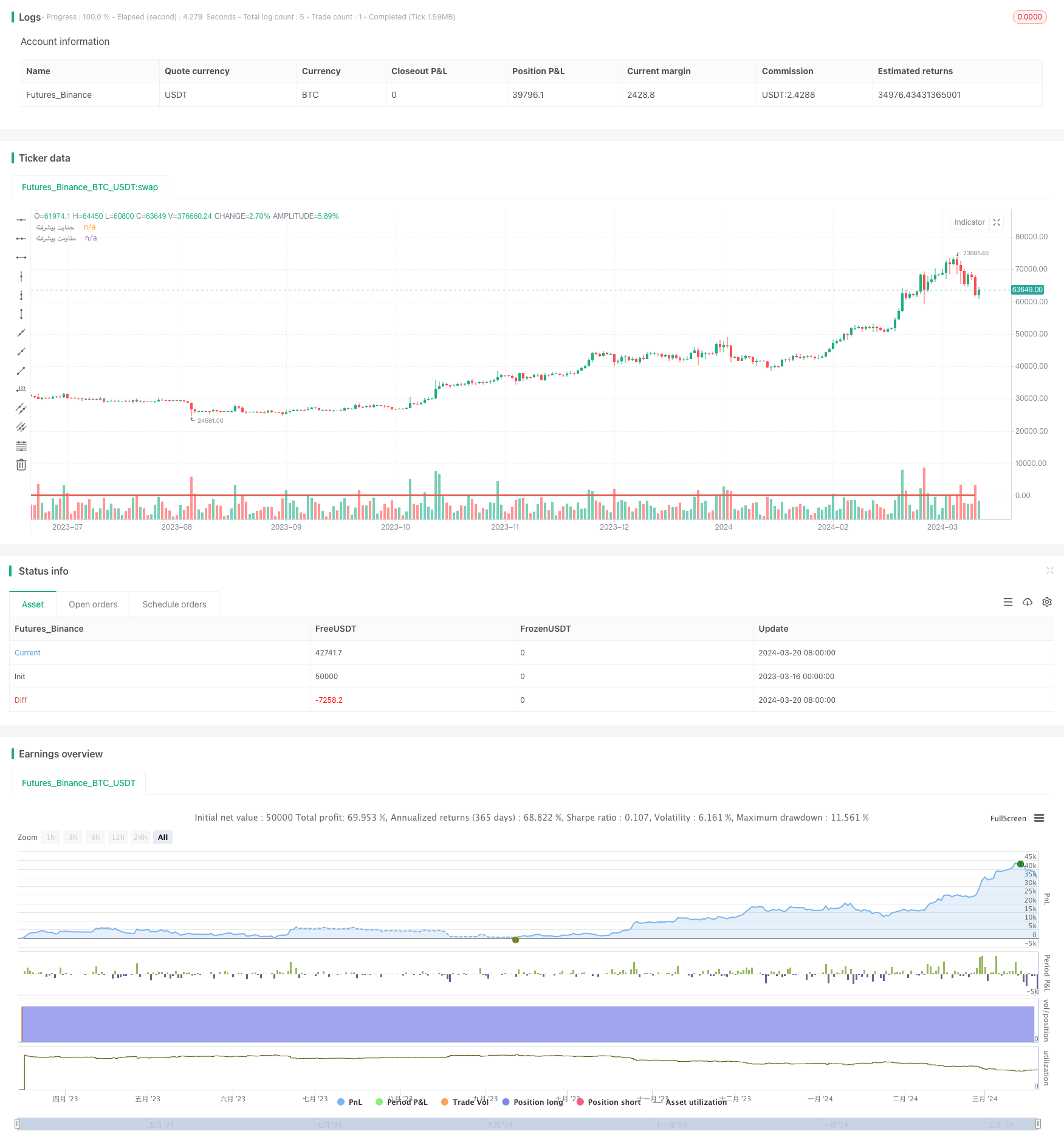

/*backtest

start: 2023-03-16 00:00:00

end: 2024-03-21 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("S/R-Psych-Cndl-Fdbck-MM", shorttitle="SRPCFMM", overlay=true)

// تعریف حمایت و مقاومت پیشرفته

supportLvl = input(100, title="حمایت پیشرفته")

resistanceLvl = input(200, title="مقاومت پیشرفته")

// روانشناسی کندل

bullPsych = input(70, title="روحیه خریداری")

bearPsych = input(30, title="روحیه فروشنده")

// پولبک

feedbackCond = input(true, title="استفاده از پولبک")

// نسبت تارگت به ریسک

rewardRiskRatio = input(3, title="نسبت تارگت به ریسک")

// مدیریت مالی

riskPerTradePercent = input.float(1, title="ریسک برای هر معامله (%)", minval=0)

riskAmount = strategy.equity * (riskPerTradePercent / 100)

// Define entry conditions and feedback condition

longCond = close > supportLvl and close > bullPsych

shortCond = close < resistanceLvl and close < bearPsych

// Execute trade entry with feedback condition

if (longCond and feedbackCond)

strategy.entry("Long", strategy.long)

if (shortCond and feedbackCond)

strategy.entry("Short", strategy.short)

// محاسبه تارگت و استاپ لاس بر اساس نسبت تارگت به ریسک

targetPriceLong = close + (high - low) * rewardRiskRatio

stopPriceLong = close - (high - low) * (riskPerTradePercent / 100)

targetPriceShort = close - (high - low) * rewardRiskRatio

stopPriceShort = close + (high - low) * (riskPerTradePercent / 100)

// اجرای خروج از معامله با حمایت و مقاومت و تارگت و استاپ لاس

strategy.exit("Take Profit/Stop Loss", from_entry="Long", loss=supportLvl, profit=targetPriceLong)

strategy.exit("Take Profit/Stop Loss", from_entry="Short", loss=resistanceLvl, profit=targetPriceShort)

// نمایش خطوط حمایت و مقاومت در نمودار

plot(supportLvl, color=color.green, linewidth=2, title="حمایت پیشرفته")

plot(resistanceLvl, color=color.red, linewidth=2, title="مقاومت پیشرفته")

// نمایش حجم پیشرفته

plotshape(series=na, title="حجم پیشرفته", color=color.purple, style=shape.triangleup, location=location.abovebar, size=size.small)