Descripción general

La estrategia combina varios indicadores técnicos, como el promedio móvil de Hull (HMA), el indicador de dispersión de convergencia de promedio móvil (MACD), el rango real promedio (ATR), el índice de fuerza relativa (RSI), la marea de energía (OBV) y el promedio móvil de volumen de transacción, para identificar las tendencias del mercado y las oportunidades potenciales de entrada a través de un análisis integral de estos indicadores. Al mismo tiempo, la estrategia también adopta métodos de gestión de riesgos como la toma de posición de la pirámide, los paros de pérdida dinámicos y los paros móviles, tratando de capturar las oportunidades de tendencia y controlar rigurosamente el riesgo.

Principio de estrategia

- Calcular indicadores como el HMA, el MACD, el ATR, el RSI, el OBV y el promedio móvil de volumen de transacción

- La condición de pluralidad se determina por la intersección de la línea rápida y lenta del MACD, la relación entre el OBV y su promedio móvil, el nivel de RSI y la comparación del volumen de negocios con su línea media

- Establezca el número máximo de posiciones en la pirámide y el porcentaje de cada posición, aumentando gradualmente la posición a medida que la tendencia continúa

- Ajuste de los niveles de stop loss y stop loss en función de la dinámica de ATR y proteja los beneficios con una estrategia de stop loss móvil

- Control dinámico de las posiciones de mantenimiento basado en el cálculo de la cantidad de cada posición abierta, basado en el tipo de interés y riesgo de la cuenta y el ATR

- Trazar una línea horizontal de stop loss en el gráfico para visualizar el control de riesgo

Ventajas estratégicas

- La combinación de varios indicadores mejora la fiabilidad de la señal: la estrategia tiene en cuenta factores como el precio, la tendencia, la dinámica y el volumen de transacciones, lo que mejora la fiabilidad de la señal de negociación mediante la confirmación conjunta de varios indicadores.

- Gestión de posiciones de adaptación, control dinámico del riesgo: De acuerdo con factores como el interés de la cuenta, la proporción de riesgo y el ATR, la estrategia puede ajustar dinámicamente el volumen de cada posición abierta, reduciendo automáticamente las posiciones cuando la volatilidad del mercado se agrava, lo que permite controlar el riesgo de manera efectiva.

- Posicionamiento en la pirámide, aprovechando las oportunidades de la tendencia: una vez que se establece la tendencia, la estrategia aumenta la rentabilidad de la estrategia al participar en la tendencia al máximo, aumentando la posición gradualmente.

- Paradas de pérdidas dinámicas, control de pérdidas en tiempo real y protección de ganancias: la estrategia ajusta los niveles de paradas de pérdidas en tiempo real en función de los cambios en el ATR, se detiene en tiempo real cuando la tendencia se invierte, mientras que la estrategia de parada de pérdidas móviles protege continuamente las ganancias obtenidas, lo que reduce efectivamente el retiro de la estrategia.

- Gráficos intuitivos para facilitar la monitorización y la toma de decisiones: la estrategia traza indicadores clave y líneas horizontales de stop loss en los gráficos, lo que permite al comerciante monitorear de forma intuitiva el movimiento del mercado y la ejecución de la estrategia, proporcionando una base para ajustar la estrategia a tiempo.

Riesgo estratégico

- Riesgo de optimización de parámetros: la estrategia contiene varios parámetros que, si se eligen incorrectamente, pueden causar un mal desempeño de la estrategia. Por lo tanto, en aplicaciones reales, los parámetros deben optimizarse y probarse para garantizar la solidez de la estrategia.

- Riesgo de cambio en el entorno del mercado: la estrategia se evalúa y optimiza en función de los datos históricos, pero el entorno del mercado puede cambiar, lo que hace que el rendimiento de la estrategia en el futuro difiera mucho del rendimiento histórico. Por lo tanto, es necesario evaluar periódicamente el rendimiento de la estrategia y, si es necesario, realizar ajustes.

- Riesgo de un evento de escudo negro: las situaciones extremas en el mercado (como la caída de una tormenta) pueden provocar una mayor retractación de la estrategia. Para hacer frente a este riesgo, se puede considerar agregar más medidas de control de riesgo a la estrategia, como establecer un umbral máximo de retractación y detener la negociación una vez que se alcance el umbral.

- Riesgo de sobreajuste: si los parámetros de la estrategia son demasiado complejos, puede haber sobreajuste, es decir, la estrategia funciona bien en los datos históricos, pero no funciona bien en la aplicación real. Para evitar el sobreajuste, se puede evaluar la estrategia mediante métodos como la verificación cruzada.

Dirección de optimización de la estrategia

- Optimización de parámetros dinámicos: Considere el uso de métodos como el aprendizaje automático para ajustar los parámetros de la estrategia en tiempo real según los cambios en el entorno del mercado y mejorar la adaptabilidad de la estrategia.

- Aplicabilidad en varios mercados y variedades: Extensión de la estrategia a más mercados y variedades para mejorar la solidez de la estrategia mediante la diversificación de las inversiones.

- Combinación de análisis básico con análisis técnico para mejorar la integralidad de la estrategia.

- Añadir análisis de la emoción del mercado: Introducir indicadores de la emoción del mercado, como el índice de pánico, para capturar cambios extremos en la emoción del mercado y ofrecer más oportunidades de negociación para la estrategia.

- Optimizar las medidas de control de riesgos: mejorar aún más el sistema de control de riesgos, como la introducción de mecanismos de ajuste adaptativo de la estrategia de deterioro, mejorar la capacidad de gestión de riesgos de la estrategia.

Resumir

La estrategia a través de la combinación de varios indicadores, la gestión de la posición de adaptación, la pirámide de aumento de la posición, el stop loss dinámico al mismo tiempo que captura las oportunidades de la tendencia de control estricto de los riesgos, tiene una cierta estabilidad y capacidad de rentabilidad. Pero la estrategia también existe la optimización de parámetros, los cambios en el entorno del mercado, los eventos de los cisnes negros, etc. El riesgo de la estrategia, la necesidad de la continua optimización y perfeccionamiento en la aplicación práctica. En el futuro, se puede considerar la optimización de la estrategia de la dinámica de los parámetros, la expansión de varios mercados, la combinación de los fundamentos, el análisis de la emoción del mercado y la optimización de control de riesgos, para mejorar la adaptabilidad y la estabilidad de la estrategia.

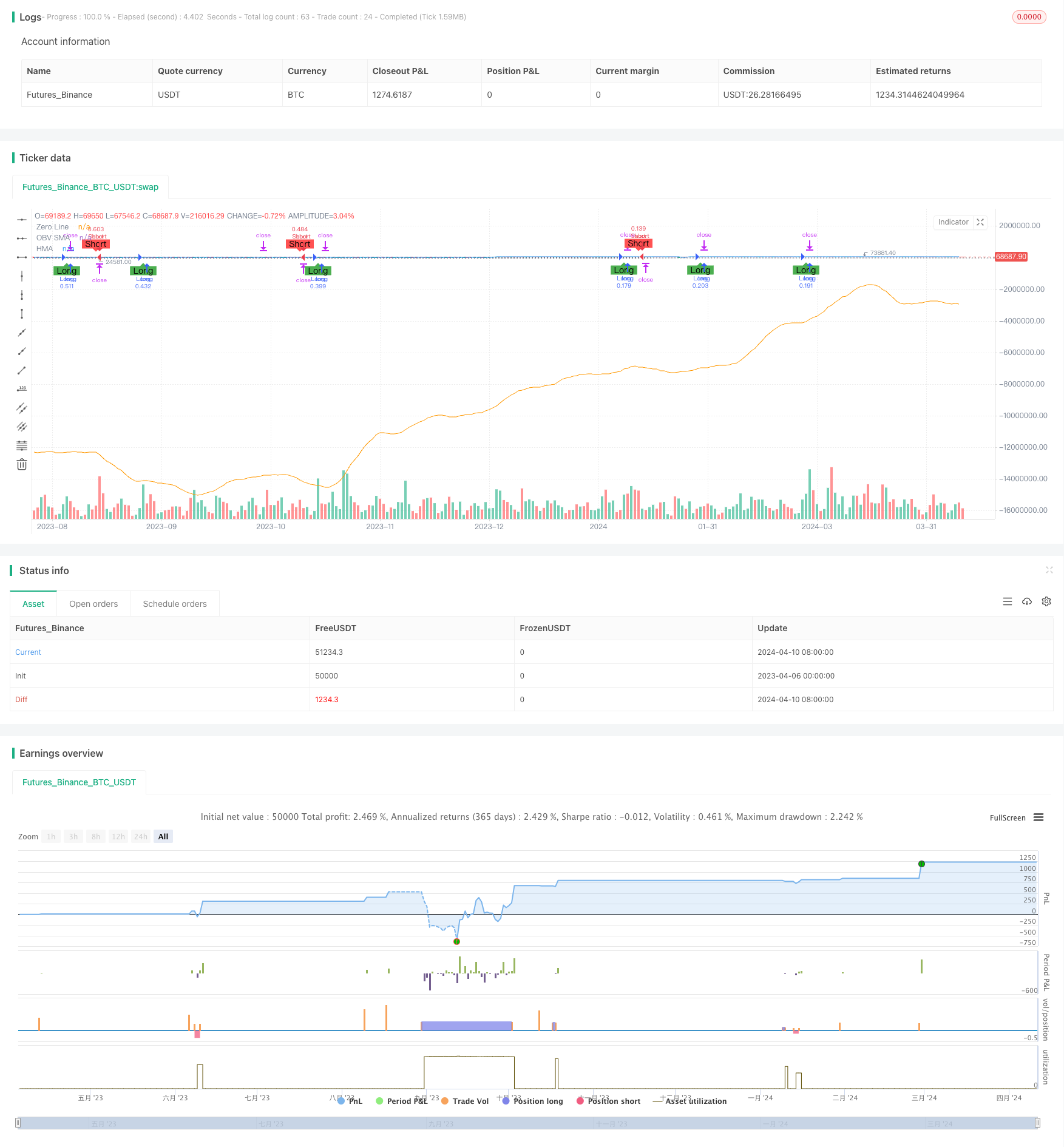

/*backtest

start: 2023-04-06 00:00:00

end: 2024-04-11 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Enhanced Trading Strategy v5 with Visible SL/TP", overlay=true)

// Input settings

hma_length = input(9, title="HMA Length")

fast_length = input(12, title="MACD Fast Length")

slow_length = input(26, title="MACD Slow Length")

siglen = input(9, title="Signal Smoothing")

atr_length = input(14, title="ATR Length")

rsi_length = input(14, title="RSI Length")

obv_length = input(10, title="OBV Length")

volume_ma_length = input(10, title="Volume MA Length")

// Pyramiding inputs

max_pyramid_positions = input(3, title="Max Pyramid Positions")

pyramid_factor = input(0.5, title="Pyramid Factor")

// Risk and Reward Management Inputs

risk_per_trade = input(1.0, title="Risk per Trade (%)")

atr_multiplier_for_sl = input(1.5, title="ATR Multiplier for Stop Loss")

atr_multiplier_for_tp = input(3.0, title="ATR Multiplier for Take Profit")

trailing_atr_multiplier = input(2.0, title="ATR Multiplier for Trailing Stop")

// Position sizing functions

calc_position_size(equity, risk_pct, atr) =>

pos_size = (equity * risk_pct / 100) / (atr_multiplier_for_sl * atr)

pos_size

calc_pyramid_size(current_size, max_positions) =>

pyramid_size = current_size * (max_positions - strategy.opentrades) / max_positions

pyramid_size

// Pre-calculate lengths for HMA

half_length = ceil(hma_length / 2)

sqrt_length = round(sqrt(hma_length))

// Calculate indicators

hma = wma(2 * wma(close, half_length) - wma(close, hma_length), sqrt_length)

my_obv = cum(close > close[1] ? volume : close < close[1] ? -volume : 0)

obv_sma = sma(my_obv, obv_length)

[macd_line, signal_line, _] = macd(close, fast_length, slow_length, siglen)

atr = atr(atr_length)

rsi = rsi(close, rsi_length)

vol_ma = sma(volume, volume_ma_length)

// Conditions

long_condition = crossover(macd_line, signal_line) and my_obv > obv_sma and rsi > 50 and volume > vol_ma

short_condition = crossunder(macd_line, signal_line) and my_obv < obv_sma and rsi < 50 and volume > vol_ma

// Strategy Entry with improved risk-reward ratio

var float long_take_profit = na

var float long_stop_loss = na

var float short_take_profit = na

var float short_stop_loss = na

if (long_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Long", strategy.long, qty = size)

long_stop_loss := close - atr_multiplier_for_sl * atr

long_take_profit := close + atr_multiplier_for_tp * atr

if (short_condition)

size = calc_position_size(strategy.equity, risk_per_trade, atr)

strategy.entry("Short", strategy.short, qty = size)

short_stop_loss := close + atr_multiplier_for_sl * atr

short_take_profit := close - atr_multiplier_for_tp * atr

// Drawing the SL/TP lines

// if (not na(long_take_profit))

// line.new(bar_index[1], long_take_profit, bar_index, long_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], long_stop_loss, bar_index, long_stop_loss, width = 2, color = color.red)

// if (not na(short_take_profit))

// line.new(bar_index[1], short_take_profit, bar_index, short_take_profit, width = 2, color = color.green)

// line.new(bar_index[1], short_stop_loss, bar_index, short_stop_loss, width = 2, color = color.red)

// Pyramiding logic

if (strategy.position_size > 0)

if (close > strategy.position_avg_price * (1 + pyramid_factor))

strategy.entry("Long Add", strategy.long, qty = calc_pyramid_size(strategy.position_size, max_pyramid_positions))

if (strategy.position_size < 0)

if (close < strategy.position_avg_price * (1 - pyramid_factor))

strategy.entry("Short Add", strategy.short, qty = calc_pyramid_size(-strategy.position_size, max_pyramid_positions))

// Trailing Stop

strategy.exit("Trailing Stop Long", "Long", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

strategy.exit("Trailing Stop Short", "Short", trail_points = atr * trailing_atr_multiplier, trail_offset = atr * trailing_atr_multiplier)

// Plots

plot(hma, title="HMA", color=color.blue)

plot(obv_sma, title="OBV SMA", color=color.orange)

hline(0, "Zero Line", color=color.gray, linestyle=hline.style_dotted)

plotshape(long_condition, title="Long Entry", location=location.belowbar, color=color.green, style=shape.labelup, text="Long")

plotshape(short_condition, title="Short Entry", location=location.abovebar, color=color.red, style=shape.labeldown, text="Short")