Descripción general

La estrategia de inversión de la dinámica del canal de Keltner es un complejo sistema de negociación que combina varios indicadores técnicos. La estrategia utiliza principalmente el canal de Keltner, el promedio móvil del índice (EMA) y el rango de onda real promedio (ATR) para identificar los puntos de entrada y salida potenciales en el mercado. Su idea central es capturar la dinámica después de que el mercado se desvíe, mientras que combina elementos de seguimiento de tendencias.

Los principales componentes de la estrategia incluyen:

- El canal Keltner: se utiliza para identificar el estado de sobrecompra y sobreventa en el mercado.

- Promedio móvil indicador (EMA): sirve como filtro de tendencia.

- Amplitud real media ((ATR): se utiliza para la configuración de deterioro dinámico.

Las condiciones de entrada de la estrategia están cuidadosamente diseñadas para que el precio toque la órbita exterior del canal de Keltner, luego vuelva a la órbita central, y el precio de cierre esté por encima o por debajo de la EMA. Este diseño está diseñado para capturar una posible reversión o continuación de la tendencia en el mercado después de una gran fluctuación.

Las condiciones de salida también se basan en el canal de Keltner, donde la estrategia se liquida automáticamente cuando el precio alcanza o supera el límite del canal correspondiente. Además, la estrategia también utiliza un mecanismo de stop loss dinámico basado en ATR, que proporciona flexibilidad y adaptabilidad para la gestión de riesgos.

Principio de estrategia

Los principios centrales de la estrategia de inversión dinámica de Keltner Channel se pueden dividir en las siguientes partes clave:

La configuración del canal de Keltner: La estrategia utiliza una media móvil simple de 20 períodos (SMA) como la línea de referencia para el canal de Keltner, con un ancho de canal de 6 veces el ATR. Esta configuración permite al canal adaptarse dinámicamente a los cambios en la volatilidad del mercado.

Filtro de tendencias: El uso de EMA de 280 ciclos como indicador de tendencias a largo plazo. Esto ayuda a asegurar que la dirección de las operaciones esté en consonancia con la tendencia general del mercado.

Condiciones de entrada:

- Entrada múltiple: se requiere que la vía superior haya sido tocada en los últimos 120 ciclos, que la línea de sombra del cable actual toque la vía media y que el precio de cierre esté por encima de la EMA.

- Entrada en blanco: se requiere que la vía inferior haya sido tocada en los últimos 120 ciclos, que la línea de sombra de la línea de anclaje actual toque la vía media y que el precio de cierre esté por debajo de la EMA.

Condiciones de juego:

- Salida múltiple: cuando el punto más alto alcanza o supera la vía.

- Salida en blanco: cuando el punto bajo se alcanza o cae fuera de la vía.

Gestión de riesgos: El ATR de 35 ciclos calcula el stop dinámico con una distancia de stop de 5,5 veces el ATR. Este método permite ajustar el nivel de stop automáticamente según la volatilidad del mercado.

La idea de diseño de la estrategia es buscar oportunidades potenciales de reversión o continuación de la tendencia después de que el mercado tenga una fluctuación significativa (tocando la órbita exterior del canal Keltner). Los requerimientos de toque de la órbita interior ayudan a confirmar la reorientación de los precios, mientras que los EMAs se utilizan para asegurar que la dirección de la negociación coincide con la tendencia general.

Ventajas estratégicas

Sinergia multi-indicador: en combinación con el canal Keltner, la EMA y la ATR, ofrece una perspectiva integral de análisis de mercado que ayuda a reducir las falsas señales.

Adaptabilidad dinámica: mediante el uso de ATR para configurar la anchura del canal de Keltner y la distancia de parada, la estrategia puede adaptarse automáticamente a los cambios de volatilidad en diferentes condiciones de mercado.

Confirmación de tendencias: El uso de EMA como un filtro adicional de tendencias ayuda a mejorar la tasa de éxito de las operaciones y evita el comercio en contra.

Mecanismo de entrada flexible: al exigir que el precio vuelva a la vía media después de haber tocado la vía externa, la estrategia es capaz de capturar oportunidades potenciales de reversión o continuación de la tendencia, sin entrar demasiado pronto ni perder oportunidades de negociación importantes.

Estrategia de salida clara: Las condiciones de salida basadas en el canal Keltner proporcionan un objetivo de ganancias claro para las operaciones, lo que ayuda a bloquear los beneficios.

Gestión de riesgos: El uso de un mecanismo de stop loss dinámico basado en ATR permite ajustar automáticamente el nivel de stop loss en función de la volatilidad del mercado, lo que proporciona un mejor control de riesgos.

Parámetros ajustables: La estrategia ofrece varios parámetros ajustables, como la longitud de ATR, el múltiplo de la vía de Keltner, la longitud de EMA, etc., lo que permite a los comerciantes optimizar en función de diferentes mercados y marcos de tiempo.

Sencillez en la implementación del código: Aunque la lógica de la estrategia es relativamente compleja, la implementación del código es sencilla y clara, lo que facilita su comprensión y mantenimiento.

Riesgo estratégico

Sensibilidad de parámetros: La estrategia puede ser muy sensible a la configuración de parámetros. Diferentes condiciones de mercado pueden requerir diferentes configuraciones de parámetros, lo que aumenta la dificultad de optimizar y mantener la estrategia.

Retraso: El uso de indicadores como las medias móviles y el ATR puede causar un retraso en la señal y puede perder oportunidades importantes de entrada o salida en mercados que cambian rápidamente.

Riesgo de falsas rupturas: en un mercado horizontal, los precios pueden tocar con frecuencia los límites del canal de Keltner, lo que genera demasiadas falsas señales.

Dependencia de la tendencia: la estrategia puede funcionar mejor en un mercado de fuerte tendencia, pero puede enfrentarse a frecuentes paradas de pérdidas en un mercado convulso.

Riesgo de optimización excesiva: Dado que la estrategia ofrece varios parámetros ajustables, los operadores pueden caer en la trampa de la optimización excesiva, lo que hace que la estrategia funcione mal en el mercado real.

Cambios en las condiciones del mercado: las estrategias pueden funcionar bien en ciertas condiciones del mercado, pero el rendimiento puede disminuir significativamente cuando las características del mercado cambian.

Riesgo de ejecución: En el caso de operaciones reales, es posible que no se pueda ejecutar la operación con precisión al precio especificado debido a problemas de deslizamiento y liquidez, lo que puede afectar el rendimiento general de la estrategia.

Para mitigar estos riesgos, se recomiendan las siguientes medidas:

- Se realizan pruebas de retroceso y de avance en diferentes mercados y marcos de tiempo.

- Utiliza métodos de optimización de parámetros robustos para evitar el exceso de ajuste.

- Considere agregar condiciones de filtración adicionales, como el indicador de volumen de tráfico, para reducir las falsas señales.

- Implementar reglas estrictas de gestión de fondos y limitar el riesgo de cada transacción.

- Monitorear y evaluar periódicamente el rendimiento de la estrategia, y ajustar los parámetros o suspender las operaciones a tiempo.

Dirección de optimización de la estrategia

Ajuste de los parámetros dinámicos: Considere la introducción de mecanismos de adaptación, ajustando dinámicamente el múltiplo de Keltner Channel y la longitud de EMA según la volatilidad del mercado o la intensidad de la tendencia. Esto puede mejorar la adaptabilidad de la estrategia a diferentes condiciones del mercado.

Análisis de marcos de tiempo múltiples: La integración de información de tendencias de marcos de tiempo más altos, como la tendencia de la línea de circunferencia en la estrategia de la línea de sol. Esto ayuda a mejorar la precisión de la dirección de las operaciones.

Confirmación de las entregas: Introducción de indicadores de volumen de transacciones como señales de confirmación adicionales. Por ejemplo, se requiere un volumen de transacciones superior al promedio para ingresar, para aumentar la credibilidad de las transacciones.

El estado del mercado se clasifica por: Desarrollar un sistema de clasificación de los estados del mercado para distinguir entre mercados de tendencia y mercados de oscilación. Utilizar diferentes configuraciones de parámetros o reglas de negociación en diferentes estados del mercado.

Optimización de las paradas: Considere la implementación de estrategias de frenado más complejas, como el frenado móvil o el frenado parcial, para equilibrar mejor el riesgo y la recompensa.

Optimización para el ingreso: El refinamiento de las condiciones de entrada, por ejemplo, requerir que el precio tenga cierta confirmación de rebote después de haber tocado el centro de la vía, o la confirmación de un indicador de aumento de la dinámica.

La integración del aprendizaje automático: Explorar el uso de algoritmos de aprendizaje automático para optimizar la selección de parámetros o predecir el mejor momento de ingreso.

Análisis de relevancia: Si la estrategia se utiliza en varios mercados, considere agregar un análisis de correlación para evitar el riesgo de concentración excesiva.

Los factores que impulsaron el incidente: Integrar filtros basicos o impulsados por eventos, como evitar transacciones antes y después de la publicación de datos económicos importantes.

El retiro de los controles: Unirse a un mecanismo de control de retiro global que detiene automáticamente el comercio cuando la estrategia alcanza el retiro máximo predeterminado.

Estas direcciones de optimización tienen como objetivo mejorar la solidez, adaptabilidad y el rendimiento general de las estrategias. Sin embargo, es necesario realizar pruebas y verificaciones exhaustivas antes de implementar cualquier optimización para garantizar que estas mejoras realmente puedan generar mejoras sustanciales en el rendimiento.

Resumir

La estrategia de reversión de la dinámica del canal de Keltner es un sistema de negociación cuidadosamente diseñado que combina hábilmente varios indicadores técnicos para capturar oportunidades de reversión y continuación de tendencias potenciales en el mercado. Utilizando el canal de Keltner, EMA y ATR, la estrategia no solo puede identificar puntos de entrada potenciales, sino que también ofrece un mecanismo de gestión de riesgos dinámico.

Las ventajas centrales de la estrategia residen en su adaptabilidad dinámica y su método de análisis de mercado multicapa. Al requerir que los precios toquen el extranjero y regresen al medio, y combinar la confirmación de tendencias de EMA, la estrategia es capaz de capturar movimientos importantes del mercado mientras mantiene una alta tasa de éxito. Además, el mecanismo de stop loss dinámico basado en ATR proporciona flexibilidad para el control de riesgos.

Sin embargo, la estrategia también se enfrenta a algunos riesgos potenciales, como los desafíos de la sensibilidad de los parámetros y los cambios en las condiciones del mercado. Para hacer frente a estos riesgos, proponemos varias direcciones de optimización, incluyendo ajustes de parámetros dinámicos, análisis de múltiples marcos de tiempo, confirmación de la transacción, etc. Estas recomendaciones de optimización están diseñadas para mejorar aún más la solidez y la adaptabilidad de la estrategia.

En general, la estrategia de inversión dinámica del canal de Keltner ofrece a los operadores una forma estructurada de analizar y participar en el mercado. La estrategia tiene el potencial de convertirse en una herramienta de negociación confiable mediante la supervisión, prueba y optimización continuas. Sin embargo, como todas las estrategias de negociación, no es una solución para todo.

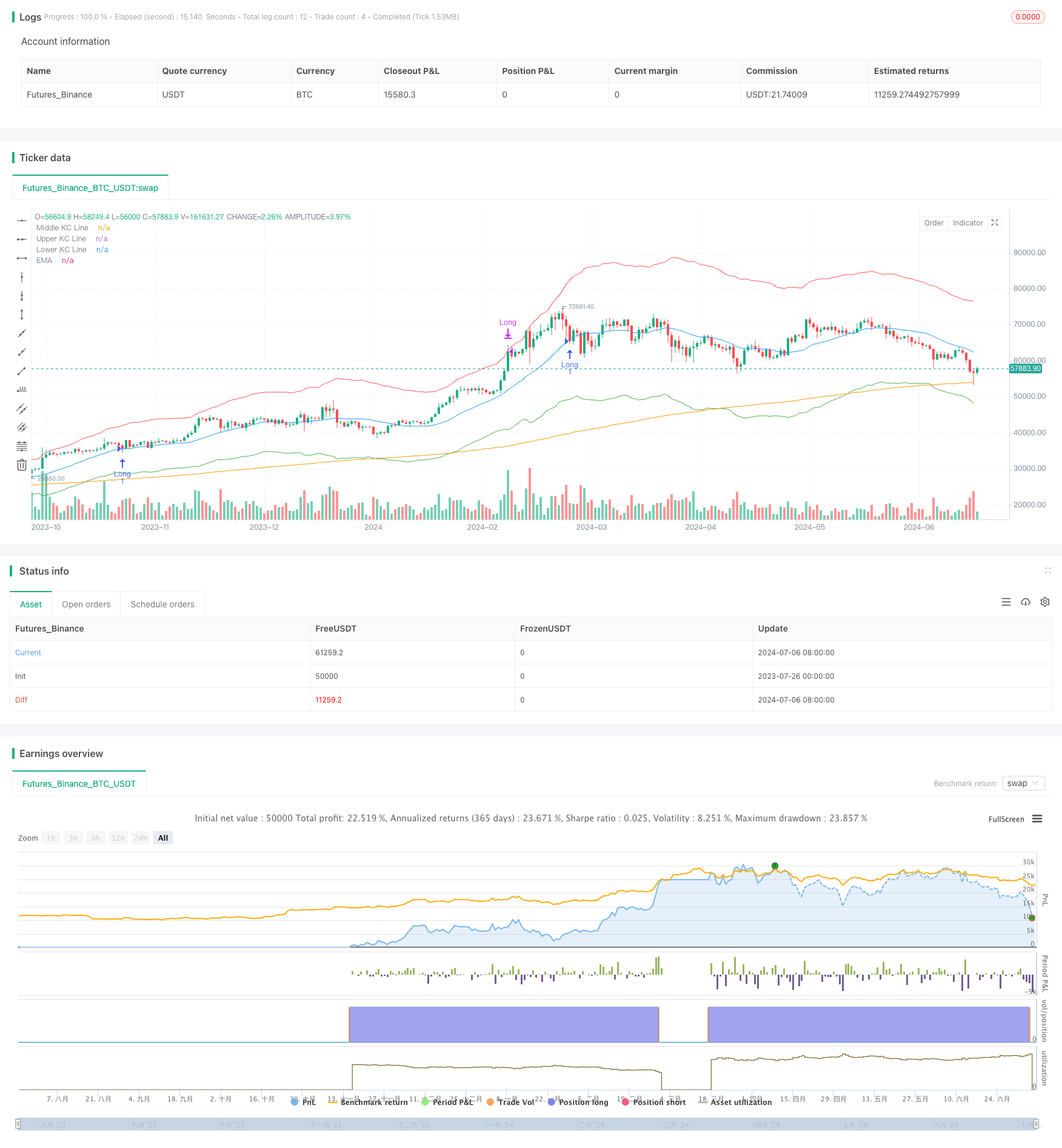

/*backtest

start: 2023-07-26 00:00:00

end: 2024-07-07 05:20:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Keltner Channel Pullback and Entry Strategy", overlay=true)

// Input settings

atrLength = input(35, "ATR Length")

atrMultiplier = input(5.5, "ATR Multiplier for Stop Loss")

kcLength = input(20, "Keltner Channel Length")

kcMultiplier = input(6.0, "Keltner Channel Multiplier")

emaLength = input(280, "EMA Length")

candleLookback = input(120, "Candle Lookback for Keltner Channel Touch")

// ATR for stop loss calculation

atr = ta.atr(atrLength)

// Keltner Channel

basis = ta.sma(close, kcLength)

kcRange = kcMultiplier * atr

upperKC = basis + kcRange

lowerKC = basis - kcRange

// EMA Trend Filter

ema = ta.ema(close, emaLength)

// Function to check if Keltner Channel was touched within the lookback period

wasKCTouched(direction) =>

touched = false

for i = 1 to candleLookback

if direction == "long" and high[i] >= upperKC[i]

touched := true

if direction == "short" and low[i] <= lowerKC[i]

touched := true

touched

// Check for middle line touch by wick

middleLineTouchedByWick = high >= basis and low <= basis

// Entry Conditions

longCondition = wasKCTouched("long") and middleLineTouchedByWick and close > ema

shortCondition = wasKCTouched("short") and middleLineTouchedByWick and close < ema

// Exit Conditions

longExit = high >= upperKC

shortExit = low <= lowerKC

// Tracking the previous ATR value for stop loss calculation

var float prevAtr = na

if longCondition or shortCondition

prevAtr := atr[1]

// Entry Execution

if longCondition

strategy.entry("Long", strategy.long)

strategy.exit("Exit Long", "Long", stop=close - atrMultiplier * prevAtr)

if shortCondition

strategy.entry("Short", strategy.short)

strategy.exit("Exit Short", "Short", stop=close + atrMultiplier * prevAtr)

// Exit Execution

if longExit and strategy.position_size > 0

strategy.close("Long", when=barstate.isnew)

if shortExit and strategy.position_size < 0

strategy.close("Short", when=barstate.isnew)

// Plotting

plot(basis, color=color.blue, title="Middle KC Line")

plot(upperKC, color=color.red, title="Upper KC Line")

plot(lowerKC, color=color.green, title="Lower KC Line")

plot(ema, color=color.orange, title="EMA")