Descripción general

La estrategia de comercio de comportamiento de precios de canal mágico es un método avanzado de análisis técnico que combina el análisis clásico de canales y la tecnología de indicadores modernos. Utiliza datos históricos de precios y promedios móviles para calcular los niveles de precios clave para formar canales de comercio dinámicos. Mediante el análisis de la interacción entre los precios y estos niveles de canal, la estrategia puede generar señales de compra y venta precisas.

Principio de estrategia

El núcleo de la estrategia de canal mágico es la construcción de un canal de precios dinámico mediante el cálculo de datos de precios de varios períodos de tiempo. En concreto:

- Línea de conversión: utiliza datos de precios de corto plazo para reflejar tendencias de mercado a corto plazo.

- Línea de referencia ((Base Line): se utiliza el cálculo de los datos de precios a medio plazo para representar la tendencia del mercado a medio plazo.

- Leading Span 1: calculado a partir de la media de la línea de conversión y la línea de referencia, desplazado hacia adelante un cierto período, para predecir futuros niveles de soporte/resistencia

- Leading Span 2 ((Leading Span 2): utiliza el cálculo de datos de precios a más largo plazo, también se desplaza hacia adelante, formando un canal de precios junto con el Leading Span 1.

Las condiciones de compra de la estrategia son:

- El precio de cierre es más alto que el intervalo de liderazgo después de la deslocalización 2

- El intervalo de ventaja 1 después de desplazamiento es mayor que el intervalo de ventaja 2 después de desplazamiento

- Los precios de cierre superaron la línea de referencia

Las condiciones de venta son las opuestas:

- El precio de cierre está por debajo del intervalo de ventaja 1 tras el desplazamiento

- El espacio de ventaja tras desplazamiento 1 es menor que el espacio de ventaja tras desplazamiento 2

- Los precios de cierre rompieron la línea de referencia hacia abajo

La estrategia también administra el riesgo y bloquea los beneficios mediante la configuración de niveles de stop loss y stop loss basados en porcentajes. Además, la parte visual de la estrategia incluye el trazado de las líneas de canal, el marcado de las señales de compra y venta y el uso de colores de fondo para resaltar las diferentes áreas de negociación.

Ventajas estratégicas

Análisis multidimensional: la estrategia permite una comprensión más completa de la dinámica del mercado y reduce las falsas señales al considerar de manera integral los datos de precios de varios períodos de tiempo.

Adaptación dinámica: los canales de precios se ajustan constantemente según los últimos datos del mercado, lo que permite que las estrategias se adapten a diferentes entornos del mercado.

Las señales de transacción claras: las condiciones de compra y venta son claras, combinadas con señales visuales que hacen que las decisiones de transacción sean intuitivas y simples.

Gestión de riesgos integrada: los órdenes de stop loss y stop loss configurados automáticamente ayudan a controlar el riesgo y proteger los beneficios.

Alta visibilidad: A través de la codificación de colores y el marcado gráfico, los comerciantes pueden entender rápidamente la situación actual del mercado y las oportunidades potenciales.

Flexibilidad: los parámetros de la estrategia se pueden ajustar de manera óptima según las diferentes variedades de transacciones y los marcos de tiempo.

Capacidad de seguimiento de tendencias: la estrategia capta las tendencias del mercado de manera efectiva mediante el análisis de la relación entre los precios y las diferentes líneas de canalización.

Indicadores de la emoción: la forma del canal y la ubicación de los precios en el canal pueden reflejar la emoción del mercado y proporcionar una referencia adicional para las decisiones comerciales.

Riesgo estratégico

Exceso de transacciones: en un mercado horizontal, los precios pueden romper con frecuencia la línea de canal, lo que provoca demasiadas señales de transacción y posibles pérdidas.

Retraso: debido al uso de medias móviles y desplazamientos, la estrategia puede no responder a tiempo en un mercado que cambia rápidamente.

Falsa ruptura: El ruido del mercado puede provocar brechas breves y provocar transacciones innecesarias.

Sensibilidad a los parámetros: el rendimiento de la estrategia depende en gran medida de los parámetros seleccionados, y la configuración incorrecta de los parámetros puede provocar la falla de la estrategia.

Riesgo de retroceso: la estrategia puede no ser exitosa a tiempo en el caso de una fuerte reversión de la tendencia, lo que puede conducir a un retroceso significativo.

Exceso de dependencia de indicadores técnicos: el descuido de los fundamentos y de los factores macroeconómicos puede conducir a tomar decisiones erróneas cuando ocurren eventos importantes.

Riesgo de liquidez: En mercados con poca liquidez, puede ser difícil ejecutar operaciones a precios ideales, lo que afecta el rendimiento de la estrategia.

Para reducir estos riesgos, se puede considerar:

- Para filtrar las señales de negociación en combinación con otros indicadores técnicos o análisis fundamental

- Optimización de la selección de parámetros, considerando el uso de parámetros de adaptación

- Implementación de medidas de gestión de riesgos más rigurosas, como el ajuste dinámico del tamaño de la posición

- Suspensión de las transacciones antes de la publicación de datos económicos importantes

- Estrategias que se aplican solo en mercados con mucha liquidez

Dirección de optimización de la estrategia

Parámetros de adaptación: Considere la introducción de un mecanismo de adaptación que ajuste automáticamente los ciclos de canal y los parámetros de desplazamiento según la volatilidad del mercado. Esto puede mejorar la adaptabilidad de la estrategia en diferentes condiciones de mercado.

Análisis de múltiples marcos de tiempo: integración de señales de varios marcos de tiempo para mejorar la fiabilidad de las decisiones de negociación. Por ejemplo, se puede requerir que la dirección de la tendencia de los marcos de tiempo más grandes coincida con la señal de negociación.

Filtrado de volatilidad: Introducción de un indicador ATR (rango real medio) para reducir o suspender el comercio durante períodos de baja volatilidad, para evitar el exceso de comercio en mercados horizontales.

Dinámica de stop loss/stop: configuración dinámica de stop loss y stop level basado en el ATR o en la anchura del canal, lo que permite una mayor flexibilidad en la gestión del riesgo.

Filtración de la fuerza de la tendencia: la adición de indicadores de la fuerza de la tendencia como el ADX (indice de la dirección promedio) aumenta la probabilidad de éxito de la estrategia al abrir posiciones solo en mercados de fuerte tendencia.

Integración de indicadores de sentimiento: Considere la combinación de indicadores como el RSI (indice de fuerza relativa) o el MACD (media móvil de convergencia / dispersión) para evaluar mejor la situación de sobrecompra o sobreventa en el mercado.

Optimización de aprendizaje automático: optimización de la selección de parámetros y la generación de señales mediante algoritmos de aprendizaje automático para mejorar la precisión de las predicciones de las estrategias.

Retrospectiva y pruebas de avance: realice una retrospectiva más completa, que incluya diferentes mercados y períodos, y realice pruebas de avance para verificar la solidez de la estrategia.

Optimización de la administración de fondos: Implementa estrategias de administración de fondos más complejas, como el tamaño de posición basado en los criterios de Kelly, para optimizar los beneficios a largo plazo.

Integración impulsada por eventos: Considere la posibilidad de ajustar el comportamiento estratégico, como suspender el comercio o ajustar los parámetros, antes de la publicación de datos económicos importantes.

Estas direcciones de optimización tienen como objetivo mejorar la adaptabilidad, la estabilidad y la rentabilidad de las estrategias, al tiempo que se reducen los riesgos potenciales. La implementación de estas optimizaciones requiere una prueba cuidadosa de los efectos de cada cambio en el rendimiento general de la estrategia.

Resumir

La estrategia de comercio de comportamiento de precios de la vía mágica es una herramienta integral de análisis técnico que proporciona a los comerciantes un marco de decisión sólido a través de un canal de precios dinámico y reglas de negociación claras. Combina las técnicas tradicionales de análisis de canales con métodos modernos de gestión de riesgos y puede adaptarse a diferentes entornos de mercado. Las ventajas de la estrategia residen en su análisis multidimensional, la generación de señales claras y el mecanismo de gestión de riesgos incorporado, características que la convierten en una herramienta de negociación potencialmente efectiva.

Sin embargo, como todas las estrategias de negociación, también enfrenta algunos riesgos inherentes, como el exceso de negociación y la sensibilidad de los parámetros. Para aprovechar al máximo el potencial de la estrategia, el comerciante necesita una comprensión profunda de sus principios, una selección cuidadosa de los parámetros y una optimización continua en la aplicación práctica.

Las estrategias pueden mejorar aún más su rendimiento a través de las direcciones de optimización propuestas, como la introducción de parámetros de adaptación, análisis de marcos temporales múltiples y tecnología de aprendizaje automático. Estas optimizaciones no solo pueden aumentar la adaptabilidad y la robustez de las estrategias, sino que también pueden abrir nuevas direcciones de investigación para impulsar el desarrollo de estrategias de comercio cuantitativo.

En general, la estrategia de negociación de comportamiento de precios de la vía mágica ofrece a los operadores una forma estructurada de analizar y participar en el mercado. A través de la investigación, prueba y optimización continuas, tiene el potencial de convertirse en un valioso activo en la caja de herramientas de los operadores.

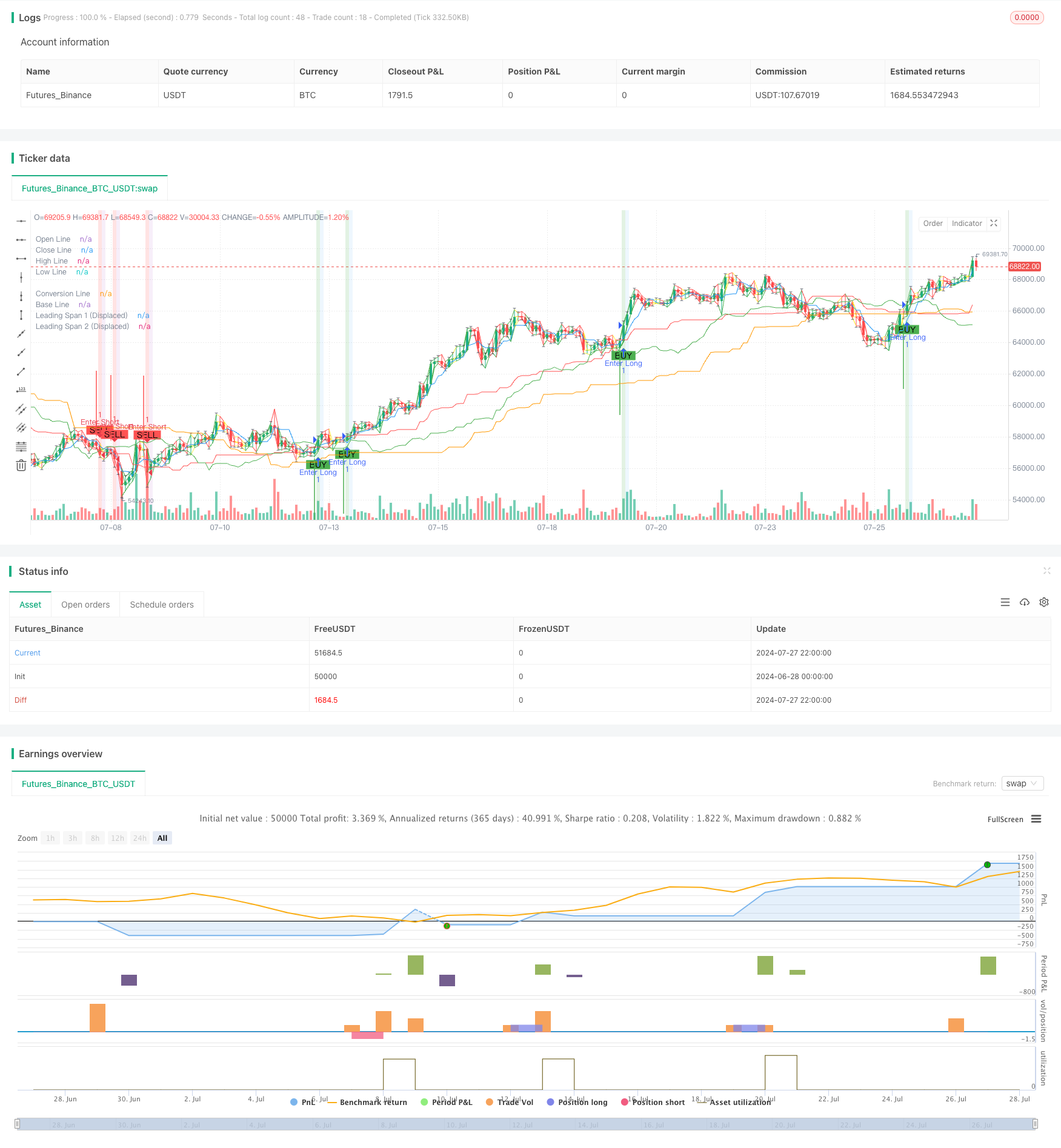

/*backtest

start: 2024-06-28 00:00:00

end: 2024-07-28 00:00:00

period: 2h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Magic Channel", shorttitle="Magic Channel", overlay=true)

// Magic channel settings with optimization options

conversionPeriod = input.int(5, title="Conversion Period", minval=1, maxval=20)

basePeriod = input.int(51, title="Base Period", minval=1, maxval=100)

laggingSpanPeriod = input.int(68, title="Lagging Span Period", minval=1, maxval=100)

displace = input.int(21, title="Displacement", minval=1, maxval=30)

// Stoploss and Take Profit settings with more granularity

stoplossPercent = input.float(0.1, title="Stoploss Percentage", minval=0.01) / 100

takeProfitPercent = input.float(0.1, title="Take Profit Percentage", minval=0.01) / 100

// Function definition for Magic channel calculation

computeMagicChannel(period) =>

(ta.lowest(low, period) + ta.highest(high, period)) / 2

// Calculating the lines

convLine = computeMagicChannel(conversionPeriod)

baseLine = computeMagicChannel(basePeriod)

leadingSpan1 = (convLine + baseLine) / 2

leadingSpan2 = computeMagicChannel(laggingSpanPeriod)

displacedLead1 = leadingSpan1[displace]

displacedLead2 = leadingSpan2[displace]

// Defining entry signals

buyCondition = close > displacedLead2 and displacedLead1 > displacedLead2 and ta.crossover(close, baseLine)

sellCondition = close < displacedLead1 and displacedLead1 < displacedLead2 and ta.crossunder(close, baseLine)

// Executing strategy entries based on signals

if (buyCondition)

strategy.entry("Enter Long", strategy.long)

if (sellCondition)

strategy.entry("Enter Short", strategy.short)

// Stoploss and Take Profit conditions

stopLossLong = close * (1 - stoplossPercent)

stopLossShort = close * (1 + stoplossPercent)

takeProfitLong = close * (1 + takeProfitPercent)

takeProfitShort = close * (1 - takeProfitPercent)

// Apply stop-loss and take profit orders

if (strategy.position_size > 0)

strategy.exit("Exit Long", from_entry="Enter Long", stop=stopLossLong, limit=takeProfitLong)

if (strategy.position_size < 0)

strategy.exit("Exit Short", from_entry="Enter Short", stop=stopLossShort, limit=takeProfitShort)

// Plotting the Magic Channel lines on the chart

plot(convLine, color=color.blue, title="Conversion Line")

plot(baseLine, color=color.red, title="Base Line")

plot(displacedLead1, color=color.green, title="Leading Span 1 (Displaced)")

plot(displacedLead2, color=color.orange, title="Leading Span 2 (Displaced)")

// Highlighting buy and sell signals on the chart

plotshape(series=buyCondition, location=location.belowbar, color=color.green, style=shape.labelup, title="Buy Signal", text="BUY")

plotshape(series=sellCondition, location=location.abovebar, color=color.red, style=shape.labeldown, title="Sell Signal", text="SELL")

// Adding gradient background colors

bgcolor(buyCondition ? color.new(color.green, 80) : na, title="Buy Zone Background")

bgcolor(sellCondition ? color.new(color.red, 80) : na, title="Sell Zone Background")

// Fancy Candle Colors with Borders (Workaround)

bullishColor = color.new(color.green, 0) // Bright green for bullish candles

bearishColor = color.new(color.red, 0) // Bright red for bearish candles

dojiColor = color.new(color.yellow, 0) // Yellow for doji candles

borderColor = color.new(color.black, 50) // Semi-transparent black for borders

isBullish = close > open

isBearish = close < open

isDoji = math.abs(close - open) < (high - low) * 0.1

candleColor = isDoji ? dojiColor : (isBullish ? bullishColor : bearishColor)

// Plotting Candles

plot(open, color=candleColor, style=plot.style_linebr, linewidth=1, title="Open Line")

plot(close, color=candleColor, style=plot.style_linebr, linewidth=1, title="Close Line")

plot(high, color=candleColor, style=plot.style_linebr, linewidth=1, title="High Line")

plot(low, color=candleColor, style=plot.style_linebr, linewidth=1, title="Low Line")

// Draw borders and candle bodies using plotshape

plotshape(series=isBullish ? high : na, location=location.absolute, color=borderColor, style=shape.triangledown, size=size.small, title="Bullish Border")

plotshape(series=isBearish ? low : na, location=location.absolute, color=borderColor, style=shape.triangleup, size=size.small, title="Bearish Border")

// Trend Arrows

plotarrow(series=buyCondition ? 1 : sellCondition ? -1 : na, colorup=color.green, colordown=color.red, offset=-1, title="Trend Arrows")

// Optional: Overlay Background color based on overall trend or conditions

bgcolor(strategy.position_size > 0 ? color.new(color.blue, 90) : na, title="Long Position Background")

bgcolor(strategy.position_size < 0 ? color.new(color.purple, 90) : na, title="Short Position Background")

// Enhanced Alerts

alertcondition(buyCondition, title="Buy Alert", message="Buy signal detected at {{ticker}} on {{time}}. Conditions met: Close > Displaced Lead 2, Displaced Lead 1 > Displaced Lead 2, Close crossover Base Line.")

alertcondition(sellCondition, title="Sell Alert", message="Sell signal detected at {{ticker}} on {{time}}. Conditions met: Close < Displaced Lead 1, Displaced Lead 1 < Displaced Lead 2, Close crossunder Base Line.")