Descripción general

Esta estrategia es una herramienta integral de análisis técnico que combina múltiples promedios móviles lisos (SMMA), identificación de tendencias, identificación de patrones gráficos y análisis de períodos de negociación. Su objetivo es ayudar a los comerciantes a identificar las tendencias del mercado, descubrir posibles reveses y ejecutar operaciones dentro de un período de negociación específico. El núcleo de la estrategia es el uso de diferentes períodos de SMMA para juzgar la dirección del mercado, mientras que se utilizan los patrones gráficos de “3 Line Strike” y “Swallow” para generar señales de negociación.

Principio de estrategia

Múltiples promedios móviles lisos (SMMA): La estrategia utiliza 4 SMMA (periodos 21, 50, 100 y 200) para evaluar las tendencias del mercado en diferentes marcos de tiempo. Estas medias ayudan a los comerciantes a comprender los movimientos del mercado a corto, mediano y largo plazo.

Relleno de tendencia: la estrategia muestra de forma intuitiva la tendencia actual mediante la comparación de la relación entre el precio a corto plazo (EMA de 2 periodos) y el SMMA de 200 periodos, rellenando el fondo con color. El fondo verde indica una tendencia alcista y el fondo rojo indica una tendencia bajista.

Identificación de la forma de la imagen:

- El patrón “3 Line Strike”: Identificación de una reversión que se produce después de tres líneas consecutivas de la misma dirección, que puede indicar una reversión de la tendencia.

- La identificación de una gran tortuga que ha engullido a la otra puede indicar un cambio de tendencia.

Análisis de horarios de negociación: permite al usuario definir horarios de negociación específicos y mostrarlos de manera resaltada en el gráfico. Esto ayuda a los operadores a concentrarse en los horarios de negociación más activos.

Se generan señales de transacción:

- Hacer más señales: se dispara cuando aparece el “Line Strike” de 3 o la forma de tragar de los miradores.

- Se dispara cuando aparece un “Line Strike” bajista o una forma de avalancha bajista.

Ventajas estratégicas

Análisis multidimensional: proporciona una perspectiva completa del mercado mediante la combinación de varios indicadores técnicos y métodos de análisis, lo que ayuda a tomar decisiones comerciales más informadas.

Confirmación de tendencias: El uso de SMMA en varios marcos de tiempo permite confirmar con mayor precisión las tendencias del mercado y reducir las señales falsas.

Identificación de inversiones: mediante la identificación de determinadas formas de inversiones, se puede capturar con anticipación las inversiones potenciales del mercado, lo que brinda a los operadores la oportunidad de entrar y salir.

Intuitivo visual: utiliza el relleno de color y el marcado gráfico para que el estado del mercado y las señales potenciales estén a la vista, lo que facilita el análisis rápido.

Flexibilidad: permite a los usuarios personalizar varios parámetros, como el ciclo de la línea media, el tiempo de negociación, etc., para adaptarse a diferentes estilos de negociación y condiciones de mercado.

Gestión del tiempo: ayuda a los comerciantes a administrar mejor el tiempo de negociación, centrándose en los momentos de mercado con mayor potencial, mediante la visualización brillante de los momentos de negociación específicos.

Riesgo estratégico

Retraso: Las medias móviles son un indicador retraso en su naturaleza, y pueden no ser capaces de capturar los puntos de inflexión a tiempo en un mercado que cambia rápidamente.

Modelo de dependencia excesiva: el exceso de dependencia de los modelos de gráficos puede causar errores de juicio, ya que no todos los modelos pueden predecir con precisión la reversión del mercado.

Riesgo de ruptura falsa: en un mercado horizontal, los precios pueden cruzar la línea media con frecuencia, lo que genera falsas señales.

Sensibilidad de parámetros: el rendimiento de la estrategia depende en gran medida de los parámetros elegidos, que pueden requerir ajustes frecuentes en diferentes condiciones de mercado.

Ignorar los fundamentos: los métodos de análisis puramente técnicos pueden pasar por alto factores fundamentales importantes, lo que lleva a un error de juicio cuando ocurren noticias o eventos importantes.

Exceso de operaciones: En mercados altamente volátiles, las estrategias pueden generar demasiadas señales de operaciones, aumentar los costos de las operaciones y provocar un exceso de operaciones.

Para reducir estos riesgos, se recomienda:

- En combinación con otros indicadores técnicos y análisis fundamental para confirmar la señal.

- El uso de objetivos de pérdidas y ganancias apropiados para administrar el riesgo.

- Estrategias de back-test en diferentes condiciones de mercado para encontrar los parámetros óptimos.

- Considere la posibilidad de configurar un filtro de señales para reducir las falsas señales.

- Seguir de cerca las publicaciones de datos económicos importantes y los acontecimientos del mercado.

Dirección de optimización de la estrategia

Ajuste de parámetros dinámicos: para lograr la auto-adaptación al ciclo de la media línea, ajuste automático del ciclo de SMMA según la volatilidad del mercado para adaptarse a diferentes condiciones del mercado.

Mecanismo de confirmación de señales: la introducción de indicadores técnicos adicionales (como RSI, MACD, etc.) para confirmar las señales de negociación y aumentar la fiabilidad de las señales.

Filtrador de volatilidad: incorpora el indicador ATR (Average True Range) para filtrar las señales débiles en períodos de baja volatilidad y solo negociar cuando el mercado tiene suficiente energía.

Clasificación del estado del mercado: Desarrollar un algoritmo para clasificar el estado actual del mercado (trend, horizontal, alta volatilidad, etc.) y utilizar diferentes estrategias de negociación para diferentes estados.

Optimización de stop loss: Realizar un stop loss dinámico, como el uso de ATR o el nivel de soporte/resistencia más reciente para establecer un punto de stop loss, para administrar mejor el riesgo.

Análisis de volumen de transacciones: integración de datos de volumen de transacciones y ejecución de señales de transacciones solo en caso de confirmación de volumen de transacciones para mejorar la fiabilidad de la señal.

Ponderamiento temporal: Se otorga un peso diferente a las señales de diferentes épocas según la tasa de éxito de análisis de datos históricos en diferentes períodos de tiempo.

Integración de aprendizaje automático: utiliza algoritmos de aprendizaje automático para optimizar la selección de parámetros y el proceso de generación de señales, para mejorar la adaptabilidad y el rendimiento de las estrategias.

Análisis de múltiples marcos de tiempo: Extensión de la estrategia para tomar en cuenta las señales de varios marcos de tiempo, asegurando que la dirección de la operación coincida con las tendencias del mercado más grande.

Optimización de la gestión de fondos: Realizar un ajuste dinámico del tamaño de las posiciones para determinar el tamaño de cada operación en función de la volatilidad del mercado y el riesgo de la cuenta.

Estas direcciones de optimización tienen como objetivo mejorar la estabilidad, adaptabilidad y el rendimiento general de las estrategias. A través de estas mejoras, las estrategias pueden responder mejor a diferentes entornos de mercado, mejorar la rentabilidad y reducir el riesgo.

Resumir

La estrategia de seguimiento de tendencias de múltiples líneas medias y identificación de patrones de reversión es una herramienta integral de análisis técnico que combina varias técnicas de negociación avanzadas. Mediante el uso de múltiples promedios móviles suavizados, identificación de tendencias, análisis de patrones gráficos y gestión de períodos de negociación, la estrategia proporciona a los operadores un marco integral de análisis de mercado.

La principal ventaja de la estrategia reside en su método de análisis multidimensional y su forma de presentación visualmente intuitiva, lo que permite a los operadores comprender rápidamente el estado del mercado y tomar decisiones informadas. Sin embargo, como todas las estrategias de negociación, también enfrenta algunos riesgos inherentes, como el atraso y la excesiva dependencia de indicadores técnicos.

Para mejorar aún más la eficacia de las estrategias, se pueden considerar varias direcciones de optimización, que incluyen el ajuste de los parámetros dinámicos, la introducción de mecanismos de confirmación adicionales y la integración de tecnologías más avanzadas como el aprendizaje automático. Estas optimizaciones pueden ayudar a las estrategias a adaptarse mejor a diferentes entornos de mercado, aumentando su estabilidad y rentabilidad.

Finalmente, es importante recordar que no hay una estrategia que sea perfecta. El éxito de la negociación depende no solo de una buena estrategia, sino también de una gestión estricta del riesgo, un aprendizaje continuo del mercado y un refinamiento continuo de la estrategia.

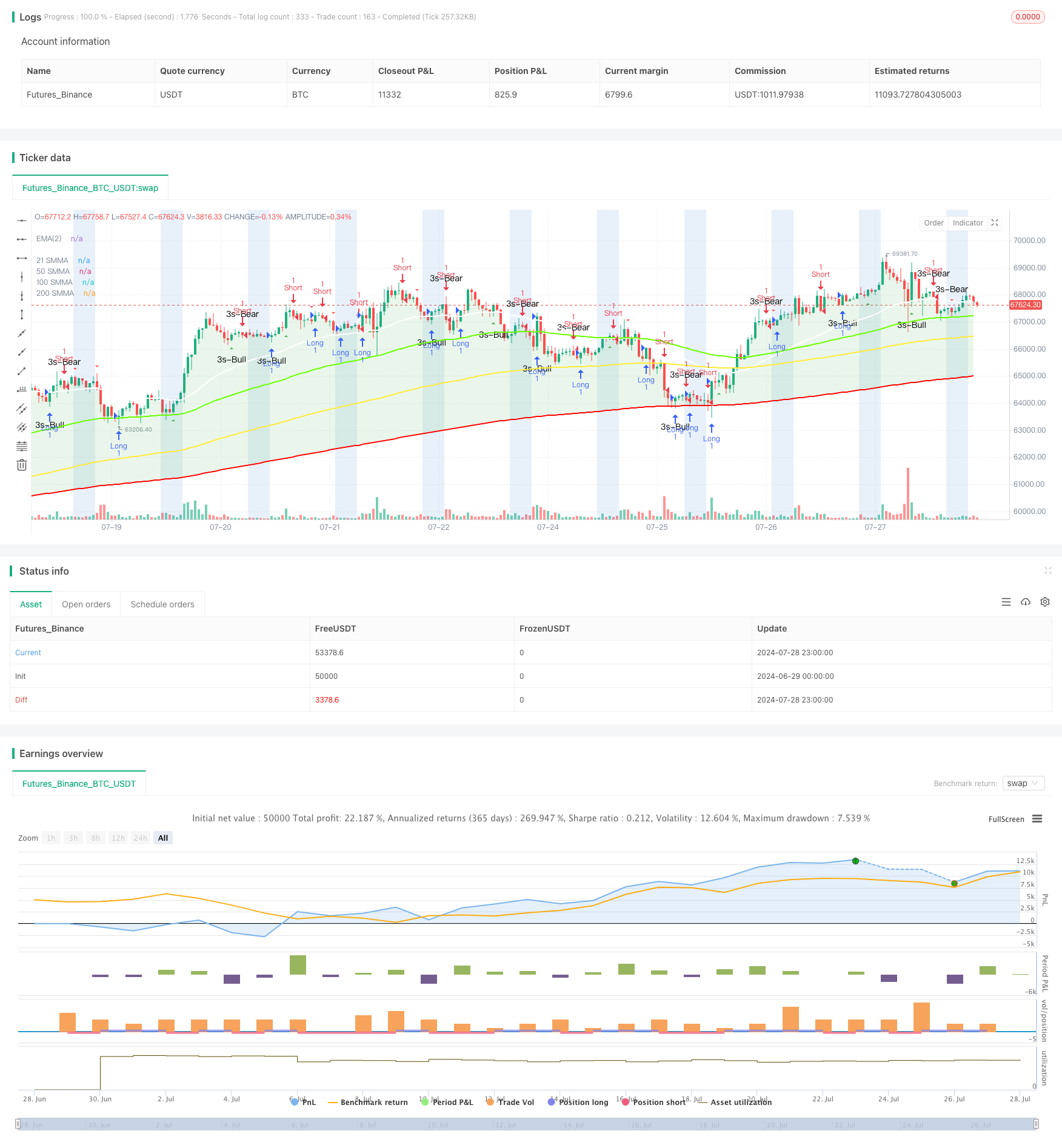

/*backtest

start: 2024-06-29 00:00:00

end: 2024-07-29 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy(title="TMA Overlay Strategy", shorttitle="TMA Overlay", overlay=true)

// ### Four Smoothed Moving Averages

len1 = input.int(21, minval=1, title="Length 1", group="Smoothed MA Inputs")

src1 = close

smma1 = 0.0

sma_1 = ta.sma(src1, len1)

smma1 := na(smma1[1]) ? sma_1 : (smma1[1] * (len1 - 1) + src1) / len1

plot(smma1, color=color.white, linewidth=2, title="21 SMMA")

len2 = input.int(50, minval=1, title="Length 2", group="Smoothed MA Inputs")

src2 = close

smma2 = 0.0

sma_2 = ta.sma(src2, len2)

smma2 := na(smma2[1]) ? sma_2 : (smma2[1] * (len2 - 1) + src2) / len2

plot(smma2, color=color.new(#6aff00, 0), linewidth=2, title="50 SMMA")

h100 = input.bool(true, title="Show 100 Line", group="Smoothed MA Inputs")

len3 = input.int(100, minval=1, title="Length 3", group="Smoothed MA Inputs")

src3 = close

smma3 = 0.0

sma_3 = ta.sma(src3, len3)

smma3 := na(smma3[1]) ? sma_3 : (smma3[1] * (len3 - 1) + src3) / len3

sma3plot = plot(h100 ? smma3 : na, color=color.new(color.yellow, 0), linewidth=2, title="100 SMMA")

len4 = input.int(200, minval=1, title="Length 4", group="Smoothed MA Inputs")

src4 = close

smma4 = 0.0

sma_4 = ta.sma(src4, len4)

smma4 := na(smma4[1]) ? sma_4 : (smma4[1] * (len4 - 1) + src4) / len4

sma4plot = plot(smma4, color=color.new(#ff0500, 0), linewidth=2, title="200 SMMA")

// Trend Fill

trendFill = input.bool(true, title="Show Trend Fill", group="Smoothed MA Inputs")

ema2 = ta.ema(close, 2)

ema2plot = plot(ema2, color=color.new(#2ecc71, 100), linewidth=1, title="EMA(2)", editable=false)

fill(ema2plot, sma4plot, color=color.new(ema2 > smma4 and trendFill ? color.green : color.red, 85), title="Trend Fill")

// End ###

// ### 3 Line Strike

bearS = input.bool(true, title="Show Bearish 3 Line Strike", group="3 Line Strike")

bullS = input.bool(true, title="Show Bullish 3 Line Strike", group="3 Line Strike")

bearSig = close[3] > open[3] and close[2] > open[2] and close[1] > open[1] and close < open[1]

bullSig = close[3] < open[3] and close[2] < open[2] and close[1] < open[1] and close > open[1]

plotshape(bullS ? bullSig : na, style=shape.triangleup, color=color.green, location=location.belowbar, size=size.small, text="3s-Bull", title="3 Line Strike Up")

plotshape(bearS ? bearSig : na, style=shape.triangledown, color=color.red, location=location.abovebar, size=size.small, text="3s-Bear", title="3 Line Strike Down")

// End ###

//### Engulfing Candles

bearE = input.bool(true, title="Show Bearish Big A$$ Candles", group="Big A$$ Candles")

bullE = input.bool(true, title="Show Bullish Big A$$ Candles", group="Big A$$ Candles")

openBarPrevious = open[1]

closeBarPrevious = close[1]

openBarCurrent = open

closeBarCurrent = close

bullishEngulfing = openBarCurrent <= closeBarPrevious and openBarCurrent < openBarPrevious and closeBarCurrent > openBarPrevious

bearishEngulfing = openBarCurrent >= closeBarPrevious and openBarCurrent > openBarPrevious and closeBarCurrent < openBarPrevious

plotshape(bullE ? bullishEngulfing : na, style=shape.triangleup, location=location.belowbar, color=color.green, size=size.tiny, title="Big Ass Candle Up")

plotshape(bearE ? bearishEngulfing : na, style=shape.triangledown, location=location.abovebar, color=color.red, size=size.tiny, title="Big Ass Candle Down")

alertcondition(bullishEngulfing, title="Bullish Engulfing", message="[CurrencyPair] [TimeFrame], Bullish candle engulfing previous candle")

alertcondition(bearishEngulfing, title="Bearish Engulfing", message="[CurrencyPair] [TimeFrame], Bearish candle engulfing previous candle")

// End ###

// ### Trading Session

ts = input.bool(true, title="Show Trade Session", group="Trade Session")

tzOffset = input.int(0, title="Timezone Offset (hours from UTC)", group="Trade Session")

label = input.string("CME Open", title="Label", tooltip="For easy identification", group="Trade Session")

startHour = input.int(7, title="Analysis Start Hour", minval=0, maxval=23, group="Trade Session")

startMinute = input.int(0, title="Analysis Start Minute", minval=0, maxval=59, group="Trade Session")

startHour2 = input.int(8, title="Session Start Hour", minval=0, maxval=23, group="Trade Session")

startMinute2 = input.int(30, title="Session Start Minute", minval=0, maxval=59, group="Trade Session")

endHour2 = input.int(12, title="Session End Hour", minval=0, maxval=23, group="Trade Session")

endMinute2 = input.int(0, title="Session End Minute", minval=0, maxval=59, group="Trade Session")

rangeColor = input.color(#1976d21f, title="Color", group="Trade Session")

showMon = input.bool(true, title="Monday", group="Trade Session")

showTue = input.bool(true, title="Tuesday", group="Trade Session")

showWed = input.bool(true, title="Wednesday", group="Trade Session")

showThu = input.bool(true, title="Thursday", group="Trade Session")

showFri = input.bool(true, title="Friday", group="Trade Session")

showSat = input.bool(false, title="Saturday", group="Trade Session")

showSun = input.bool(false, title="Sunday", group="Trade Session")

startTime = timestamp("UTC", year(time), month(time), dayofmonth(time), startHour - tzOffset, startMinute)

endTime = timestamp("UTC", year(time), month(time), dayofmonth(time), endHour2 - tzOffset, endMinute2)

active = (startTime <= time and time <= endTime and ts) and ((dayofweek == dayofweek.monday and showMon) or (dayofweek == dayofweek.tuesday and showTue) or (dayofweek == dayofweek.wednesday and showWed) or (dayofweek == dayofweek.thursday and showThu) or (dayofweek == dayofweek.friday and showFri) or (dayofweek == dayofweek.saturday and showSat) or (dayofweek == dayofweek.sunday and showSun))

bgcolor(color=active ? rangeColor : na, title="Session Background")

startTime2 = timestamp("UTC", year(time), month(time), dayofmonth(time), startHour2 - tzOffset, startMinute2)

endTime2 = timestamp("UTC", year(time), month(time), dayofmonth(time), endHour2 - tzOffset, endMinute2)

active2 = (startTime2 <= time and time <= endTime2 and ts) and ((dayofweek == dayofweek.monday and showMon) or (dayofweek == dayofweek.tuesday and showTue) or (dayofweek == dayofweek.wednesday and showWed) or (dayofweek == dayofweek.thursday and showThu) or (dayofweek == dayofweek.friday and showFri) or (dayofweek == dayofweek.saturday and showSat) or (dayofweek == dayofweek.sunday and showSun))

bgcolor(color=active2 ? rangeColor : na, title="Session Background")

// End ###

// Trading Strategy

longCondition = bullSig or bullishEngulfing

shortCondition = bearSig or bearishEngulfing

if (longCondition)

strategy.entry("Long", strategy.long)

if (shortCondition)

strategy.entry("Short", strategy.short)

// eof