Estrategia de inversión periódica de sobreventa del RSI y optimización del período de reflexión

RSI

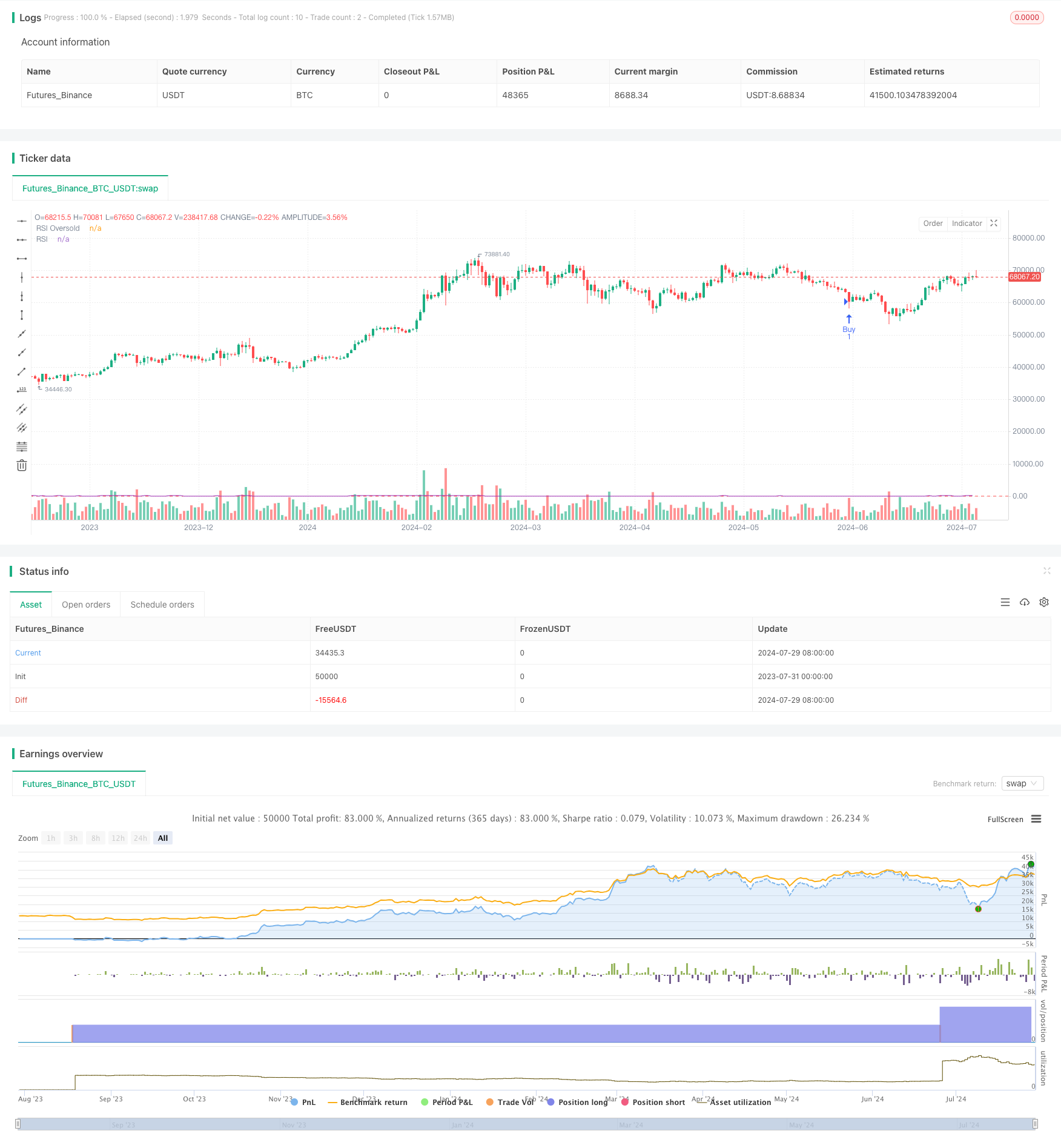

Descripción general

La estrategia de inversión periódica de venta por encima del RSI y la optimización del período de enfriamiento es una estrategia de negociación cuantitativa basada en el índice de fuerza relativa (RSI). La estrategia utiliza principalmente el indicador RSI para identificar la situación de venta por encima del mercado y ejecutar operaciones de compra cuando se cumplen condiciones específicas. Las características centrales de la estrategia incluyen el uso de la señal de venta por encima del RSI, el monto de inversión fijo, el establecimiento de períodos de enfriamiento y la función de retrospectiva.

Principio de estrategia

Calculación del indicador RSI: La estrategia utiliza el indicador RSI de 14 ciclos como la principal herramienta de análisis técnico. El RSI es un indicador dinámico que se utiliza para medir la velocidad y el cambio de los cambios en los precios.

Se considera que el mercado está sobrevendido cuando el RSI está por debajo de la desvalorización predeterminada (el valor por defecto es 30). Esto generalmente significa que el activo puede estar infravalorado y que existe el potencial de rebote.

Condiciones de compra: la estrategia dispara una señal de compra cuando se cumplen las dos condiciones siguientes:

- El RSI está sobrevendido (< el umbral establecido)

- Ha pasado al menos 30 días desde la última compra (período de enfriamiento personalizable)

Inversión fija: se invierte en una cantidad fija en dólares por transacción (default $1,000). Este método es similar a la estrategia de inversión fija y ayuda a dispersar el riesgo.

Mecanismo de período de enfriamiento: la estrategia obliga a ejecutar un período de enfriamiento de 30 días después de cada compra. Durante este período, la estrategia no ejecutará la operación de compra, incluso si surgen nuevas señales de venta por encima de la oferta. Esto ayuda a evitar el exceso de operaciones en el corto plazo.

Pruebas de retroceso: la estrategia permite al usuario establecer una fecha de inicio de las pruebas de retroceso, por defecto, 1000 días atrás. Esto proporciona flexibilidad para evaluar el rendimiento de la estrategia en diferentes entornos de mercado.

Visualización: la estrategia marca los puntos de compra en el gráfico, muestra la curva RSI y la línea de brecha de venta, y al final del gráfico muestra información resumida de la ejecución de la estrategia, incluido el monto total de la inversión, el total de los activos adquiridos, el costo promedio de compra y el número total de operaciones.

Ventajas estratégicas

Sistema de toma de decisiones: la estrategia elimina el juicio subjetivo a través de reglas y indicadores claros, ofreciendo un método de negociación objetivo y reproducible.

Capturar los puntos bajos del mercado: La estrategia de aprovechar las señales de sobreventa del RSI para entrar cuando el precio del activo está infravalorado y aumentar el potencial de ganancias.

Gestión de riesgos: el monto fijo de la inversión y el mecanismo de período de enfriamiento ayudan a controlar los riesgos y evitar el exceso de operaciones y la concentración de fondos.

Adaptación al ciclo del mercado: el período de enfriamiento de 30 días ayuda a la estrategia a adaptarse al ciclo del mercado a largo plazo y evita el comercio frecuente en fluctuaciones a corto plazo.

Sencillo y fácil de entender: La lógica de la estrategia es intuitiva, fácil de entender y aplicar, adecuada para inversores de diferentes niveles de experiencia.

Flexibilidad: Varios parámetros personalizables permiten a los inversores ajustar la estrategia según las preferencias personales y las condiciones del mercado.

Comentarios visuales: los inversores pueden evaluar el rendimiento de la estrategia de forma intuitiva mediante el marcado gráfico y la información resumida.

Riesgo estratégico

Ignorando las tendencias del mercado: La estrategia se basa principalmente en el indicador RSI, y puede ignorar las tendencias del mercado en general, lo que puede conducir a compras frecuentes en una fuerte tendencia bajista.

Perder la oportunidad: un periodo de enfriamiento de 30 días puede hacer que se pierda una buena oportunidad potencial, especialmente en un mercado que cambia rápidamente.

Dependencia en un solo indicador: la dependencia excesiva en el RSI puede hacer que la estrategia no funcione bien en ciertas condiciones de mercado, ignorando otras señales importantes del mercado.

Falta de mecanismos de venta: la estrategia se centra solo en la compra, la falta de un mecanismo claro de venta o de parada de pérdidas puede conducir a una expansión continua de las pérdidas.

Limitación de la cantidad fija de inversión: el uso de una cantidad fija puede no aprovechar al máximo los grandes fondos o adaptarse a una cartera de diferentes tamaños.

Desviación de retroalimentación: los resultados de la retroalimentación de la estrategia pueden verse afectados por el desvío de supervivencia y la sobreadaptación, y el rendimiento real puede diferir de los resultados de la retroalimentación.

Negligencia de los costos de transacción: la estrategia no tiene en cuenta los costos de transacción y los puntos de deslizamiento, que pueden afectar significativamente los ingresos reales si se negocia con frecuencia.

Dirección de optimización de la estrategia

Introducción de filtros de tendencia: en combinación con indicadores de tendencia como las medias móviles o MACD, para evitar compras frecuentes en una fuerte tendencia bajista.

Periodo de enfriamiento dinámico: ajuste la duración del período de enfriamiento en función de la volatilidad del mercado, acortando el período de enfriamiento en períodos de alta volatilidad y alargando el período de enfriamiento en períodos de baja volatilidad.

Integración de múltiples indicadores: combinación con otros indicadores técnicos como la banda de Brin, el volumen de transacciones, etc., para construir una señal de entrada más completa.

Incorporar estrategias de venta: diseñar mecanismos de venta que coincidan con las estrategias de compra, como señales de sobreventa basadas en el RSI o el establecimiento de un stop-loss.

Optimización de la gestión de fondos: Introducción de la gestión de posiciones dinámicas, ajustando el monto de cada inversión en función de las condiciones del mercado y el tamaño de la cuenta.

Optimización de parámetros: utiliza técnicas de aprendizaje automático para ajustar dinámicamente el ciclo RSI y los límites de venta excesiva para adaptarse a diferentes entornos de mercado.

Incorporar elementos fundamentales: considerar la inclusión de indicadores macroeconómicos o emocionales en el proceso de toma de decisiones para mejorar la integralidad de la estrategia.

Control de riesgos mejorado: Introducción de límites máximos de retirada y control de la brecha de riesgo general para mejorar la solidez de la estrategia.

Mejoras en el marco de retroalimentación: consideración de los costos de transacción, puntos de deslizamiento y retroalimentación integral a través de mercados y ciclos para mejorar la fiabilidad de la estrategia.

Resumir

La estrategia de inversión periódica de RSI oversold y la optimización del período de enfriamiento ofrecen a los inversores una forma sistematizada y cuantificable de negociar. La estrategia, combinada con la señal de sobreventa del RSI, el monto de inversión fijo y el mecanismo de período de enfriamiento, está diseñada para capturar los puntos bajos del mercado y controlar el riesgo. Su lógica simple e intuitiva lo hace fácil de entender e implementar, mientras que los parámetros personalizables ofrecen flexibilidad.

Sin embargo, la estrategia también presenta algunas limitaciones y riesgos, como la posibilidad de ignorar las tendencias del mercado en general, la dependencia excesiva de un solo indicador y la falta de mecanismos de venta. Para aumentar la solidez y la adaptabilidad de la estrategia, se recomienda considerar la introducción de filtros de tendencias, integración de múltiples indicadores y ajuste de parámetros dinámicos.

En general, esta estrategia ofrece un buen punto de partida para los inversores, pero en la práctica, los inversores deben realizar los ajustes y optimizaciones adecuados en función de las preferencias personales de riesgo y las condiciones del mercado. Con el monitoreo y la mejora continuos, combinados con medidas de gestión de riesgos más completas, la estrategia tiene el potencial de ser una herramienta de inversión efectiva a largo plazo.

/*backtest

start: 2023-07-31 00:00:00

end: 2024-07-30 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RSI Buy Strategy with 30-day Cooldown", overlay=true)

// 参数设置

rsiLength = 14

rsiOversold = 30

usdAmount = 1000

cooldownPeriod = 30 * 24 * 60

// 计算RSI

rsi = ta.rsi(close, rsiLength)

// 跟踪上次买入时间

var int lastBuyTime = 0

var bool buySignal = false

daysBack = input.int(1000, title="策略开始天数(从今天往回)", minval=1)

startDate = timenow - daysBack * 24 * 60 * 60 * 1000

isInTradingPeriod = true

// 执行策略

if (isInTradingPeriod and rsi < rsiOversold and (time - lastBuyTime) >= cooldownPeriod * 60000)

strategy.entry("Buy", strategy.long)

lastBuyTime := time

buySignal := true

// 在交易列表中显示详细信息

strategy.order("Buy", strategy.long, comment="USD: " + str.tostring(usdAmount))

else

buySignal := false

// 在买入点显示一个小标记

plotshape(buySignal, title="Buy Signal", location=location.belowbar, color=color.green, style=shape.triangleup, size=size.small)

// 在图表上显示RSI

plot(rsi, "RSI", color=color.purple)

hline(rsiOversold, "RSI Oversold", color=color.red)

// 计算并显示总结

if (barstate.islastconfirmedhistory)

tradeCount = strategy.opentrades

totalUsd = usdAmount * tradeCount

totalBtc = strategy.position_size

// 计算正确的平均买入成本

avgCost = totalBtc != 0 ? totalUsd / totalBtc : na

label.new(bar_index, high, text="\nUSD总量: " + str.tostring(totalUsd) +

"\nBTC总量: " + str.tostring(totalBtc) +

"\n买入成本: " + str.tostring(avgCost,"#.##") +

"\n交易次数: " + str.tostring(tradeCount),

style=label.style_label_down,

color=color.new(color.teal, 20),

textalign="left")