Descripción general

La estrategia de stop-loss es una estrategia de trading cuantitativa basada en análisis técnico que utiliza cruces de promedios móviles a corto y largo plazo para identificar tendencias en el mercado y realizar operaciones. La estrategia combina varios elementos clave, como cruces de promedios móviles, stop-loss dinámicos y ganancias por riesgo fijo, con el objetivo de capturar las tendencias del mercado y controlar el riesgo de manera efectiva.

La idea central de la estrategia es juzgar la conversión de la tendencia del mercado observando el cambio de posición relativo de las medias móviles a corto plazo (EMA) con las medias móviles a largo plazo (EMA). Cuando la EMA a corto plazo cruza la EMA a largo plazo desde abajo, se considera una señal de más; por el contrario, cuando la EMA a corto plazo cruza la EMA a largo plazo desde arriba, se considera una señal de menos.

Principio de estrategia

El promedio móvil se cruza:

- Medias móviles exponenciales de 9 y 21 ciclos (EMA)

- Cuando un EMA de 9 ciclos atraviesa un EMA de 21 ciclos, se produce una señal múltiple.

- Se produce una señal de vacío cuando se atraviesa un EMA de 9 ciclos bajo un EMA de 21 ciclos

Logía de entrada:

- Ingreso inmediato después de confirmar el cruce de la media móvil

- Cuando se hace más, se ingresa al precio actual del mercado

- En el caso de que se produzca una salida, el precio de entrada será el precio actual del mercado.

Ajustes para detener el daño:

- El uso de mecanismos de detención de pérdidas dinámicas

- Cuando se hace un exceso, el stop loss se establece en el punto más bajo de los últimos 5 ciclos.

- Al hacer un vacío, el Stop Loss será el máximo de los últimos 5 ciclos.

Objetivos de ganancias:

- La adopción de una relación de riesgo-beneficio fijo (RR) de 1:3

- El objetivo de ganancias es el precio de entrada + (precio de entrada - precio de parada) * 3

- El objetivo de ganancias en el tiempo libre = precio de entrada - (precio de parada - precio de entrada) * 3

Administración de posiciones:

- Aplanar las posiciones invertidas existentes (si las hay) en cada señal de negociación

- Cada transacción abre una nueva posición.

La pérdida de seguimiento:

- Introducción de un mecanismo de seguimiento de pérdidas para bloquear ganancias y adaptarse a las fluctuaciones del mercado

- El desplazamiento de la trazabilidad de los estancamientos se puede ajustar mediante parámetros de entrada

Ventajas estratégicas

Capacidad de seguimiento de tendencias: Mediante el uso de cruce de medias móviles, la estrategia puede capturar eficazmente los cambios en la tendencia del mercado, lo que permite a los comerciantes a negociar en consonancia con las grandes tendencias. Este método puede ayudar a los comerciantes a evitar el comercio frecuente en el mercado horizontal o oscilante, lo que reduce las pérdidas innecesarias.

Control de riesgos: La estrategia adopta un mecanismo de stop loss dinámico, que establece el punto de parada en el límite de la fluctuación más reciente. Este método permite ajustar la posición de parada en función de la fluctuación real del mercado, lo que permite controlar el riesgo de manera efectiva y no salirse prematuramente de las fluctuaciones del mercado.

Maximizar los beneficios: Al establecer una proporción de riesgo/beneficio de 1:3, la estrategia controla el riesgo y establece un objetivo de ganancias más alto para cada operación. Este método asegura que, aunque la tasa de ganancias no sea alta, se puede obtener una ganancia general siempre que se realice una cantidad suficiente de operaciones.

La adaptabilidad: La estrategia utiliza indicadores técnicos y principios de negociación relativamente generales que pueden aplicarse a diferentes mercados y períodos de tiempo. Al ajustar el ciclo de las medias móviles y otros parámetros, el comerciante puede optimizar la estrategia de acuerdo con su estilo de negociación y mercado objetivo.

El potencial de la automatización: La lógica de las estrategias es clara, fácil de programar y tiene un gran potencial de automatización. Esto no solo elimina la interferencia emocional humana, sino que también permite que los usuarios puedan realizar sus tareas de forma automática.*La vigilancia del mercado las 24 horas y la ejecución de las transacciones.

El mecanismo de seguimiento de la suspensión de pérdidas: La introducción de un mecanismo de seguimiento de pérdidas permite a las estrategias bloquear más ganancias cuando el mercado continúa en una dirección favorable, mientras que las pérdidas se detienen a tiempo en caso de una reversión del mercado, lo que mejora considerablemente la rentabilidad de las estrategias y el nivel de gestión de riesgos.

Riesgo estratégico

El riesgo de una falsa brecha: En un mercado convulso, los promedios móviles pueden cruzarse con frecuencia, lo que genera muchas falsas señales. Esto puede provocar una serie de pequeñas pérdidas que erosionan los fondos de la cuenta. Solución: Se puede considerar la introducción de condiciones de filtración adicionales, como indicadores de intensidad de tendencia o confirmación de volumen de transacción, para reducir el impacto de las falsas señales.

El riesgo de retraso: Los promedios móviles son, en esencia, un indicador de retraso, que puede dar una señal cuando la tendencia ya está cerca del final, lo que lleva a una entrada tardía o a perder la mayor parte de la operación. Solución: se puede intentar utilizar una media móvil con un período más corto, o combinarla con otros indicadores principales para optimizar el tiempo de entrada.

El riesgo de saltar en el aire: En el caso de noticias importantes o eventos de “black swans”, el mercado puede saltar a lo alto, lo que hace que el stop loss pierda su efecto y cause pérdidas por encima de lo esperado. Solución: Se recomienda establecer un límite de pérdida máxima y considerar el uso de derivados como opciones para cubrir el riesgo de cola.

El riesgo de sobrecomercio: En ciertas condiciones de mercado, las estrategias pueden generar demasiadas señales de negociación, aumentar los costos de negociación y puede conducir a una sobrecambio. Solución: Se puede establecer un límite de intervalo de operaciones o agregar un mecanismo de confirmación de señales para reducir la frecuencia de las operaciones.

Riesgo de sensibilidad de parámetros: El rendimiento de la estrategia puede ser muy sensible al ciclo de la media móvil elegida y a otros parámetros, y pequeños cambios en los parámetros pueden causar diferencias significativas en los resultados de la medición. Solución: Se recomienda una amplia optimización de parámetros y pruebas de robustez para encontrar una combinación de parámetros que se muestren estables en diferentes condiciones de mercado.

Riesgo de cambios en el entorno del mercado: Una estrategia puede funcionar mejor en un mercado en tendencia, pero puede funcionar mal en un entorno de oscilación intermedia o alta volatilidad. Solución: Considere la introducción de mecanismos de identificación de entornos de mercado, con diferentes estrategias de negociación o configuración de parámetros en diferentes estados de mercado.

Dirección de optimización de la estrategia

La introducción al análisis de la cantidad de tráfico: La inclusión de indicadores de volumen de transacciones en la estrategia puede ayudar a confirmar la efectividad de los movimientos de precios. Por ejemplo, se puede solicitar que el volumen de transacciones aumente al mismo tiempo cuando se cruzan las medias móviles, para así filtrar algunas posibles falsas rupturas. Esto se hace porque un cambio de tendencia real suele ir acompañado de un aumento significativo en el volumen de transacciones.

El filtro para aumentar la intensidad de las tendencias: La introducción de indicadores de la fuerza de la tendencia como el ADX (indicador de tendencia promedio) permite ejecutar operaciones solo cuando la tendencia es lo suficientemente fuerte. Esto puede ayudar a evitar el exceso de operaciones en mercados de tendencia horizontal o débil y mejorar la probabilidad de éxito general de la estrategia.

Optimización de las pérdidas: Considere el uso de ATR (Average True Range) para establecer un stop loss dinámico, lo que puede hacer que el stop loss se adapte mejor a las fluctuaciones reales del mercado. ATR puede proporcionar una medida objetiva basada en la volatilidad del mercado, lo que hace que el stop loss sea más flexible y efectivo.

Filtrado por tiempo: Analizar las características del mercado en diferentes períodos de tiempo para ejecutar estrategias en los mejores períodos de negociación. Esto se debe a que los mercados financieros pueden mostrar diferentes características en diferentes períodos de tiempo, como diferencias en la volatilidad y la liquidez.

Incluye los factores básicos: Basándose en análisis puramente técnicos, considere introducir algunos factores fundamentales, como la publicación de datos económicos, cambios en la política del banco central, etc. Esto puede ayudar a la estrategia a tomar decisiones más inteligentes antes y después de que ocurran eventos importantes.

Para hacer ajustes de parámetros: Desarrollar un mecanismo que permita ajustar los parámetros de la estrategia en función de la dinámica de la situación actual del mercado. Esto se puede hacer a través de algoritmos de aprendizaje automático, lo que permite que la estrategia se adapte mejor a un entorno de mercado cambiante.

Añadir análisis de múltiples marcos de tiempo: Basándose en el marco de tiempo actual, se añade el análisis de un marco de tiempo más largo. Por ejemplo, en el sistema de líneas diarias se añade la consideración de la tendencia de la línea de circunferencia. Esto asegura que la dirección de la negociación esté en consonancia con las tendencias del mercado más grande.

Optimización de la gestión de posiciones: La implementación de estrategias de gestión de posiciones más complejas, como el ajuste dinámico de la escala de las operaciones en función de las ganancias y pérdidas de la cuenta, la volatilidad del mercado o la intensidad de la señal. Esto puede ayudar a maximizar los beneficios potenciales mientras se mantiene el riesgo bajo control.

Resumir

La estrategia de stop loss de movimiento cruzado de la media móvil es un sistema de negociación cuantitativa que combina varios conceptos de análisis técnico avanzados. Captura las tendencias del mercado mediante el cruce de las medias móviles, utiliza el stop loss dinámico y la relación de riesgo-beneficio fijo para administrar los riesgos y los beneficios, e introduce un mecanismo de stop loss de seguimiento para adaptarse a las fluctuaciones del mercado.

Las principales ventajas de la estrategia residen en su capacidad de seguimiento de tendencias, control riguroso de riesgos, establecimiento de objetivos de ganancias claros y un fuerte potencial de adaptabilidad y automatización. Sin embargo, también se enfrenta a riesgos potenciales como brechas falsas, rezagos y saltos masivos. Para hacer frente a estos desafíos y mejorar aún más el rendimiento de la estrategia, proponemos varias direcciones de optimización, incluida la introducción de análisis de volumen de transacción, aumento de la intensidad de la tendencia, optimización de los métodos de parada de pérdidas, implementación de filtros de tiempo, incorporación de factores fundamentales, ajuste de parámetros dinámicos, aumento del análisis de múltiples marcos de tiempo y optimización de la gestión de posiciones.

En general, esta estrategia ofrece a los comerciantes un método de negociación sistematizado y cuantificable, con el potencial de obtener un rendimiento estable en una variedad de condiciones de mercado. Sin embargo, como todas las estrategias de negociación, no es un todopoderoso. Al usar esta estrategia, los comerciantes deben comprender plenamente sus principios, reconocer los riesgos potenciales y realizar los ajustes y optimizaciones necesarios en función de su propia capacidad de asumir riesgos y objetivos de inversión.

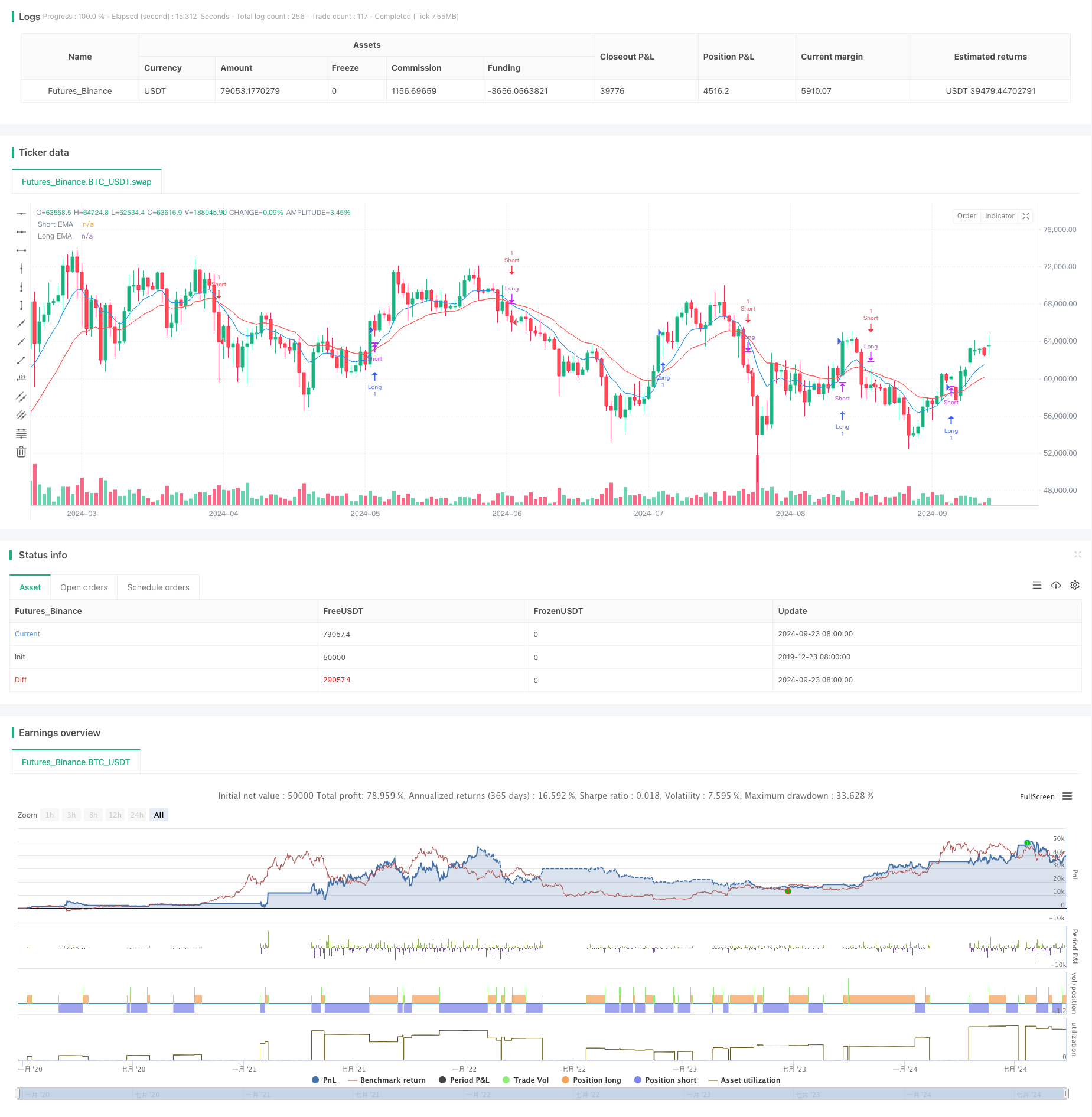

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("RAMZY CRYPTO-KING", overlay=true)

// Input for moving averages

shortMA = input(9, title="Short EMA Period")

longMA = input(21, title="Long EMA Period")

trailOffset = input(0, title="Trailing Drawdown Offset")

// Calculate moving averages

shortEMA = ta.ema(close, shortMA)

longEMA = ta.ema(close, longMA)

// Plot moving averages

plot(shortEMA, color=color.blue, title="Short EMA")

plot(longEMA, color=color.red, title="Long EMA")

// Identify recent swing high and low

swingHigh = ta.highest(high, 5)

swingLow = ta.lowest(low, 5)

// Buy condition: EMA crossover

longCondition = ta.crossover(shortEMA, longEMA)

if (longCondition)

strategy.close("Short") // Close any existing short position

stopLoss = swingLow // At swing low

takeProfit = close + (3 * (close - stopLoss)) // 1:3 RR

strategy.entry("Long", strategy.long)

strategy.exit("TP/SL", "Long", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Sell condition: EMA crossover

shortCondition = ta.crossunder(shortEMA, longEMA)

if (shortCondition)

strategy.close("Long") // Close any existing long position

stopLoss = swingHigh // At swing high

takeProfit = close - (3 * (stopLoss - close)) // 1:3 RR

strategy.entry("Short", strategy.short)

strategy.exit("TP/SL", "Short", limit=takeProfit, stop=stopLoss, trail_offset=trailOffset)

// Debugging Labels

if (longCondition)

label.new(bar_index, high, "Buy", style=label.style_label_down, color=color.green, textcolor=color.white)

if (shortCondition)

label.new(bar_index, low, "Sell", style=label.style_label_up, color=color.red, textcolor=color.white)