Descripción general

Esta estrategia es una estrategia de negociación cuantitativa basada en los máximos y mínimos de 52 semanas, el volumen de transacciones promedio y el precio. Se centra principalmente en el precio de las acciones cerca de los máximos de 52 semanas, el aumento significativo del volumen de transacciones y la moderación de la variación de los precios durante el día. La estrategia busca identificar posibles oportunidades de compra mediante la observación de una combinación de estos indicadores, con el objetivo de capturar una posible tendencia alcista en las acciones.

Principio de estrategia

Los principios centrales de la estrategia incluyen:

Seguimiento de los máximos y mínimos de 52 semanas: La estrategia sigue y actualiza los máximos y mínimos de 52 semanas de las acciones, que generalmente se consideran como importantes niveles de soporte y resistencia.

Precios cercanos a los máximos de 52 semanas: la estrategia busca acciones que no estén a más del 10% de distancia de los máximos de 52 semanas, lo que indica que las acciones pueden estar en una zona de fortaleza.

La estrategia calcula el volumen de transacciones promedio de 50 días y busca que el volumen de transacciones sea significativamente más alto que el promedio (default 1.5 veces), lo que puede indicar un aumento en el interés del mercado por la acción.

Limitación de la variación de precios: la estrategia establece un límite máximo de variación de precios por día (un 3% de línea diaria, un 10% de línea semanal o lunar) para evitar la entrada en caso de fluctuación excesiva.

Señales de entrada: La estrategia emite una señal de compra cuando las acciones cumplen simultáneamente las tres condiciones de alcanzar un máximo de casi 52 semanas, una ruptura en el volumen de transacciones y un cambio moderado en el precio.

Ventajas estratégicas

Análisis multidimensional: combina varias dimensiones como el precio, el volumen de transacciones y los datos históricos para mejorar la fiabilidad de la señal.

Ajuste dinámico: los máximos y mínimos de 52 semanas se actualizan dinámicamente con el tiempo, lo que permite que la estrategia se adapte a diferentes entornos de mercado.

Control de riesgo: reduce el riesgo de entrar en el mercado en momentos de gran fluctuación al limitar la amplitud de los cambios de precio durante el día.

Ayuda visual: la estrategia marca los 52 semanas de máximos y mínimos y las señales de entrada en los gráficos para que los operadores puedan entender intuitivamente la situación del mercado.

Flexibilidad de parámetros: varios parámetros clave se pueden ajustar según diferentes mercados y preferencias personales, lo que aumenta la adaptabilidad de las estrategias.

Riesgo estratégico

Riesgo de falsa ruptura: dependiendo solo de que el precio esté cerca del punto más alto y el aumento en el volumen de transacciones puede conducir a la falsa ruptura como una verdadera ruptura.

Retraso: el uso de 52 semanas de datos puede hacer que la estrategia sea más lenta para responder a los cambios en el mercado.

Exceso de operaciones: En mercados con gran volatilidad, puede desencadenar frecuentemente señales de entrada, aumentando los costos de las operaciones.

Operación unidireccional: la estrategia se centra en hacer más oportunidades, lo que puede suponer un mayor riesgo en un mercado bajista.

Ignorando los fundamentos: La estrategia se basa exclusivamente en indicadores técnicos, sin tener en cuenta los fundamentos de la empresa y los factores macroeconómicos.

Dirección de optimización de la estrategia

Introducción de indicadores de confirmación de tendencias: se pueden agregar indicadores de confirmación de tendencias como el cruce de medias móviles para reducir el riesgo de falsas rupturas.

Optimización del análisis de tráfico: Considere el uso de métodos de análisis de tráfico más complejos, como el índice de tráfico relativo (RVI), para mejorar la precisión de los juicios de ruptura de tráfico.

Incrementar los mecanismos de stop loss y stop-loss: establecer niveles razonables de stop loss y stop-loss para controlar el riesgo y bloquear las ganancias.

Incorporar estrategias de corto plazo: Considere la posibilidad de agregar operaciones de corto plazo cuando el precio esté cerca de los mínimos de 52 semanas y cumpla con otros requisitos para que la estrategia sea más completa.

Introducción de la selección básica: en combinación con los indicadores básicos como la tasa de ganancia de mercado (P/E) y el valor de mercado, se realiza una selección preliminar de los inscritos.

Resumir

Esta estrategia basada en 52 semanas de altos y bajos, volumen de transacciones promedio y brechas de precios proporciona a los comerciantes un marco de análisis multidimensional. La estrategia trata de capturar oportunidades de alza potencial considerando la posición de los precios, los cambios en el volumen de transacciones y la dinámica de los precios.

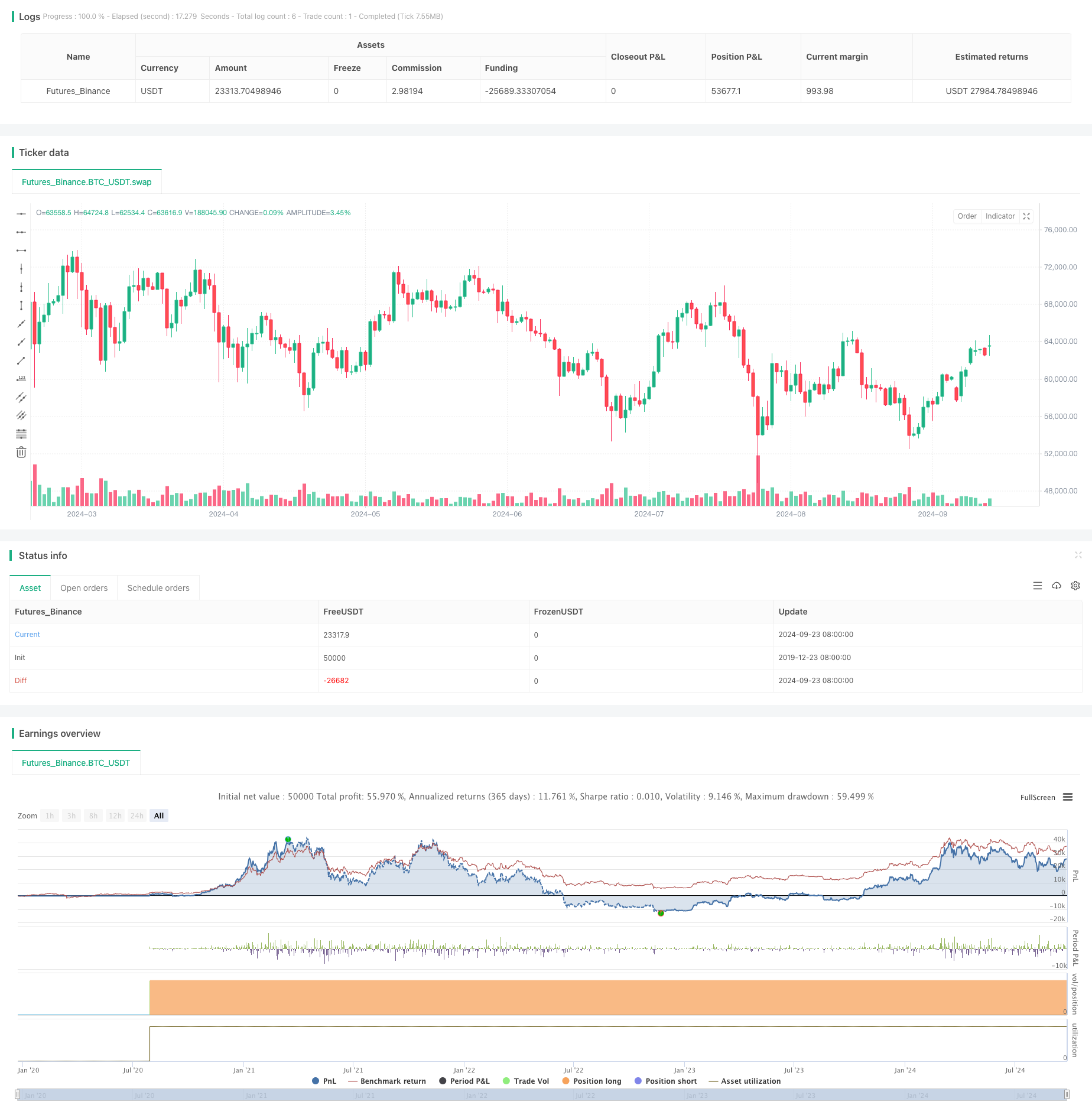

/*backtest

start: 2019-12-23 08:00:00

end: 2024-09-24 08:00:00

period: 1d

basePeriod: 1d

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=5

strategy("Custom Stock Trading Strategy with 50-Day Average Volume", overlay=true)

// Define input parameters

percentFromHigh = input.int(10, title="Percentage from 52-Week High for Entry")

volumeMultiplier = input.float(1.5, title="Volume Multiplier for Exponential Rise") // Multiplier to define significant increase in volume

// Define period for average volume

averageVolumePeriod = 50 // 50-day average volume

// Calculate 52-week high and low

weeks = 52 // Number of weeks in a year

daysPerWeek = 5 // Assuming 5 trading days per week

length = weeks * daysPerWeek

// 52-week high and low calculations

highestHigh = ta.highest(close, length)

lowestLow = ta.lowest(close, length)

// // Plot horizontal lines for 52-week high and low

// var line highLine = na

// var line lowLine = na

// if (bar_index == ta.highest(bar_index, length)) // Update lines when the highest index is detected

// line.delete(highLine)

// line.delete(lowLine)

// highLine := line.new(x1=bar_index[0], y1=highestHigh, x2=bar_index + 1, y2=highestHigh, color=color.green, width=2, style=line.style_solid, extend=extend.right)

// lowLine := line.new(x1=bar_index[0], y1=lowestLow, x2=bar_index + 1, y2=lowestLow, color=color.red, width=2, style=line.style_solid, extend=extend.right)

// // Plot labels for 52-week high and low

// if (bar_index % 100 == 0) // To avoid cluttering, update labels periodically

// label.new(x=bar_index, y=highestHigh, text="52-Week High", color=color.green, textcolor=color.white, style=label.style_label_left, size=size.small)

// label.new(x=bar_index, y=lowestLow, text="52-Week Low", color=color.red, textcolor=color.white, style=label.style_label_left, size=size.small)

// Calculate percentage from 52-week high

percentFromHighValue = 100 * (highestHigh - close) / highestHigh

// Calculate 50-day average volume

avgVolume = ta.sma(volume, averageVolumePeriod)

// Exponential rise in volume condition

volumeRise = volume > avgVolume * volumeMultiplier

// Calculate the percentage change in price for the current period

dailyPriceChange = 100 * (close - open) / open

// Determine the percentage change limit based on the timeframe

priceChangeLimit = if (timeframe.isweekly or timeframe.ismonthly)

10 // 10% limit for weekly or monthly timeframes

else

3 // 3% limit for daily timeframe

// Entry condition: stock within 10% of 52-week high, exponential rise in volume, and price change <= limit

entryCondition = percentFromHighValue <= percentFromHigh and volumeRise and dailyPriceChange <= priceChangeLimit

// Strategy logic

if (entryCondition)

strategy.entry("Buy", strategy.long)

// Plot tiny triangle labels below the candle

// if (entryCondition)

// label.new(bar_index, low, style=label.style_triangleup, color=color.blue, size=size.tiny)