Mesurer le risque et le rendement - Une introduction à la théorie de Markowitz

Auteur:FMZ~Lydia, Créé: 2023-11-13 11:05:54, Mis à jour: 2024-11-08 09:07:17

La semaine dernière, lors de la présentationComment mesurer le risque de position - Introduction à la méthode VaRDans la première partie de ce chapitre, il a été mentionné que le risque d'un portefeuille n'est pas égal aux risques d'actifs individuels et est lié à leur corrélation de prix. En prenant deux actifs à titre d'exemple, si leur corrélation positive est très forte, c'est-à-dire qu'ils augmentent et diminuent ensemble, alors les investissements diversifiés ne réduiront pas le risque.

La théorie du portefeuille moderne (MPT), proposée par Harry Markowitz en 1952, est un cadre mathématique pour la sélection du portefeuille. Elle vise à maximiser les rendements attendus en choisissant différentes combinaisons d'actifs à risque tout en contrôlant le risque.

Le concept clé de la théorie de Markowitz

- Taux de rendement attendu: Il s'agit du rendement que les investisseurs s'attendent à recevoir de la détention d'actifs ou d'un portefeuille d'investissement, généralement prévu sur la base des données historiques sur le rendement.

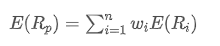

Où? est le rendement attendu du portefeuille,

est le rendement attendu du portefeuille, est le poids du ième actif du portefeuille,

est le poids du ième actif du portefeuille, est le rendement attendu de l'actif i.

est le rendement attendu de l'actif i.

- Résultats de l'évaluation de la volatilité: Utilisé pour mesurer l'incertitude des rendements des investissements ou la volatilité des investissements.

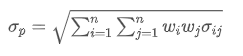

Où? représente le risque total du portefeuille,

représente le risque total du portefeuille, est la covariance de l'actif i et de l'actif j, qui mesure la relation de variation de prix entre ces deux actifs.

est la covariance de l'actif i et de l'actif j, qui mesure la relation de variation de prix entre ces deux actifs.

- Co-variance: mesure la relation mutuelle entre les variations de prix de deux actifs.

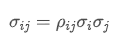

Où? est le coefficient de corrélation de l'actif i et de l'actif j,

est le coefficient de corrélation de l'actif i et de l'actif j, et

et sont respectivement les écarts types de l'actif i et de l'actif j.

sont respectivement les écarts types de l'actif i et de l'actif j.

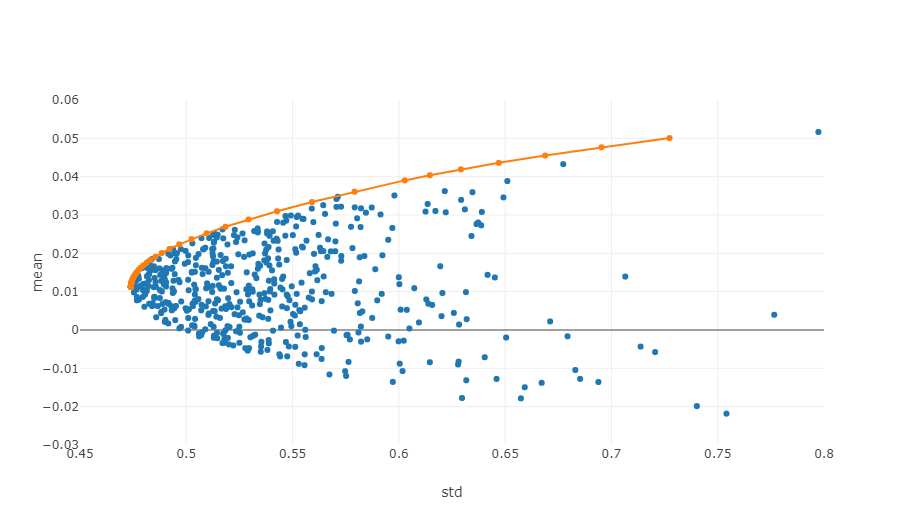

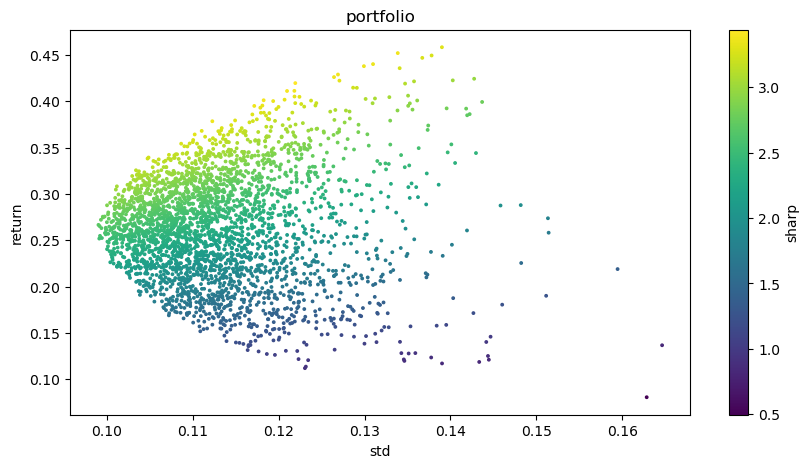

- Une frontière efficace: Dans le système de coordonnées risque-rendement, la frontière efficace est l'ensemble des portefeuilles d'investissement qui peuvent fournir le rendement maximal attendu à un niveau de risque donné.

Le schéma ci-dessus est une illustration d'une frontière efficace, où chaque point représente un portefeuille d'investissement pondéré différent. L'axe x indique la volatilité, qui équivaut au niveau de risque, tandis que l'axe y indique le taux de rendement.

Dans le trading quantitatif et la gestion de portefeuille, l'application de ces principes nécessite une analyse statistique des données historiques et l'utilisation de modèles mathématiques pour estimer les rendements attendus, les écarts types et les covariances pour divers actifs.

Exemple de code Python pour trouver la combinaison optimale en utilisant la méthode de simulation

Le calcul du portefeuille optimal de Markowitz est un processus en plusieurs étapes, impliquant plusieurs étapes clés, telles que la préparation des données, la simulation du portefeuille et le calcul des indicateurs.https://plotly.com/python/v3/ipython-notebooks/markowitz-portfolio-optimization/

- Obtenir des données sur le marché:

À travers leget_dataCette fonction permet d'obtenir les données historiques des prix de la monnaie numérique sélectionnée, données nécessaires au calcul des rendements et des risques, qui sont utilisées pour construire des portefeuilles d'investissement et calculer les ratios Sharpe.

- Calculer le taux de rendement et le risque:

Lecalculate_returns_riskCette fonction a été utilisée pour calculer les rendements annualisés et le risque annualisé (déviation type) pour chaque monnaie numérique.

- Calculer le portefeuille optimal de Markowitz:

Lecalculate_optimal_portfolioDans chaque simulation, des pondérations d'actifs ont été générées au hasard, puis le rendement et le risque attendus du portefeuille ont été calculés sur la base de ces pondérations.

En générant des combinaisons aléatoires avec des poids différents, il est possible d'explorer plusieurs portefeuilles d'investissement potentiels afin de trouver le meilleur.

L'objectif de l'ensemble du processus est de trouver le portefeuille d'investissement qui produit les meilleurs rendements attendus à un niveau de risque donné. En simulant plusieurs combinaisons possibles, les investisseurs peuvent mieux comprendre la performance de différentes configurations et choisir la combinaison qui convient le mieux à leurs objectifs d'investissement et à leur tolérance au risque. Cette méthode aide à optimiser les décisions d'investissement, rendant les investissements plus efficaces.

import numpy as np

import pandas as pd

import requests

import matplotlib.pyplot as plt

# Obtain market data

def get_data(symbols):

data = []

for symbol in symbols:

url = 'https://api.binance.com/api/v3/klines?symbol=%s&interval=%s&limit=1000'%(symbol,'1d')

res = requests.get(url)

data.append([float(line[4]) for line in res.json()])

return data

def calculate_returns_risk(data):

returns = []

risks = []

for d in data:

daily_returns = np.diff(d) / d[:-1]

annualized_return = np.mean(daily_returns) * 365

annualized_volatility = np.std(daily_returns) * np.sqrt(365)

returns.append(annualized_return)

risks.append(annualized_volatility)

return np.array(returns), np.array(risks)

# Calculate Markowitz Optimal Portfolio

def calculate_optimal_portfolio(returns, risks):

n_assets = len(returns)

num_portfolios = 3000

results = np.zeros((4, num_portfolios), dtype=object)

for i in range(num_portfolios):

weights = np.random.random(n_assets)

weights /= np.sum(weights)

portfolio_return = np.sum(returns * weights)

portfolio_risk = np.sqrt(np.dot(weights.T, np.dot(np.cov(returns, rowvar=False), weights)))

results[0, i] = portfolio_return

results[1, i] = portfolio_risk

results[2, i] = portfolio_return / portfolio_risk

results[3, i] = list(weights) # Convert weights to a list

return results

symbols = ['BTCUSDT','ETHUSDT', 'BNBUSDT','LINKUSDT','BCHUSDT','LTCUSDT']

data = get_data(symbols)

returns, risks = calculate_returns_risk(data)

optimal_portfolios = calculate_optimal_portfolio(returns, risks)

max_sharpe_idx = np.argmax(optimal_portfolios[2])

optimal_return = optimal_portfolios[0, max_sharpe_idx]

optimal_risk = optimal_portfolios[1, max_sharpe_idx]

optimal_weights = optimal_portfolios[3, max_sharpe_idx]

# Output results

print("Optimal combination:")

for i in range(len(symbols)):

print(f"{symbols[i]} Weight: {optimal_weights[i]:.4f}")

print(f"Expected return rate: {optimal_return:.4f}")

print(f"Expected risk (standard deviation): {optimal_risk:.4f}")

print(f"Sharpe ratio: {optimal_return / optimal_risk:.4f}")

# Visualized investment portfolio

plt.figure(figsize=(10, 5))

plt.scatter(optimal_portfolios[1], optimal_portfolios[0], c=optimal_portfolios[2], marker='o', s=3)

plt.title('portfolio')

plt.xlabel('std')

plt.ylabel('return')

plt.colorbar(label='sharp')

plt.show()

Résultat final de sortie: La combinaison optimale: Poids du BTCUSDT: 0,0721 Poids de l'ETHUSDT: 0,2704 Poids du BNBUSDT: 0,3646 Poids du LINKUSDT: 0,1892 Poids du BCHUSDT: 0,0829 Poids du LTCUSDT: 0,0209 Taux de rendement attendu: 0,4195 Risque attendu (déviation type): 0,1219 Le ratio de Sharpe: 3,4403

- La valeur de marché est basse et le prix bas, lequel est le meilleur pour la traduction?

- Bayes: déchiffrer le mystère de la probabilité, explorer la sagesse mathématique derrière la prise de décision

- Bayes: le mystère du déchiffrement de la probabilité, la recherche de la sagesse mathématique derrière les décisions

- Les avantages de l'utilisation de l'API étendue de FMZ pour une gestion efficace du contrôle de groupe dans le commerce quantitatif

- Résultats des prix après la cotation de la monnaie sur les contrats perpétuels

- Utilisation de l'API étendue FMZ pour une gestion efficace des clusters dans les transactions quantitatives

- Les prix après la mise en ligne de contrats permanents de devises

- La corrélation entre la hausse et la baisse des devises et le Bitcoin

- La correlation entre la chute des devises et le Bitcoin

- Une brève discussion sur l'équilibre des carnets de commandes dans les bourses centralisées

- Parler de l'équilibre du carnet de commandes des bourses centralisées

- La mesure des risques et des récompenses La théorie de Tom Markowitz

- Un outil puissant pour les traders programmatiques: algorithme de mise à jour progressive pour calculer la moyenne et la variance

- Outil de trading programmé: algorithme de mise à jour progressive pour calculer les moyennes et les différences

- Construction et application du bruit du marché

- Amélioration et transformation du facteur PSY

- Analyse de la stratégie de négociation à haute fréquence - Penny Jump

- Idées de négociation alternatives - Stratégie de négociation dans la zone de la ligne K

- Construction et application du bruit du marché

- L'amélioration et la transformation du facteur PSY