La stratégie de rupture des transactions programmatiques pour faire fonctionner les paramètres

Auteur:L'inventeur de la quantification - un petit rêve, Créé: 2017-12-28 09:29:31, mis à jour:La stratégie de rupture des transactions programmatiques pour faire fonctionner les paramètres

Beaucoup de gens choisissent de choisir des paramètres par l'optimisation des paramètres lorsqu'ils sont exposés au trading programmatique. Peu à peu, les traders commencent souvent à ajuster les paramètres de manière autonome à mesure que l'environnement change. Bien que tous les paramètres ne nécessitent pas que nous les ajustions en permanence, cela peut rendre le programme plus souple si nous ajustons les paramètres de notre programme à mesure que l'environnement change.

-

Nous avons ici un exemple simple: la stratégie de rupture de l'intervalle de N jours, ou en d'autres termes, la stratégie de rupture de la racine K.

Dans quels marchés est-il donc plus facile de gagner de l'argent avec une stratégie de rupture progressive? C'est naturellement un grand espace de tendance ou la plupart des marchés de rupture qui sont plus faciles à gagner. Mais si nous rencontrons une tendance à la plate-forme, il est possible que le problème de la répétition de signaux vides se pose.

Dans le domaine du trading programmatique, quel est le problème avec ce N? On peut peut-être fixer N à 5, si la tendance est évidente maintenant, on va entrer plus rapidement. Mais si la tendance n'est pas évidente, c'est très gênant. Alors quand la tendance est évidente, on peut réduire N un peu.

Tout d'abord, la tendance n'est pas si elle est très évidente qui détermine la taille de N. Si la tendance est évidente, elle représente que l'indice va fluctuer plus fortement. Si la tendance est globale, elle représente que l'indice va s'organiser dans une certaine plage, c'est-à-dire que la fluctuation sera plus faible.

Si, au départ, nous avons fixé N à 20, nous pouvons calculer l'écart type de 20 K-barres, que nous appellerons ici V20. Si nous voulons mesurer avec un peu de temps, supposons que nous calculons l'écart type de 10 K-barres avec 10 K-barres, supposons que c'est V10.

-

Les principes stratégiques de la percée dans la zone N:

Supposons que le haut du prix d'aujourd'hui soit acheté au moment où il a dépassé le plus haut des N jours précédents et vendu au moment où le bas d'aujourd'hui est tombé au plus bas des N jours précédents. Cette stratégie s'applique davantage aux produits dont la tendance est évidente, en particulier les produits unilatéraux.

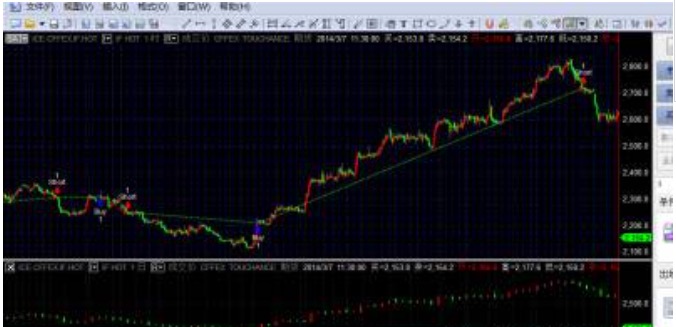

Le test de l'indice IF des actions de produits est effectué à l'aide de deux graphiques, dont le sous-diagramme 1 a un cycle d'une heure et le sous-diagramme 2 un cycle d'un jour.

inputs: x(20),y(10) ; //定义波动率参数 Vars: V20(10),V10(10),N2(10),N1(10),N(10); //定义变量 V20=Volatility(x)of data2; V10=Volatility(y)of data2; //定义波动率取日线数据,取子图2的日线线数。这个Volatility函数是分别取20日跟10日ATR的移动平均数值 if V10<>0 and N2<>0 then begin N1=(N*V20)/V10; //定义N1的值,前提让分母不为0时执行, //这N1=(N*V20)/V10是此参数自动化的核心, 代表你将原本固定N天的参考值改成会/根据V20和V10而变动的N1值, V20是较长期的,而V10是近期,大家看到这个公式应该可以发现,当你近期的波动率变大时,表示趋势出现,你的N1就会变小,而近期的波动率变得越小时,表示在盘整,N1就会变大,这样新的N变化似乎比较合理一点。 N2=IntPortion(N1); //给N1取整赋值给N2 end; value1=Average(high of data2,N2)of data2; value2=Average(low of data2,N2)of data2; //定义前N2天的高点跟低点的值给value1和value2 if close crosses above value1 then begin buy next bar at market; end; //当价格上穿高点时买入或者反向 if close crosses below value2 then begin sellshort next bar at market; end; //当价格下穿低点时开空或者反向 -

La stratégie de chargement de l'affichage:

Voici ce que nous avons à vous dire sur l'automatisation des paramètres stratégiques de rupture, et nous espérons que vous allez apprendre et discuter avec nous!

- Une question posée par bittrex, une demande de conseils

- La question est de savoir si la plateforme prend en charge EOS-BTC.

- ZB a toujours été une erreur, il a réduit la vitesse de la requête!

- Les stratégies de lecture de données échouent toujours, quelles sont les méthodes pour y remédier?

- Comment consulter les comptes personnels, les prix uniques des pièces détenues, ou l'historique de chaque achat et de chaque vente réussie?

- Je suis le petit Blanc, s'il vous plaît demander comment créer un administrateur

- Comment obtenir toutes les pièces échangeables sur les différents marchés?

- Recyclage de la mémoire C++ des points de connaissances de la stratégie de programmation C++

- Paramètres de l'interface stratégique

- La version c++ de try{}catch(...) {} ne fonctionne pas.

- Comment supprimer les journaux passés

- Types de données intégrés de base de la norme C++11

- Sublime Text est souvent utilisé avec des touches de raccourci (MAC)

- Les données de novembre et décembre sont-elles les seules données disponibles?

- Y a-t-il une description détaillée des algorithmes spécifiques pour les différents indicateurs de TA?

- Comment faire pour ne pas rafraîchir le graphique après le redémarrage de la stratégie?

- Problèmes avec PY2 et PY3

- L'inventeur quantifie-t-il les stratégies d'observation qui fonctionnent sur son téléphone?

- La quantité et le prix de cette version c++ sont les mêmes ⋅ exchanges[0].GetDepth (();

- La méthode exchange.Go (()) ne fonctionne pas, veuillez vérifier la version c++ suivante

le ruiruiN1 = ((N*V20) / V10; comment est-ce que N est défini?