Écrire un outil de trading semi-automatique en utilisant le langage Pine

Auteur:FMZ~Lydia, Créé: 2022-11-08 09:56:48, Mis à jour: 2024-11-29 19:03:31

Bien qu'il y ait de plus en plus de traders qui écrivent des programmes pour le trading entièrement automatisé, le plus grand groupe de traders sont toujours des traders manuels. En fait, les traders subjectifs manuels peuvent également écrire de petits outils pour les aider dans leur trading subjectif. Par exemple, parfois, vous trouvez une bonne position d'entrée et prévoyez de définir un stop loss fixe et un profit de trailing sur la position initiale. Ensuite, débarrassez-vous des choses plus énergivores comme la surveillance ultérieure du marché, suivez exactement votre propre plan établi de stop loss et de take profit, et laissez le programme faire la surveillance du marché pour vous. Stop loss pour les paris perdants, profit de trailing pour les paris gagnants pour aider le trading manuel.

Conception des paramètres

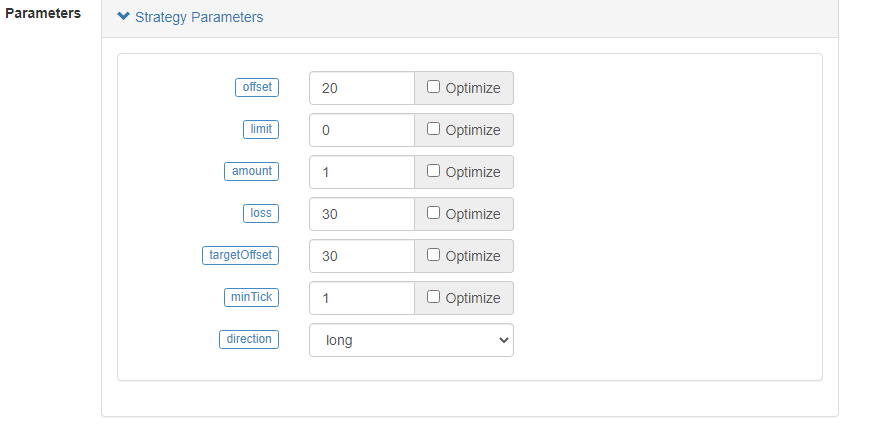

La stratégie pour concevoir de telles exigences en utilisant le langage Pine est très simple. Les paramètres suivants doivent être conçus pour atteindre la fonction selon les exigences: 1. décalage: lorsqu'un stop profit de trailing est déclenché, la distance de décalage pour décaler le prix le plus élevé et le prix le plus bas pour délimiter la ligne de stop profit. 2. limite: paramètres utilisés pour contrôler - A. position de base initiale pour acheter directement, B. prix spécifié à attendre pour acheter, C. ne rien faire. 3. montant: le montant des ordres passés lors de l'ouverture de la position de base. 4. pertes: points de stop-loss. 5. objectifOffset: la différence de prix qui compense le prix d'ouverture lorsqu'un stop-profit est déclenché. 6. minTick: Unité minimale de fluctuation des prix. 7. direction: direction d'ouverture de la position de base.

Conception de la stratégie

/*backtest

start: 2022-09-24 00:00:00

end: 2022-09-27 00:00:00

period: 1m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"ETH_USDT"}]

args: [["v_input_1",20],["v_input_2",0],["v_input_4",50],["v_input_5",20],["RunMode",1,358374],["ZPrecision",0,358374],["XPrecision",3,358374]]

*/

strategy("Tracking loss and profit stopping entrustment", overlay = true)

varip targetPrice = na

varip high_lowPrice = na

varip isTrade = false

varip isAlert = false

varip isAlertMinTick = false

varip isAlertFinished = false

varip offset = input(30, "offset", "Tracking stop loss and stop profit offset")

varip limit = input(-1, "limit", "Initial opening price: - 1 means no opening, 0 means immediate opening, and other specific values are price limits")

varip amount = input(1, "amount", "amount of opening positions")

varip loss = input(30, "loss", "stop loss")

varip targetOffset = input(30, "targetOffset", "trigger tracking profit and loss stop offset")

varip minTick = input(1, "minTick", "the minimum unit of price fluctuation")

tradeType = input.string("long", "direction", tooltip="order direction, long: go long, short: go short", options=["long", "short"])

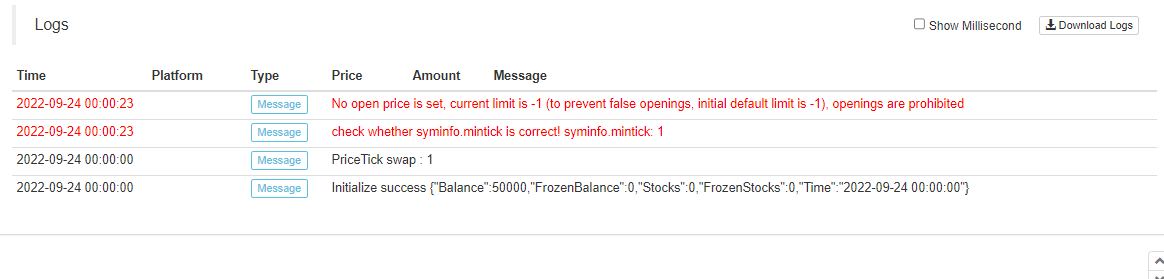

if not barstate.ishistory and not isAlertMinTick

runtime.log("check whether syminfo.mintick is correct! syminfo.mintick:", syminfo.mintick, "#FF0000")

if syminfo.mintick < minTick

runtime.error("system syminfo.mintick < minTick parameter", "#FF0000")

isAlertMinTick := true

if not barstate.ishistory and limit == -1 and not isAlert

runtime.log("No open price is set, current limit is -1 (to prevent false openings, initial default limit is -1), openings are prohibited", "#FF0000")

isAlert := true

if isTrade and strategy.position_size == 0 and not isAlertFinished

runtime.log("All order processes executed, position is 0", "#FF0000")

isAlertFinished := true

if not barstate.ishistory and not isTrade and limit != -1

if limit == 0

strategy.entry("open", tradeType == "long" ? strategy.long : strategy.short, amount)

else if limit > 0

strategy.entry("open", tradeType == "long" ? strategy.long : strategy.short, amount, limit=limit)

if tradeType == "long"

targetPrice := (limit == 0 ? close : limit) + targetOffset

else

targetPrice := (limit == 0 ? close : limit) - targetOffset

strategy.exit("exit", "open", amount, loss=loss, trail_price=targetPrice, trail_offset=offset)

runtime.log("The price per point is:", syminfo.mintick, ", current close:", close)

isTrade := true

if ((close > targetPrice and strategy.position_size > 0) or (close < targetPrice and strategy.position_size < 0)) and not barstate.ishistory

high_lowPrice := na(high_lowPrice) ? close : high_lowPrice

if strategy.position_size > 0

high_lowPrice := close > high_lowPrice ? close : high_lowPrice

else

high_lowPrice := close < high_lowPrice ? close : high_lowPrice

plot(targetPrice, "trail_price trigger line")

plot(strategy.position_size!=0 ? high_lowPrice : na, "current highest/lowest price")

plot(strategy.position_size!=0 ? (strategy.position_size > 0 ? high_lowPrice-syminfo.mintick*offset : high_lowPrice+syminfo.mintick*offset) : na, "moving stop loss trigger line")

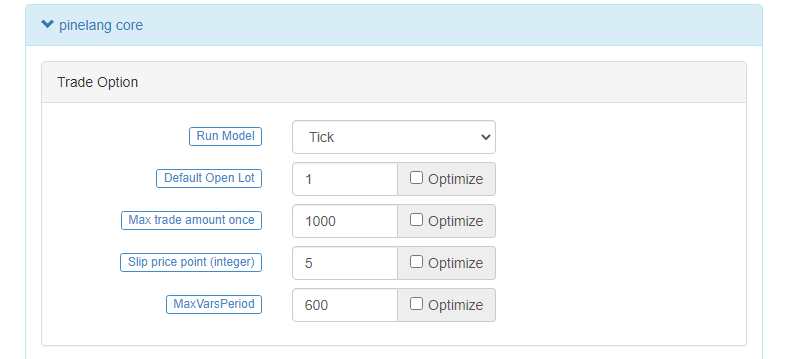

La conception de la stratégie n'est pas compliquée, mais elle doit être configurée comme un "modèle de prix en temps réel", car le prix doit être surveillé à tout moment.

Remarquez que le stop loss est exprimé en points (minTick) et le décalage est également exprimé en points (minTick). Le décalage de la ligne de déclenchement du stop profit de l'objectif d'offset est exprimé en termes de distance de prix (par exemple, réglé sur 30, qui est RMB30 pour la distance). Lorsque le minTick est 1, 30 signifie RMB30 pour la distance.

Cette stratégie de commission est conçue pour permettre non seulement aux positions de base initiales d'aller longues, mais aussi aux positions de base initiales d'aller courtes.

Démontrons la mise en œuvre de la conception comme suit:

1. Lorsque la stratégie est en cours d'exécution, la position de base sera ouverte et entrée immédiatement, puis le stop loss et le stop profit de suivi seront définis en fonction des paramètres.

direction est réglée sur long, le paramètre limite est réglé sur 0, c'est-à-dire que la stratégie entre et va long immédiatement quand elle est exécutée, le montant est réglé sur 1, c'est-à-dire que la stratégie ouvre une position de 1 contrat.

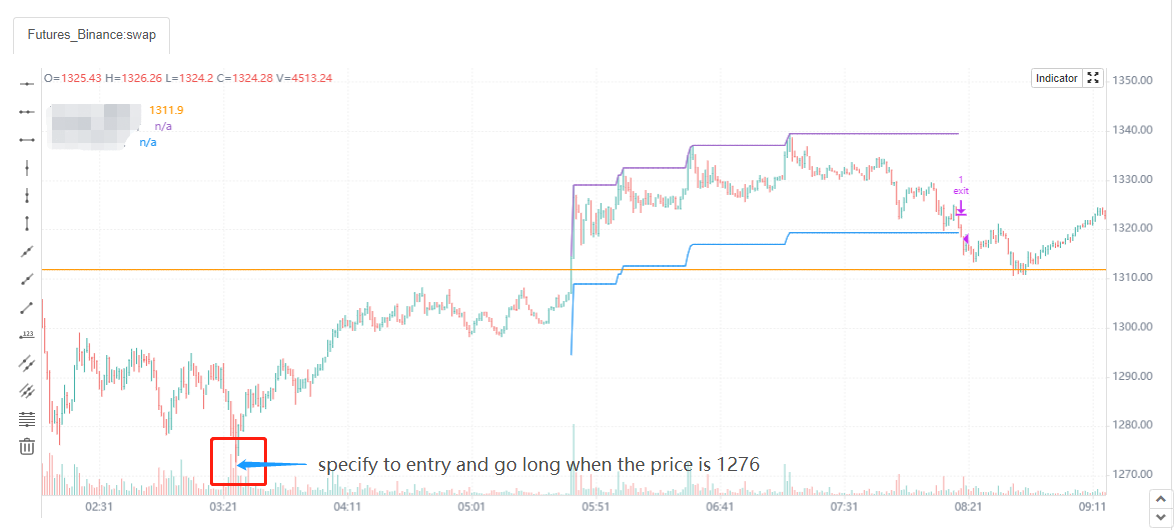

2. spécifier le paramètre limite, spécifier le prix d'entrée

Les autres paramètres restent inchangés, sauf que le prix limite du paramètre spécifié est: 1276

Le paramètre limite par défaut est -1, qui ne fonctionne pas et empêche l'ouverture accidentelle des positions

La fin

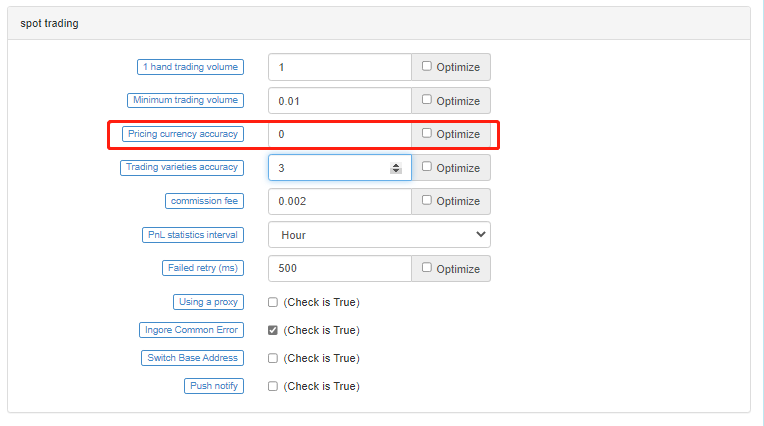

Lors de l'utilisation de la stratégie de langage Pine, il est important de prêter une attention particulière aux données minTick.

Le paramètre

OK, ce qui précède est la conception complète de cette stratégie de commission semi-automatique, bien que je l'utilise également pour le trading de robots réels. Mais ces outils doivent également être utilisés en fonction de vos propres habitudes de trading pour comprendre, des modifications spécifiques, l'optimisation peut être effectuée par vous-même. Ici, le code de stratégie est uniquement pour le partage public, la conception et la logique d'apprentissage d'échange.

Comme nous pouvons le voir, le langage Pine est très facile à utiliser, et il est pratique et facile à apprendre. Nous pouvons utiliser le langage Pine pour concevoir les outils que nous voulons rapidement, sans avoir à nous soucier de la programmation compliquée, et utiliser le langage Pine pour faciliter le trading quantitatif sur la plateforme de trading quantitative FMZ.

- Pratiques quantitatives des échanges DEX (2) -- Guide de l'utilisateur des hyperliquides

- Expérience de la quantification sur les échanges DEX (2) -- Guide d'utilisation de Hyperliquid

- Pratique quantitative des échanges DEX (1) -- Guide de l'utilisateur dYdX v4

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (3)

- Pratiques de quantification de l'échange DEX ((1) -- dYdX v4 Guide d'utilisation

- Introduction à la suite de Lead-Lag dans les monnaies numériques (3)

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (2)

- Introduction à la suite de Lead-Lag dans les monnaies numériques (2)

- Discussion sur la réception de signaux externes de la plateforme FMZ: une solution complète pour la réception de signaux avec un service Http intégré dans la stratégie

- Exploration de la réception de signaux externes sur la plateforme FMZ: stratégie intégrée pour la réception de signaux sur le service HTTP

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (1)

- Recherche et exemple sur la conception de la stratégie de couverture des Maker Spots et des futures

- Construire une base de données quantitative de FMZ avec SQLite

- Comment attribuer des données de version différentes à une stratégie louée via les métadonnées du code de location de stratégie

- Arbitrage des intérêts du taux de financement perpétuel de Binance (marché haussier actuel annualisé à 100%)

- Stratégie du point de basculement des contrats à terme sur devises numériques à double EMA (tutoriel)

- Souscrire une nouvelle stratégie d'actions pour le spot de monnaie numérique (tutoriel)

- Réaliser une idée avec 60 lignes de code - Stratégie de pêche au fond du contrat

- La valeur de l'échange de titres est la valeur de l'échange de titres de titres.

- Conception d'un système de gestion de la synchronisation des commandes basé sur FMZ Quant (2)

- Stratégie ATR multi-espèces de contrats à terme sur devises numériques (tutoriel)

- Explorez la conception de la stratégie à haute fréquence du changement magique de LeeksReaper

- Analyse de la stratégie de LeeksReaper (2)

- La "Magic Double EMA Strategy" des anciens combattants de YouTube

- Mise en œuvre du langage JavaScript des indicateurs Fisher et dessin sur FMZ

- Exemple de conception de stratégie dYdX

- Conception d'un système de gestion de la synchronisation des commandes basé sur FMZ Quant (1)

- Analyse de la stratégie de LeeksReaper (1)

- La valeur de la déduction est la valeur de la déduction de l'épargne.

- Statut récent et fonctionnement recommandé de la stratégie de taux de financement

- Examen du marché de la monnaie numérique en 2021 et la stratégie 10 fois plus simple manquée