Analyse des données de séries temporelles et vérification des données de tics

Auteur:FMZ~Lydia, Créé: 2023-01-06 15:27:16, mis à jour: 2024-12-19 00:26:09

Analyse des données de séries temporelles et vérification des données de tics

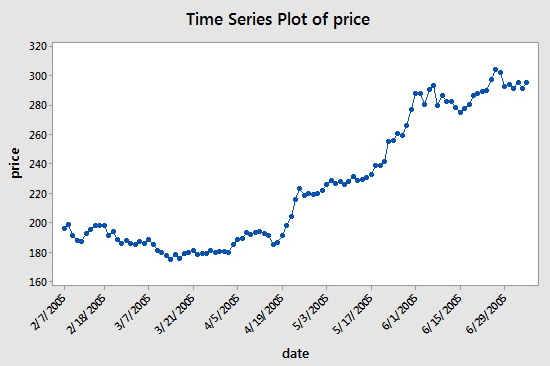

Données de séries chronologiques

Les séries chronologiques se réfèrent aux séries de données obtenues dans un intervalle continu de temps égal. Dans l'investissement quantitatif, ces données se reflètent principalement dans le prix et le mouvement des points de données de l'objet d'investissement suivi. Par exemple, pour les cours des actions, les données de séries chronologiques enregistrées régulièrement dans une période de temps spécifiée peuvent se référer au graphique suivant, qui donnera aux lecteurs une compréhension plus claire:

Comme vous pouvez le voir, la date est sur l'axe x et le prix est affiché sur l'axe y. Dans ce cas,

Cependant, lorsque vous utilisez des données de séries temporelles, vous verrez souvent plus que ce type de données qui ne contient que deux colonnes: date et prix. Dans la plupart des cas, vous utiliserez cinq colonnes de données: période de données, prix d'ouverture, prix le plus élevé, prix le plus bas et prix de clôture. Cela signifie que si votre période de données est définie sur le niveau quotidien, les changements de prix élevés, ouverts, bas et fermés de la journée seront reflétés dans les données de cette série temporelle.

Quelles sont les données de Tick?

Les données Tick sont la structure de données commerciales la plus détaillée de l'échange. Il s'agit également d'une forme étendue des données de séries chronologiques mentionnées ci-dessus, y compris: prix d'ouverture, prix le plus élevé, prix le plus bas, dernier prix, quantité de négociation et chiffre d'affaires. Si les données de transaction sont comparées à une rivière, les données Tick sont les données de la rivière à une certaine section transversale.

Chaque action des bourses étrangères sera poussée vers le marché en temps réel, tandis que le change national vérifie deux fois par seconde. S'il y a des actions dans cette période, un instantané sera généré et poussé. En comparaison, la poussée de données ne peut être considérée que comme OnTime au mieux, pas OnTick.

Tous les codes et l'acquisition de données de séries temporelles dans ce tutoriel seront complétés sur la plateforme FMZ Quant.

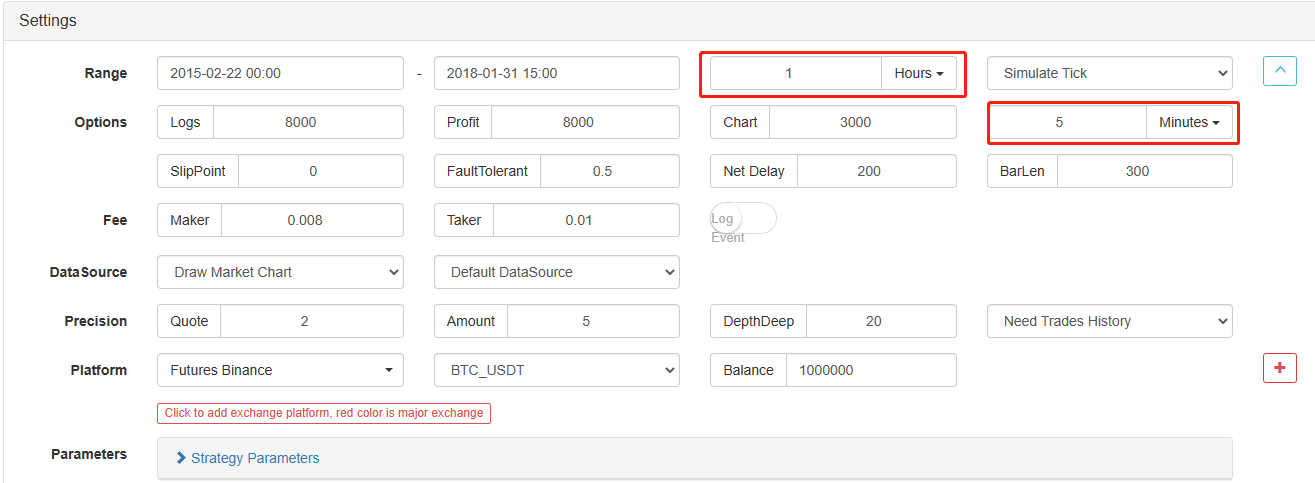

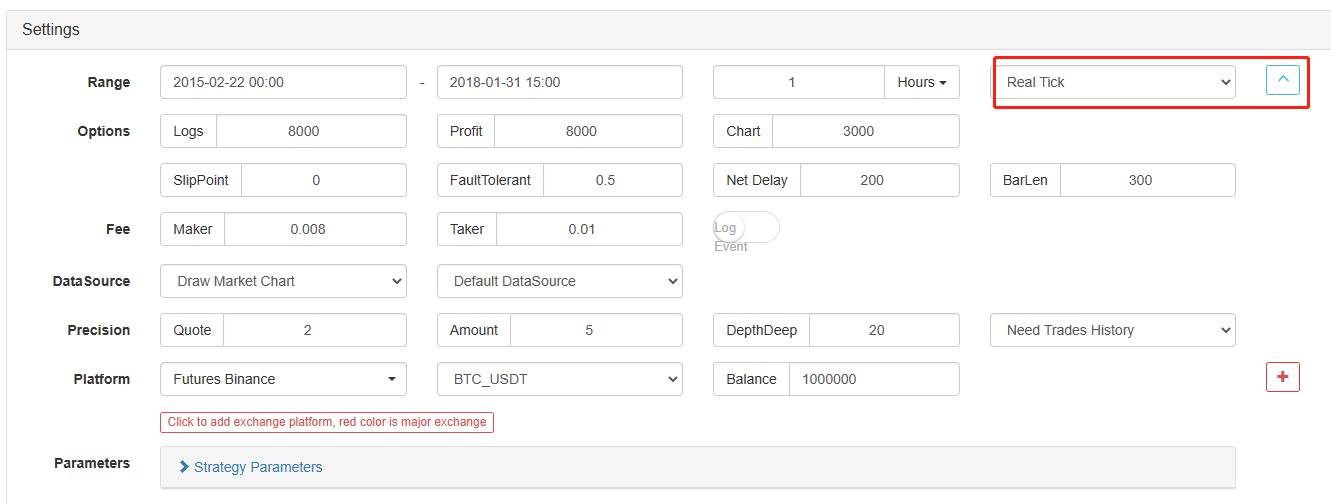

Marquer les données sur le FMZ Quant

Bien que les données Tick domestiques ne soient pas un vrai Tick, elles peuvent être infiniment proches et restaurer la réalité au moins en utilisant ces données pour le backtesting. Chaque tick affiche les principaux paramètres du produit sur le marché à ce moment-là, et notre code dans le vrai bot est calculé selon le Tick théorique de deux fois par seconde.

Non seulement cela, sur le FMZ Quant, même si les données avec une période de 1 heure sont chargées, la granularité des données peut encore être ajustée, comme ajuster la granularité des données à 1 minute. À ce moment-là, la ligne K de 1 heure est composée de données de 1 minute. Bien sûr, plus la granularité est petite, plus la précision est élevée. Ce qui est plus puissant, c'est que si vous passez les données à un vrai bot Tick, vous pouvez restaurer l'environnement du vrai bot de manière transparente. C'est-à-dire les données réelles du Tick Exchange de deux fois par seconde.

Maintenant que vous avez appris les concepts de base que vous devez comprendre pour compléter ce tutoriel. ces concepts reviendront bientôt, et vous en apprendrez plus sur eux plus tard dans ce tutoriel.

Mettre en place un environnement de travail

Les meilleurs outils font du bon travail. Nous devons d'abord déployer un docker sur la plate-forme FMZ Quant. En ce qui concerne le concept d'un docker, les lecteurs ayant une expérience en programmation peuvent l'imaginer comme un système Docker officiellement emballé, qui a encapsulé les interfaces API publiques de divers échanges traditionnels et les détails techniques de la rédaction de stratégies et du backtesting. L'intention initiale de l'établissement de ce système est de faire en sorte que les traders quantitatifs se concentrent sur la rédaction et la conception de stratégies lors de l'utilisation de la plate-forme FMZ Quant. Ces détails techniques sont présentés aux rédacteurs de stratégies dans une formule encapsulée pour leur faire économiser beaucoup de temps et d'efforts.

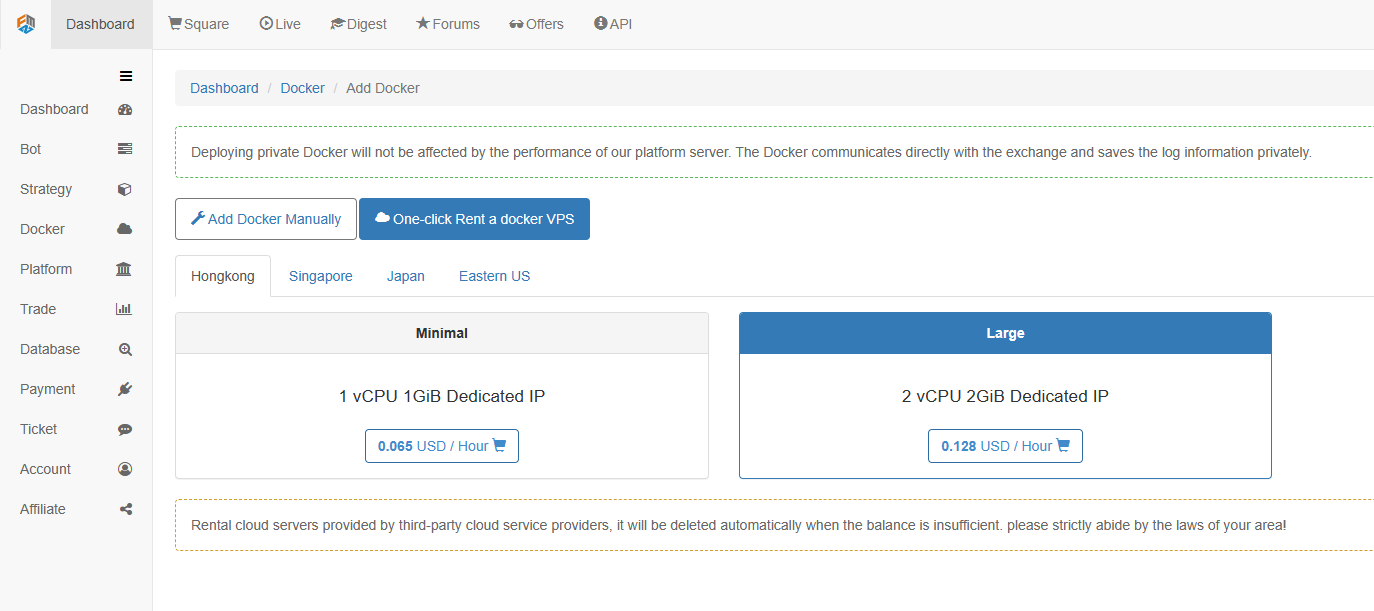

- Déploiement du système de docker de la plateforme FMZ Quant Il existe deux méthodes pour déployer un dock:

Méthode A: Les utilisateurs peuvent louer ou acheter eux-mêmes des serveurs et les déployer sur diverses plateformes de cloud computing, telles que AWS, Alibaba Cloud, Digital Ocean et Google Cloud. L'avantage est que la sécurité de la stratégie et la sécurité du système sont toutes deux garanties. Pour la plateforme FMZ Quant, les utilisateurs sont encouragés à utiliser cette méthode. Le déploiement distribué élimine le danger caché des attaques de serveurs (que ce soit le client ou la plate-forme elle-même).

Méthode B: Utilisez le serveur public de la plateforme FMZ Quant pour le déploiement, la plateforme fournit quatre emplacements pour le déploiement à Hong Kong, Singapour, Japon et dans l'Est des États-Unis. Les utilisateurs peuvent déployer en fonction de l'emplacement de l'échange qu'ils souhaitent échanger et du principe de proximité. L'avantage de cet aspect est qu'il est simple et facile à compléter en un clic, ce qui est particulièrement approprié pour les utilisateurs débutants. Il n'a pas besoin de savoir beaucoup de choses sur l'achat de serveurs Linux, et il économise également du temps et de l'énergie pour apprendre les commandes Linux. Le prix est relativement bon marché. Pour les utilisateurs ayant de petits fonds, la plateforme recommande d'utiliser cette méthode de déploiement.

Pour les débutants, cet article adoptera la méthode B.

Les opérations spécifiques sont les suivantes: connectez-vous à FMZ.COM, cliquez sur Dashboard, Docker, et cliquez sur One-click Rent a docker VPS pour louer le docker.

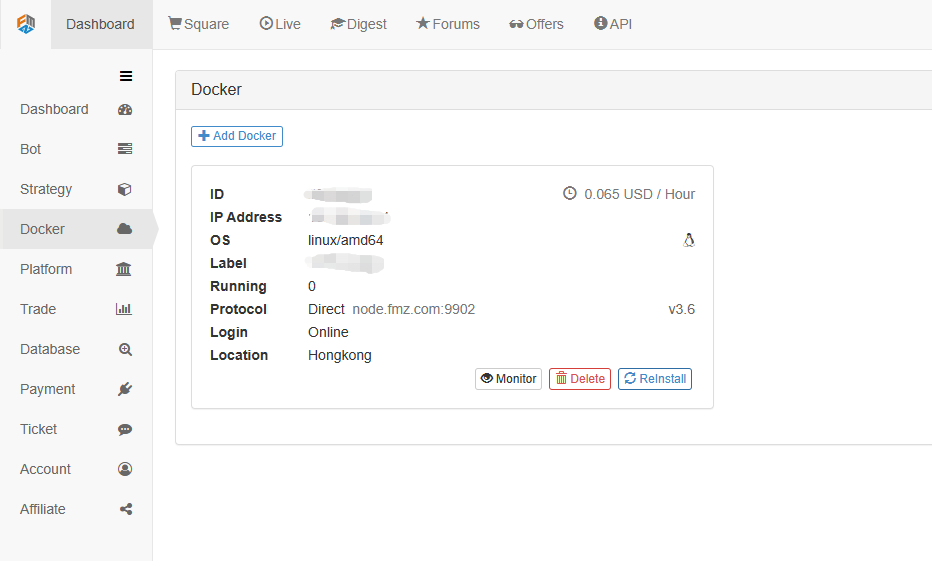

Entrez le mot de passe, comme indiqué ci-dessous après déploiement réussi:

- La relation entre le concept de système de robot et le docker

Comme mentionné plus haut, le docker est comme un système de docker, et un système de docker est comme un ensemble de normes. Nous avons déployé cet ensemble de normes. Ensuite, nous devons générer une

instance pour cette norme, qui est un robot.

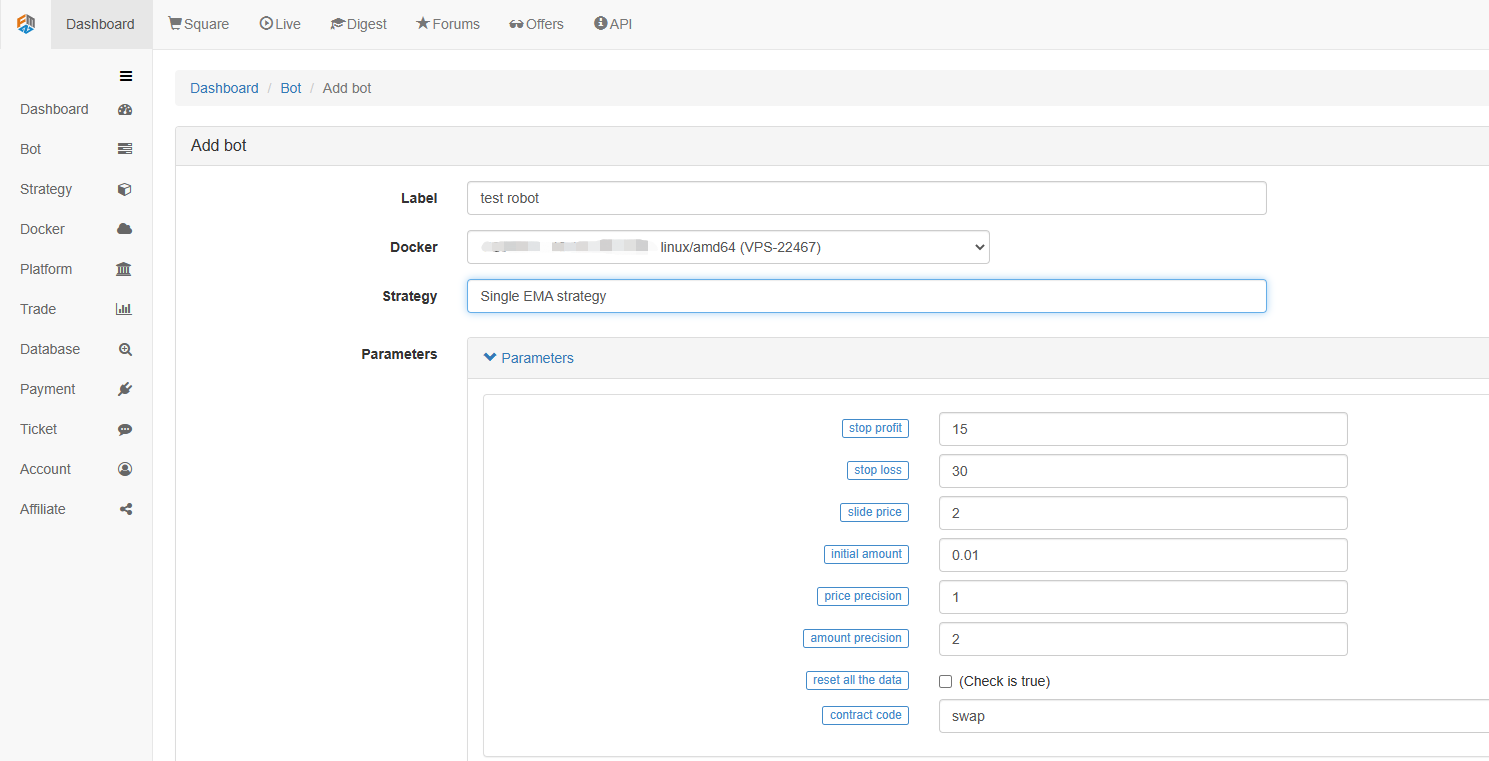

La création d'un robot est très simple. Après avoir déployé le docker, cliquez sur la colonne Bot à gauche, cliquez sur Ajouter bot, remplissez un nom dans le nom de la balise et sélectionnez le docker qui vient d'être déployé.

Jusqu'à présent, notre environnement de travail a été construit. On peut voir qu'il est très simple et efficace, et chaque fonction remplit ses propres fonctions. Ensuite, nous allons commencer à écrire une stratégie quantitative.

Mettre en œuvre une stratégie EMA simple en Python

Nous avons mentionné les concepts de données de séries chronologiques et de données Tick ci-dessus.

- Le principe de base de la stratégie de l'EMA

L'EMA de la période lente, comme l'EMA de 7 jours, et l'EMA de la période rapide, comme l'EMA de 3 jours. Ils sont appliqués au même graphique de ligne K. Lorsque l'EMA de la période rapide traverse l'EMA de la période lente, nous l'appelons Golden Cross; Lorsque l'EMA de la période lente descend à travers l'EMA de la période rapide, nous l'appelons Bearish Crossover.

La base pour ouvrir une position est d'ouvrir des positions longues avec une croix d'or, et d'ouvrir des positions courtes avec un croisement baissier.

Ouvrez FMZ.COM, connectez-vous au compte, au tableau de bord, à la bibliothèque de stratégie, et créez une nouvelle stratégie. Sélectionnez Python dans le langage d'écriture de stratégie dans le coin supérieur gauche. Voici le code de cette stratégie. Chaque ligne contient des commentaires détaillés. S'il vous plaît, prenez votre temps pour comprendre. Cette stratégie n'est pas une véritable stratégie de bot. N'expérimentez pas avec de l'argent réel.

import types # Import the Types module library, which is designed to handle the various data types that will be used in the code.

def main(): # The main function, where the strategy logic begins.

STATE_IDLE = -1 # Mark position status variables

state = STATE_IDLE # Mark the current position status

initAccount = ext.GetAccount() # The spot digital currency trading class library (python version) is used here. Remember to check it when writing the strategy to obtain the initial account information.

while True: # Enter the loop

if state == STATE_IDLE : # Here begins the logic of opening positions.

n = ext.Cross(FastPeriod,SlowPeriod) # The indicator crossover function is used here, for details please see: https://www.fmz.com/strategy/21104.

if abs(n) >= EnterPeriod : # If n is greater than or equal to the market entry observation period, the market entry observation period here is to prevent positions from being opened indiscriminately as soon as the market opens.

opAmount = _N(initAccount.Stocks * PositionRatio,3) # Opening position quantity, for the usage of _N, please check the official API documentation.

Dict = ext.Buy(opAmount) if n > 0 else ext.Sell(opAmount) # Create a variable to store the open position status and execute the open position operation.

if Dict : # Check the dict variable and prepare for the following log output.

opAmount = Dict['amount']

state = PD_LONG if n > 0 else PD_SHORT # Both PD_LONG and PD_SHORT are global constants used to represent long and short positions, respectively.

Log("Details of opening positions",Dict,"Cross-period",n) # Log information

else: # Here begins the logic of closing positions.

n = ext.Cross(ExitFastPeriod,ExitSlowPeriod) # The indicator crossover function.

if abs(n) >= ExitPeriod and ((state == PD_LONG and n < 0) or (state == PD_SHORT and n > 0)) : # If the market exit observation period has passed and the current account status is in the position status, then you can determine the Golden Cross or Bearish Crossover.

nowAccount = ext.GetAccount() # Refresh and get account information again.

Dict2 = ext.Sell(nowAccount.Stocks - initAccount.Stocks) if state == PD_LONG else ext.Buy(initAccount.Stocks - nowAccount.Stocks) # The logic of closing a position is to close the long position if it is a long position and close the short position if it is a short position.

state = STATE_IDLE # Mark the position status after closing positions.

nowAccount = ext.GetAccount() # Refresh and get account information again.

LogProfit(nowAccount.Balance - initAccount.Balance,'money:',nowAccount.Balance,'currency:',nowAccount.Stocks,'The details of closing positions',Dict2,'Cross-over period:',n) # Log information

Sleep(Interval * 1000) # Pause the loop for one second to prevent the account from being restricted due to too fast API access frequency.

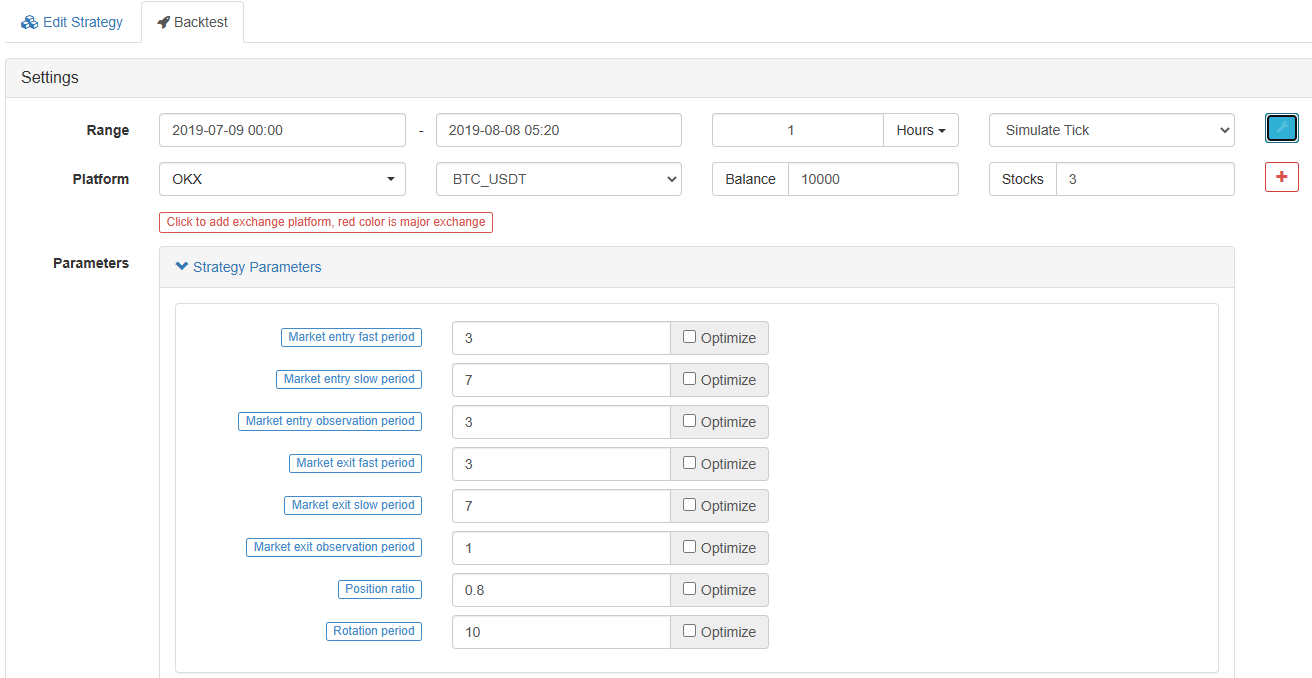

- Test de la stratégie de l'EMA en arrière plan Sur la page d'édition de la stratégie, nous avons terminé l'écriture de la stratégie. Ensuite, nous devons faire un backtest de la stratégie pour voir comment elle fonctionne sur le marché historique. Le backtesting joue un rôle important dans tout développement de stratégie quantitative, mais il ne peut être utilisé que comme une référence importante. Le backtesting n'est pas égal à la garantie de profit, car le marché change constamment, et le backtesting n'est qu'un acte de rétrospective, qui appartient toujours à la catégorie de l'induction, le marché est déductif.

Cliquez sur le backtest, vous pouvez voir qu'il existe de nombreux paramètres réglables, qui peuvent être modifiés directement. Pour l'avenir, la stratégie est de plus en plus complexe et les paramètres sont de plus en plus nombreux. Cette méthode de modification peut aider les utilisateurs à éviter le problème de modifier le code un par un, ce qui est pratique, rapide et clair.

Les options d'optimisation suivantes permettent d'optimiser les paramètres définis automatiquement. Le système tentera divers paramètres optimaux pour aider les développeurs de stratégie à trouver le choix optimal.

D'après les exemples ci-dessus, nous pouvons voir que la base du trading quantitatif est l'analyse des données de séries temporelles et l'interaction de backtesting des données de tick. Quelle que soit la complexité de la logique, elle ne peut pas être séparée de ces deux éléments de base. La différence est simplement la différence de dimension. Par exemple, les transactions à haute fréquence nécessitent des aspects de données plus détaillés et plus de données de séries temporelles. Un autre exemple est le trading d'arbitrage, qui nécessite beaucoup de données de l'échantillon de backtest. Il peut nécessiter des données approfondies continues de deux objets de trading pendant plus de dix ans pour connaître les résultats statistiques de leur expansion et réduction de marge d'intérêt. Dans les articles futurs, j'introduirai les stratégies de trading à haute fréquence et de trading d'arbitrage l'une après l'autre. S'il vous plaît, attendez-vous à cela.

- Pratiques quantitatives des échanges DEX (2) -- Guide de l'utilisateur des hyperliquides

- Expérience de la quantification sur les échanges DEX (2) -- Guide d'utilisation de Hyperliquid

- Pratique quantitative des échanges DEX (1) -- Guide de l'utilisateur dYdX v4

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (3)

- Pratiques de quantification de l'échange DEX ((1) -- dYdX v4 Guide d'utilisation

- Introduction à la suite de Lead-Lag dans les monnaies numériques (3)

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (2)

- Introduction à la suite de Lead-Lag dans les monnaies numériques (2)

- Discussion sur la réception de signaux externes de la plateforme FMZ: une solution complète pour la réception de signaux avec un service Http intégré dans la stratégie

- Exploration de la réception de signaux externes sur la plateforme FMZ: stratégie intégrée pour la réception de signaux sur le service HTTP

- Introduction à l'arbitrage au retard de plomb dans les crypto-monnaies (1)

- Mise en œuvre et application de la stratégie de négociation PBX sur la plateforme FMZ Quant Trading

- Partage tardif: Robot à haute fréquence Bitcoin avec 5% de rendement quotidien en 2014

- Réseaux neuronaux et négociation quantitative de devises numériques série (2) - Apprentissage intensif et formation Stratégie de négociation Bitcoin

- Réseaux neuronaux et série de négociation quantitative de monnaie numérique (1) - LSTM prédit le prix du Bitcoin

- Application de la stratégie combinée de l'indice de force relative SMA et de l'indice de force relative RSI

- Développement de la stratégie CTA et de la bibliothèque de classes standard de la plateforme FMZ Quant

- Stratégie de négociation quantitative avec analyse de la dynamique des prix en Python

- Mettre en œuvre une stratégie de négociation quantitative de monnaie numérique à double poussée en Python

- La meilleure façon d'installer et de mettre à niveau pour Linux docker

- Réalisation de stratégies équilibrées de capitaux propres pour les positions longues à court terme avec un alignement ordonné

- Analyse quantitative du marché des monnaies numériques

- Le trading par paire basé sur une technologie basée sur les données

- Application de la technologie d'apprentissage automatique dans le commerce

- Utiliser l'environnement de recherche pour analyser les détails de la couverture triangulaire et l'impact des frais de traitement sur la différence de prix couverte

- Réforme de l'API des contrats à terme Deribit pour l'adapter à la négociation quantitative des options

- Les meilleurs outils font du bon travail - apprenez à utiliser l'environnement de recherche pour analyser les principes du trading

- Stratégies de couverture par devises dans le cadre de la négociation quantitative d'actifs de la chaîne de blocs

- Acquérir le guide de la stratégie de la monnaie numérique de FMex sur FMZ Quant

- Apprendre à écrire des stratégies - transplanter une stratégie MyLanguage (Advanced)

- Apprendre à écrire des stratégies -- transplanter une stratégie MyLanguage