Indicateur Ichimoku Kinko Hyo Stratégie de tendance à l' équilibre

Auteur:ChaoZhang est là., Date: 2023-11-24 14h38 et 47 minLes étiquettes:

Résumé

La stratégie de tendance d'équilibrage est une stratégie de suivi de tendance qui utilise l'indicateur Ichimoku Kinko Hyo. Elle identifie les directions de tendance en combinant plusieurs indicateurs, va long sur un marché haussier et court sur un marché baissier, pour atteindre une appréciation du capital à long terme.

Principe de stratégie

Le noyau de cette stratégie est basé sur l'indicateur Ichimoku Kinko Hyo, qui se compose du Tenkan-Sen (ligne de conversion), Kijun-Sen (ligne de base), Senkou Span A (ligne de conversion A), Senkou Span B (ligne de conversion B) et Chikou Span (ligne de décalage).

Les signaux de négociation sont générés sur la base de la combinaison des conditions suivantes:

- Tenkan-Sen passe au-dessus de Kijun-Sen comme signe de hausse

- Tenkan-Sen passe sous Kijun-Sen comme signe de baisse

- Le croisement de Chikou Span à la hausse comme confirmation haussière

- Le Chikou Span est à la baisse comme confirmation de baisse

- RSI supérieur à 50 comme indicateur haussier

- RSI inférieur à 50 comme indicateur baissier

- Le prix au-dessus du nuage indique une tendance à la hausse

- Le prix sous les nuages indique une tendance à la baisse

Il va long quand toutes les conditions haussières sont remplies et court quand toutes les conditions baissières sont remplies.

Analyse des avantages

Cette stratégie combine des indicateurs de tendance suivie et de surachat-survente pour identifier efficacement les tendances.

- Ichimoku Kinko Hyo est capable d'identifier les tendances à moyen et long terme, évitant ainsi d'être trompé par les bruits de marché à court terme.

- L'intégration de l'indice de volatilité contribue à déterminer les zones de surachat et de survente, évitant ainsi de manquer des opportunités d'inversion.

- Il n'agit que lorsque la volatilité est suffisamment élevée, évitant ainsi les transactions inefficaces.

- Des règles strictes d'entrée et de sortie atténuent au maximum les risques.

Analyse des risques

Quelques risques à noter pour cette stratégie:

- Ichimoku Kinko Hyo a un effet de retard, ce qui peut retarder le temps d'entrée.

- Faible fréquence d'apparition de signaux de négociation avec combinaison de conditions multiples, entraînant un nombre insuffisant de transactions.

- Pas de prise en compte de la taille de la position et de la gestion des risques, des risques liés au sur-trading.

Solution correspondante:

- Réduire les paramètres d'Ichimoku pour améliorer la sensibilité.

- Réduire la rigueur des conditions d'entrée afin d'accroître la fréquence des échanges.

- Incorporer des modules de gestion des risques et de dimensionnement des positions pour contrôler l'exposition au risque par transaction et la position globale.

Directions d'optimisation

La stratégie peut être améliorée dans les domaines suivants:

- Ajouter ou combiner des indicateurs supplémentaires tels que KDJ, MACD pour diversifier les sources de signaux.

- Optimisez les paramètres Ichimoku pour améliorer la sensibilité.

- Ajouter des mécanismes de stop loss pour verrouiller les bénéfices et contrôler les risques.

- Incorporer un module de dimensionnement dynamique des positions basé sur la taille du compte.

- Ajouter un module de couverture pour gérer les risques liés aux positions longues.

Résumé

Dans l'ensemble, cette stratégie d'équilibrage des tendances est un système de suivi des tendances fiable et robuste. Elle répond au défi clé du trading de tendances - équilibrer l'exactitude de l'identification des tendances et la fréquence de génération des transactions.

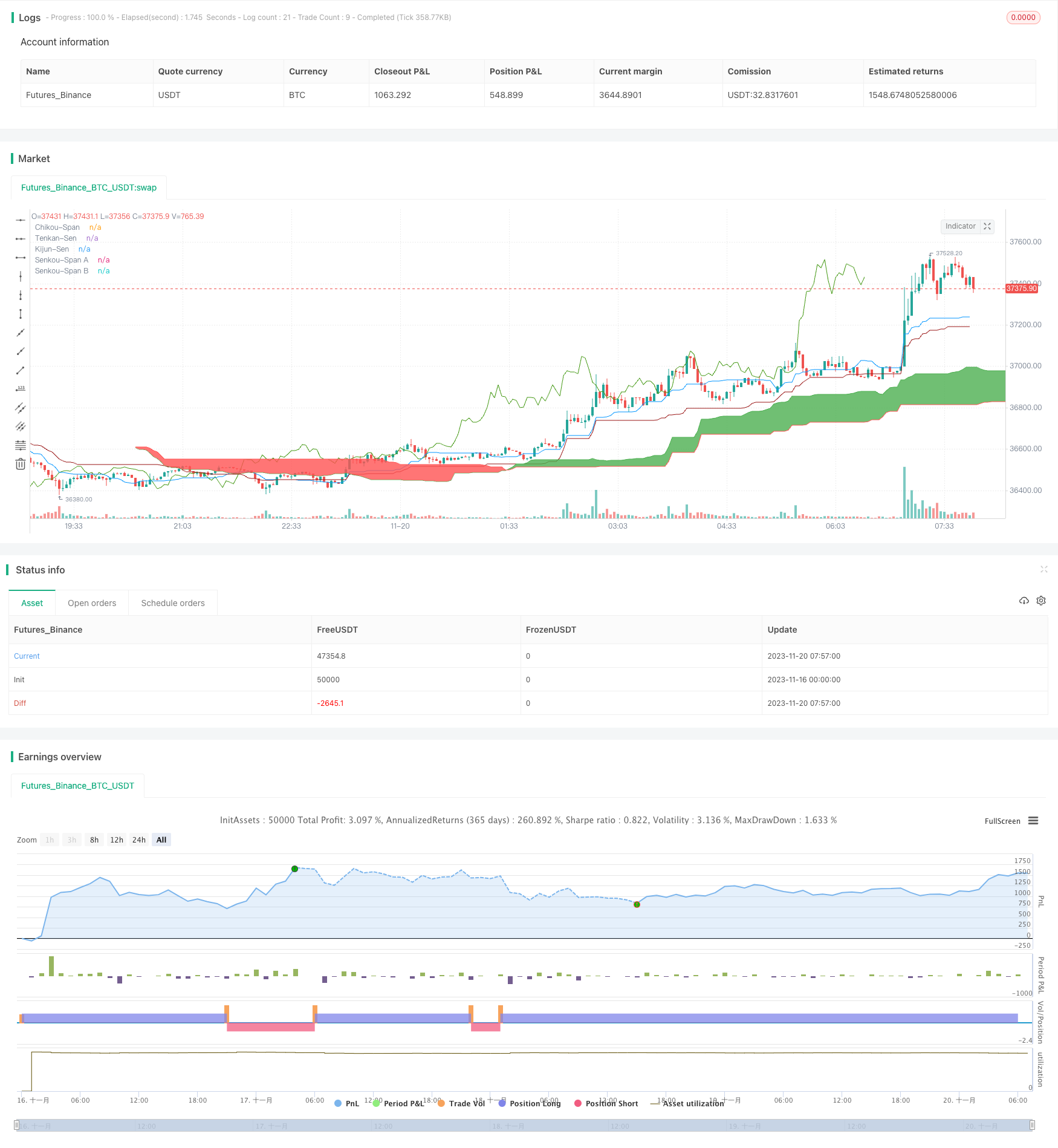

/*backtest

start: 2023-11-16 00:00:00

end: 2023-11-20 08:00:00

period: 3m

basePeriod: 1m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("Ichimoku Kinko Hyo: ETH 3h Strategy by tobuno", overlay=true)

//Inputs

ts_bars = input(22, minval=1, title="Tenkan-Sen Bars")

ks_bars = input(60, minval=1, title="Kijun-Sen Bars")

ssb_bars = input(120, minval=1, title="Senkou-Span B Bars")

cs_offset = input(30, minval=1, title="Chikou-Span Offset")

ss_offset = input(30, minval=1, title="Senkou-Span Offset")

long_entry = input(true, title="Long Entry")

short_entry = input(true, title="Short Entry")

//Volatility

vollength = input(defval=2, title="VolLength")

voltarget = input(defval=0.2, type=float, step=0.1, title="Volatility Target")

Difference = abs((close - open)/((close + open)/2) * 100)

MovingAverage = sma(Difference, vollength)

highvolatility = MovingAverage > voltarget

////////////////////////////////////////////////////////////////////////////////

// BACKTESTING RANGE

// From Date Inputs

fromDay = input(defval = 1, title = "From Day", minval = 1, maxval = 31)

fromMonth = input(defval = 1, title = "From Month", minval = 1, maxval = 12)

fromYear = input(defval = 2019, title = "From Year", minval = 1970)

// To Date Inputs

toDay = input(defval = 31, title = "To Day", minval = 1, maxval = 31)

toMonth = input(defval = 12, title = "To Month", minval = 1, maxval = 12)

toYear = input(defval = 2020, title = "To Year", minval = 1970)

// Calculate start/end date and time condition

startDate = timestamp(fromYear, fromMonth, fromDay, 00, 00)

finishDate = timestamp(toYear, toMonth, toDay, 00, 00)

time_cond = true

////////////////////////////////////////////////////////////////////////////////

middle(len) => avg(lowest(len), highest(len))

// Ichimoku Components

tenkan = middle(ts_bars)

kijun = middle(ks_bars)

senkouA = avg(tenkan, kijun)

senkouB = middle(ssb_bars)

//RSI

change = change(close)

gain = change >= 0 ? change : 0.0

loss = change < 0 ? (-1) * change : 0.0

avgGain = rma(gain, 14)

avgLoss = rma(loss, 14)

rs = avgGain / avgLoss

rsi = 100 - (100 / (1 + rs))

// Plot Ichimoku Kinko Hyo

plot(tenkan, color=#0496ff, title="Tenkan-Sen")

plot(kijun, color=#991515, title="Kijun-Sen")

plot(close, offset=-cs_offset+1, color=#459915, title="Chikou-Span")

sa=plot(senkouA, offset=ss_offset-1, color=green, title="Senkou-Span A")

sb=plot(senkouB, offset=ss_offset-1, color=red, title="Senkou-Span B")

fill(sa, sb, color = senkouA > senkouB ? green : red, title="Cloud color")

ss_high = max(senkouA[ss_offset-1], senkouB[ss_offset-1])

ss_low = min(senkouA[ss_offset-1], senkouB[ss_offset-1])

// Entry/Exit Signals

tk_cross_bull = tenkan > kijun

tk_cross_bear = tenkan < kijun

cs_cross_bull = mom(close, cs_offset-1) > 0

cs_cross_bear = mom(close, cs_offset-1) < 0

price_above_kumo = close > ss_high

price_below_kumo = close < ss_low

rsi_bullish = rsi > 50

rsi_bearish = rs < 50

bullish = tk_cross_bull and cs_cross_bull and price_above_kumo and rsi_bullish and highvolatility

bearish = tk_cross_bear and cs_cross_bear and price_below_kumo and rsi_bearish and highvolatility

strategy.entry("Long", strategy.long, when=bullish and long_entry and time_cond)

strategy.entry("Short", strategy.short, when=bearish and short_entry and time_cond)

strategy.close("Long", when=bearish and not short_entry and time_cond)

strategy.close("Short", when=bullish and not long_entry and time_cond)

- Stratégie d'inversion de l'écart RSI

- Stratégie de conseiller expert de 3 minutes

- Zone d'action ATR Stratégie de quantité en ordre inverse

- Tendance du MACD à la suite de la stratégie

- Analyse de l' élan Ichimoku Nuage de brouillard Foudre Stratégie de négociation

- Stratégie de négociation des feux de circulation basée sur l'EMA

- Stratégie de mise en correspondance de moyenne mobile double basée sur des bandes de Bollinger

- Stratégie de négociation algorithmique inversée à Las Vegas

- Stratégie du système des moyennes mobiles solides

- Stratégie avancée de suivi des tendances de la grille moyenne mobile à bande de Bollinger

- Indicateur de prix par volume Stratégie de négociation équilibrée

- Stratégie de ligne longue croisée adaptative SMA tordue

- Stratégie d'arbitrage à moyenne mobile double

- Stratégie d'investissement quantitative basée sur la date d'achat mensuelle

- Stratégie de négociation des écarts-types pondérés

- Stratégie de négociation quantitative de la moyenne mobile triple

- Stratégie transversale de l'EMA

- Stratégie de négociation croisée à court, moyen et long terme de l'EMA

- Stratégie basée sur la décomposition des séries chronologiques et les bandes de Bollinger pondérées par volume

- Stratégie de négociation quantitative de l'oscillateur de prix décentralisé