Stratégie de signal d'achat à double indicateur filtré

Auteur:ChaoZhang est là., Date: 2023-12-07 10:43:01 Je vous en prie.Les étiquettes:

Résumé

La stratégie de signal d'achat filtré à double indicateur utilise une combinaison de RSI stochastique et de bandes de Bollinger pour identifier les opportunités d'achat potentielles. Elle utilise plusieurs conditions de filtre pour distinguer les points d'achat les plus favorables. Cela lui permet d'identifier des temps d'entrée d'achat à forte probabilité dans des environnements de marché fluctuants.

La logique de la stratégie

La stratégie utilise deux ensembles d'indicateurs pour repérer les opportunités d'achat.

Tout d'abord, il utilise le RSI stochastique pour déterminer si le marché est survendu. L'indicateur combine le stochastique et ses lignes moyennes mobiles, traitant un croisement de ligne %K au-dessus de sa ligne %D en dessous comme un signal de survente.

Deuxièmement, la stratégie utilise des bandes de Bollinger pour identifier les changements de prix. Les bandes de Bollinger sont des bandes calculées à partir de l'écart type des prix. Lorsque les prix approchent de la bande inférieure, cela indique une condition de survente. La stratégie établit ici le paramètre à 2 fois l'écart type pour les bandes de Bollinger plus larges, filtrant plus de faux signaux.

Avec les signaux de survente obtenus à partir des deux indicateurs, la stratégie ajoute plusieurs conditions de filtrage pour déterminer davantage le moment de l'entrée d'achat:

- Le prix vient de rebondir sur la bande inférieure de Bollinger vers le haut

- La clôture actuelle est supérieure à la clôture N bars, montrant le pouvoir d'achat

- La date de clôture actuelle est inférieure à la date de clôture de la période de révision à plus long terme ou à moyen terme.

Les signaux d'achat sont déclenchés lorsque les critères complets sont remplis.

Analyse de la force

La stratégie filtrée par deux indicateurs présente plusieurs points forts clés:

- La conception à double indicateur rend les signaux d'achat plus fiables en évitant les faux signaux.

- Les conditions de filtrage multiples empêchent les achats excessifs sur les marchés à fourchette.

- La combinaison des indicateurs RSI stochastiques sur les niveaux de survente et des bandes de Bollinger détecte des anomalies de prix.

- Le filtre de pouvoir d'achat assure une dynamique adéquate derrière les achats.

- Les filtres de reprise valident également la fiabilité des zones d'achat.

En résumé, la stratégie combine divers indicateurs techniques et techniques de filtrage pour déterminer plus précisément le moment de l'entrée d'achat, ce qui conduit à de meilleures performances commerciales.

Analyse des risques

Malgré ses atouts, la stratégie comporte également des risques:

- Un réglage incorrect des paramètres peut entraîner des signaux trop fréquents ou conservateurs.

- Les logiques de filtrage strictes peuvent faire perdre certaines opportunités sur des marchés en évolution rapide.

- Des indicateurs divergents peuvent générer de faux signaux, un contre-interrogatoire est nécessaire.

- L'absence de détermination des tendances expose la stratégie lors des marchés baissiers.

Les améliorations suggérées pour atténuer les risques sont les suivantes:

- Ajustez les paramètres de l'indicateur pour équilibrer la sensibilité du filtre.

- Mettez en place des filtres de tendance pour éviter les pièges.

- Incorporer des mécanismes de stop loss.

Des possibilités d'amélioration

La stratégie peut être encore améliorée dans les domaines suivants:

- Testez plus de combinaisons d'indicateurs pour obtenir de meilleurs modèles de timing d'achat, par exemple VRSI, DMI, etc.

- Introduire des algorithmes d'apprentissage automatique pour optimiser automatiquement les paramètres.

- Mettre en place des mécanismes de stop loss adaptatifs pour suivre les stops aux étapes du profit.

- Incorporer des indicateurs de volume pour assurer un élan suffisant.

- Optimiser les modèles de gestion de l'argent tels que la dimensionnement dynamique des positions pour limiter les pertes.

Avec des techniques plus avancées introduites, la stratégie peut atteindre des capacités de génération de signaux plus précises et un contrôle des risques plus fort pour générer des profits plus fiables dans le trading en direct.

Conclusion

En résumé, la stratégie de signal d'achat filtré par double indicateur tire parti du RSI stochastique, des bandes de Bollinger et de plusieurs conditions de filtre telles que la force des prix et la validation du pullback pour identifier les points d'entrée d'achat à forte probabilité.

La force de base de cette stratégie réside dans la combinaison efficace d'indicateurs et de filtres pour un calendrier précis.

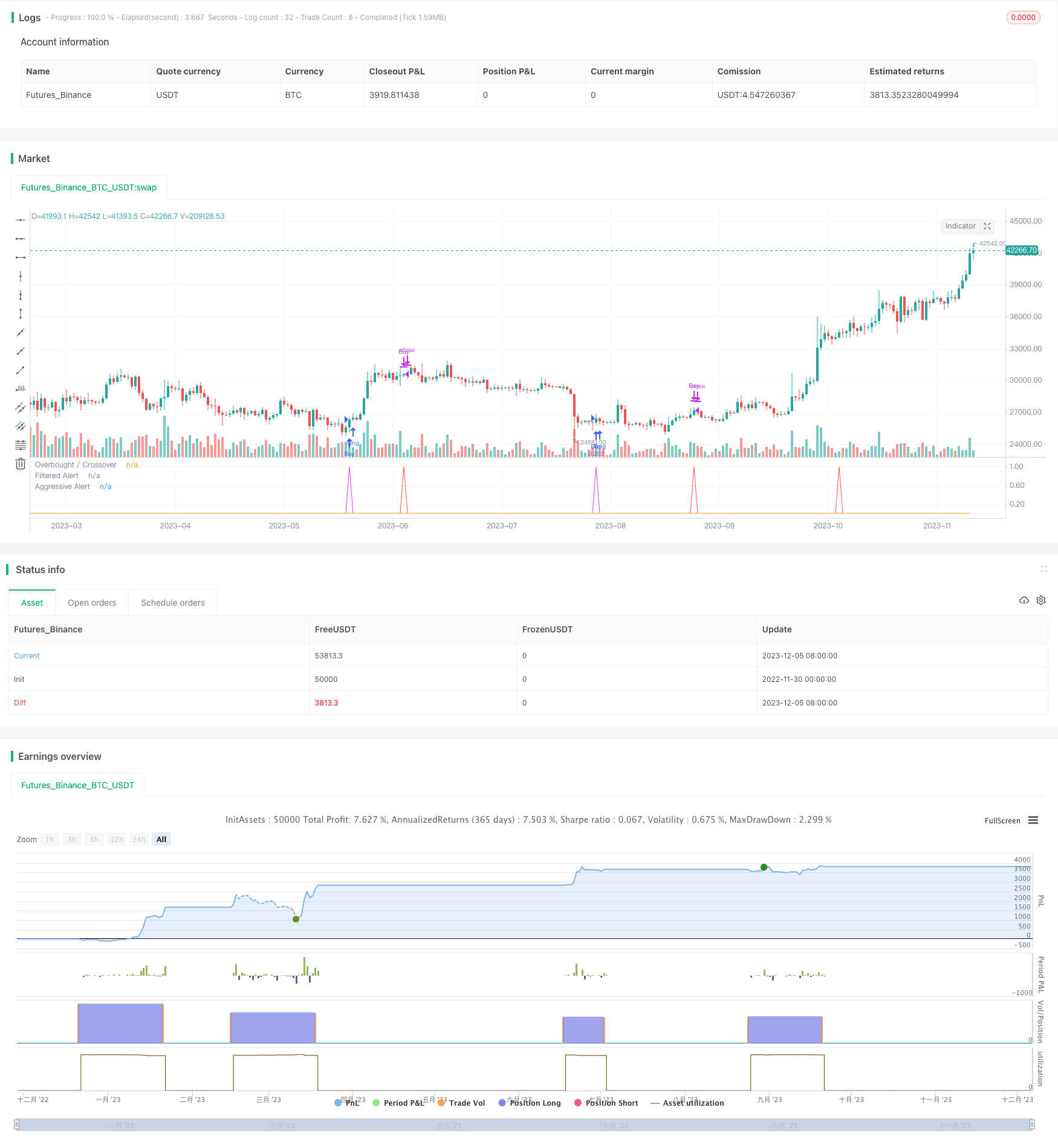

/*backtest

start: 2022-11-30 00:00:00

end: 2023-12-06 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=4

strategy("SORAN Buy and Close Buy", pyramiding=1, initial_capital=10000, default_qty_type=strategy.percent_of_equity, default_qty_value=10, overlay=false)

////Buy and Close-Buy messages

Long_message = input("")

Close_message = input("")

///////////// Stochastic Slow

Stochlength = input(14, minval=1, title="lookback length of Stochastic")

StochOverBought = input(80, title="Stochastic overbought condition")

StochOverSold = input(20, title="Stochastic oversold condition")

smoothK = input(3, title="smoothing of Stochastic %K ")

smoothD = input(3, title="moving average of Stochastic %K")

k = sma(stoch(close, high, low, Stochlength), smoothK)

d = sma(k, smoothD)

///////////// RSI

RSIlength = input( 14, minval=1 , title="lookback length of RSI")

RSIOverBought = input( 70 , title="RSI overbought condition")

RSIOverSold = input( 30 , title="RSI oversold condition")

RSIprice = close

vrsi = rsi(RSIprice, RSIlength)

///////////// Double strategy: RSI strategy + Stochastic strategy

pd = input(22, title="LookBack Period Standard Deviation High")

bbl = input(20, title="Bolinger Band Length")

mult = input(2.0 , minval=1, maxval=5, title="Bollinger Band Standard Devaition Up")

lb = input(50 , title="Look Back Period Percentile High")

ph = input(.85, title="Highest Percentile - 0.90=90%, 0.95=95%, 0.99=99%")

new = input(false, title="-------Text Plots Below Use Original Criteria-------" )

sbc = input(false, title="Show Text Plot if WVF WAS True and IS Now False")

sbcc = input(false, title="Show Text Plot if WVF IS True")

new2 = input(false, title="-------Text Plots Below Use FILTERED Criteria-------" )

sbcFilt = input(true, title="Show Text Plot For Filtered Entry")

sbcAggr = input(true, title="Show Text Plot For AGGRESSIVE Filtered Entry")

ltLB = input(40, minval=20, maxval=99, title="Long-Term Look Back Current Bar Has To Close Below This Value OR Medium Term--Default=40")

mtLB = input(14, minval=1, maxval=40, title="Medium-Term Look Back Current Bar Has To Close Below This Value OR Long Term--Default=14")

str = input(3, minval=1, maxval=9, title="Entry Price Action Strength--Close > X Bars Back---Default=3")

//Alerts Instructions and Options Below...Inputs Tab

new4 = input(false, title="-------------------------Turn On/Off ALERTS Below---------------------" )

new5 = input(false, title="----To Activate Alerts You HAVE To Check The Boxes Below For Any Alert Criteria You Want----")

sa1 = input(false, title="Show Alert WVF = True?")

sa2 = input(false, title="Show Alert WVF Was True Now False?")

sa3 = input(false, title="Show Alert WVF Filtered?")

sa4 = input(false, title="Show Alert WVF AGGRESSIVE Filter?")

//Williams Vix Fix Formula

wvf = ((highest(close, pd)-low)/(highest(close, pd)))*100

sDev = mult * stdev(wvf, bbl)

midLine = sma(wvf, bbl)

lowerBand = midLine - sDev

upperBand = midLine + sDev

rangeHigh = (highest(wvf, lb)) * ph

//Filtered Bar Criteria

upRange = low > low[1] and close > high[1]

upRange_Aggr = close > close[1] and close > open[1]

//Filtered Criteria

filtered = ((wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh))

filtered_Aggr = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and not (wvf < upperBand and wvf < rangeHigh)

//Alerts Criteria

alert1 = wvf >= upperBand or wvf >= rangeHigh ? 1 : 0

alert2 = (wvf[1] >= upperBand[1] or wvf[1] >= rangeHigh[1]) and (wvf < upperBand and wvf < rangeHigh) ? 1 : 0

alert3 = upRange and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered ? 1 : 0

alert4 = upRange_Aggr and close > close[str] and (close < close[ltLB] or close < close[mtLB]) and filtered_Aggr ? 1 : 0

//Coloring Criteria of Williams Vix Fix

col = wvf >= upperBand or wvf >= rangeHigh ? #00E676 : #787B86

isOverBought = (crossover(k,d) and k > StochOverBought) ? 1 : 0

isOverBoughtv2 = k > StochOverBought ? 1 : 0

filteredAlert = alert3 ? 1 : 0

aggressiveAlert = alert4 ? 1 : 0

plot(isOverBought, "Overbought / Crossover", style=plot.style_line, color=#FF5252)

plot(filteredAlert, "Filtered Alert", style=plot.style_line, color=#E040FB)

plot(aggressiveAlert, "Aggressive Alert", style=plot.style_line, color=#FF9800)

if (filteredAlert or aggressiveAlert)

strategy.entry("Buy", strategy.long, alert_message = Long_message)

if (filteredAlert or aggressiveAlert)

alert("Buy Signal", alert.freq_once_per_bar)

if (isOverBought)

strategy.close("Buy", alert_message = Close_message)

- Stratégie de moyenne à mobilité lente

- Stratégie de rupture des prix Z-Score

- Stratégie d'inversion du retracement de Fibonacci

- Stratégie de négociation quantitative à double facteur

- Stratégie de négociation à double EMA Golden Cross

- Stratégie de négociation de BTC basée sur le croisement des moyennes mobiles

- Stratégie d'alerte précoce pour l'inversion du bas de l'indicateur MACD

- La stratégie de Mala pour les moyennes mobiles adaptatives

- Stratégie de négociation de la tendance à l' inversion de la moyenne du ratio doré

- Stratégie de négociation de tendance basée sur plusieurs moyennes mobiles

- Stratégie de négociation croisée à double moyenne mobile

- Stratégie de croisement à double EMA

- La stratégie de soutien de la Camarilla

- Stratégie de rupture de la tendance du miel

- Tendance à la suite de la stratégie avec l'EMA

- Stratégie quantitative de la barre de changement en pourcentage de double renversement

- Retour des bandes de Bollinger avec filtre de tendance MA

- Stratégie de négociation quantitative basée sur les indicateurs de risque

- Stratégie de négociation croisée sur plusieurs moyennes mobiles

- Stratégie de croisement des moyennes mobiles