Stratégie RSI stochastique de surachat et de survente

Aperçu

La stratégie RSI d’Overbouteille et de Survente aléatoire est une stratégie qui permet de saisir les opportunités de marché avec plus de souplesse en ajustant dynamiquement l’intervalle d’Overbouteille et de Survente de l’RSI. La stratégie utilise l’indice de force relative (RSI) comme indicateur principal de la transaction et définit plusieurs paramètres d’Overbouteille et de Survente aléatoires qui émettent un signal de transaction lorsque la ligne RSI traverse l’intervalle d’Overbouteille aléatoire.

Principe de stratégie

La logique centrale de cette stratégie est d’utiliser l’indicateur RSI pour déterminer si le cours d’une action est en survente ou en survente. Le RSI juge la tendance actuelle du cours d’une action en comparant la moyenne des prix de clôture et la moyenne des prix de clôture et de clôture sur une période donnée.

Par exemple, une stratégie RSI ordinaire peut utiliser 30 comme zone de survente et faire plus à 30 sous le RSI et faire moins à 70 sur le RSI. Cependant, la stratégie RSI de zone de survente et de survente aléatoire définit plusieurs zones, par exemple plusieurs valeurs entre 20 et 30 comme zone de survente. Cela permet une stratégie de négociation plus flexible qui permet d’ouvrir des positions sur plus d’opportunités.

Plus précisément, la principale logique de cette stratégie est la suivante:

- Vous pouvez définir la longueur du paramètre RSI, par exemple le RSI de 6 jours.

- Les zones de survente sont définies au hasard, en tant que zones de survente et zones de survente.

- En cas de survente aléatoire du RSI, faites une entrée supplémentaire.

- Le RSI est à l’arrêt pendant une période d’excédent aléatoire

Avantages stratégiques

La stratégie RSI de zone de surachat-survente aléatoire présente principalement les avantages suivants par rapport à la stratégie RSI traditionnelle:

Les superzones aléatoires sont plus flexibles et permettent d’ouvrir des positions à plus de points d’opportunité. Les superzones fixes ont seulement deux points d’opportunité, alors que la stratégie configure plusieurs zones aléatoires pour capturer plus d’opportunités de négociation.

Les paramètres de zone aléatoire peuvent mieux refléter la cyclicité du marché. Les paramètres de zone aléatoire peuvent s’adapter à différents environnements de marché.

La combinaison de plusieurs groupes de zones aléatoires peut former un système de logique de négociation plus complet. Un seul signal de négociation est plus susceptible d’échouer, tandis que la stratégie peut être rendue plus stable et plus fiable par la logique de négociation multiple formée par plusieurs zones.

L’indicateur RSI a une forte stabilité en soi. L’indicateur RSI est un indicateur de tendance qui permet de déterminer plus clairement le mouvement des prix.

La mise en œuvre de la stratégie est simple, facile à vérifier en temps réel. La stratégie ne nécessite que des calculs RSI de base, ne comporte pas de formules complexes et est très facile à mettre en œuvre et à tester.

Risque stratégique

Malgré les avantages de cette stratégie de RSI à zone supérieure aléatoire, les principaux risques sont les suivants:

Le RSI, comme tous les autres indicateurs, n’est pas un indicateur parfait. Il est calculé à partir de données historiques et n’a aucune capacité de prévision définitive des prix futurs.

Les paramètres d’intervalle aléatoire risquent toujours d’être adaptés à la courbe. Nous devons éviter que les effets de la stratégie ne soient simplement adaptés à l’intervalle aléatoire du contexte historique, et non pas très bien adaptés au contexte futur.

Les logiques de multi-transactions peuvent être en conflit les unes avec les autres. Par exemple, après avoir acheté, un signal de placement est émis. Cela nécessite un test minutieux pour trouver le paramètre optimal.

La recherche de la combinaison optimale de zones doit être soigneusement effectuée. Les zones doivent être constamment ajustées et optimisées pour éviter qu’elles ne soient trop denses ou orientées dans une seule direction.

Les stratégies RSI sont plus adaptées pour le trading de tendances à moyen et long terme. Dans le court terme, les signaux fournis par le RSI peuvent avoir un retard de temps. La fréquence de négociation de la stratégie doit être contrôlée pour réduire le risque d’inversion.

Les principales stratégies de gestion des risques sont: l’utilisation de méthodes rigoureuses de vérification des retours d’expérience, la mise à l’essai des paramètres de la stratégie sur de longues périodes et dans de multiples conditions de marché, afin d’en assurer la stabilité et la rentabilité. Il faut également contrôler la taille des positions et se concentrer sur la gestion des risques.

Optimisation de la stratégie

Les principaux axes d’optimisation pour cette stratégie RSI hors zone aléatoire sont les suivants:

Trouver la longueur optimale des paramètres RSI. Vous pouvez tester différents paramètres, tels que 5, 10 et 20 jours, pour vous assurer de choisir le paramètre optimal.

Testez plus de zones aléatoires pour trouver la distribution optimale des zones. Assurez-vous d’avoir une couverture étendue des zones et évitez d’être trop dense.

L’ajout d’un facteur de profit ou d’un mécanisme de stop-loss pour contrôler le risque d’une seule transaction et assurer une rentabilité continue.

Il peut être combiné avec d’autres indicateurs auxiliaires pour former un modèle multifonctionnel plus complet. Par exemple, une moyenne mobile peut être ajoutée comme filtre pour améliorer la qualité du signal.

Optimiser et réduire la fréquence des transactions, afin de rendre les stratégies plus adaptées à la tenue de longues et moyennes lignes. Éviter d’affecter la stabilité en raison de transactions trop fréquentes.

Optimiser les paramètres pour les différentes variétés, afin de permettre à la stratégie de s’adapter à un environnement de marché plus large.

Les paramètres d’optimisation dynamique utilisent des méthodes d’apprentissage automatique plus avancées. Les paramètres clés peuvent être mis à jour en fonction des changements du marché en temps réel.

Les mesures d’optimisation ci-dessus permettent de réduire le risque d’ajustement de la courbe et d’extraire l’alpha de la stratégie pour obtenir de meilleurs résultats en disque dur.

Résumer

L’introduction de paramètres de zone aléatoire offre également plus de marge d’optimisation pour l’optimisation de la stratégie, ce qui permet d’améliorer en permanence l’efficacité de la stratégie. Dans l’ensemble, il s’agit d’une stratégie quantitative facile à utiliser et efficace, qui mérite d’être testée et approfondie.

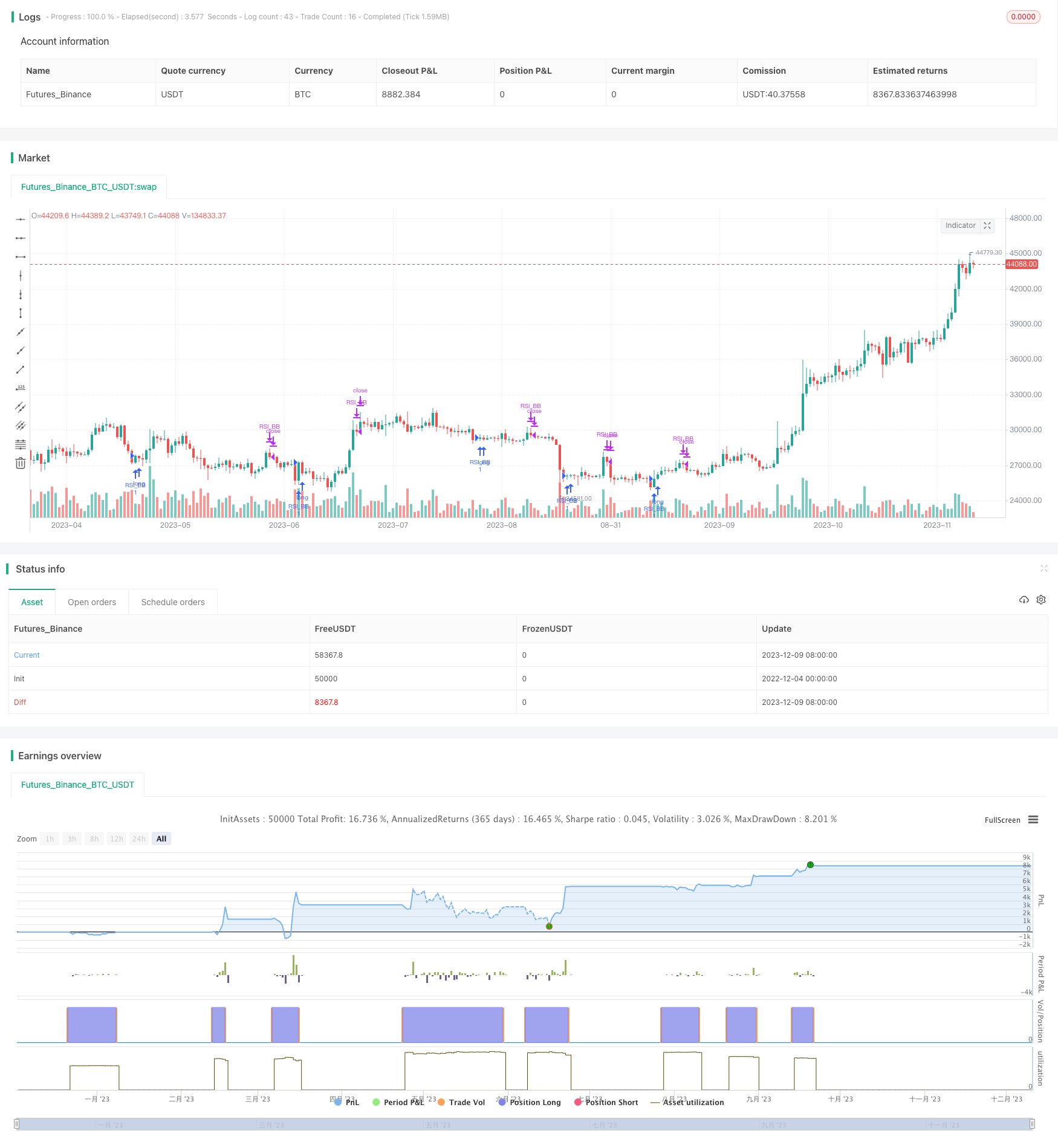

/*backtest

start: 2022-12-04 00:00:00

end: 2023-12-10 00:00:00

period: 1d

basePeriod: 1h

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//@version=3

strategy("imrich", shorttitle="imrich", overlay=true)

RSIlength = input(6,title="RSI Period Length")

RSIoverSold1 = 1

RSIoverSold2 = 2

RSIoverSold3 = 3

RSIoverSold4 = 4

RSIoverSold5 = 5

RSIoverSold6 = 6

RSIoverSold7 = 7

RSIoverSold8 = 8

RSIoverSold9 = 9

RSIoverSold10 = 10

RSIoverSold11 = 11

RSIoverSold12 = 12

RSIoverSold13 = 13

RSIoverSold14 = 14

RSIoverSold15 = 15

RSIoverSold16 = 16

RSIoverSold17 = 17

RSIoverSold18 = 18

RSIoverSold19 = 19

RSIoverSold20 = 20

RSIoverSold21 = 21

RSIoverSold22 = 22

RSIoverSold23 = 23

RSIoverSold24 = 24

RSIoverSold25 = 25

RSIoverSold26 = 26

RSIoverSold27 = 27

RSIoverSold28 = 28

RSIoverSold29 = 29

RSIoverSold30 = 30

RSIoverSold31 = 31

RSIoverSold32 = 32

RSIoverBought1 = 70

RSIoverBought2 = 72

RSIoverBought3 = 73

RSIoverBought4 = 74

RSIoverBought5 = 75

RSIoverBought6 = 76

RSIoverBought7 = 77

RSIoverBought8 = 78

RSIoverBought9 = 79

RSIoverBought10 = 80

RSIoverBought11 = 81

RSIoverBought12 = 82

RSIoverBought13 = 83

RSIoverBought14 = 84

RSIoverBought15 = 85

RSIoverBought16 = 86

RSIoverBought17 = 87

RSIoverBought18 = 88

RSIoverBought19 = 89

RSIoverBought20 = 90

RSIoverBought21 = 91

RSIoverBought22 = 92

RSIoverBought23 = 93

RSIoverBought24 = 94

RSIoverBought25 = 95

RSIoverBought26 = 96

RSIoverBought27 = 97

RSIoverBought28 = 98

RSIoverBought29 = 99

RSIoverBought0 = 100

price = close

vrsi = rsi(price, RSIlength)

long = (crossover(vrsi, RSIoverSold5) or crossover(vrsi, RSIoverSold10) or crossover(vrsi, RSIoverSold15) or crossover(vrsi, RSIoverSold20) or crossover(vrsi, RSIoverSold25) or crossover(vrsi, RSIoverSold30) or crossover(vrsi, RSIoverSold7) or crossover(vrsi, RSIoverSold8) or crossover(vrsi, RSIoverSold9))

close_long = (crossunder(vrsi, RSIoverBought1) or crossunder(vrsi, RSIoverBought5) or crossunder(vrsi, RSIoverBought10) or crossunder(vrsi, RSIoverBought15) or crossunder(vrsi, RSIoverBought20) or crossunder(vrsi, RSIoverBought25) or crossunder(vrsi, RSIoverBought29))

if (not na(vrsi))

if long

strategy.entry("RSI_BB", strategy.long, comment="RSI_BB")

else

strategy.cancel(id="RSI_BB")

if close_long

strategy.close("RSI_BB")