Stratégie de rupture du canal de prix

Auteur:ChaoZhang est là., Date: 2024-01-16 14h22 et 57 minLes étiquettes:

Cette stratégie est appelée

La logique de la stratégie

La stratégie calcule le plus haut plus haut et le plus bas plus bas sur une certaine période dans le passé en utilisant les fonctions plus haut ((() et le plus bas (()) pour déterminer les rails supérieurs et inférieurs du canal de prix. Le point médian du canal est défini comme la moyenne des rails supérieurs et inférieurs. Il calcule ensuite la taille du corps de la ligne K et l'assouplit en utilisant SMA pour déterminer si le dernier corps de la ligne K est plus grand que la moitié du corps moyen. Il juge également si les deux dernières lignes K sont dans le même sens (deux lignes consécutives rouges ou vertes). Lorsque ces conditions sont remplies, il génère des signaux d'achat / vente et ferme les positions lorsque le prix retombe dans la direction du canal.

Analyse des avantages

Il s'agit d'une stratégie de rupture qui utilise le canal de prix pour juger de la tendance globale.

-

L'utilisation du canal de prix pour déterminer la direction générale de la tendance peut filtrer efficacement le bruit du marché.

-

Deux lignes K consécutives traversant le canal dans la même direction indiquent une dynamique plus forte et un taux de réussite plus élevé.

-

En jugeant le corps de la ligne K plus grand que la moitié du corps moyen, on peut éviter d'être induit en erreur par une fausse éruption.

-

La logique de la stratégie est simple et facile à mettre en œuvre.

-

Les paramètres personnalisables tels que la période de la chaîne, les produits de négociation, les heures de négociation, etc. le rendent très adaptable.

Analyse des risques

La stratégie comporte également des risques potentiels:

-

Il y a encore une probabilité d'échec de l'évasion, ce qui peut entraîner des pertes.

-

Le canal de prix peut échouer lorsque le marché fluctue violemment.

-

L'absence de mécanisme de stop loss ne permet pas de contrôler efficacement les pertes.

-

Des règles commerciales simples comportent des risques de suradaptation.

-

Incapable de s'adapter à un environnement de marché plus complexe.

Les solutions correspondantes sont:

-

Optimiser les paramètres pour améliorer le taux de réussite de l'évasion.

-

Ajoutez l'indice de volatilité pour éviter les marchés agités.

-

Ajoutez le stop loss mobile.

-

Effectuer un test de complexité pour vérifier le surajustement.

-

Améliorer les modèles d'apprentissage automatique pour améliorer l'adaptabilité.

Directions d'optimisation

Les principales orientations d'optimisation sont les suivantes:

-

Ajoutez un mécanisme de stop loss pour mieux contrôler les risques.

-

Optimiser les paramètres tels que la période du canal, le seuil de rupture, etc. Trouver les paramètres optimaux par l'algorithme génétique, la recherche de grille, etc.

-

Ajouter des conditions de filtrage pour améliorer la certitude de la rupture.

-

Ajoutez des modèles d'apprentissage automatique comme LSTM pour améliorer la capacité de prédiction et l'adaptabilité en utilisant plus de données.

-

Optimiser le portefeuille, combiner différents types de stratégies de rupture pour atteindre l'orthogonalité et réduire les similitudes.

Conclusion

En conclusion, il s'agit d'une stratégie quantitative basée sur le canal de prix pour déterminer la tendance et découvrir les signaux de rupture. Elle présente l'avantage de juger la tendance et de confirmer la rupture, mais présente également certains risques de fausse rupture. Nous pouvons améliorer la stratégie en optimisant les paramètres, en supprimant les pertes, en ajoutant des filtres, etc. pour réduire les risques. Pendant ce temps, l'introduction de modèles d'apprentissage automatique peut encore améliorer la capacité prédictive.

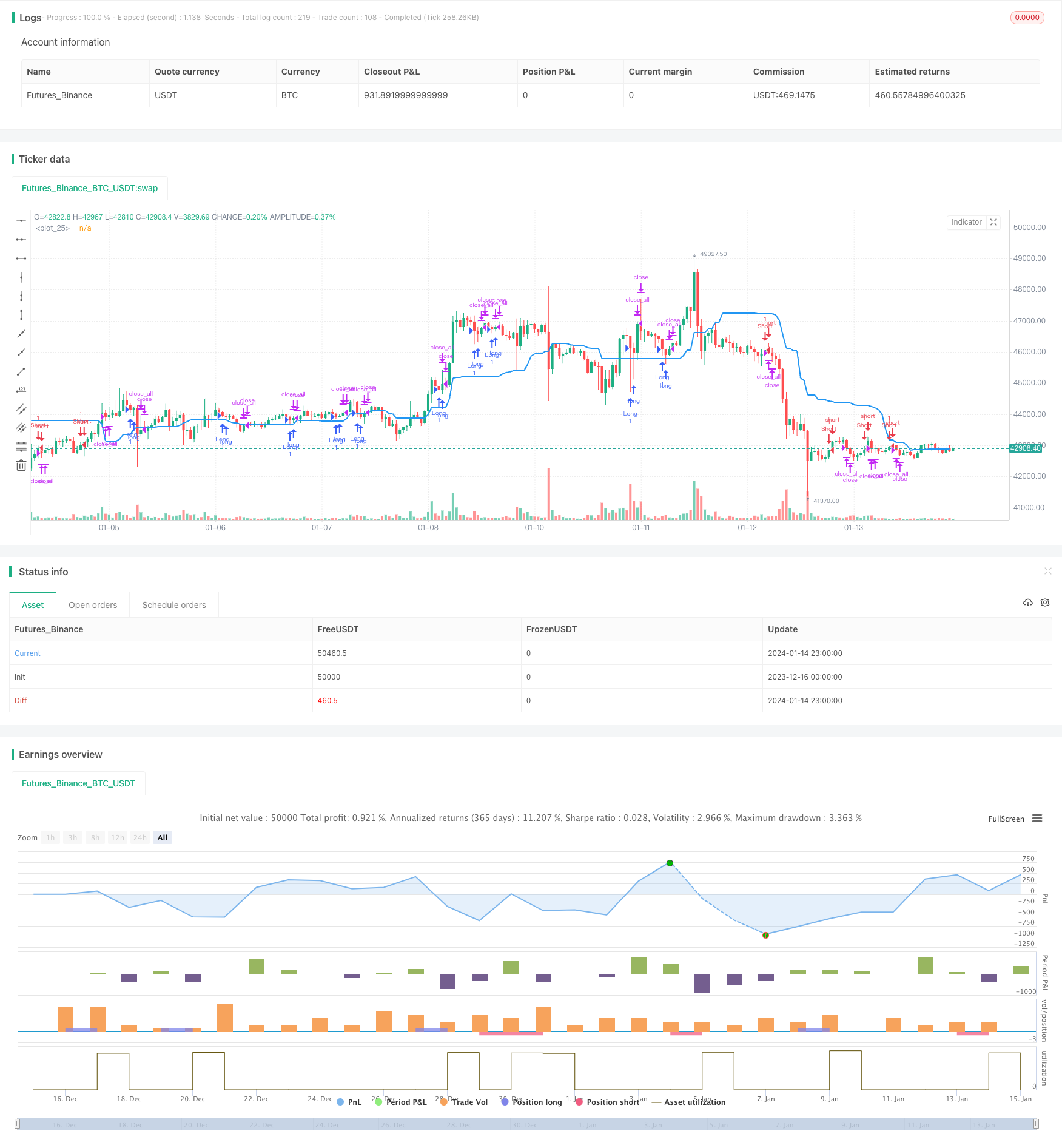

/*backtest

start: 2023-12-16 00:00:00

end: 2024-01-15 00:00:00

period: 1h

basePeriod: 15m

exchanges: [{"eid":"Futures_Binance","currency":"BTC_USDT"}]

*/

//Noro

//2018

//@version=2

strategy(title = "Noro's Price Channel Strategy v1.0", shorttitle = "Price Channel str 1.0", overlay=true, default_qty_type = strategy.percent_of_equity, default_qty_value = 100, pyramiding = 0)

//Settings

needlong = input(true, defval = true, title = "Long")

needshort = input(true, defval = true, title = "Short")

pch = input(30, defval = 30, minval = 2, maxval = 200, title = "Price Channel")

showcl = input(true, defval = true, title = "Show center-line")

fromyear = input(1900, defval = 1900, minval = 1900, maxval = 2100, title = "From Year")

toyear = input(2100, defval = 2100, minval = 1900, maxval = 2100, title = "To Year")

frommonth = input(01, defval = 01, minval = 01, maxval = 12, title = "From Month")

tomonth = input(12, defval = 12, minval = 01, maxval = 12, title = "To Month")

fromday = input(01, defval = 01, minval = 01, maxval = 31, title = "From day")

today = input(31, defval = 31, minval = 01, maxval = 31, title = "To day")

src = close

//Price channel

lasthigh = highest(src, pch)

lastlow = lowest(src, pch)

center = (lasthigh + lastlow) / 2

col = showcl ? blue : na

plot(center, color = col, linewidth = 2)

//Bars

bar = close > open ? 1 : close < open ? -1 : 0

rbars = sma(bar, 2) == -1

gbars = sma(bar, 2) == 1

//Signals

body = abs(close - open)

abody = sma(body, 10)

up = rbars and close > center and body > abody / 2

dn = gbars and close < center and body > abody / 2

exit = ((strategy.position_size > 0 and close > open) or (strategy.position_size < 0 and close < open)) and body > abody / 2

//Trading

if up

if strategy.position_size < 0

strategy.close_all()

strategy.entry("Long", strategy.long, needlong == false ? 0 : na)

if dn

if strategy.position_size > 0

strategy.close_all()

strategy.entry("Short", strategy.short, needshort == false ? 0 : na)

if exit

strategy.close_all()

- Stratégie dynamique de suivi des tendances

- Stratégie quotidienne de la DCA avec les EMA

- La force de la tendance confirme la stratégie des barres

- Stratégie des moyennes mobiles doubles de super-tendance

- Stratégie de swing trading basée sur WaveTrend et DER

- Hull Fisher Adaptive stratégie intelligente à facteurs multiples

- Stratégie dynamique de dimensionnement des positions basée sur la courbe des actions

- Stratégie de suivi des tendances à double

- Stratégie de négociation de réseaux intelligents adaptatifs

- Stratégie d'inversion de tendance

- Stratégie de négociation de SAR en alternance de délais

- Stratégie de négociation des options croisées EMA/MA

- Stratégie de synchronisation de tendance RMI

- Stratégie de négociation des moyennes mobiles MACD sur plusieurs délais

- Stratégie de tendance dynamique de l'ADX

- Tendance suivant la stratégie basée sur la moyenne mobile et la plage réelle de la coque

- Stratégie de négociation quantitative à double confirmation

- Stratégie de divergence confirmée

- Stratégie des vagues de Bollinger

- Myo_LS_D Stratégie quantitative